Черная карта сбербанка что это значит

Новая кредитная Сберкарта Сбербанка на 120 дней без процентов

25.08.2021 — на сайте Сбербанка появилась новая бесплатная кредитная карта — Сберкарта. Очевидно, кредитная Сберкарта будет флагманской универсальной картой, как и дебетовая Сберкарта. Банк пишет про нее — «карта, которая подходит всем».

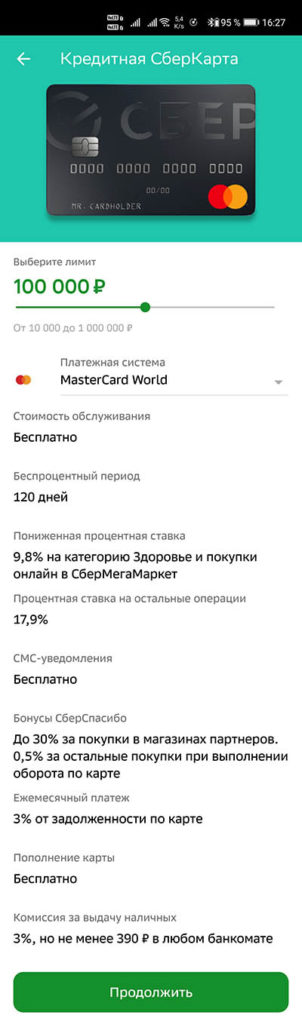

Что мы видим на сайте Сбера:

Льготный период — 120 дней без процентов!

У первого, временного варианта кредитной Сберкарты (начало июля 2021 г.) льготный период был до 60 дней, тут уже 120. У привычной кредитки Gold было вообще всего «до 50 дней». Льготный период мы рассмотрим чуть дальше.

Ставка — 9.8% годовых? Нет, вообще-то 17.9%, но за некоторыми исключениями

Сбер немного обманывает насчет ставки по кредиту: на самом деле 9.8% — это только на покупки в Сбермегамаркете (а также на аптеки и медицину), а на остальные покупки ставка 17.9%, если не пользоваться беспроцентным периодом. Но 17.9% — это уже получше, чем обычные 25.9% у старой кредитки на 50 дней.

Новая кредитная Сберкарта унаследовала многие свойства и параметры прежней Золотой или Классической кредитки Сбера:

Льготная ставка 9.8% действует не только в маркетплейсе Сбера — Сбермегамаркете, но и на все покупки в категории «Здоровье». Сюда входят покупки в аптеках, оплата медицинских услуг и товаров в профильных организациях. Если вы не успеете погасить задолженность за покупки категории «Здоровье» в беспроцентный период, то к ним будет применяться ставка 9,8% годовых. МСС-коды категории «Здоровье»: 4119, 5912 (аптеки), 5975, 5976, 8011, 8031, 8041, 8049, 8062, 8071 (анализы и тесты), 8099. Обратите внимание, сюда не входит стоматология (MCC 8021)!

Есть и новый плюс — при оплате с кредитной Сберкарты отсутствует комиссия за оплату ЖКХ через «Сбербанк Онлайн» и в банкомате Сбера. Кэшбэка за такие операции нет, зато есть длинный льготный период.

Основные тарифы и условия Сберкарты

Беспроцентный период

Нас, конечно, прежде всего интересует беспроцентный период Сберкарты в 120 дней, и как им пользоваться.

В любом случае, подробная информация о всех вариантах платежей у вас всегда будет в мобильном приложении Сбербанк-онлайн и в личном кабинете, там всё очень понятно, разберетесь.

Бонусная программа

Тут ничего нового, подключается бонусная программа «Спасибо Сбербанка». Основной размер кэшбэка — 0.5% баллами, причем для этого нужен оборот по карте на 5000 рублей (покупок в месяц). Есть, конечно, и «партнеры», по которым кэшбэк выше. Подключить программу можно:

Точное количество бонусов зависит от вашего уровня в программе, условий по вашей карте и каждой конкретной покупки.

При оформлении новой карты начальный уровень — «Большое Спасибо», он действует до конце текущего сезона: осень/зима/весна/лето. Чтобы его поддерживать и на следующий сезон, или перейти на следующий уровень, нужно выполнять определенные условия

| Привилегии | Спасибо | Большое Спасибо | Огромное Спасибо | Больше, чем Спасибо |

| Бонусы от партнеров | до 30% | до 30% | до 30% | до 30% |

| Бонусы от СберБанка | 0 | 0,5% | 0,5% | 0,5% |

| категорий с повышенными бонусами | 0 | 0 | 2 | 4 |

| обмен бонусов на рубли | нет | нет | нет | да |

| Требования/задания | ||||

| Сумма покупок в месяц | нет | 5000 | 5000 | 5000 |

| соотношение покупок и снятий наличных | нет | 75% | 80% | 90% |

| платеж через Сбербанк Онлайн | нет | нет | да | да |

| Открыть и пополнить вклад | нет | нет | нет | да |

Снятие наличных

С 15.11 по 31.12.2021 — акция:

Снятие наличных без комиссии в первые 15 дней после подписания договора

На переводы акция по снятию наличных без комиссии — не распространяется

Но банк может прислать по СМС индивидуальное предложение о снятии наличных без комиссии, причем честно предупредит, что беспроцентного периода на наличку не будет:

Оформление кредитной Сберкарты

Если вы уже клиент Сбера, имеете дебетовую карту этого банка и у вас есть доступ в Сбербанк-онлайн, вы можете отправить заявку прямо из личного кабинета.

После отправки заявки будет вот такое сообщение:

И действительно, через пару минут приходит СМС со ссылкой, по которой нужно подтвердить выпуск кредитной карты. При переходе по ссылке снова открывается приложение Сбербанк-онлайн, и нужно ввести код из СМС. Почти сразу после этого в списке карт появляется заказанная карта, пока в виде виртуальной (цифровой) карты.

Можно посмотреть ее номер и CVC-код, срок действия также указан.

Цифровую карту сразу можно записать в ваш смартфон (в ApplePay, GooglePay или SamsungPay) и пользоваться в тот же день. Позже вы можете получить в Сбербанке пластик, его выпускают очень быстро, меньше чем за 2 дня: во вторник в 16:00 я заказал карту, а в четверг в 10:00 уже пришла СМС что ее можно забирать.

Нюанс: вы можете иметь только одну кредитную карту Сбербанка. Если у вас уже одна есть, вторую кредитку — не одобрят.

Продолжается выгодная акция по оформлению карт Тинькофф Платинум — потрать 5000 руб. и получи 3000 рублей в подарок.

Если заказать кредитную карту Tinkoff Platinum по специальной ссылке от блогера и потратить в первый месяц от 5000 руб., то банк подарит вам на счет 3000 руб.

Требования к клиенту Сбербанка

Размер кредитного лимита будет назначаться индивидуально (но не ставка по кредиту).

Подводные камни кредитной Сберкарты на 120 дней

Подытожим, какие есть подвохи.

Выводы из отзыва

Конечно, со старыми кредитными картами, где льготный период «до 50 дней» Сбербанк смотрелся старорежимным и неповоротливым «зеленым слоном», ни у кого другого такого короткого льготного периода уже не осталось. Более того, почти у всех банков появились кредитки на 100, 110, 111, 120, 180 и даже 240 дней.

Сбербанк преодолел это отставание в 2 шага:

Что ж, очень мощный ход Сбербанка. Это сигнал тем, кого смущает неадекватная плата за дебетовую Сберкарту в 150 руб/месяц (если не выполнять условия бесплатности). Можно сказать — это приглашение пользоваться кредитными картами крупнейшего банка страны для всех, кому было мало 50, 55 или 60 дней беспроцентного периода. И обладатели новой кредитной Сберкарты не будут чувствовать себя обделенными, 120 дней — это целых 4 месяца. Отличный ход Сбера. Думаю, это позволит ему увеличить свою долю на очень конкурентном рынке кредитных карт в РФ.

Премиальные черная карта Сбербанка: обзор премиум карт для элиты

Еще одна статья будет посвящена той самой таинственной чернейшей карте от самого зеленого банка… Какая-то цветная тягомотина прям. Но что поделать, почему-то большую часть наших читателей интересуют именно ЧЕРНЫЕ карты. Видимо там статус, положение, дизайн, ламборджини… Ух замечтались. В общем сегодня у нас черная карта от Сбербанка – Visa «Премьер».

Понравилось? Не понравилось? Есть дополнения? Советы? Рекомендации? Вопросы? Пишите в комментарии – поможете другим людям.

Кратко о карте

Разбираем основные моменты по черной карте Премьер. Сразу же с порога нам бросается в глаза вот такой баннер:

А теперь про другие характеристики.

Характеристики

Комиссии

Комиссии за снятие наличных:

Лимиты

Блокировка и помощь

Нужна срочная блокировка карты или появились вопросы? Владельцам «платины» можно обратиться в любой момент по телефонам горячей линии:

+7 (495) 500-00-05

А это телефоны сервиса ISOS (информация будет ниже по тексту):

+7 (495) 937 64 53 – Москва

+44 (208) 762 81 46 – Лондон

8 (800) 700 79 76 – по России

Преимущества

Для этой карты Сбербанка, как и для других платиновых карт, доступны платиновые «плюшки». Представляем некоторые из них:

Премиальные возможности

А теперь уже что-то более специфичное.

Условия получения и оформление

На самом деле требования к соискателю этой карты совсем никакие:

Процедура оформления тоже не из сложных:

Но это так на первый взгляд. Нередко заявителям отказывают в выдаче карты.

Тарифы на использование

А вот и то, что обычно пишут мелким шрифтом. В общем, все детали по карте «Премьер». Смотрим и внимательно изучаем.

Пополнение

Карта по своему функционалу самая обычная, так что и с пополнением не будет ничего сложного здесь. Вот основные способы пополнения:

Сбербанк Премьер

Карта Премьер – это одна из возможностей целого пакета «Сбербанк Премьер», куда входит много других интересных возможностей:

Следует кратко рассказать и про стоимость этого пакета:

Еще одна черная карта Сбербанка

Самая популярная черная карта все же Премьер. Но есть и еще две премиальные карты у Сбербанка, причем по своей «черности» именно их можно признать «черными». Речь идет о Visa Signature и World MasterCard Black Edition.

Условия для этих карт почти идентичны. Различия будут лишь в бонусных программах самих платежных систем – Виза или МастерКард.

В основном это тот же самый Премьер, но возможностей и бонусов чуть больше. Про бонусные предложения партнеров в виде безлимитного интернета или же скидки в 12% на отели мы даже вспоминать не будем – предложений действительно много.

Требования к получателю карты тоже повыше (больше внимания, что это кредитная карта):

Visa signature Сбербанк

Черная карта Сбербанка является продуктом, который подчеркивает привилегированный статус своего владельца. Она открывает доступ к целому ряду дополнительных возможностей по сравнению с обычными кредитными и дебетовыми картами.

Описание карты Black Edition

Серия Блэк Эдишн от Сбербанка ориентирована на клиентов с довольно высоким уровнем дохода. Она включает в себя только кредитки MasterCard World Black Edition. В прошлом в рамках данной программы клиентам предоставлялась возможность заказать также и карты Visa Signature. Но в настоящее время Сбербанк прекратил их выдачу.

Особенный интерес данные карты могут вызывать у тех, кто много путешествует и хочет при этом пользоваться специальными предложениями от партнеров. А также получать различные привилегии, причем как в РФ, так и за ее пределами.

Бонусы и возможности

Карта Премьер от Сбербанка позволяет пользоваться кредитным лимитом. Его размер может составлять до 600 тыс. руб. в рамках массового предложения или до 3 млн руб. – для клиентов, получивших индивидуальное приглашение получить данную карту. Проценты по кредиту не взимаются в течение грейс-периода, который может достигать 50 дней.

Стандартная ставка по карте составляет 25,9%, а по индивидуальным предложениям она снижается до 21,9%. Льготный период не действует на операции снятия наличных. По ним взимается также дополнительная комиссия в 3% от суммы при получении наличных в банкоматах Сбербанка и 4% в устройствах сторонних банков. Минимальный размер платы за выдачу наличных – 390 р.

Клиент может без комиссии подключить услугу «Автопогашение», которая позволит не забыть своевременно внести деньги по кредиту, чтобы исключить возможность выхода за пределы льготного лимита или даже попадания на штрафы.

Карта ориентирована на состоятельных клиентов, которые нередко ездят в другие страны. Для них доступна бесплатная услуга экстренной выдачи наличных. Она работает только за пределами РФ и позволяет получить деньги, если карта была потеряна, украдена или просто перестала работать. Максимум в рамках программы можно получить до 5000 долларов США, но не более фактического остатка на счете.

Карта Mastercard World Black Edition Premier позволяет подключиться и участвовать в программе «Спасибо». В рамках нее за каждую покупку будет начисляться 0,5% баллами. Повышенный кэшбэк можно получить в следующих случаях:

Накопленные баллы можно тратить у партнеров Сбербанка и на сайтах проекта Спасибо (Путешествия, Впечатления, Онлайн Маркет).

Акции, предлагаемые по карте

Владелец черной карты Сбербанк может не только пользоваться ей как обычной кредиткой и накапливать бонусы Спасибо. Ему доступны также следующие акции от партнеров Сбербанка и платежной системы:

Участие в акциях является бесплатным. Их список регулярно обновляется и размещается на сайте Сбербанка и платежной системы. Клиент может также пользоваться бесплатным доступом в бизнес-залы аэропортов по программам Мастеркард.

Способы получения карты

Подать заявку новые клиенты могут в любом отделении Сбербанка. Сотрудники кредитной организации помогут с оформлением заявления. О принятом решении сообщат через несколько дней.

Действующие клиенты Сбербанка могут отправить заявку на выдачу премиальной карты через интернет-банкинг и получить ответ значительно быстрее. Некоторым постоянным клиентам и держателям зарплатных карт банк самостоятельно рассылает предложения об оформлении привилегированных карт Мастеркард. Они поступают в виде СМС, а ознакомиться с подробностями можно через Сбербанк-Онлайн.

Независимо от способа подачи заявки получить готовую карту можно будет только в отделении банка. Она будет доставлена в него через 5-14 дней после одобрения заявки. После получения карты для ее активации достаточно будет выполнить запрос баланса или любую другую операцию в банкомате. При возникновении вопросов сотрудники отделения всегда могут предоставить подробную информацию по ним.

Требования к клиентам

Карты Мастеркард Блэк Эдишн относятся к кредитным и их Сбербанк выдает не всем своим клиентам. Потенциальный владелец кредитки должен отвечать следующим требованиям:

Даже при полном соответствии всем перечисленным выше требованиям банк может отказать клиенту в выдаче карты MasterCard Black Edition. Это может произойти из-за большой закредитованности, наличия просрочек по другим (в т. ч. уже закрытым) кредитам или другим причинам. Обычно они кредитной организацией не сообщаются.

Стоимость обслуживания

Выпускается карточка Мастеркард Блэк Эдишн бесплатно. Ежегодно за ее обслуживание надо будет платить по 4900 р. Заказать дополнительные карты к ней нельзя согласно правилам Сбербанка. Если карта Блэк Сбербанка будет утеряна или украдена, то она будет перевыпущена бесплатно. Не нужно будет платить и за очередной перевыпуск.

Списание денежных средств за обслуживание происходит ежегодно в дату заключения договора. Лучше сразу разместить на счете необходимую сумму, иначе баланс уйдет в минус и банк может взять плату за использование заемных средств. При подключении услуги «Мобильный банк» по тарифу «Полный» клиенту не придется дополнительно платить за услуги информирования.

Плюсы и минусы черной карты

Среди минусов черной карты Сбербанка можно отметить довольно высокую плату за обслуживание. Но с помощью бонусной программы «Спасибо» она довольно легко окупается. Плюсов у данного продукта значительно больше:

Перед принятием решения о заказе черной карты Сбербанка стоит хорошо просчитать возможность окупить расходы на ее обслуживание, а также необходимость в столь большом кредитном лимите. Стоит изучить внимательно и все условия по продукту, ведь только при грамотном использовании он будет приносить пользу и прибыль.

Насколько выгодна карта с большими бонусами от Сбербанка?

Думаю, Сбербанк, самый крупный и надежный банк в России, и его бонусная программа «Спасибо» известны всем. Летом 2017 года банк захотел привлечь больше внимания к этой программе и начал выпускать новую дебетовую карту. По обещаниям компании, новая карта поможет получать и тратить баллы более эффективно.

Мнения о новой карте разделились. Одним она понравилась, другие ее больше ругают. Поэтому я решил самостоятельно изучить ее и узнать, стоит ли она того, чтобы пользоваться ей. Об оформлении этой карточки и отзыве после ее использования я расскажу в этой статье.

В июле 2021 года Сбер обновил линейку своих дебетовых карт. Его основным предложением стала Сберкарта с бесплатным обслуживанием при активных тратах и повышенным кэшбэклм в кафе, ресторанах и АЗС. Карта с большими бонусами больше не выпускается, но перевыпустить уже оформленную все еще можно.

Краткий обзор карты

По новой карте можно получить больше бонусов, чем по обычным. Больше всего баллов начисляется в кафе и на АЗС.

У бонусной программы мало партнеров, у которых можно потратить баллы. Иногда их нельзя получить и использовать в одном и том же магазине.

У карты нет процентов на остаток; ее условия не изменятся, если перевести на нее зарплату. В некоторых ситуациях она будет неудобной.

Чтобы следить за баллами и предложениями от партнеров, нужно отдельное мобильное приложение. Было бы удобнее встроить его в Сбербанк Онлайн.

Чем Карта с большими бонусами отличается от других карт Сбербанка?

Для Карты с большими бонусами, как и для обычных дебетовых и кредитных карточек Сбербанка, действует программа лояльности «Спасибо». За оплату покупок такой картой вы получите баллы, которые можно потратить в специальном сервисе или у магазинов-партнеров. Но у нового предложения эта программа действует на специальных условиях, которые позволяют получать больше бонусов за. Как обещает банк, с помощью нее можно получить в 20 раз больше бонусов, чем с другими карточками от него.

Сумма бонусов, которую можно вернуть при использовании, зависит от категории трат. За оплату бензина и поездок на такси можно вернуть 10% от суммы, за обеды в ресторанах и кафе – 5%, за покупки в супермаркетах – 1%. Есть специальные предложения от магазинов-партнеров программы, по которым можно получить еще больше бонусов.

Следует отметить разницу между бонусной программой, которая использует баллы, и полноценным кэшбэком. Кэшбэк всегда возвращается на счет вашей основной карты и в той же валюте, в которой вы совершили покупку. Бонусные баллы накапливаются на отдельном счете. Потратить их можно только у партнеров программы.

В таблице изложены подробные условия и тарифы Карты с большими бонусами: