Чистый дисконтированный доход что это

Что такое чистый дисконтированный доход и как его рассчитать

Инвесторы перед тем, как вложить денежные средства в реализацию проекта, проводят анализ его эффективности с помощью различных показателей. К их числу относится чистый дисконтированный доход (ЧДД). В статье будет рассмотрен порядок его расчета, преимущества и недостатки, а также влияние на принятие решения об инвестировании.

Что такое чистый дисконтированный доход?

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

ЧДД – это сумма дисконтированных значений поступлений и оттоков по конкретному проекту, которые приведены к настоящему времени.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ. При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет.

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

Преимущество чистого дисконтированного дохода заключается в том, что он не просто используется для измерения видоизменения стоимости сумм вложений во времени, но учитывает инфляцию.

К отрицательным качествам относятся:

Как правильно рассчитать ЧДД?

Величину NPV рассчитывают как сумму поступлений и оттоков денежных средств. Подобный расчет показывает, что норма дисконтирования станет допустимой доходной ставкой проекта на 1 рубль для инвесторов.

Очень важно, чтобы норма носила объективный характер, поскольку в данном случае подлежат учету:

При этом для расчета используется следующая схема:

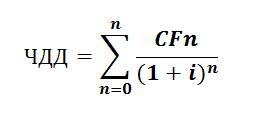

Для расчета пользуются следующей формулой:

NPV = Σ * NCFi / (1 + r) ᶥ — Investment

NCF (Net Cash Flow) – чистый денежный поток.

Investment – совокупная сумма инвестируемых денежных средств.

r – ставка дисконтирования.

n – период исследуемого проекта.

i – расчетный шаг (1 месяц, 3 месяца, 12 месяцев ……) i = 1, 2, …. n.

Более наглядным порядок расчета будет на конкретном примере, где r = 12%.

Денежные инвестиции в сумме по годам представлены в таблице:

| Год | Показатель вложения |

| 0 | — 1 000 |

| 1 | + 200 |

| 2 | + 300 |

| 3 | + 700 |

Значения подставляют в формулу NPV = Σ * NCFi / (1 + r) ᶥ — Investment:

Из расчетов видно, что ЧДД составляет меньше 0. Если инвестор решит вложить денежные средства в такой проект, он не только лишится прибыли, но понесет существенные потери.

Каждая инвестиция должна иметь определенный экономический смысл. Именно поэтому важным этапом является приведение всех вложений к настоящему моменту времени, расчет их суммарного значения. Другими словами, еще до принятия решения о вложениях инвестор прогнозирует все риски и от убыточного проекта, продемонстрированного на примере, откажется.

Чтобы получить обоснованный коэффициент ЧДД, подставляемые данные должны быть очень точными. Их берут из различных планов подразделений предприятия, где вся информация является максимально приближенной к реальному времени.

Однако на прибыль от инвестиций влияет также уровень инфляции. Поэтому вопрос, как спрогнозировать данный показатель на момент окончания реализации проекта, вполне обоснован. Ставка рассчитывается по формуле, представленной ниже:

R = (1 + r) * j, в которой

R – дисконтная ставка.

j – показатель инфляции.

Таким образом видно, что рентабельность производства во время инфляции может быть представлена меньшим показателем. Но это поможет сохранить прибыльность и увеличит денежные поступления от его реализации.

Заключение

Несмотря на существующие недостатки, показатель ЧДД применяют в российской и международной практике для оценки целесообразности поддержки различных проектов. Он даст четкое представление о выгодности инвестируемых средств. Сама же методика владения данным показателем выступает основополагающей частью инвестиционного анализа.

Что такое чистый дисконтированный доход: для чего нужен, формула и пример расчета

Сегодня поговорим о временной ценности денег. Удостоверимся в том, что сегодняшние деньги всегда дороже завтрашних. А убедит нас в этом чистый дисконтированный доход и его красивая формула. Вы познакомитесь с методом NPV, узнаете его преимущества и недостатки, рассмотрите ставку дисконтирования и excel-расчеты. Надеюсь, полезности обернутся для вас доходностями!

Что это такое

Инвестиционный проект всегда требует оценки эффективности. Прежде чем принять решение, нужно сопоставить сумму вложений и ожидаемый доход. Чтобы соотнести эти разновременные величины, инвестор применяет показатель чистого дисконтированного дохода (ЧДД).

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Для чего используется

Чистый дисконтированный доход позволяет определить временную ценность вложений. Иначе говоря, он дает представление о том, сколько завтра будут стоить размещенные сегодня деньги. Дисконтированный доход определяет целесообразность того или иного капиталовложения. На его основании можно сравнить проекты, затем выбрать оптимальный.

Плюсы и минусы расчета ЧДД

Расчет NPV по формуле и пояснение значения

Чистый дисконтированный доход рассчитывается по формуле

Компоненты формулы:

Соотнеся прогнозируемые Cash Flow к дисконту за конкретный период, мы получим соответствующее значение NPV по формуле. Здесь возможны 3 варианта.

Значение ставки дисконтирования при расчете NPV

Ставка дисконтирования (i) отражает стоимость капитала. Ее величина зависит от формулы. За основу может браться безрисковая i (например, по ОФЗ или по срочным рублевым депозитам).

Применяют также способ на основании данных бухгалтерского учета: рентабельности, величины собственного капитала, рентабельности активов. Вычислить i можно по формуле WACC (средневзвешенной стоимости капитала). Для типовых инвестпроектов сроком до 1 года часто существуют таблицы с ее значениями.

Расчет в Excel

Громоздких вычислений по формуле можно избежать, прибегнув ко всеми любимому Excel. Для этого нужно выбрать финансовую функцию ЧПС и заполнить ячейки аргументов: ставку дисконтирования и величины Cash Flow. При этом первоначальные инвестиции и затраты нужно отразить со знаком «-». Результат будет отображен в итоговой ячейке.

Пример расчета

| Период | CF (млн руб.) | Ставка |

| Инвестиция | -150 | 12 % |

| 2017 | 30 | 12 % |

| 2018 | 70 | 12 % |

| 2018 | 70 | 12 % |

| 2019 | 45 | 12 % |

| NPV | ₽ 11,01 |

Используя функцию ЧПС и формулу, вычислим NPV. ЧПД составляет 11,01 млн руб.

Проверим вручную. В числитель вынесем поступления, в знаменатель – ставку, возведенную в степень t. Из полученного вычтем сумму затрат: 30/1,12 + 70/1,122 + 70/1,123 + 45/1,124) — 150 = 11,01 млн руб.

Результат тот же. Значит, вариант рентабельный, инвестиции окупятся, удалось рассчитать правильно.

Сложности применения расчетов

Формула чистого дисконтированного дохода всегда допускает погрешности. Для их устранения финансисты используют показатель чистой терминальной стоимости (NTV).

Заключение

Итак, чистый приведенный доход – ключевой показатель инвестиционной эффективности. Он имеет четкий, понятный экономический смысл и определяет решение инвестора.

Чистый дисконтированный доход дает представление о временной стоимости денег и учитывает инфляционные риски. Расчет показателя не представляет сложности, если верно заданы параметры. Офисные программы и онлайн-калькуляторы легко справятся с задачей.

Минус же NPV в том, что он абсолютен, негибок. Его величина зависит от структуры, времени вложений. Поэтому советую вам рассматривать NPV в совокупности с NTV и IRR. Не останавливайтесь на достигнутом, расширяйте горизонты, обучайтесь финансам вместе с нами!

Так как ЧДД (NPV) интегральный показатель, то это означает, что он является обобщающим показателем по которому делается объективная оценка эффективности инвестиционных вложений за всё время работы проекта (от начала до конца), а не за какой-то конкретный период его реализации.

Чистый дисконтированный доход, если на простом языке, то это накопленный (суммарный) чистый поток денег, который генерирует (получает) проект в течение всего нормативного срока своей работы, с учётом обесценивания его по каждому году своей реализации.

По каждому году реализации проекта отток (вложения) сопоставляется с притоком (чистым доходом от реализуемой проектной продукции) и разницей выводится чистое сальдо денег, которое и является чистым потоком наличности.

Процесс обесценивания осуществляется за счёт применения дисконтирования чистого потока по каждому году, то есть приведения будущей стоимости денег к текущей.

Ну, к примеру, сегодня вы дали в долг кому-то 1000 руб. и вам будут возвращать их по 250 руб. в течение 4-х последующих лет.

Потому что есть, как минимум, риск в обесценивании будущих денег за счёт инфляции. И те деньги, которые сегодня стоят 1000 рублей, через год будут соответствовать, к примеру, 1100 руб. при годовой инфляции в 10 %.

Поэтому, можно сказать так, 1000 руб. сегодня = 1100 руб. в следующем году.

Поэтому, для приведения будущих денег (чистого потока наличности) к текущему периоду времени (когда осуществляется планирование), применяется коэффициент дисконтирования, который и приводит чистый поток по проекту в последующих годах к его сегодняшней стоимости.

Коэффициент дисконтирования = 1 / (1 + Норма дисконта) t

Норма дисконта – это по сути и есть % инфляции + возможные риски,

t – период (0,1,2,3 и т.д) относительно которого рассчитывается коэффициент дисконтирования.

Если не учитывать прочие риски по проекту (снижение спроса, рост себестоимости, ремонты и т.п.), то, как минимум, в норму дисконта закладывают инфляцию на уровне той денежной единицы (USD, RUB, EUR, BYN) относительно которой производится расчёт ЧДД (NPV).

Для более легкого восприятия и понимания, приведём простой пример.

Бизнесмен Петя купил установку по производству мебели.

В первый и второй год он планирует его закупку и монтаж (10 000 тыс.USD), а в третий, четвёртый и последующие годы, до момента его полного износа (выхода из строя), это оборудование начнёт приносить ему ежегодный чистый доход от реализации продаваемой мебели (2 300 тыс.USD).

Если эту картинку представить в виде динамики работы Петиного проекта, то это будет выглядеть так.

Из таблицы (без всяких сложных формул) наглядно видно, как рассчитывается чистый дисконтированный доход по проекту.

Дисконтирование чистого потока по каждому году даёт нам чистый поток продисконтированный, а его накопление с начала реализации проекта (нарастающим итогом) Чистый дисконтированный доход.

Этот реальный накопленный чистый доход и есть ничто иное, как Чистый Дисконтированный Доход по проекту, а период, где минусовой ЧДД переходит в положительный, соответствует дисконтированному сроку его окупаемости.

Поэтому, Петя при принятии решения, входить в проект или нет, в первую очередь будет ориентироваться на то, сколько он сможет получить чистого дисконтированного дохода за всё время работы проекта (до момента, когда оборудование будет полностью изношено и уже не сможет обеспечивать ежегодное поступление чистого дохода – обычно это нормативный срок службы проектного оборудования).

Чем больше значение ЧДД (NPV), тем лучше экономически выглядит проект.

Его величина (ЧДД) играет роль при сравнении альтернативных вариантов инвестирования, с точки зрения величины их суммарной отдачи в пределах всего горизонта расчёта.

При необходимости быстрой экономической оценки инвестиционного проекта, с расчётом всех основных интегральных показателей (чистого дисконтированного дохода (NPV), индекса прибыльности (PI), внутренней нормы доходности (IRR), срока окупаемости инвестиций PP), можно воспользоваться следующим онлайн калькулятором, где на конкретном примере указан весь порядок ввода исходных данных и вывода конечного результата.

Преимущества, недостатки и пример расчета чистого дисконтированного дохода

При оценке эффективности работы любой компании рассчитываются разные показатели. Они позволяют определить размер прибыли, а также факторы, влияющие на деятельность предприятия. Пример расчета чистого дисконтированного дохода позволяет определить стоимость потоков денег в компании.

Сокращенно чистый дисконтированный доход называется NPV или ЧДД. Он свидетельствует о точной цене денежных потоков, которые оцениваются только в момент проведения расчетов. Благодаря использованию правильной формулы предприниматель оценивает экономическую целесообразность различных проектов, а также принимает взвешенное решение относительно необходимости инвестирования.

Специфическое наименование обусловлено тем, что денежные потоки в компании первоначально дисконтируются, а только после складываются. Дисконтирование представлено процессом расчета стоимости потока денег, для чего все выплаты приводятся к конкретному временному периоду.

Внимание! Благодаря дисконтированию появляется возможность для определения стоимости денег с учетом времени.

Если предприниматель правильно рассчитает NPV, то он сможет определить, какую прибыль можно получить после инвестирования в конкретный проект. Расчет ведется не только при положительном, но и при отрицательном денежном потоке. Определить показатель можно за любое время, например, за 5 или 10 лет. Он представлен доходом, получаемым инвестором в процессе планирования, инвестирования, уплаты налогов и погашения кредитов.

Например, компания за 5 лет получила выручку в размере 2,6 млрд. руб. При этом в виде налогов выплачено 800 млн. руб. Поэтому прибыль до налогообложения представлена 1,8 млрд. руб. Из этой суммы вычитаются инвестиции, необходимые для начала деятельности. Например, они составляют 900 млн. руб., а если пользоваться ставкой дисконтирования в размере 0%, то NPV за 5 лет работы составляет 900 млн. руб.

Внимание! При увеличении периода планирования повышается размер ЧДД, причем основная необходимость в этом показателе заключается в возможности определения дохода инвестора при вложении денег в конкретный проект.

Предназначение показателя

Он рассчитывается предпринимателями, планирующими вложение денег в какой-либо крупный и рискованный проект. С помощью NPV определяется доход, получаемый бизнесменом при принятии положительного решения. При расчете обеспечивается возможность получить значимые сведения:

Только после такого правильного расчета принимается важное решение относительно необходимости вложения денег в проект. Если NPV равно нулю, то предприниматель только возмещает свои расходы на инвестирование, а при положительном значении получает прибыль.

Выбор ставки для расчета

При определении эффективности проекта инвестор должен выбрать подходящую ставку дисконтирования. Невозможно точно сказать, какой показатель подходит для той или иной ситуации, но опытные инвесторы рекомендуют воспользоваться нормой прибыли для вкладчика, учитывая возникающие риски. При определении ставки используется несколько подходов:

Каждая методика имеет свои плюсы и минусы, причем опытные инвесторы часто предпочитают пользоваться сразу несколькими вариантами.

Правила расчета в Excel

Для расчета любого показателя можно пользоваться этой программой. Это обусловлено возможностью применения таблиц и формул. Расчет осуществляется двумя методами:

Оба метода позволяют получить одинаковый результат, поэтому каждый человек пользуется удобным для него способом.

Правила расчета в Excel на видео:

Формула расчета

Для расчета NPV можно выполнять действия с помощью стандартной формулы:

В этой формуле CFn представлено чистым потоком средств, а n – период, за который осуществляется расчет. I – это ставка дисконтирования.

Внимание! Если инвестиции были внесены в нулевом периоде, то они не дисконтируются.

Влияние инфляции

Так как расчет показателя осуществляется за длительный период времени, то приходится учитывать инфляцию. Самым простым решением выступает изменение дисконта на предполагаемый показатель инфляции. При использовании этого метода ставка рассчитывается по следующей формуле:

Ставка дисконта = (1 + дисконт) * размер инфляции

Если инфляция будет высокой в процессе инвестирования в выбранный проект, то рентабельность после дисконтирования значительно снижается. Это позволяет определить точную выгоду от вложения средств. Нередко после учета инфляции оказывается, что принятие участия в проекте нецелесообразно для предпринимателя. Это позволяет снизить риски получения убытка от инвестирования.

Определение остаточной стоимости

Она представлена суммой, которую сможет получить предприниматель после окончания проекта, приносящего в процессе функционирования доход всем инвесторам. Поэтому она обязательно учитывается при оценке целесообразности вложения средств.

Расчет при ликвидации проекта

Если планируется закрытие проекта после достижения конкретной цели, то предприниматели знают точные временные рамки. Поэтому для расчета остаточной стоимости учитывается цена всех активов, полученных во время реализации проекта. Для их оценки используется ликвидационная стоимость, для чего учитываются рыночные расценки на аналогичные активы.

Методика чистых активов

Она используется, если нет точной информации о времени ликвидации проекта, поэтому в формулу не включаются коэффициенты срочности.

Такой метод идеально подходит для крупных фирм, обладающих существенным количеством активов. Поэтому их стоимость может превышать даже доход крупнейших инвесторов.

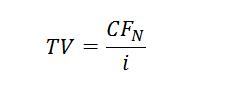

Учет перпетуитета

Для этого способа предполагается, что во все планируемые периоды проект будет приносить одинаковый доход. Поэтому по перпетуитету используется формула:

CFN – это денежный приток за последний период действия проекта.

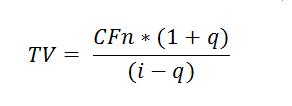

По модели Гордона

Этот вариант расчета остаточной стоимости эффективен для проектов, прибыль от которых увеличивается с течением времени, а также ожидается рост этого показателя в будущие периоды. Поэтому доход повышается для каждого периода на фиксированный процент. При использовании данной модели эффективна формула:

В этой формуле появляется только один новый параметр – q. Он представлен долгосрочными и постоянными темпами роста дохода в будущем, когда заканчивается срок, на который прогнозировался проект.

Анализ NPV

Предприниматели, планирующие вложение крупной суммы в какой-либо проект, должны не только рассчитать, но и проанализировать ЧДД. Для этого целесообразно сравнивать его с другими проектами.

С помощью показателя определяется предполагаемая прибыль. При сравнении этого значения с другими проектами выбирается наиболее выгодный вариант для инвестирования.

Плюсы расчета

Если инвестор перед принятием решения всегда будет рассчитывать NPV, то он сможет воспользоваться несколькими значимыми преимуществами:

Внимание! Значимым плюсом является измерение стоимости денежных потоков в течение времени, поэтому учитываются не только риски, но и инфляция.

Минусы расчета

Определение NPV имеет некоторые недостатки:

Внимание! Даже при наличии таких минусов расчет показателя важен для инвесторов, так как позволяет снизить риски вложения денег в заранее проигрышное направление.

Пример расчета

Предприниматель вложил в проект 450 тыс. руб. на пять лет. За это время он ожидает следующие доходы:

Примеры дисконтирования на видео:

Ставка дисконтирования – 20%. Для расчета NPV первоначально определяются денежные потоки, для чего используется формула:

В 2019 году денежный поток составляет:

100000 / (1 + 0,2) 1 = 83 333 руб.

В 2020 году этот показатель равен 104 166 руб., в 2021 – 115 740 руб., в 2022 – 120 563 руб., а в 2023 – 120 563 руб. Общее значение представлено сложением этих показателей, поэтому денежный поток равен 544 367 руб.

Возможные сложности

При расчете NPV часто возникают трудности:

Поэтому расчет доверяется исключительно опытным экономистам.

Если ЧДД > 0

Такое значение говорит о высокой эффективности инвестиций. Предприниматель не только вернет все вложенные средства, но и получит определенную прибыль.

Внимание! ЧДД рассчитывается для всех возможных проектов, поэтому выбирается вариант, по которому этот показатель будет самым высоким.

Если ЧДД

Отрицательное значение свидетельствует об убытке, поэтому необходимо отказаться от вложения средств в данный проект. Предприниматель не сможет рассчитывать не только на прибыль, но и на окупаемость.

Если ЧДД = 0

Определение прибыльности проекта

С помощью ЧДД любой предприниматель оценивает целесообразность вложения средств. К плюсам такого метода относится возможность учета рисков и инфляции. Благодаря использованию разных ставок дисконтирования оцениваются все возможные риски.

Но этот метод оценки проекта имеет некоторые минусы, поэтому нельзя опираться только на него в процессе принятия решения. Особенно это касается многопрофильных проектов.

Прогнозирование потока денег

Денежный поток – это деньги, которыми обладает фирма в текущий период. С его помощью определяется финансовое положение и устойчивость предприятия. Для его определения из притока средств вычитается отток.

При оценке целесообразности вложения денег в какой-либо проект обязательно определяется будущий поток. От этого показателя зависит прибыль инвестора. Возможность для прогнозирования возникает только после создания инвестиционного проекта.

Внимание! При вложении в венчурные проекты, в которых отсутствуют сведения о продажах, расходах или иных показателях, применяется экспертная методика расчета, поэтому привлекаются специалисты в конкретном направлении работы для оценки потенциала развития и возможной прибыли.

Во время оценки будущих потоков учитывается направление работы, влияние внешних и внутренних факторов, а также другие показатели. Между ними имеется прямая или косвенная зависимость, что упрощает процесс расчета и анализа.

ЧДД – это значимый показатель, оцениваемый и рассчитываемый каждым инвестором. Он позволяет определить, какую прибыль от инвестирования сможет получить компания, нацеленная на реализацию тех или иных проектов. Он рассчитывается самостоятельно или с помощью разных программ.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.