Что будет если клиент выберет повышенную процентную ставку будет тинькофф

Как начисляются проценты по кредиту

Как узнать процентную ставку по кредиту наличными в Тинькофф?

Если вы уже активировали кредит, вы всегда сможете найти процентную ставку в вашем кредитном договоре, а также в мобильном приложении Тинькофф и в личном кабинете на сайте tinkoff.ru.

В приложении выберите «Кредит наличными» в списке счетов и нажмите на значок шестеренки в правом верхнем углу.

В личном кабинете выберите «Кредит наличными» на панели счетов и перейдите в раздел «О счете».

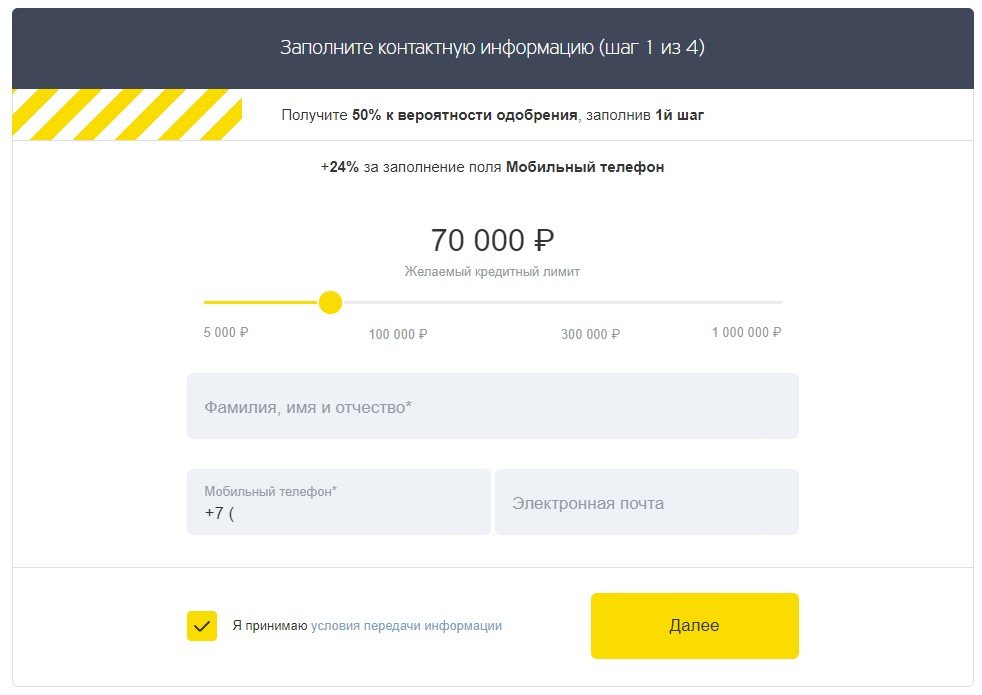

Если вы только собираетесь взять потребительский кредит в Тинькофф, то процентная ставка в вашем случае определяется на этапе рассмотрения заявки. Одобренную ставку вам сообщит сотрудник банка, когда позвонит, чтобы согласовать все условия кредита.

Как и когда банк начнет начисление процентов по кредиту?

Банк начнет начислять проценты по кредиту наличными в момент, когда вы его активируете — то есть согласитесь на перечисление денежных средств на дебетовую карту, которую привезет представитель Тинькофф.

До этого дня мы не начисляем проценты по займу.

Может ли процентная ставка измениться уже после получения кредита?

В одностороннем порядке банк не может повысить ставку по уже выданному кредиту — это запрещено ст. 29 Федерального закона «О банках и банковской деятельности».

Если вы полностью выплатите кредит — без просрочек и в течение не менее половины срока — банк может пересчитать проценты и вернуть вам разницу, которая может достигать 10%.

Опция по пересчету процентов доступна не на всех тарифах. Чтобы узнать, сможете ли вы ее подключить, проверьте свой тариф. Для этого в приложении Тинькофф выберите кредит наличными и нажмите на значок шестеренки в верхнем правом углу → «Тариф». В личном кабинете на tinkoff.ru выберите кредит → «О счете» → «Тариф».

Если вы только оформляете кредит и вам будет доступна эта опция, наш сотрудник скажет об этом, когда позвонит, чтобы согласовать условия кредита.

Тинькофф Инвестиции, в чем подвох

Тинькофф Инвестиции — профессиональный участник рынка ценных бумаг, который сегодня занимает все новые позиции на российском фондовом рынке. У этой компании есть свой собственный подход к работе с клиентами. Попробуем разобраться, кому могут быть интересны услуги Тинькофф Инвестиции, и в чем подвох, как выглядит сервис на самом деле.

Как работают инвестиции в Тинькофф

Тинькофф Инвестиции — сервис, который разработан для предоставления клиентам максимально простого доступа к сделкам с валютами, акциями, облигациями и другими ценными бумагами на Московской бирже.

При этом особенность Тинькофф заключается в том, что эта организация не имеет широкой сети офисов, как другие банки. Клиент оформляет заявку и получает все, что требуется, с доставкой на дом или в офис.

Изначально требуется перейти в хранилище мобильных приложений PlayMarket или AppStore, найти Тинькофф Инвестиции, установить программу бесплатно в свой смартфон и запустить ее. Далее клиенту будет предложено подтвердить свой номер телефона при помощи кода через SMS, а затем заполнить анкету.

Далее согласовывается время, приезжает представитель банка, который привозит пакет документов на подпись.

Единожды подписав договор, пользователь получает дебетовую карту с рядом специальных «фишек», таких, как повышенный кэшбэк, проценты на остатки при соблюдении определенных условий, и прочее. Логическим продолжением сервиса стало и появление системы Тинькофф Инвестиции.

Уже существующий клиент может просто подписаться на дополнительную услугу, подтвердить свое решение отправкой SMS в системе клиент-банк или в специальном приложении для телефона, и счет открыт.

Для тех, кто впервые решает работать с Тинькофф, процесс предельно похож на открытие счета. Более того, ему даже и открывают этот самый счет после визита представителя, и выдают обычную дебетовую карту Tinkoff Black.

Отказаться от нее невозможно, потому что именно на этот пластик происходит вывод средств с брокерского счета в дальнейшем.

Особенности торговли через Тинькофф Инвестиции

В отличие от других брокеров, специалисты Тинькофф Инвестиции пошли по своему особенному пути и написали два собственных приложения для торговли ценными бумагами, одно для web, а второе для мобильных устройств. Оба они имеют свои особенности.

Веб приложение устанавливать не нужно, в него можно перейти со страницы Тинькофф. Действует двойная система аутентификации, вход подтверждается не только паролем, но и кодом, полученным через SMS. Торговый терминал выглядит вполне качественно, удобен и даже по многим параметрам производит лучшее впечатление, чем общепринятая программа Quick. Здесь есть все, от котировок в реальном времени с графиками и «стаканом» заявок на покупку и продажу с объемами, до новостей, инвестиционных идей, прогнозов и социальной сети трейдеров в одном месте.

Приложение для мобильных телефонов, работающих на IOS или Android, конечно, попроще, чем для стационарного компьютера, но вполне достойные его дополнения.

Тарифы Тинькофф Инвестиции

За все хорошее, за доставку договора на дом, карту в подарок, за особый специально для клиентов написанный торговый терминал и приложение для телефонов, в общем, за все поздно или рано приходится платить, причем клиенту.

Тарифы системы Тинькофф Инвестиции в общем виде выглядят так

0.25-4% в зависимости от рынка

0 портфель от 3 млн рублей;

990 руб. от 1 до 3 млн;

Базовый тарифный план с комиссией в размере 0.3% от сделки значительно выше, чем у конкурентов Тинькофф, если сравнивать брокера со Сбербанком, ВТБ и другими. Не говоря уже о брокерах-дискаунтерах, изначально рассчитанных на массовых пользователей, таких, как Финам.

Базовым тарифом, по утверждению самих представителей Тинькофф, выгодно пользоваться при объеме сделок до 116 тысяч за месяц. При превышении этой суммы имеет смысл переходить на тариф трейдер, по которому комиссия 0.05% от сделки, но есть ежемесячный обязательный платеж в размере 290 рублей. Чтобы его не платить, надо совершить сделок на 5 млн рублей за прошлый месяц или иметь портфель общей стоимостью не менее 2 млн рублей.

Тинькофф утверждает, что его ставки сопоставимы с платежами другим брокерам. Однако на самом деле, за 0.5% в том же Сбербанке можно получить уже доверительное управление, а это совсем другая услуга.

Вывод денег из Тинькофф Инвестиции считается бесплатным, но на карту самого банка. Если учитывать, что у кредитной организации нет отделений, где можно было бы снять без процентов, то клиентам приходится общаться с банками-партнерами, которые на все выставляют свои собственные условия и ограничения.

Плюсы и минусы Тинькофф Инвестиции

Среди плюсов можно отметить

Однако, помимо достоинств, у Тинькофф Инвестиции есть и свои недостатки.

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Кредитная карта Тинькофф Платинум — условия, тарифы, отзывы

Пожалуй, ни о каком другом кредитном продукте не говорят так много, как о кредитной карте Тинькофф Платинум. В числе достоинств пластика — удобное оформление, бесплатный выпуск, качественная клиентская поддержка. Но можно ли утверждать, что по своим условиям карта многократно превосходит конкурентов? Попробуем разобраться.

Условия карты Тинькофф Платинум в 2021 году

Из условий обслуживания видно, что по платиновой карте Тинькофф Банк предлагается сбалансированный тариф: средней длительности льготный период, разумная плата за обслуживание и неплохой лимит средств по карте. Имеются и приятные бонусы вроде доставки карты прямо на дом к клиенту, а также возможность оформить некоторые покупки в рассрочку.