Что будет если не обновить паспортные данные в банке

Смена паспорта и кредитная история

Кредитная история (далее – также КИ) отображает сведения о взятых обязательствах конкретного человека. Стоит ли умалчивать о смене паспорта, что нужно делать при смене паспорта для сохранения своей КИ, как проверить актуальность персональных данных написано далее.

Можно ли не сообщать о смене паспорта

Люди с плохой кредитной историей часто думают, что смена паспорта поможет им с этой проблемой эффективно разобраться. Умолчать о смене паспорта действительно можно. Обновление кредитной истории осуществляется в соответствии с ФЗ о кредитных историях. Кредитные организации и БКИ актуализируют такую информации по мере ее поступления к ним.

Стоит ли скрывать смену паспорта при плохой кредитной истории

Есть ряд аргументов в пользу того, чтобы не пытаться улучшить кредитную историю просто через смену паспорта:

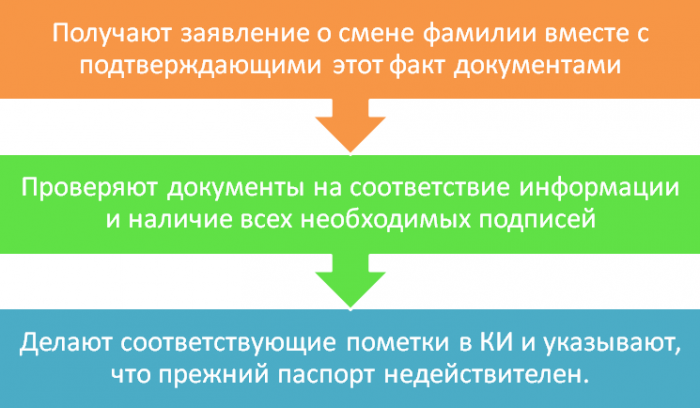

Как вносятся изменения данных паспорта

Процесс актуализации паспортных данных сотрудниками БКИ представлен на схеме:

Как стоит поступать при смене паспорта

Для того чтобы не иметь неприятных сюрпризов в будущем, а также сохранить свою хорошую кредитную историю, нужно своевременно уведомлять о смене паспорта БКИ. Можно обратиться непосредственно в свое бюро (как найти свое бюро, написано в отдельной статье) или отправить запрос через свою кредитную организацию. Для этого нужно сделать следующее:

Также можно лично прийти в БКИ с оригиналами документов и заверенными копиями.

Как проверить, что в КИ внесены актуальные данные

Чтобы знать, что именно отображается в КИ, ее нужно периодически проверять. Сделать это наиболее оперативно и без негативных последствий для кредитной истории можно через заказ кредитного рейтинга. В случае обнаружения любых ошибок (неактуальных данных о паспорте, ФИО, адресах или неправильной информации о кредитах) нужно писать соответствующий запрос в БКИ и исправлять сведения в КИ. А в случае изменений таких данных важно в БКИ своевременно о них сообщать. Тогда кредитная история не преподнесет в самый неподходящий момент неприятных сюрпризов.

ЦБ разрешил банкам обслуживать клиентов по истекшим паспортам

Банк России рекомендовал банкам и некредитным финансовым организациям до 1 июля 2020 года обслуживать действующих и новых клиентов по паспортам с истекшим сроком действия. Об этом сообщается в информационном письме ЦБ.

«Такая мера необходима, чтобы не создавать ненужных сложностей с получением финансовых услуг и избежать ситуации, в которой людям пришлось бы нарушать режим самоизоляции для получения новых документов только ради общения с финансовыми организациями», — объяснено в сообщении регулятора.

В ЦБ напомнили, что банки в соответствии с антиотмывочным законодательством должны обновлять паспортные данные своих клиентов не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности полученной информации — в течение семи рабочих дней, следующих за днем возникновения таких сомнений. Поэтому у новых клиентов со старыми паспортами необходимо актуализировать паспортные данные до 30 сентября 2020 года, обновление сведений о действующих клиентах предлагается проводить в плановом режиме.

В начале этой недели с предложением разрешить банкам обслуживать клиентов по старым паспортам до 1 июля 2020 года в ЦБ обратилась Ассоциация участников рынка электронных денег и денежных переводов. Она зафиксировала жалобы от клиентов, у которых возникли сложности с обслуживанием по истекшим паспортам.

У банков возникли проблемы с обслуживанием клиентов по истекшим паспортам

Однако ни законов, ни решений правительства, ни указаний Банка России по поводу работы с просроченными паспортами пока нет. Банки не могут без соответствующих распоряжений на уровне правительства или ЦБ изменить механизм обслуживания клиентов с просроченными паспортами и продолжают требовать от них действующие паспорта, из-за чего уже начали получать жалобы от клиентов, говорит Достов.

Аналогичную просьбу 9 апреля в правительство направил Национальный совет финансового рынка, который предложил «продлить срок действия паспортов по достижении 20 и 45 летнего возраста до 60 дней с момента отмены режима самоизоляции».

РБК направил запрос в ЦБ.

Как банки работают со старыми паспортами

Жалобы клиентов уже начали фиксировать «Открытие» и Совкомбанк, но пока их количество минимально, рассказали представители банков. В Совкомбанке отмечают, что каждая ситуация рассматривается индивидуально. «Для того чтобы продолжить обслуживаться с новым паспортом, клиенту необходимо единоразово посетить любое дежурное отделение банка для идентификации», — пояснили в пресс-службе «Открытия».

ВТБ продолжает обслуживать клиентов в офисах «исключительно при предъявлении документа, удостоверяющего личность в рамках действующего законодательства», сказали в банке.

Альфа-банк и Промсвязьбанк с 15 апреля начнут обслуживать клиентов, у которых истек срок действия паспорта. Альфа-банк, в частности, вводит обслуживание по заграничному паспорту, рассказали в пресс-службе банка. Промсвязьбанк внедряет решение, которое позволит не блокировать клиентов с недействительными паспортами по возрасту и предоставлять им полный перечень финансовых услуг, сообщила директор дирекции развития продуктов розничного бизнеса ПСБ Алена Бочарова, но не уточнила детали этого решения. Клиентам, которые уже обратились в банк, сняли отметку о недействительности паспорта, добавила она.

Представитель Райффайзенбанка сообщил лишь, что не наблюдает сложностей в обслуживании клиентов с истекшим сроком действия паспортов. Остальные крупные банки на запросы РБК не ответили.

Какие изменения нужны

Банки обязаны по антиотмывочному законодательству проверять личность клиента перед исполнением поступающих от них поручений, напоминает партнер коллегии адвокатов Pen&Paper Станислав Данилов. «Это важный этап, без которого банк не может удостовериться, что поручение, которое ему предоставит лицо, действительно направлено его клиентом», — говорит юрист. При истекшем сроке действия паспорта эту идентификацию сделать невозможно. По словам Данилова, чтобы банки могли продолжить обслуживать клиентов с истекшими паспортами, необходимо вносить изменения в антиотмывочное законодательство, а также в целый ряд положений, основное из них — положение об идентификации клиента.

Изменить существующий порядок можно на уровне ЦБ путем издания соответствующего акта, устанавливающего временный порядок идентификации клиента, например, с использованием иных документов, подтверждающих его личность, объясняет партнер фирмы «Рустам Курмаев и партнеры» Дмитрий Горбунов. Другой вариант — решение правительства, которое может установить особый порядок обмена и сроков действия паспорта гражданина.

Жизнь с нового листа. Россияне с плохой кредитной историей смогут получать займы

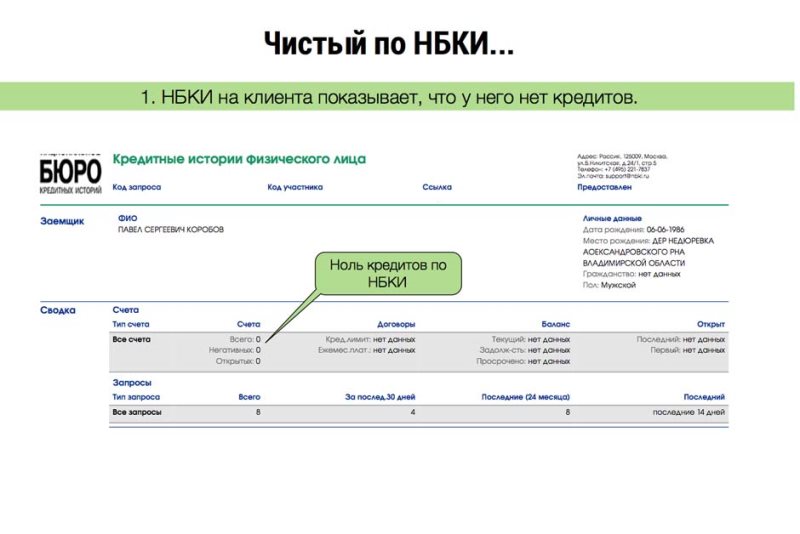

Смена паспорта обнулит кредитную историю

Согласно положению ЦБ, банки запрашивают кредитную историю потенциального заёмщика по действующему паспорту и двум предыдущим. Но с 16 июля текущего года, по распоряжению правительства, отметка о предыдущих паспортах стала добровольной.

Об опасности мошенничества предупредил Национальный совет финансового рынка, направив письмо в Центробанк, пишет «Коммерсантъ». В нём же финансисты предложили решить проблему, разрешив банкам использовать при запросах кредитных историй ИНН и СНИЛС, которые остаются неизменными в течение жизни.

Путаница с кредитными историями

ЦБ сообщил, что получил письмо финансистов, оно находится на рассмотрении. При этом регулятор объяснил, насколько опасно включать ИИН и СНИЛС в качестве идентификаторов в его положение. По закону россияне не обязаны предъявлять банкам эти документы, так что не всегда берут их с собой. Поэтому в кредитные договоры нередко вписываются номера ИИН и СНИЛС с ошибками.

В банках всё спокойно

Опрошенные банки в целом не особо боятся обнаруженной «лазейки». Когда они оценивают потенциального заёмщика, то учитывают не только кредитную историю, но и множество других факторов, вплоть до телефона и истории его геолокации. С «чистой» кредитной историей, по их словам, можно получить в кредит не более 100 тысяч рублей. С каждым последующим займом кредитная история будет ухудшаться, а вероятность одобрения заявки снижаться. Даже если мошенник успеет за один день подать несколько заявок, то сможет занять не более 300-500 тысяч рублей.

Мошенники пойдут в МФО

Банкиры также считают, что такие заёмщики, скорее всего, предпочтут обращаться в микрофинансовые организации (МФО), которые менее требовательны к клиентам. Но директор СРО «МиР» Елена Стратьева заявила, что большинство МФО уже давно не выдают займы по одному паспорту:

Запрос как минимум «второго документа» (СНИЛС и ИНН, водительские права и др.) уже давно является обычной рядовой практикой

Тем не менее, она считает логичным, если кредитные истории привяжут к документу, который не меняется в течение жизни, будь то ИНН или СНИЛС.

Изменение данных заемщика

Клиент при получении ссуды в банке указывает сведения о себе в анкете-заявке и в кредитном договоре. Об изменении данной информации заемщик обязан уведомить банк.

Данные, которые предоставляет заемщик, можно разделить на несколько категорий:

— информация для идентификации клиента (например, ФИО, паспортные данные);

— информация для определения платежеспособности заемщика (место работы, доходы и расходы);

— контакты для связи с заемщиком.

Наиболее распространенные варианты изменения паспортных данных – это смена прописки или фамилии при вступлении в брак или разводе.

В принципе, при условии сохранения прочих данных смена прописки не может создать проблем для заемщика при погашении кредита, но сообщить банку об этом все равно необходимо.

При смене фамилии могут возникнуть сложности. Платеж по кредиту в отделении банка, скорее всего, не примут, так как данные клиента не будут соответствовать данным паспорта. Если погашение осуществляется с помощью банковской карты, то заемщик, сменивший фамилию, может продолжать платить по кредиту. Однако если возникнет какая-то проблема или ему, например, будет нужна справка, то у него могут появиться трудности. Поэтому в такой ситуации клиенту лучше сразу написать заявление на перевыпуск карты в связи с изменением фамилии.

При изменении паспортных данных и смене фамилии кредитные организации либо просто вносят поправки в банковскую программу и делают ксерокопию нового паспорта, либо просят клиента заключить дополнительное соглашение к кредитному договору.

Необходимо отметить, что информацию об изменении паспортных данных банки принимают различными способами. В большинстве случаев необходимо личное обращение клиента в отделение. Заемщикам Тинькофф Банка, не имеющего офисов, придется позвонить в банк и сообщить о смене данных, а затем отправить по почте копии нового паспорта и документов, ставших причиной изменения персональных данных (например, свидетельство о браке или о расторжении брака). Отправить письмо можно и по электронной почте.

Согласно требованиям банков и условиям кредитных договоров, клиент обязан уведомлять о смене места фактического проживания, а также контактных номеров телефона и адреса электронной почты. Каждый банк самостоятельно определяет время предоставления такой информации, в среднем на это отводится от 3 до 10 дней. Некоторые финучреждения принимают информацию об изменении контактных данных только в письменном виде: заемщикам нужно либо прийти в отделение банка, либо отправить соответствующее заявление по почте. Другие кредитные организации дают возможность клиенту сообщить об изменениях по телефону.

Заемщик обязан информировать банк также, если на его имущество обращается взыскание или налагается арест. Если имущество не выступает предметом залога по кредиту, банк принимает данную информацию к сведению и более тщательно следит за сроками погашения по кредиту. Если же имущество находится в залоге у кредитной организации, то она обращает внимание клиента на то, что для рассмотрения дела необходимо привлечь банк как третью сторону, являющуюся залогодержателем. Любые споры или разбирательства по данному имуществу должны проводиться с учетом интересов залогодержателя.

Клиент должен уведомлять банк и о возбужденных против него гражданских или уголовных делах.

Также заемщик обязан сообщать в кредитное учреждение сведения об изменениях в семейном положении – браке, разводе, рождении детей.