Что будет если не оплатить таможенную пошлину

Как устроена доставка товаров, подпадающих под таможенный лимит с 1 января 2020 года

В прошлой статье мы в общих чертах писали о том, как переводим Почту России на электронные рельсы. В этот раз мы решили рассказать о животрепещущей теме — доставке покупок с зарубежных интернет-площадок, превышающих таможенный лимит.

C 1 января в России снизился порог беспошлинного ввоза. Теперь платёж берут с товаров дороже 200 € и тяжелее 31 кг. В самом процессе доставки ничего не изменилось, но теперь это может коснуться большего количества людей, поэтому у покупателей, которых раньше вопрос пошлин не касался, возникают резонные вопросы: что нужно для прохождения таможни? как оплатить пошлину? увеличится ли срок доставки?

В этой статье мы рассмотрим как устроен процесс расчета и уплаты пошлины и расскажем про интеграцию Почты с Федеральной таможенной службой (ФТС), которая упрощает и ускоряет прохождение таможни.

Как рассчитывается пошлина

Год назад порог уже понижали с 1000 € до 500 €, но этот лимит распространялся на сумму заказов за месяц и пошлина с превышения стоимости составляла 30 %. Новое ограничение, введенное с 1 января 2020, действует на каждую посылку отдельно, а тариф снижен в два раза — 15 % с превышения по стоимости, но не менее 2 € за каждый килограмм в случае перевеса.

Посмотрим, как происходит расчёт на примере посылки с товарами стоимостью 250 евро весом 31 кг и 35 кг. Пример рассмотрим в евро, чтобы был понятен принцип. По нему вы можете прикинуть к какой доплате стоит готовиться.

Превышение только по стоимости

(стоимость покупки − норма беспошлинного ввоза) * 15 %

(250 € −200 €) * 15 % = 7,5 €

Превышение и по стоимости и по весу

(вес покупки − 31 кг) * 2 €

(35 −31) * 2 € = 8 €

Если быть точными, то стоимость товаров и порог беспошлинного ввоза сначала пересчитываются в рубли, и от разницы в рублях берется процент таможенной ставки. Курс рубля, а также порог для расчета пошлины, применяют не на день оплаты товара, а на момент подачи декларации в таможню. Формулу расчета можно посмотреть вот тут.

Как оплатить пошлину при доставке частными перевозчиками

По запросу ФТС такие перевозчики, как DHL и UPS, запрашивают данные для декларирования у покупателя и передают их в специальный реестр таможенной службы.

Как оплатить пошлину в Почте России

Если интернет-магазин использует для доставки товаров международные почтовые отправления, то процесс работает иначе. Когда посылка прибывает в РФ, таможенный инспектор оформляет ее и при необходимости готовит документы для уплаты таможенного платежа: таможенный приходный ордер и бланк почтового перевода, с которыми посылка направляется в почтовое отделение.

У таможенного инспектора на границе могут возникнуть вопросы к посылке или сопровождающим её документам. В этом случае он направит посылку в таможню по месту нахождения получателя. Туда же необходимо будет прийти лично, чтобы предоставить документы. Обычно достаточно выписки из банка с суммой покупки, счёта от продавца (или скриншота экрана интернет-площадки с заказом), паспорта и ИНН. Если в результате местной таможней будет принято решение о начислении таможенного платежа, то покупателю будет выписан таможенный приходный ордер и квитанция, по которым потребуется его оплатить. После оплаты посылку можно будет получить в ближайшем к таможне почтовом отделении.

Как работает упрощенная схема Почты России

В прошлом году Почта России совместно с Федеральной таможенной службой запустили упрощённый механизм таможенного оформления, который исключает из процесса доставки бумажную волокиту и ускоряет работу. Теперь маркетплейс, Почта и таможня обмениваются данными онлайн. По такому принципу через Почту уже работают AliExpress и Joom, генерирующие 75% посылок.

Покупатель поручает Почте право представлять свои интересы в операциях с таможней — передавать информацию о товарах, оплачивать пошлину, запрашивать возврат пошлины, в случае возврата посылки. Это ускоряет процесс в разы.

Когда заказ сформирован, интернет-площадка передаёт информацию о нём Почте. Эти данные подаются для декларирования покупки и используются для расчёта таможенной пошлины. Об этом мы сообщаем покупателю по электронной почте сразу со ссылкой для оплаты.

Так выглядит email-уведомление о том, что нужно оплатить таможенный платеж

Когда посылка приходит в Россию, Почта проводит визуальный контроль посылки, взвешивает её и по итогам подает в таможню электронное уведомление о прибытии. На его основании, а также на основании ранее поданной информации о заказе, ФТС России в автоматическом режиме принимает решение о судьбе посылки. Благодаря автоматизации этого процесса, отправления не зависают в пути в ожидании оплаты пошлин и быстрее проходят таможенное оформление. Некоторые клиенты даже замечают в мобильном приложении, как посылка проходит таможню менее чем за минуту!

Оплатить таможенную пошлину можно на сайте Почты по ссылке из письма или в мобильном приложении без комиссии. Неважно, когда вы это сделаете — как только получите уведомление, или через несколько дней. Мы сразу оплачиваем пошлину в ФТС России и берём на себя все риски общения с таможней, чтобы товар не задержался в пути.

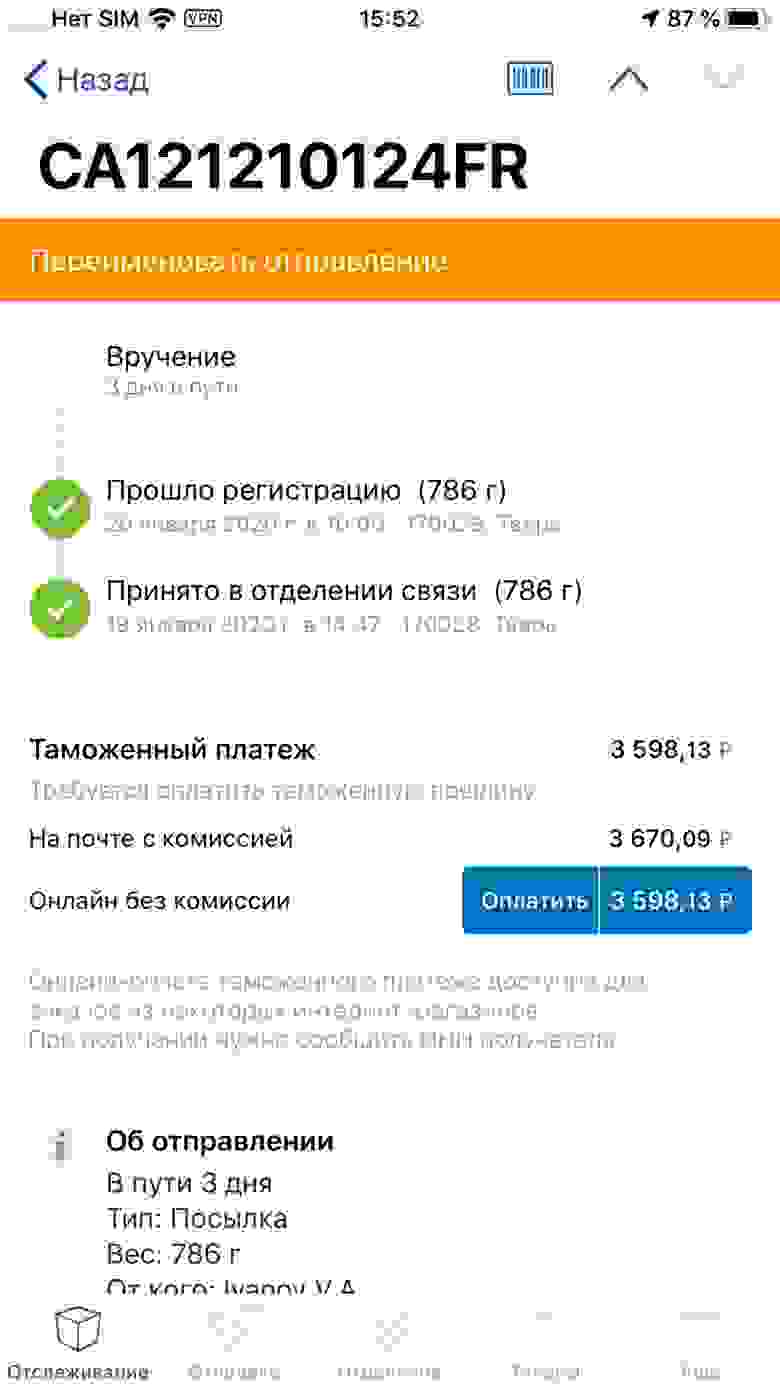

Так выглядит окно оплаты таможенной пошлины на сайте Почты России

Если вы пропустили письмо с уведомлением, то можете узнать о необходимости уплаты пошлины на странице отслеживания на сайте Почты или в мобильном приложении.

Онлайн-оплата облегчает получение посылки с пошлиной — вы забираете ее в почтовом отделении, как обычную посылку, для этого важно при оплате пошлины не забыть указать свой ИНН.

Резюмируем, как проходит процесс доставки, если площадка работает с Почтой России по упрощенной схеме:

Так выглядит вся цепочка упрощенной доставки – от покупки до получения товара

Большинство маркетплейсов, доставляющих через Почту и не только, сейчас ведут переговоры по переходу на процесс упрощенного таможенного оформления.

В целом к этому процессу могут подключиться любые международные торговые площадки, принципы работы для всех участников общие. Главные требования к ним — ответственность за достоверность информации о товарах и прозрачная для клиентов логистика.

Если у вас есть предложения или обратная связь по работе наших сервисов или приложений, можете смело писать в комментарии или мне в личку.

Как это работает: пошлины за покупки в интернет-магазинах

Считается, что такие пошлины стимулируют спрос на товары, которые уже ввезены и продаются в России. Цель чиновников – сделать так, чтобы деньги российских потребителей не уходили в зарубежные интернет-магазины, а оставались в России.

Таким образом, бюджет получает больше налогов как минимум из-за того, что при покупках в зарубежных интернет-магазинах россиянам не нужно платить НДС. Кроме того, такая политика выгодна и российским ретейлерам (Wildberries и OZON уже в 2020 году могут обойти AliExpress по выручке в России – «Коммерсант»), покупки у которых становятся тем выгоднее, чем больше пошлин приходится заплатить при покупке онлайн.

В 2019 году под пошлины попало лишь 0,07% от всех международных посылок, а в 2020 году это значение выросло до 0,2%.

С 1 января 2020 года Евразийский экономический союз (ЕАЭС), в котором состоит Россия, в очередной раз снизил порог стоимости, ниже которого посылка из интернет-магазина не облагается пошлиной, до €200. В 2019 году порог составлял €500, а долгое время до этого – €1000.

При этом снизился не только беспошлинный порог, но и ставка самой пошлины. Если раньше нужно было заплатить 30% с превышения стоимости, то теперь только 15%.

Прежним остался весовой лимит. Посылка не должна быть тяжелее 31 кг. За перевес придется заплатить €2 за 1 кг.

Помимо непосредственно пошлины придется заплатить и таможенный сбор в размере 250 руб.

Процент считается не со всей стоимости посылки, а именно с превышения.

Например, если в 2020 году заказать в интернет-магазине товар, который стоит €300, то придется заплатить сверху пошлину в размере €15 – то есть 15% от €100. Посылка обойдется покупателю в €315 вместо €300, а еще 250 руб. таможенного сбора. Первые €200 стоимости посылки пошлиной не облагаются.

Если раньше беспошлинный лимит считался для всех посылок за месяц, то теперь только на одну посылку. В теории можно заказать бесконечное количество посылок стоимостью до €200 и не заплатить за них ни цента пошлины.

По «старым» правилам такое было невозможно, потому что сумма посылок за месяц суммировалась.

Честным способом сработает такой способ: нужно сделать не один большой заказ, а несколько маленьких. Например, в одной посылке заказать кроссовки, а в другой – куртку. Раз сумма разных заказов теперь не суммируется, то и пошлину платить не придется.

Есть еще один способ, но он сомнительный. Раньше с некоторыми продавцами можно было договориться и попросить интернет-магазин задекларировать отправление на сумму меньше €200. Такая стратегия работала на площадках вроде AliExpress, но эта торговая платформа с начала 2020 года стала передавать данные о стоимости заказа напрямую «Почте России», поэтому теперь не имеет значения, какой «ценник» продавец укажет на посылке.

Риск для покупателя заключается в возможном перерасчете стоимости посылки. Таможенный инспектор может усомниться в том, что таможенная стоимость в €50 актуальна для условного iPhone. Тогда он может изменить ее и привести в соответствие рыночной стоимости. И пошлину придется заплатить.

Сколько угодно. Но важно помнить – беспошлинный порог актуален только для «товаров для личного пользования». Это своего рода «льгота» для граждан. И при этом у таможенников есть право принять решение о том, что заказанные за границей товары на самом деле заказаны не для личного использования. В таком случае применяется «общий порядок совершения таможенных операций, установленный для участников ВЭД».

То есть заказывать по 50 одинаковых пар обуви в месяц, пусть даже дешевых и в разных посылках, – это не лучшая идея. На это в конце 2019 года указал и Пленум ВС. В своих разъяснениях он напомнил: если таможенники выяснят, что гражданин перепродаёт купленные в зарубежном интернет-магазине вещи, то его могут заставить заплатить таможенные пошлины.

Интернет-магазины часто указывают на посылке стоимость товаров без учета скидки по программе лояльности или промокоду.

Например, если вы набрали товаров на €209 и применили скидочный промокод на €10, продавцу вы заплатите €199. Казалось бы, все в порядке, уложились в лимит, но продавец пишет на посылке те же €209, поэтому вам приходится общаться с таможенниками ради того, чтобы заплатить пошлину примерно в 100 руб.

Например, скидку по промокодам не учитывает популярный немецкий магазин электроники и компьютерной техники Computeruniverse.

Нет, стоимость доставки не имеет отношения к стоимости самой посылки, а потому не должна учитываться при расчете пошлины. Если интернет-магазин добавил к стоимости посылки стоимость доставки, то имеет смысл обратить на это внимание таможенного инспектора.

Зависит от того, кто везет вам посылку и кто ее отправляет.

С большими торговыми площадками (например, с AliExpress и Joom) у «Почты России» заключено особое соглашение. Это упрощает процедуру: «Почта России» напрямую от продавца узнает стоимость посылки, а в случае превышения лимита дает возможность уплатить пошлину с помощью мобильного приложения. Есть опция заплатить и непосредственно при получении посылки.

Если посылка отправлена не почтой, а усилиями службы доставки (например, Pony Express), то курьерская служба должна сообщить о необходимости заплатить пошлину. Некоторые доставщики дают возможность уплатить пошлину прямо в личном кабинете на сайте. Такая же схема работы у UPS.

Существуют и сервисы, созданные специально для уплаты пошлин. Например, IPPAY сотрудничает с экспресс-перевозчиками и обещает «уплату таможенных платежей в несколько кликов».

Можно, но тогда и посылку получить не выйдет. Она вернется на склад к продавцу, с которым покупателю нужно будет связаться и вернуть свои деньги. В некоторых случаях возврат происходит автоматически, но все зависит от конкретного интернет-магазина или продавца.

Если продавец ошибся и указал таможенную стоимость выше, чем ожидалось (или включил в нее стоимость доставки), то можно указать на ошибку с помощью обращения в Федеральную таможенную службу. Требования к оформлению заявления, а также бланк заявления опубликованы на сайте ФТС.

Решения таможенных управлений можно обжаловать во внесудебном порядке в ФТС. У ведомства есть специальная памятка с удобными алгоритмами действия. В дальнейшем можно обратиться и в суд.

Таможню придется посетить, если у инспектора возникнут сомнения в том, что заказанные в интернет-магазине товары правильно задекларированы.

Также сходить в таможню придется при заказах в некоторых магазинах, у которых нет соглашения с «Почтой России». Например, нам известны случаи, когда приходилось объяснять таможенникам, зачем вам понадобилось заказывать условный чехол для телефона в канадском интернет-магазине Ssense, который с «Почтой России» не сотрудничает.

Придется также написать заявление по бланку – с указанием паспортных данных, номера ИНН, списка приобретенных товаров и целей покупки.

Скорее всего, он скоро изменится. Еще в конце 2019 года российский Минфин предложил снизить беспошлинные пороги до €100 с июля 2020 года, до €50 с 2021 года и €20 с 2022 года.

Правда, инициативу раскритиковали в Минпромторге, потому что таможенных платежей станет очень много, а на их администрирование бюджет потратит больше денег, чем получит от пошлин.

С тех пор обсуждения нового размера пошлин в публичном поле не происходило, окончательное решение по ним пока не принято.

Таможенные платежи: порядок взыскания и обжалования

В ходе ведения внешнеэкономической коммерческой деятельности возникают платежные обязательства перед государством. Объем и порядок их реализации определяет таможенный кодекс. Существует специальная процедура взыскания и обжалования таможенных требований. Подробнее об обеих расскажут специалисты компании «Калипсо».

Когда возникает задолженность перед таможенными органами

При пересечении границы на товар налагаются таможенные пошлины. Их объем и порядок расчета зависит от типа груза. Выставленные счета обязательны к оплате, при этом они должны быть погашены в строго определенный срок. В противном случае наступают штрафные санкции за каждый день просрочки: дополнительно насчитывается пеня, которая также обязательна к погашению.

Виды и особенности взыскания

Порядок разнится для физических и юридических лиц. В первом случаем сборы и пошлины начисляются на товары, которые входят в список разрешенных для личного применения. Если гражданин не уплатил налог, таможенный орган вправе взыскать его в судебном порядке. Соответствующие документы направляют в суд. При положительном вердикте погашение задолженности физлица может осуществляться:

от продажи личного имущества;

снятие требуемого платежа со счета или заморозка счетов.

Объемы платежей для юридических лиц, которые ведут ВЭД, значительно больше. Также таможенные органы имеют больше рычагов для взыскания задолженности. Погашение может происходить за счет следующих категорий материальных ценностей:

стоимость груза, пересекаемого границу;

финансовые средства, находящиеся на счетах предприятия.

Возможно погашение в судебном порядке.

В какие сроки должна быть оплачена таможенная задолженность

Стандартный срок уплаты таможенных начислений составляет 15 дней со дня предоставления декларации.

Можно ли просить о рассрочке или отсрочке платежа

Законом предусмотрено несколько оснований, на которых предоставляется отсрочка или рассрочка оплаты на срок до шести месяцев (начинает отсчитываться со дня выпуска товара таможней). Основаниями для этого являются:

наступление у плательщика обстоятельств непреодолимой силы;

задержка выплат плательщику из бюджета государственного, федерального и республиканского значения;

задержка оплаты государственного заказа, который выполнял плательщик;

поставка выполнена в рамках международной договоренности, если одно из государств является членом ЕАЭС;

ввоз продукции сельскохозяйственного назначения (посадочный и посевной материал, техника, средства защиты, животные и т.д.)

Все факторы, являющиеся основаниями для отсрочки, должны быть подтверждены документально.

Важно знать! Решение о рассрочке или отсрочке принимает таможенный орган. В документе обязательно указывается срок, на который предоставляется льгота.

Подготовить пакет документов и составить заявление для оформления рассрочки помогут специалисты компании «Калипсо». При необходимости таможенный брокер разработает и утвердит график поэтапной оплаты пошлин.

Нормы и законы, регламентирующие вопросы взыскания задолженности

Статьи 72-81 Федерального закона № 289-ФЗ от 3 августа 2018 года.

Порядок процедуры таможенного взыскания

Существует утвержденный законом порядок взыскания. Первый этап – предъявление требования участнику внешнеэкономической операции. В бумаге освещается факт неуплаты, указана сумма пени и оговорено обязательное погашение. Юридически просрочка документируется соответствующим актом, он должен быть составлен не позднее 5 дня после истечения срока.

Важно знать! Требование составляется и направляется адресату в срок до 10 дней. Начало отсчета – первый день просрочки.

В документе указывается следующая информация:

отделение таможенного представительства;

информация о налогоплательщике;

объем платежа с учетом штрафа;

почему образовался долг (нарушение сроков или неполное погашение);

реквизиты таможенного представительства;

даты составления и вручения бумаги.

К принудительным способам погашения относится взыскание средств со счета плательщика. Для инициации этой процедуры инспектор высылает документ о взыскании в банк. Соответствующая сумма может взиматься из средств, представленных как в российской, так и в иностранной валюте.

Если задолженность погашена, то документ отзывают. Если оплата проведена частично, создается новое решение, где уточнена сумма долга. Данные операции проводятся в течение 3 дней после внесения средств.

Оплата пошлины может быть произведена за счет товара. Процедуру инициируют только в отношении тех грузов, за которые не были оплачены таможенные налоги. Для старта процедуры необходимо судебное разбирательство. В его ходе сторонние эксперты проводят оценку, устанавливая стоимость товара. Налогоплательщика обязательно уведомляют об этом извещением. После компетентные органы проводят изъятия груза в объеме, достаточном для погашения суммы задолженности. В данном случае налогоплательщик понесет расходы за накопленную пеню, а также затраты на судебные издержки.

Обжалование таможенного взыскания

Требование выплат можно обжаловать. Для этого соответствующий документ подается либо в суд, либо в вышестоящее таможенное представительство. При оформлении жалобы ей присваивается номер, а плательщику выдается уведомление. По желанию можно обратиться сразу в два органа.

Следует знать, что для обжалования должны быть причины. Ситуация возможна в следующих случаях:

несоблюдение таможней сроков выставления требований;

объем задолженности менее 150 рублей;

смерть физического лица (факт должен быть подтвержден соответствующим документом);

банкротство ИП или юрлица (устанавливается в судебном порядке, фиксируется документально);

Порядок и время обращения в вышестоящий таможенный орган регламентированы законом. Срок составляет 3 месяца после получения налогоплательщиком требования. Представлять ваши интересы перед фискальными органами или в суде готовые квалифицированные юристы компании «Калипсо». Большой опыт в работе с таможенными структурами и знание всех тонкостей законодательства поможет сэкономить деньги и избежать неправомерных выплат.

Выводы

Таможенные пошлины подлежат обязательной оплате. В случае их просрочки сумма выплат увеличивается на размер штрафа или пени, которые взимаются в обязательном порядке. Не стоит допускать подобных прецедентов, ведь своевременно и в полном объеме внося необходимые суммы вы обезопасите себя от лишних трат и разбирательств.

Какими способами физическое лицо может уплатить таможенные платежи за товар для личного пользования

При ввозе физлицом товаров для личного пользования могут возникать ситуации, когда необходимо декларировать товар и уплачивать в отношении этих товаров платежи по единым ставкам или в виде совокупного таможенного платежа. Физлицо может уплатить платежи различными способами: с помощью банковской карты, в безналичном порядке через банк, наличными в кассу таможенного органа.

Главой 37 ТК ЕАЭС установлены особенности порядка и условий перемещения через таможенную границу ЕАЭС товаров для личного пользования. Такие товары перемещаются физлицами в упрошенном льготном порядке, который подразумевает упрощенное таможенное оформление, а также полное освобождение от уплаты таможенных платежей в рамках установленных ограничений либо их уплату по единым ставкам в части превышения таких ограничений, а в отдельных случаях в виде совокупного таможенного платежа. Подробную информацию можно получить в разделе Ввоз/вывоз товаров физлицами.

Таможенные платежи в отношении товаров для личного пользования, взимаемые по единым ставкам, согласно п.2 ст.266 ТК ЕАЭС уплачиваются физическими лицами на основании таможенного приходного ордера (ТПО), оформляемого должностным лицом таможенного органа, Форма ТПО, порядок его заполнения и применения установлены Решением Комиссии ТС от 18.06.2010 N 288.

При этом плательщику вручается квитанция, содержащая в текстовом виде и в виде штрихкода банковские реквзизиты для осуществления уплаты и идентификации платежей, начисленных в ТПО.

Плательщиком таможенных платежей в отношении товаров для личного пользования является само физическое лицо, перемещающее такие товары.

Также законодательством РФ о таможенном регулировании таможенные пошлины, налоги в отношении товаров для личного пользования могут быть уплачены от имени и по поручению физических лиц: экспресс – перевозчиками, АО «Почта России» и таможенными представителями (кроме транспортных средств для личного пользования).

Иные лица в соответствии с правом ЕАЭС и законодательством РФ о таможенном регулировании не могут уплачивать таможенные платежи в отношении товаров для личного пользования.

Если товары для личного пользования (кроме ввозимых в сопровождаемом багаже), ввозимые гражданином РФ, подлежат выпуску при условии уплаты таможенных пошлин, налогов, необходимо представить в таможенный орган сведения об ИНН этого физического лица (п.5 ст.194 Федерального закона от 03.08.2018 г. № 289-ФЗ).

В настоящее время физические лица могут оплатить таможенные платежи следующими способами:

1) С помощью банковских карт, используя информационный сервис оператора таможенных платежей ООО «Мультисервисная платежная система».

Для поиска таможенных квитанций с начисленными суммами платежей нужно зайти на страницу оператора таможенных платежей, указать фамилию, имя, отчество, а также серию и номер паспорта. Сервис покажет все квитанции, оформленные таможенным органом в отношении этого физического лица.

Физическое лицо может оплатить любую из доступных квитанций банковской картой платежных систем Visa, MasterCard или МИР.

После уплаты автоматически сформируется чек, подтверждающий уплату таможенных платежей. Реквизиты чека нужно назвать должностному лицу таможенного органа, совершающему таможенные операции, в целях выпуска товаров.

Уплату таможенные платежи в отношении товаров для личного пользования можно также на таможенном посту в месте таможенного декларирования товаров через платежный терминал ООО «Мультисервисная платежная система» с помощью банковских карт Visa или MasterCard.

2) В безналичном порядке через любой банк по указанным в квитанции реквизитам.

При перечислении денежных средств через банк необходимо обязательно указать ИНН плательщика, т.к. учет денежных средств в таможенных органах осуществляется в соответствии с ИНН. Зачисление платежа через банк производится в течение 1-2 дней.

3) Наличными денежными средствами в кассу таможенного органа, если в месте совершения таможенных операций отсутствуют иные возможности оплаты (нет банка или платежного терминала оператора таможенных платежей).

Любой физическое лицо, независимо от гражданства, имеет возможность проверить наличие/отсутствие задолженности по уплате таможенных платежей.

На сайте ФТС России размещен Информационный сервис «Задолженность физических лиц по таможенным платежам и административным штрафам», предоставляющий возможность проверки гражданами РФ, иностранными гражданами и лицами без гражданства наличия задолженности по таможенным платежам, административным штрафам и принятым таможенными органами решениям о неразрешении въезда в РФ.