Что будет если не платить по кредитной карте альфа банка 100 дней

Просрочка в Альфа-Банке: что сделает банк

Альфа-Банк — тот банк, который довольно жестко относится к должникам. Он активно занимается процессом взыскания, всегда подает в суд при злостной просрочке и долго не отстает от должника. Если вы совершили просрочку, банк начнет действовать сразу. Как именно — в этом материале.

Просрочка перед Альфа-Банком — нарушение кредитного договора, графика платежей. За нее банк всегда назначает пени, размер которых зависит от вида обязательства. Специалист Бробанк.ру рассказывает подробно о действиях которые предпримет Альфа. Чего ждать должнику?

Что советует Альфа-Банк тем, кто не может платить

Альфа-Банк — один из крупнейших банков по части кредитования физических лиц. Его база заемщиков просто огромна, во многом за счет товарных POS-кредитов и особо выгодной карты 100 дней без процентов, которая пользуется большим спросом.

То есть заемщиков у банка много. А если учесть, что он лояльно к ним относится, выдает срочные и упрощенные ссуды, то и должников у компании много. Поэтому в Альфе есть большие отделы по работе с проблемными кредитами и отлаженные методы урегулирования проблем.

Идеальный алгоритм действия от Альфа-Банка:

При реструктуризации растягивается срок возврата кредита. Как результат, происходит уменьшение ежемесячного платежа. Долговая нагрузка снижается, заемщик без просрочек и порчи кредитной истории выходит из ситуации.

Даже если просрочка уже есть, не нужно избегать звонков банка. В этом случае вам также можете быть одобрена реструктуризация.

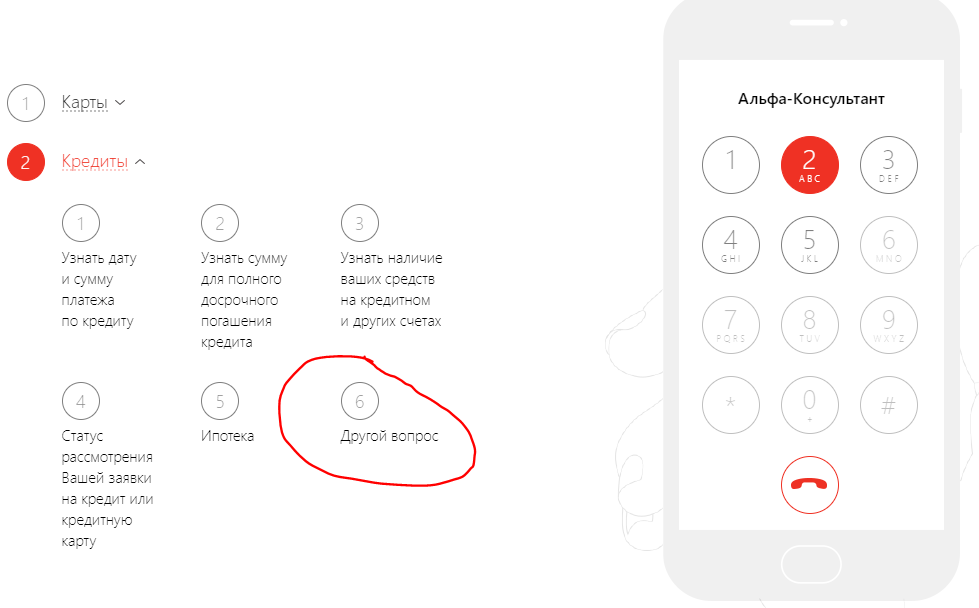

Схема звонка на горячую линию Альфы:

Набираете 8 800 2000 000, после в тональном режиме жмете 2, если речь именно о кредите. Далее 6 — другой вопрос. После ответит менеджер, который и переведет на нужный отдел.

Первое время после просрочки

Если вы сделали просрочку платежа Альфа-Банку, уже на следующее утро можно ждать звонка из отдела службы взыскания. Менеджер прояснит ситуацию, спросит, что случилось.

Что входит в задачи звонящего:

Одинаковые звонки могут продолжаться каждый день, пока просрочка не закрыта. Вам могут задавать одни и те же вопросы, говорить идентичную информацию. Будет меняться только сумма за счет пеней.

В этом плане Альфа-Банк достаточно категоричен. Можно сказать, что он берет должников измором. Заемщику звонят каждый день, ежедневно шлют СМС с информацией о долге. Цель — должник пожелает скорее это прекратить и сделает все возможное, чтобы вернуться обратно в график.

Если не брать трубку

Некоторые должники залезают в панцирь, как черепахи, не берут трубку при звонке с незнакомого номера, некоторые и вовсе меняют номер мобильного, чтобы банк не доставках. Но это палка о двух концах.

Если служба взыскания Альфа-Банка не может дозвониться до должника, она будет беспокоить его близких. При оформлении кредита в Альфе заемщик указывает 1-2 контактных лица. Им и будет звонить банк, чтобы найти реальные контакты должника и проинформировать его о просрочке.

По части закона Альфа-Банк ничего не нарушает. Он не сообщает третьим лицам цифры, не просит их закрыть чужой долг. Вроде как, он просто ищет каналы связи с клиентом, пытается донести до него информацию.

На деле это психологический прием. Понятно, что контактное лицо позвонит должнику, расскажет, что его ищет банк. Тому станет стыдно, он решит прекратить звонки и быстрее закроет долг.

Если просрочка по кредиту Альфа-Банка становится злостной

Сразу скажем про пени в виде процента за просрочку, которые начисляются уже на следующий день после неоплаты. По закону банки не могут устанавливать пени выше 20% годовых, эту планку Альфа-Банк и применяет. Но это касается только потребительских кредитов, а не всех поголовно кредитных карт (просрочки по картам Альфы рассмотрим ниже).

К этим 20% годовых добавляется ставка по договору. С каждым днем долг становится все больше, каждый день пени начисляются на все большую сумму. И с каждой неделей терпение банка подходит к концу,

Обычно Альфа-Банк самостоятельно пытается вернуть должника в график платежей в течение 60-90 дней. Если не получается, банк передает дело на взыскание партнерскому коллекторскому агентству.

Что делают коллекторы:

То есть в целом коллекторы делают все то же, что и раньше делал банк. Только длиться все это может долго, вплоть до 1 года. А если и коллекторы не смогли повлиять на должника, Альфа подаст в суд.

Подача банком в суд

Примерно к концу года после возникновения просрочки можно ждать обращения Альфа-Банка в суд, который безусловно примет его сторону. Далее в процесс взыскания вступают приставы, которые:

Если пристав, пользуясь законными инструментами, в силах взыскать долг, он будет это делать. Если с должника ждать нечего, он закроет дело. Но банк может неограниченное число раз его возобновлять.

Продажа долга коллекторам

При злостной просрочке и непогашении долга даже с помощью приставов Альфа-Банк может продать долг коллекторам. И как показывает практика, он делает это довольно часто. Как все происходит:

Информация от реального должника Альфа-Банка. После продажи коллекторы могут не униматься долгие годы. Они бесконечно возобновляют долг, прерывая срок исковой давности. В итоге в 2021 году дело не прекращено по долгу 2013 года.

Если возникла просрочка по карте Альфа-Банка

Обычно речь о карте “100 дней без процентов”. Банк вроде даже дает льготный период по уплате процентов в три месяца, но заемщики все равно часто совершают просрочки или вовсе “забывают” про существование кредитки. А при несоблюдении льготного периода еще и проценты за все месяцы банк начислит, на итоговую сумму и будут начисляться штрафы.

Если через эти 100 дней возникла просрочка, Альфа-Банк не применяет штраф, в качестве наказания он использует стандартные пени — 20% годовых на сумму долга. Если долг возник по кредитной карте другого вида, смотрите в тарифах на ее обслуживание меры банка при просрочке.

Сам же процесс взыскания просроченной задолженности по кредитной карте Альфа-Банка точно такой же, как и в случае с потребительскими ссудам. Сначала банк постарается самостоятельно вернуть должника в график платежей, потом привлечет коллекторов и в завершение обратится в суд.

Подводные камни карты 100 дней без процентов

Кредитная карта Альфа-Банка 100 дней без процентов — одна из самых востребованных кредиток рынка. Банк оснастил ее выгодными и удобными опциями, допускает пользование заемными средствами бесплатно. Понятно, что у многих возникает вопрос — а в чем подвох, какие подводные камни стоит ждать от карточки.

Рассмотрим подводные камни карты “100 дней без процентов” Альфа-Банка. Сравним рекламные и реальные условия, проанализируем продукт от и до, чтобы вы могли понять, действительно ли он будет выгодным для вас. Все подробности — на Бробанк.ру.

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

Преимущества карты со слов банка

Для начала рассмотрим преимущества кредитки “100 дней без процентов”, о которых громко заявляет Альфа-Банк. А уже потом будем рассматривать эти плюсы под лупой и искать, в чем же подвох. А может и нет никаких подводных камней…

Как презентует свою кредитную карту Альфа-Банк:

Это все со слов банка. А в рекламных описаниях обычно подводные камни не указывают. Поэтому рассмотрим подробно каждый из этих пунктов, чтобы разобраться, в чем подвох карты Альфа-Банка 100 дней без процентов.

Льготный период в 100 дней

Это ключевое преимущество продукта. Альфа стал одним из первых банков, который выпустил кредитку с льготным периодом, который достигает 100 дней. До этого банки предлагали 50-60 дней, Альфа переплюнул их всех. И поэтому его карточка быстро стала самой популярной на рынке.

Льготный период или грейс — срок, в течение которого заемщик может пользоваться средствами кредитной карты без процентов. Но важно не совершать просрочек и закрыть долг полностью до окончания этого срока.

На деле никаких подвохов тут нет. Более того, Альфа-Банк действительно предлагает один из самых честных льготных периодов без заморочек и звездочек. И самое главное — его грейс распространяется на все операции. Даже на снятие наличных, переводы и оплату ЖКХ — это прописано в условиях пользования картой.

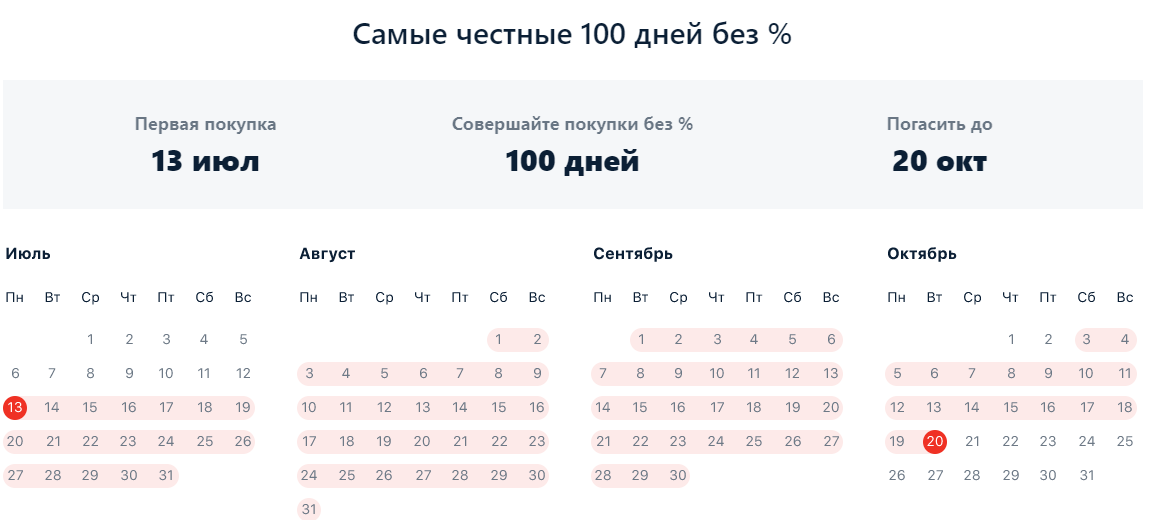

Отсчет льготного периода начинается на следующий день после первой совершенной покупки. Например, вы получили карточку 20 июня и не пользовались ею. 13 июля вы совершили первую расходную операцию (любую), на следующий день начинается отсчет льготного периода:

К 20 октября вам нужно погасить долг полностью, тогда Альфа не начислит проценты за все эти 100 дней. Если не закрыть долг, все проценты начисляются. Если заемщик не вносит в течение грейса ежемесячные платежи, льгота отменяется.

Делаем выводы:

Подавляющее большинство банков выпускают кредитки с грейсом, который распространяется только на покупки. Альфа же применяет его ко всем операциям, даже к обналичиванию.

Выдается без справок

В рекламном описании банк сразу указывает, что карточка “100 дней без процентов” выдается по одному паспорту. И вот тут все же есть небольшой подводный камень:

Дело в том, что если оформлять пластик только по паспорту, то банк установит лимит не более 100000 рублей. А если говорить объективно, то хорошо, если это будет хотя бы 50000. Кроме того, ставка устанавливается на усмотрение банка, а так как справок нет, она будет максимальной — это стандартная тенденция на кредитном рынке.

Пакеты документов и условия:

Послабления относительно пакета документов касаются только зарплатных клиентов Альфа-Банка. От них банк справки не требует. Точнее, не указывает их как обязательный атрибут оформления.

Кредитный лимит — до 500000 рублей!

Многие потенциальные держатели карты Альфа-Банка “100 дней без процентов” видят эту сумму и уже потирают руки, думая, как распорядятся этим лимитом. И вот тут кроется подводный камень — это просто предельный лимит по программе.

Во-первых, без справок банк выдает предельно 100000. Для получения возможности установки лимита в 500000 нужны справки.

Во-вторых, сходу Альфа никогда максимальный лимит не одобрит. Если не принесете справки, даст 30000-50000. Если принесете — 100000-20000 рублей.

Сначала банк дает небольшую сумму, чтобы “прощупать” заемщика. Если тот благополучно пользуется кредиткой, тогда периодически Альфа повышает кредитную линию вплоть до 100000, 200000 или 500000 — в зависимости от пакета документов, предоставленного при оформлении.

Кроме того, вы можете получить карту с лимитом даже не до 500000, а до 1000000 рублей. “100 дней без процентов” может быть выпущена в премиальном варианте. Ее обслуживание будет стоить 5490 рублей в год против 590 руб/год в случае получения стандартного варианта. Есть еще карта Голд с лимитом до 700000.

Ставка — от 11,99%

Если рассматривать, в чем подвох “100 дней без процентов” Альфа-Банка, то после прочтения отзывов и тарифов становится понятным, что речь пойдет о процентной ставке. Банк указывает в описании “от 11,99%”. Заемщик видит эту цифру и принимает ее за точную, а по итогу одобрения сильно удивляется.

А что в итоге:

Точную процентную ставку по продукту вы узнаете только по итогу одобрения.

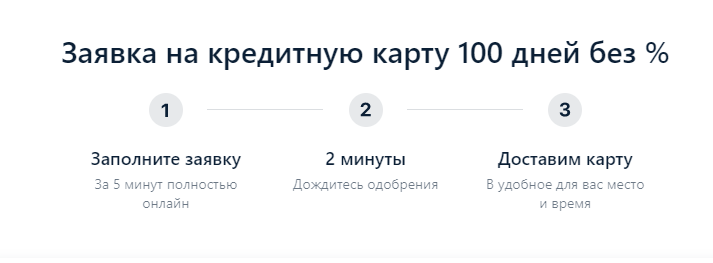

Быстрое рассмотрение и получение

Альфа-Банк обещает выдать кредитную карту 100 дней без процентов уже сегодня. Например, на момент создания этого материала указан таймер выдачи — 3 часа 13 минут. Если я сейчас подам заявку, курьер должен приехать ко мне в течение трех часов.

Само же рассмотрение онлайн-заявки Альфа обещает выполнить за 2 минуты:

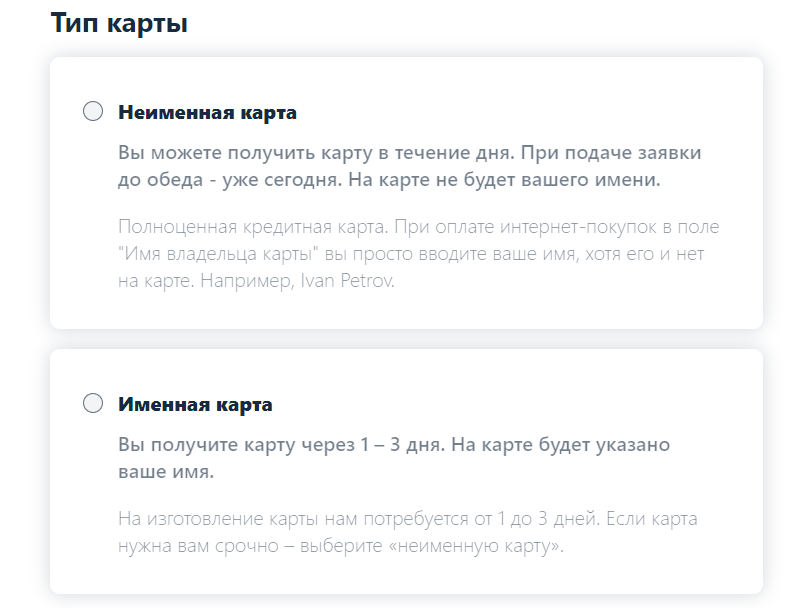

Проверим. Итак, анкета действительно заполняется быстро. Когда речь заходит о доставке карточки, Альфа-Банк дает следующую информацию:

То есть если подавать заявку до обеда и заказывать неименную карту, она действительно будет доставлена сегодня. Но не за 3 часа, как было указано перед оформлением, а в течение дня. Если заказывать именной продукт, его доставят за 1-3 дня.

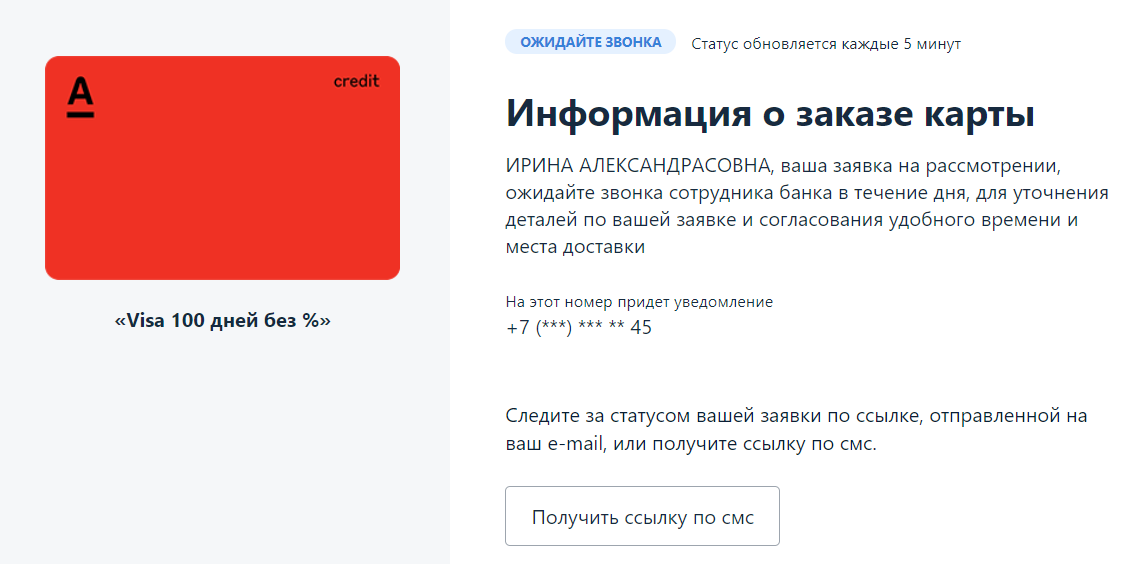

После отправки заявки на рассмотрение начинается отсчет 2 минут, по истечении которых вроде как должно появиться решение. Но через 2 минуты статус меняется на “Ожидайте звонка”.

То есть о моментальном принятии решения речи нет. Предварительно должен позвонить сотрудник Альфа-Банка, чтобы провести собеседование. А позвонит он только в офисные часы в порядке очереди.

В течение двух часов после подачи заявки звонок от сотрудника банка так и не поступил. Запрос подавался в 9-00 по МСК. Так что, ни о каком предельно срочном получении карты все же речи нет. А обещали одобрить и доставить за 3 часа. Тут, видимо, как повезет.

Снятие без комиссии

Действительно, Альфа-Банк — один из немногих российских банков, который допускает снятие наличных без комиссии. Но есть ограничение по сумме — это 50000 рублей суммарно за месяц. Но если превысить этот лимит, банк возьмет комиссию в 5,9% от суммы, но минимум 500 рублей.

Операции переводов приравниваются к обналичиванию. Кроме того, на такие транзакции согласно тарифу назначается повышенный процент. Но это стандартные условия всех банков, поэтому подводным камнем карты “100 дней без процентов” Альфа-Банка параметры обналичивания не назвать.

Обслуживание стоит 590 рублей

Если изучить отзывы о карте Альфа-Банка “100 дней без процентов”, то отслеживается явный подводный камень — эти 590 рублей банк берет, начиная со второго года пользования продуктом. Первый год стоит 1490 рублей, и деньги снимают с кредитного счета сразу после активации пластика. Фактически счет сразу загоняется в минус, начинается начисление процентов.

Если вы не хотите сразу активировать карту, говорите это курьеру или менеджеру при получении пластика. Стандартно сотрудник проводит активацию по умолчанию.

Если выпустить карточку в Золотом варианте, плата за обслуживание составит 3490 в первый год и 2990, начиная со второго. Если в варианте Платинум — 6490 за первый год и 5490 за последующие.

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

Подводные камни кредитной карты Альфа банк “100 дней без процентов”

Теперь обобщим все сказанное выше и соберем все подвохи и подводные камни продукта воедино:

В целом же, если разобраться, кредитная карта 100 дней без процентов — действительно привлекательный продукт. Она лучше аналогичных предложений других банков. Самое главное — это длительный честный льготный период, который действует даже на обналичивание, и возможность снимать без комиссии до 50000 рублей в месяц.

Последствия просрочки платежей по кредиту или кредитной карте в Альфа-Банке

По условиям договора заемщик обязан регулярно перечислять денежные средства на кредитный счет для погашения займа. Если по какой-либо причине клиент пропустил очередной платеж или оплатил его частично, начисляется неустойка. Согласно внутренним правилам Альфа-Банка, просрочка не может превышать нескольких дней.

Общая информация о просрочке по кредиту в Альфа-Банке

Штрафные санкции не применяются, если она произошла по не зависящим от заемщика причинам.

Чаще всего просьбы об отсрочке платежа удовлетворяются в случае увольнения или болезни, которая требует дорогостоящего лечения либо привела к временной нетрудоспособности. В первой ситуации уважительной причиной считается потеря работы из-за сокращения штата, а не увольнение по собственному желанию.

Компания может пересмотреть условия погашения кредита или предложить более мягкие.

Альфа-Банк считает целесообразным ввести штрафы и другие меры воздействия после 2-3 дней просрочки.

Законные основания штрафных санкций

Возможность применения денежных санкций к должнику закреплена в законодательных актах Российской Федерации. Штраф устанавливается в процентах от суммы ежемесячного взноса или имеет фиксированную величину. Он начисляется ежедневно в %-ном соотношении к оставшейся сумме займа.

Виды штрафов

В случае отказа заемщика от погашения долга кредитная организация вправе предпринять следующие действия:

В противном случае кредитная история будет испорчена, что создаст препятствие для получения займов в будущем.

Размер суммы выплат

Объем комиссий, пеней и штрафов устанавливается индивидуальным тарифным планом, выбранным заемщиком при заключении договора.

Согласно правилам банка, за каждый день неисполнения обязательств взимается штраф в размере 2% от суммы задолженности.

Штраф за нарушение условий договора в случае несвоевременной оплаты составляет 600-700 руб. Его можно взимать только 1 раз, но за каждый факт просрочки. Аналогичные правила применяются и к держателям кредитных карт.

Так, в случае задержки платежа владелец кредитного продукта Visa Classic Alfa-Miles обязан уплатить штраф в размере 700 руб. Клиенты, допустившие просрочку по потребительскому кредиту, должны дополнительно перечислить 600 руб. в качестве неустойки.

Действия клиента

Прежде всего необходимо уточнить сумму образовавшегося долга, включая проценты и неустойку. Не пытайтесь рассчитать ее самостоятельно, лучше сразу обратитесь в кредитный отдел с паспортом и договором.

.jpg)

Если при подписании соглашения была подключена опция интернет-банкинга «Альфа-Клик», то клиент видит состояние своих долгов и платежей в режиме онлайн. Услугу можно активировать в течение всего срока действия кредитного договора, позвонив на горячую линию.

Также необходимо своевременно информировать кредитора об изменениях контактных данных. Это позволит быстро узнать о просрочках и минимизировать штрафные санкции.

Если заемщик не отказывается от своих обязательств и не скрывается от кредитора, а причины нарушения договора признаны уважительными, банк вправе изменить его условия одним из следующих способов:

Могут быть предложены и другие варианты облегчения долгового бремени. Все они обсуждаются только при посещении офиса.

Способы уменьшить размер штрафа

Если дело дошло до суда, можно попробовать уменьшить размер штрафа в судебном порядке.

Чаще всего используется следующая схема погашения задолженности:

Клиент любого банка имеет возможность просить суд об уменьшении или отмене штрафных санкций, объяснив причину неуплаты.

Также заемщик вправе обратиться в суд с просьбой изменить порядок осуществления платежей: сначала закрыть проценты по телу кредита и только потом платить неустойку.

Необходимо помнить и о технических задержках: при пополнении счета через терминал учитывать, что деньги попадают на счет в течение 1-7 дней. Аналогичная ситуация с праздничными и выходными днями: требуемая сумма должна быть перечислена накануне запланированной даты, если иное не предусмотрено договором.

Другие возможные последствия

Альфа-Банк допускает задержку платежей от нескольких дней до 2 месяцев. Компания зафиксирует факт просрочки, начислит штрафы и пени. ФКУ сообщит обо всех нарушениях договора в Бюро кредитных историй и предупредит клиента о неуплате взносов посредством SMS-сообщений и телефонных звонков.

Если после предпринятых шагов должник и дальше уклоняться от исполнения обязательств, банк начинает действовать более агрессивно. Дальнейшая тактика поведения будет зависеть от срока просрочки и реакции заемщика на просьбы о погашении долга.

Игнорирование звонков и текстовых сообщений от Альфа-Банка чревато следующими неприятностями:

Если требование удовлетворяется, выпускается исполнительный лист в 2 экземплярах: первый направляется в ФССП, второй — нарушителю. Дальнейшая работа по взысканию долгов ведется уже судебными приставами.

Как избежать просрочки платежа по кредиту

Во избежание неприятных последствий необходимо придерживаться таких правил:

АБ использует штрафные санкции исключительно с целью стимулирования клиентов к возврату долга. В случае дальнейшего игнорирования требований следуют более жесткие меры воздействия.

Что будет, если не платить кредит Альфа-Банку?

Действия банка против должника

Просрочка в несколько дней и даже пару месяцев считается вполне допустимой. ФКУ зафиксирует факт неуплаты, начнет начислять неустойку, спишет штраф и сообщит в БКИ о допущенном заемщиком «промахе». Также не забудут предупредить о просроченном платеже и клиента несколькими звонками и SMS-сообщениями.

Если же заемщик «забыл» про кредит и не вносит платежи несколько месяцев подряд, банк начинает действовать серьезнее. В зависимости от ситуации и срока просрочки в ход вполне определенные рычаги воздействия на должника.

Оказавшись в трудной финансовой ситуации, необходимо сразу обратиться в банк и попросить поддержки.

Нетрудно догадаться, что деньги все равно придется возвращать. Если на первых порах Альфа-Банк пытается наладить контакт с должником и найти компромисс, то ближе к «финишу» кредитор переходит к решительным действиям. Тянуть до последнего – коллекторов и судебных приставов – настоятельно не рекомендуется. Эти инстанции не ограничиваются устными напоминаниями, а практикуют запугивание, шантаж и блокировку счетов.

Продажа долга

К счастью, большая часть должников одумывается на стадии назойливых звонков. Но есть и те, которые продолжают надеяться на «авось» и всячески избегают общения с Альфой. В таком случае ФКУ «продает» долг партнерскому коллекторскому агентству «Сентинел». Со стороны процедура передачи задолженности выглядит так:

Чаще заемщик узнает о перепродаже долга через заказное письмо, но нередко коллекторы приходят сами – домой или на работу.

Теперь список мер по взысканию существенно дополнится. К настойчивым звонкам и СМС-кам добавятся частые визиты, «допросы» соседей, угрозы и психологическое давление. Многие из используемых коллекторами методов нарушают действующее законодательство, но это не мешает «выбивателям» добиваться своих целей.

Что будет дальше, уклонителя от платежей не обрадует. Если верить историям бывших неплательщиков, то коллекторы станут идти напролом. Они пытаются войти в квартиру, уговаривая «провести беседу в комфортной обстановке» и оценить финансовое состояние заемщика. Другие кредиторы подкладывают жителям дома в почтовые ящики листовки с оскорблениями в сторону неблагополучного соседа или крепят на дверь объявление «Здесь обитает должник». Нередко в травлю попадают и посторонние люди – родственники, друзья и коллеги.

Дело доходит до суда

Чаще Альфа-Банк сначала подает в суд исковое заявление, требуя от недобросовестного заемщика вернуть взятые в долг деньги. Судья рассматривает дело в законном порядке, и должник вызывается для обсуждения. Если «побеждает» ФКУ, то его требования удовлетворяются, и на ответчика заполняется исполнительный лист. Здесь прописываются все нюансы судебного решения, и указывается сумма задолженности. Оформляется бумага в двух экземплярах: один передается в ФССП, а второй отправляется нарушителю.

В суде можно добиться уменьшения общего долга перед банком за счет отмены неустойки и штрафов, если имели место увольнение, потеря трудоспособности или другие оправдывающие просрочку причины.

Если должник отказывается выполнять и судебное распоряжение, к нему отправляются приставы. Работает ФССП по четкой схеме.

Если вырученных денег не хватает, ФССП удерживает часть заработка в счет выплаты долга. Параллельно должнику запрещают выезжать за границу и управлять ТС. Действует лист 3 года, после чего кредитор имеет право вернуть его обратно приставам.

Как пугают?

В стремлении поскорее вернуть свои деньги, банкиры и коллекторы нередко «лукавят», пугая должника нереальными последствиями. Многое из сказанного родом «из мира фантастики» и не имеет под собой никаких законных оснований. Неплательщику стоит внимательно относиться к подобным угрозам и фильтровать их, держа в голове законы РФ. К каким уловкам прибегает ФКУ?

Родные заемщика не обязаны выплачивать кредит за него – отвечают по долгам только участники сделки, созаемщики и поручители.

Не стоит верить всему, что говорят представители банка и коллекторских служб. Не все угрозы кредиторов законны и реальны, поэтому лучше научиться их фильтровать. Помогут в этом компетентные юристы или тщательное изучение законов РФ.

Конструктивные действия заемщика

Если решено долго не оплачивать задолженность по займу, нельзя просто плыть по течению. Лучше сразу занять выгодную позицию и действовать предельно осторожно. Так можно не только сохранить нервы и быстрее забыть о долге, но и уменьшить итоговую переплату по кредиту. К примеру, стоит принять к сведению разумные рекомендации.

Альфа-Банк предлагает клиентам программу реструктуризации, по которой можно снизить ежемесячную кредитную нагрузку.

Теоретически можно не платить по кредиту в течение 2-3 лет и добиться списания долга как непогашенного. Но на практике выстоять перед кредиторами и коллекторами очень сложно, так как банкиры будут до последнего бороться за свои деньги. Самое страшное, что в «схватке» придется участвовать и близкому окружению должника.