Что будет если не заплатить таможенную пошлину

ВС разъяснил права зарубежного шоппинга: как не платить пошлину

Сразу несколько важных вопросов были рассмотрены Пленумом

Предметом рассмотрения Пленумом ВС стала коллизия, которая касается зарубежного шоппинга.

Вечный дискуссионный вопрос — как одну категорию отличить от другой. Едет гражданин из-за границы, у него в чемодане 10 одинаковых вещей. Это для личных нужд или не для личных? И этот вопрос не имеет точной правовой регламентации.

В советские времена было просто — на каждую категорию товаров устанавливалось количество, разрешенное к провозу. Например, можно ввести две пары носков, одно платье. В современных таможенных законодательствах России и других стран такие точные значения не предусмотрены, а есть только категория товара. Его предназначение определяется таможенным органом, исходя из заявления лица, перемещающего товары. При этом, таможня руководствуется такими критериями, как частота перемещения товаров, их количество, однородность. Если гражданин заявляет, что он это перевозит для себя, у таможенных органов есть возможность не согласиться с этим и заявить, что характер ввоза вещей говорит о том, что они скорее всего предназначены для дальнейшей реализации. Поэтому, стремление ВС разъяснить некоторые критерии можно лишь приветствовать.

В проекте постановления пленума, который отправлен на доработку, отмечается, что обязанность оплатить таможенную пошлину возникает у гражданина в случае повторной продажи вещей, предназначенных для личных целей и приобретенных за границей. Но только тот факт, что человек впоследствии продал вещь, которую привез из-за границы или получил по почте, не говорит о том, что он использовал товар не в личных целях. Должно быть доказано, что продажа осуществлялась систематически. А систематически, согласно проекту документа — это более двух раз.

Еще один важный вопрос касается требования таможенных органов оплатить налоги или пошлины за купленный за рубежом автомобиль, который был разбит или угнан до перемещения в РФ.

Верховный суд считает это несправедливым, поскольку обязанность платить за отсутствующий автомобиль ставит несостоявшегося покупателя в неравное положение с другими участниками таможенных правоотношений, а в случае угона «фактически является возложением финансовых обременений на декларанта при необеспечении государством защиты от посягательства на имущество добросовестного участника отношений, регулируемых таможенным законодательством, и тем самым — увеличением имущественного вреда, причиненного потерпевшему от преступления».

Кроме того, пленумом был принят регламент, определяющий принципы процедуры судебного примирения, ее стадии, права и обязанности сторон, а также устанавливает требования к судебным примирителям.

Процедуру судебного примирения можно запустить на любой стадии процесса. Для этого нужно ходатайство сторон, но предложение может поступить и от суда, если участники не против.

Судебный примиритель будет выбран по взаимному согласию сторон из списка, подготовленного пленумом ВС. Ими могут быть судьи в отставке, но только такие, которые не работают в органах государственной власти, органах местного самоуправления, государственных и муниципальных учреждениях, в профсоюзных и иных общественных объединениях или в качестве помощника депутата Госдумы, члена Совета Федерации. Как было отмечено на заседании пленума, примиритель должен быть безупречным.

Само судебное примирение проводится в форме переговоров. У него может быть несколько стадий: сначала нужно изложить обстоятельства спора и интересы сторон, потом стороны должны формулировать вопросы для обсуждения, после этого примиритель проводит индивидуальную беседу с каждым участником, вырабатывается сценарий урегулирования спора. Результатом такоего примирения может стать мировое соглашение, частичный или полный отказ от иска, частичное или полное признание иска, соглашение по обстоятельствам дела и другое.

Если результатов добиться не удастся, процедура может быть завершена по заявлению одной из сторон, по инициативе примирителя или в связи с истечением срока, предназначенного для примирения.

Как устроена доставка товаров, подпадающих под таможенный лимит с 1 января 2020 года

В прошлой статье мы в общих чертах писали о том, как переводим Почту России на электронные рельсы. В этот раз мы решили рассказать о животрепещущей теме — доставке покупок с зарубежных интернет-площадок, превышающих таможенный лимит.

C 1 января в России снизился порог беспошлинного ввоза. Теперь платёж берут с товаров дороже 200 € и тяжелее 31 кг. В самом процессе доставки ничего не изменилось, но теперь это может коснуться большего количества людей, поэтому у покупателей, которых раньше вопрос пошлин не касался, возникают резонные вопросы: что нужно для прохождения таможни? как оплатить пошлину? увеличится ли срок доставки?

В этой статье мы рассмотрим как устроен процесс расчета и уплаты пошлины и расскажем про интеграцию Почты с Федеральной таможенной службой (ФТС), которая упрощает и ускоряет прохождение таможни.

Как рассчитывается пошлина

Год назад порог уже понижали с 1000 € до 500 €, но этот лимит распространялся на сумму заказов за месяц и пошлина с превышения стоимости составляла 30 %. Новое ограничение, введенное с 1 января 2020, действует на каждую посылку отдельно, а тариф снижен в два раза — 15 % с превышения по стоимости, но не менее 2 € за каждый килограмм в случае перевеса.

Посмотрим, как происходит расчёт на примере посылки с товарами стоимостью 250 евро весом 31 кг и 35 кг. Пример рассмотрим в евро, чтобы был понятен принцип. По нему вы можете прикинуть к какой доплате стоит готовиться.

Превышение только по стоимости

(стоимость покупки − норма беспошлинного ввоза) * 15 %

(250 € −200 €) * 15 % = 7,5 €

Превышение и по стоимости и по весу

(вес покупки − 31 кг) * 2 €

(35 −31) * 2 € = 8 €

Если быть точными, то стоимость товаров и порог беспошлинного ввоза сначала пересчитываются в рубли, и от разницы в рублях берется процент таможенной ставки. Курс рубля, а также порог для расчета пошлины, применяют не на день оплаты товара, а на момент подачи декларации в таможню. Формулу расчета можно посмотреть вот тут.

Как оплатить пошлину при доставке частными перевозчиками

По запросу ФТС такие перевозчики, как DHL и UPS, запрашивают данные для декларирования у покупателя и передают их в специальный реестр таможенной службы.

Как оплатить пошлину в Почте России

Если интернет-магазин использует для доставки товаров международные почтовые отправления, то процесс работает иначе. Когда посылка прибывает в РФ, таможенный инспектор оформляет ее и при необходимости готовит документы для уплаты таможенного платежа: таможенный приходный ордер и бланк почтового перевода, с которыми посылка направляется в почтовое отделение.

У таможенного инспектора на границе могут возникнуть вопросы к посылке или сопровождающим её документам. В этом случае он направит посылку в таможню по месту нахождения получателя. Туда же необходимо будет прийти лично, чтобы предоставить документы. Обычно достаточно выписки из банка с суммой покупки, счёта от продавца (или скриншота экрана интернет-площадки с заказом), паспорта и ИНН. Если в результате местной таможней будет принято решение о начислении таможенного платежа, то покупателю будет выписан таможенный приходный ордер и квитанция, по которым потребуется его оплатить. После оплаты посылку можно будет получить в ближайшем к таможне почтовом отделении.

Как работает упрощенная схема Почты России

В прошлом году Почта России совместно с Федеральной таможенной службой запустили упрощённый механизм таможенного оформления, который исключает из процесса доставки бумажную волокиту и ускоряет работу. Теперь маркетплейс, Почта и таможня обмениваются данными онлайн. По такому принципу через Почту уже работают AliExpress и Joom, генерирующие 75% посылок.

Покупатель поручает Почте право представлять свои интересы в операциях с таможней — передавать информацию о товарах, оплачивать пошлину, запрашивать возврат пошлины, в случае возврата посылки. Это ускоряет процесс в разы.

Когда заказ сформирован, интернет-площадка передаёт информацию о нём Почте. Эти данные подаются для декларирования покупки и используются для расчёта таможенной пошлины. Об этом мы сообщаем покупателю по электронной почте сразу со ссылкой для оплаты.

Так выглядит email-уведомление о том, что нужно оплатить таможенный платеж

Когда посылка приходит в Россию, Почта проводит визуальный контроль посылки, взвешивает её и по итогам подает в таможню электронное уведомление о прибытии. На его основании, а также на основании ранее поданной информации о заказе, ФТС России в автоматическом режиме принимает решение о судьбе посылки. Благодаря автоматизации этого процесса, отправления не зависают в пути в ожидании оплаты пошлин и быстрее проходят таможенное оформление. Некоторые клиенты даже замечают в мобильном приложении, как посылка проходит таможню менее чем за минуту!

Оплатить таможенную пошлину можно на сайте Почты по ссылке из письма или в мобильном приложении без комиссии. Неважно, когда вы это сделаете — как только получите уведомление, или через несколько дней. Мы сразу оплачиваем пошлину в ФТС России и берём на себя все риски общения с таможней, чтобы товар не задержался в пути.

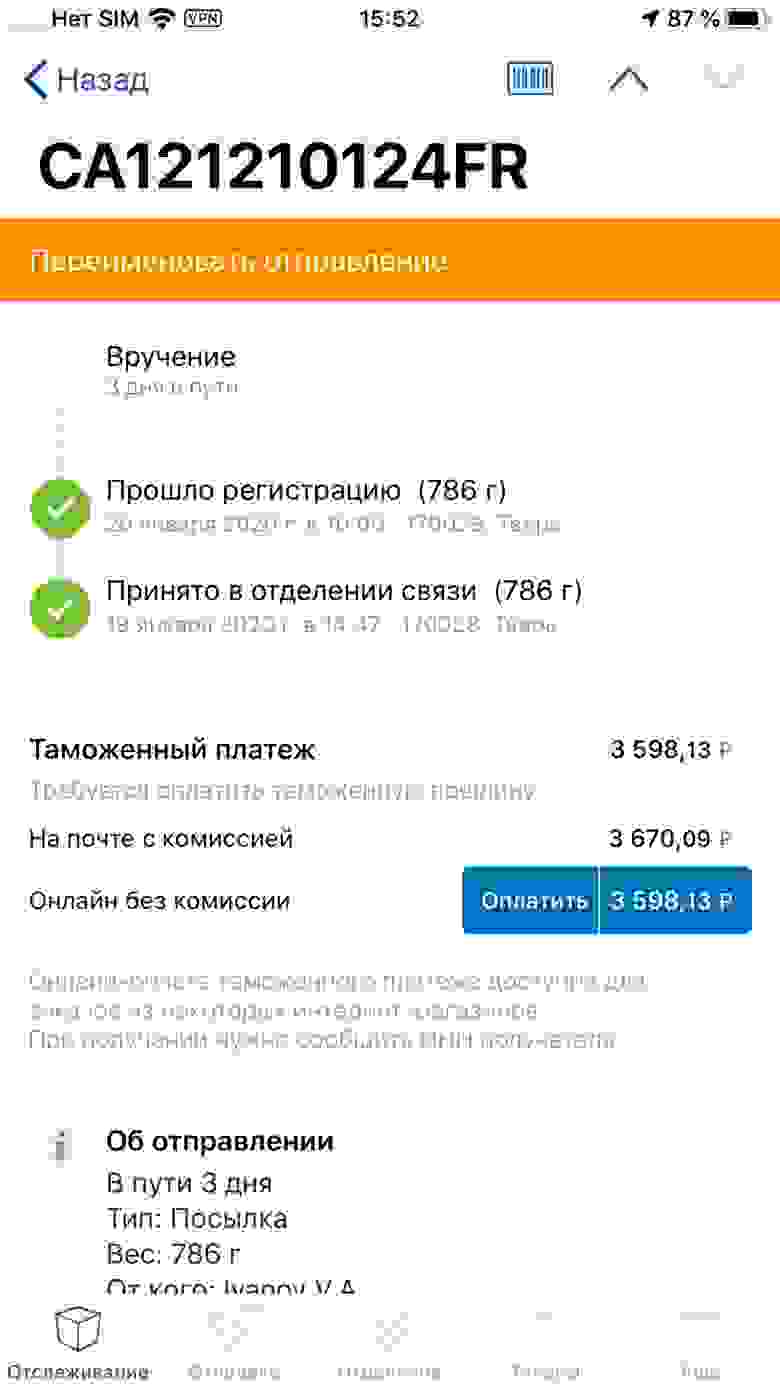

Так выглядит окно оплаты таможенной пошлины на сайте Почты России

Если вы пропустили письмо с уведомлением, то можете узнать о необходимости уплаты пошлины на странице отслеживания на сайте Почты или в мобильном приложении.

Онлайн-оплата облегчает получение посылки с пошлиной — вы забираете ее в почтовом отделении, как обычную посылку, для этого важно при оплате пошлины не забыть указать свой ИНН.

Резюмируем, как проходит процесс доставки, если площадка работает с Почтой России по упрощенной схеме:

Так выглядит вся цепочка упрощенной доставки – от покупки до получения товара

Большинство маркетплейсов, доставляющих через Почту и не только, сейчас ведут переговоры по переходу на процесс упрощенного таможенного оформления.

В целом к этому процессу могут подключиться любые международные торговые площадки, принципы работы для всех участников общие. Главные требования к ним — ответственность за достоверность информации о товарах и прозрачная для клиентов логистика.

Если у вас есть предложения или обратная связь по работе наших сервисов или приложений, можете смело писать в комментарии или мне в личку.

Таможенные платежи: порядок взыскания и обжалования

В ходе ведения внешнеэкономической коммерческой деятельности возникают платежные обязательства перед государством. Объем и порядок их реализации определяет таможенный кодекс. Существует специальная процедура взыскания и обжалования таможенных требований. Подробнее об обеих расскажут специалисты компании «Калипсо».

Когда возникает задолженность перед таможенными органами

При пересечении границы на товар налагаются таможенные пошлины. Их объем и порядок расчета зависит от типа груза. Выставленные счета обязательны к оплате, при этом они должны быть погашены в строго определенный срок. В противном случае наступают штрафные санкции за каждый день просрочки: дополнительно насчитывается пеня, которая также обязательна к погашению.

Виды и особенности взыскания

Порядок разнится для физических и юридических лиц. В первом случаем сборы и пошлины начисляются на товары, которые входят в список разрешенных для личного применения. Если гражданин не уплатил налог, таможенный орган вправе взыскать его в судебном порядке. Соответствующие документы направляют в суд. При положительном вердикте погашение задолженности физлица может осуществляться:

от продажи личного имущества;

снятие требуемого платежа со счета или заморозка счетов.

Объемы платежей для юридических лиц, которые ведут ВЭД, значительно больше. Также таможенные органы имеют больше рычагов для взыскания задолженности. Погашение может происходить за счет следующих категорий материальных ценностей:

стоимость груза, пересекаемого границу;

финансовые средства, находящиеся на счетах предприятия.

Возможно погашение в судебном порядке.

В какие сроки должна быть оплачена таможенная задолженность

Стандартный срок уплаты таможенных начислений составляет 15 дней со дня предоставления декларации.

Можно ли просить о рассрочке или отсрочке платежа

Законом предусмотрено несколько оснований, на которых предоставляется отсрочка или рассрочка оплаты на срок до шести месяцев (начинает отсчитываться со дня выпуска товара таможней). Основаниями для этого являются:

наступление у плательщика обстоятельств непреодолимой силы;

задержка выплат плательщику из бюджета государственного, федерального и республиканского значения;

задержка оплаты государственного заказа, который выполнял плательщик;

поставка выполнена в рамках международной договоренности, если одно из государств является членом ЕАЭС;

ввоз продукции сельскохозяйственного назначения (посадочный и посевной материал, техника, средства защиты, животные и т.д.)

Все факторы, являющиеся основаниями для отсрочки, должны быть подтверждены документально.

Важно знать! Решение о рассрочке или отсрочке принимает таможенный орган. В документе обязательно указывается срок, на который предоставляется льгота.

Подготовить пакет документов и составить заявление для оформления рассрочки помогут специалисты компании «Калипсо». При необходимости таможенный брокер разработает и утвердит график поэтапной оплаты пошлин.

Нормы и законы, регламентирующие вопросы взыскания задолженности

Статьи 72-81 Федерального закона № 289-ФЗ от 3 августа 2018 года.

Порядок процедуры таможенного взыскания

Существует утвержденный законом порядок взыскания. Первый этап – предъявление требования участнику внешнеэкономической операции. В бумаге освещается факт неуплаты, указана сумма пени и оговорено обязательное погашение. Юридически просрочка документируется соответствующим актом, он должен быть составлен не позднее 5 дня после истечения срока.

Важно знать! Требование составляется и направляется адресату в срок до 10 дней. Начало отсчета – первый день просрочки.

В документе указывается следующая информация:

отделение таможенного представительства;

информация о налогоплательщике;

объем платежа с учетом штрафа;

почему образовался долг (нарушение сроков или неполное погашение);

реквизиты таможенного представительства;

даты составления и вручения бумаги.

К принудительным способам погашения относится взыскание средств со счета плательщика. Для инициации этой процедуры инспектор высылает документ о взыскании в банк. Соответствующая сумма может взиматься из средств, представленных как в российской, так и в иностранной валюте.

Если задолженность погашена, то документ отзывают. Если оплата проведена частично, создается новое решение, где уточнена сумма долга. Данные операции проводятся в течение 3 дней после внесения средств.

Оплата пошлины может быть произведена за счет товара. Процедуру инициируют только в отношении тех грузов, за которые не были оплачены таможенные налоги. Для старта процедуры необходимо судебное разбирательство. В его ходе сторонние эксперты проводят оценку, устанавливая стоимость товара. Налогоплательщика обязательно уведомляют об этом извещением. После компетентные органы проводят изъятия груза в объеме, достаточном для погашения суммы задолженности. В данном случае налогоплательщик понесет расходы за накопленную пеню, а также затраты на судебные издержки.

Обжалование таможенного взыскания

Требование выплат можно обжаловать. Для этого соответствующий документ подается либо в суд, либо в вышестоящее таможенное представительство. При оформлении жалобы ей присваивается номер, а плательщику выдается уведомление. По желанию можно обратиться сразу в два органа.

Следует знать, что для обжалования должны быть причины. Ситуация возможна в следующих случаях:

несоблюдение таможней сроков выставления требований;

объем задолженности менее 150 рублей;

смерть физического лица (факт должен быть подтвержден соответствующим документом);

банкротство ИП или юрлица (устанавливается в судебном порядке, фиксируется документально);

Порядок и время обращения в вышестоящий таможенный орган регламентированы законом. Срок составляет 3 месяца после получения налогоплательщиком требования. Представлять ваши интересы перед фискальными органами или в суде готовые квалифицированные юристы компании «Калипсо». Большой опыт в работе с таможенными структурами и знание всех тонкостей законодательства поможет сэкономить деньги и избежать неправомерных выплат.

Выводы

Таможенные пошлины подлежат обязательной оплате. В случае их просрочки сумма выплат увеличивается на размер штрафа или пени, которые взимаются в обязательном порядке. Не стоит допускать подобных прецедентов, ведь своевременно и в полном объеме внося необходимые суммы вы обезопасите себя от лишних трат и разбирательств.

Какими способами физическое лицо может уплатить таможенные платежи за товар для личного пользования

При ввозе физлицом товаров для личного пользования могут возникать ситуации, когда необходимо декларировать товар и уплачивать в отношении этих товаров платежи по единым ставкам или в виде совокупного таможенного платежа. Физлицо может уплатить платежи различными способами: с помощью банковской карты, в безналичном порядке через банк, наличными в кассу таможенного органа.

Главой 37 ТК ЕАЭС установлены особенности порядка и условий перемещения через таможенную границу ЕАЭС товаров для личного пользования. Такие товары перемещаются физлицами в упрошенном льготном порядке, который подразумевает упрощенное таможенное оформление, а также полное освобождение от уплаты таможенных платежей в рамках установленных ограничений либо их уплату по единым ставкам в части превышения таких ограничений, а в отдельных случаях в виде совокупного таможенного платежа. Подробную информацию можно получить в разделе Ввоз/вывоз товаров физлицами.

Таможенные платежи в отношении товаров для личного пользования, взимаемые по единым ставкам, согласно п.2 ст.266 ТК ЕАЭС уплачиваются физическими лицами на основании таможенного приходного ордера (ТПО), оформляемого должностным лицом таможенного органа, Форма ТПО, порядок его заполнения и применения установлены Решением Комиссии ТС от 18.06.2010 N 288.

При этом плательщику вручается квитанция, содержащая в текстовом виде и в виде штрихкода банковские реквзизиты для осуществления уплаты и идентификации платежей, начисленных в ТПО.

Плательщиком таможенных платежей в отношении товаров для личного пользования является само физическое лицо, перемещающее такие товары.

Также законодательством РФ о таможенном регулировании таможенные пошлины, налоги в отношении товаров для личного пользования могут быть уплачены от имени и по поручению физических лиц: экспресс – перевозчиками, АО «Почта России» и таможенными представителями (кроме транспортных средств для личного пользования).

Иные лица в соответствии с правом ЕАЭС и законодательством РФ о таможенном регулировании не могут уплачивать таможенные платежи в отношении товаров для личного пользования.

Если товары для личного пользования (кроме ввозимых в сопровождаемом багаже), ввозимые гражданином РФ, подлежат выпуску при условии уплаты таможенных пошлин, налогов, необходимо представить в таможенный орган сведения об ИНН этого физического лица (п.5 ст.194 Федерального закона от 03.08.2018 г. № 289-ФЗ).

В настоящее время физические лица могут оплатить таможенные платежи следующими способами:

1) С помощью банковских карт, используя информационный сервис оператора таможенных платежей ООО «Мультисервисная платежная система».

Для поиска таможенных квитанций с начисленными суммами платежей нужно зайти на страницу оператора таможенных платежей, указать фамилию, имя, отчество, а также серию и номер паспорта. Сервис покажет все квитанции, оформленные таможенным органом в отношении этого физического лица.

Физическое лицо может оплатить любую из доступных квитанций банковской картой платежных систем Visa, MasterCard или МИР.

После уплаты автоматически сформируется чек, подтверждающий уплату таможенных платежей. Реквизиты чека нужно назвать должностному лицу таможенного органа, совершающему таможенные операции, в целях выпуска товаров.

Уплату таможенные платежи в отношении товаров для личного пользования можно также на таможенном посту в месте таможенного декларирования товаров через платежный терминал ООО «Мультисервисная платежная система» с помощью банковских карт Visa или MasterCard.

2) В безналичном порядке через любой банк по указанным в квитанции реквизитам.

При перечислении денежных средств через банк необходимо обязательно указать ИНН плательщика, т.к. учет денежных средств в таможенных органах осуществляется в соответствии с ИНН. Зачисление платежа через банк производится в течение 1-2 дней.

3) Наличными денежными средствами в кассу таможенного органа, если в месте совершения таможенных операций отсутствуют иные возможности оплаты (нет банка или платежного терминала оператора таможенных платежей).

Любой физическое лицо, независимо от гражданства, имеет возможность проверить наличие/отсутствие задолженности по уплате таможенных платежей.

На сайте ФТС России размещен Информационный сервис «Задолженность физических лиц по таможенным платежам и административным штрафам», предоставляющий возможность проверки гражданами РФ, иностранными гражданами и лицами без гражданства наличия задолженности по таможенным платежам, административным штрафам и принятым таможенными органами решениям о неразрешении въезда в РФ.

Как малому бизнесу импортировать товары на продажу

Базовые знания для начинающего импортера

Уже более 10 лет я занимаюсь импортом.

Три года я служил на таможне — занимался оформлением грузов юридических лиц. Потом работал в крупных и мелких предприятиях, которые возят из-за границы — импортируют — разные товары для собственных нужд и на продажу.

Я импортировал все, что только можно: например, картины, упаковку и пластиковые изделия из Китая, стройматериалы из Европы, краски и красители из Вьетнама, сырье для производства косметики из Кореи. Привозил товары контейнерами, вагонами, еврофурами и почтовыми посылками.

Кажется, что международная торговля — это что-то очень сложное и доступное только крупному бизнесу, но это не так. Расскажу, как индивидуальному предпринимателю или небольшому ООО организовать импорт, правильно оформить документы на ввоз, рассчитать таможенные платежи и не разориться на штрафах.

Эта статья не сделает из вас эксперта по импорту

Здесь базовые знания для тех, кто хочет начать самостоятельную внешнеэкономическую деятельность, но не знает, как работать с таможней. Этой информации достаточно, чтобы в общих чертах понять, как все устроено. А дальше два пути.

Дешевый — организовать импорт самостоятельно. Но придется разбираться: читать литературу, изучать законы, проходить обучающие курсы. Дорогой — нанять профессионалов, которые привезут и растаможат товары за вас.

Но даже если будете пользоваться помощью других специалистов — таможенных представителей, агентов по сертификации товаров, юристов и логистов, — стоит хотя бы немного разобраться в их работе. Нужно же понимать, за что именно вы платите.

Мировая торговля развивается и глобализируется — нетрудно найти на зарубежных интернет-площадках нужные товары, связаться с производителями или продавцами и договориться о сделке. Легко получить по почте образцы, рассчитать цену и выбрать способ поставки. Иногда кажется, что купить товар в Китае или Италии не сложнее, чем в соседнем городе.

Думаю, что главное препятствие для начинающего импортера — это российская таможня с ее платежами, правилами и штрафами за нарушения. Вот про нее и расскажу подробно.

Какие документы нужны импортеру

Необходимый минимум документов, которые должны быть у каждого импортера: контракт, инвойс, упаковочный лист, транспортная накладная.

Не все документы могут быть у вас в оригинале, это не страшно: достаточно и копий. Но вот контракт лучше иметь в оригинале — на случай если придется судиться или доказывать продавцу свою позицию со ссылкой на договоренности. Банк тоже может запросить оригинал контракта, особенно если вы берете коммерческий кредит на закупку.

По сути это обычный договор поставки, где определен момент и место перехода права собственности на товары и разграничена ответственность партнеров.

Содержание контракта — это вопрос переговоров. Главное, чтобы в документе были зафиксированы следующие условия:

Например, в феврале 2020 года из-за коронавируса китайские фирмы приостановили отгрузку товаров, но не стеснялись требовать оплату по контрактам. Такие вещи необходимо предусматривать и оговаривать в контрактах, чтобы не попасть в неприятную ситуацию.

Если же в контракте не прописаны критерии качества, материал изготовления, способы производства и дизайн товаров, то покупатель сильно рискует. В пришедшем контейнере с грузом может оказаться совсем не то, что он видел в красивых каталогах продавца.

Предложить свою редакцию контракта может любая из сторон. Обычно я составляю контракт на двух языках: русском и английском либо русском и немецком. Если контракт несложный — без запутанных технических описаний и сложных схем оплаты, — можно воспользоваться шаблонами из интернета.

Если же заключаете контракт на дорогое оборудование или предстоит запутанная сделка, например нужно разделить будущую прибыль от перепродажи с продавцом или перевозить товар в несколько этапов, то лучше пригласить переводчика.

Как прописать условия поставки. Чтобы компании из разных стран не спорили из-за трактовки формулировок в контракте, были придуманы базисы Инкотермс. Это набор различных видов условий поставки — на все случаи жизни.

Каждый вариант поставки имеет название из трех букв. Например, есть базис FCA. По его условиям продавец отвечает только за отгрузку и таможенное оформление груза в своей стране, а доставку организует покупатель. С момента, когда продавец отгрузил товар транспортной компании, риски ложатся на покупателя.

А вот базис DDP, наоборот, перекладывает все заботы на продавца. Тот отвечает практически за все: за отгрузку, доставку, прохождение таможни с уплатой всех пошлин — как у себя, так и в государстве, где находится покупатель.

Неважно, из каких стран партнеры: базисы помогают понимать друг друга и однозначно трактовать условия поставки. Международная торговая палата каждые 10 лет обновляет эти базисы и публикует новые версии, обозначая их так: Инкотермс 1990, Инкотермс 2000, Инкотермс 2010. Самая свежая — Инкотермс 2020. Можно заключать контракт на условиях любого базиса любой версии Инкотермс. Но в тексте документа нужно указать, какой версией вы пользуетесь.

Допустим, вы покупаете какие-то товары в Берлине. Согласно договоренностям продавец должен подготовить груз, упаковать, погрузить в ваше транспортное средство в Берлине и оплатить все процедуры по прохождению немецкой таможни. После этого он уже не несет ответственности за груз, то есть место передачи товара — Берлин. А вот транспортировка из Германии и растаможка в России — за ваш счет.

Можно указать все эти договоренности в контракте. Получится несколько листов писанины, которую покупатель и продавец еще полгода будут согласовывать. Или же есть другой способ — воспользоваться базисом Инкотермс 2020 и написать в договоре короткую строчку:

FCA Berlin, Incoterms 2020.

FCA — это название базиса поставки, Berlin — место передачи груза покупателю, а Incoterms 2020 — версия базисов.

Или пусть вы договорились с продавцом, что он за свой счет на своем транспорте доставит товар в аэропорт Шереметьево. А вам останется только принять, разгрузить и растаможить его в России. Тогда права собственности перейдут к вам в Шереметьеве, а если с грузом при транспортировке что-то случится, то отвечать будет продавец.

И на такой случай есть вариант поставки: DAP. Если в документах написано DAP Moscow, Sheremetyevo, Incoterms 2020, это означает, что стоимость доставки до Шереметьева уже включена в контракт, а за перевозку отвечает продавец.

Это счет на оплату, где указаны:

Подготовить инвойс — обязанность продавца. Обратите внимание, что банковские реквизиты продавца в инвойсе и контракте должны совпадать, иначе могут возникнуть вопросы: при оплате контракта — со стороны банка, при ввозе товаров в страну — у таможни.

Если продавец своими силами организует доставку — как, например, в базисах DAP, CPT, CIP Инкотермс, — то в инвойсе отдельно может быть прописана стоимость транспортировки груза до места передачи.

Продавец прописывает в упаковочном листе конкретное количество товаров, вес груза без упаковки и вместе с ней, вид упаковки, объем и количество грузовых мест.

Зачастую товары идут в составе большого сборного груза от разных отправителей. Упаковочный лист помогает компании-перевозчику не запутаться при сортировке грузов на складе.

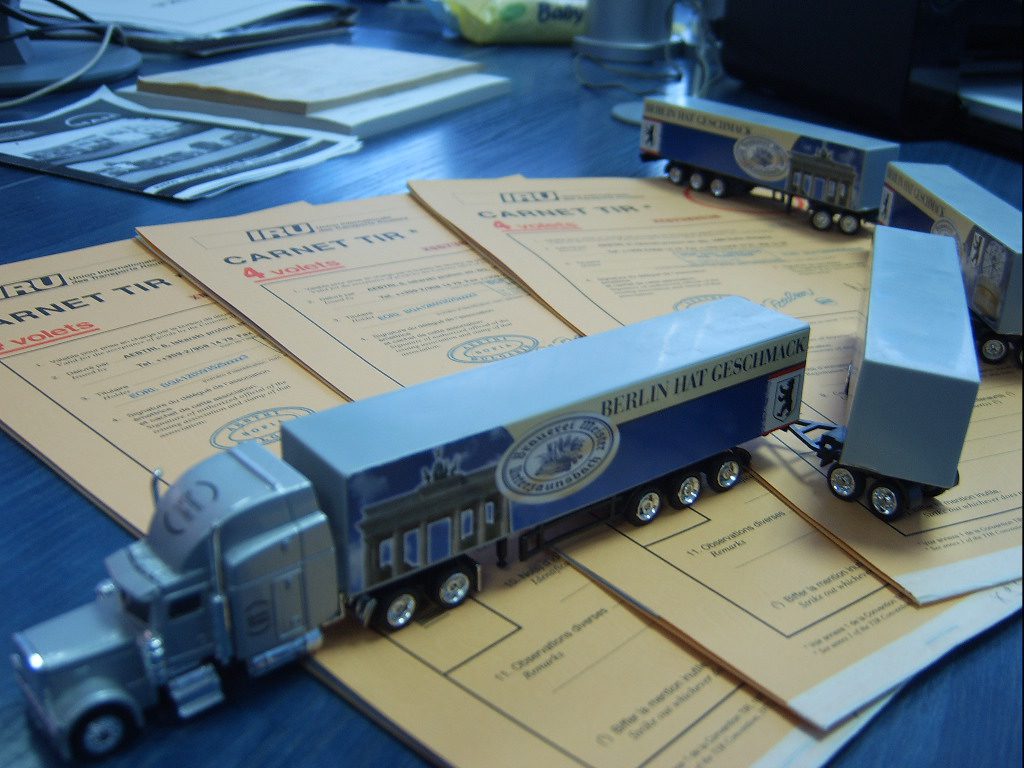

Транспортный документ подтверждает, что перевозчик принял груз у продавца, чтобы доставить его покупателю. Вид документа зависит от того, каким транспортом доставляют товар.

Виды транспортных документов

| Способ доставки | Название транспортного документа |

|---|---|

| Автодорожным транспортом | Международная товарно-транспортная накладная, CMR |

| Самолетом | Грузовая авианакладная, AWB |

| Поездом | Железнодорожная накладная международного сообщения, SMGS |

| Кораблем | Коносамент, он же Bill of landing |

Бывает, что груз доставляют несколькими видами транспорта. Например, сначала перевозят поездом, а потом перегружают на корабль. В случае такой доставки — она называется мультимодальной — нужен отдельный документ под каждый вид транспорта.

Вам не придется составлять транспортные документы: это сделает продавец или перевозчик.

Как оплатить инвойс в банке

Внешнеэкономические сделки могут служить прикрытием для незаконного вывода денег из страны. Поэтому банки следят за российскими экспортерами и импортерами с помощью процедуры валютного контроля.

А сделки стоимостью от 3 млн рублей попадают под самый пристальный контроль: банк их регистрирует, ставит на учет и следит за сроками поставок и перевода денег.

За нарушение валютного законодательства импортера могут оштрафовать.

Как происходит ввоз товаров в Россию

Все грузы, которые прибывают на территорию России, размещаются на складах временного хранения, СВХ. Они есть в каждом регионе страны: в каждом пропускном пункте на границе, в морских портах, на железнодорожных станциях, в контейнерных терминалах и аэропортах.

Хранение грузов на СВХ — это платная услуга. Двое суток хранения транспортного средства с грузом обойдутся в сумму от 8000 до 18 000 Р — в зависимости от расценок конкретного склада. Если нужны дополнительные услуги по погрузке, выгрузке, сортировке груза, то придется доплатить. Как правило, расценки на размещение и хранение груза публикуются на сайтах СВХ.

Длительность хранения груза на складе не может превышать четырех месяцев.

Если импортер разместил груз на СВХ, работники склада отправляют в таможню документ по форме ДО-1 — это отчет о принятии товаров на хранение. После этого можно декларировать груз в таможне.

Приказ ФТС России от 18.03.2019 № 444PDF, 533 КБ

При выборе представителя обязательно убедитесь, что он включен в специальный реестр Федеральной таможенной службы. Если компании там нет, значит, она работает неофициально и с ней лучше не сотрудничать. Также советую выяснить, участвовал ли таможенный представитель в судах: для этого можно использовать базы судебных решений «Судакт» и ГАС «Правосудие». Если клиенты часто судятся с представителем из-за качества декларирования, то стоит подыскать другой вариант.

Если не хотите платить помощникам, можете подать декларацию сами, законом это не запрещено. Сейчас декларирование происходит в электронном виде — все оформляется дистанционно, никуда ехать не нужно.

В момент таможенного декларирования груза импортер сталкивается с двумя видами таможенного регулирования — тарифным и нетарифным. О них я и расскажу дальше.

Что такое тарифное регулирование

Тарифное регулирование — это когда государство устанавливает таможенные пошлины, которые нужно заплатить, чтобы ввезти товары в Россию. Так оно защищает местных производителей от нашествия более дешевых импортных товаров и зарабатывает деньги: уплаченные пошлины пополняют бюджет страны.

Таможенные пошлины устанавливаются в процентном соотношении от таможенной стоимости товаров.

Таможенную стоимость можно рассчитать как сумму стоимости товаров по инвойсу и дополнительных расходов, которые понес покупатель до момента, когда груз пересек границу России. В эти дополнительные расходы обычно входит страхование, погрузочные и разгрузочные работы и транспортировка.

Таможенная стоимость определяется в зависимости от базиса поставки. Например, в контракте прописано условие FCA Berlin — это значит, что покупатель самостоятельно организует транспортировку товара из Берлина. Таможенная стоимость определяется так:

Стоимость по инвойсу + Транспортные расходы покупателя на доставку от Берлина до границы России.

Если базис поставки — CPT Moscow, Sheremetyevo, то продавец самостоятельно доставляет груз из своей страны до аэропорта Шереметьево. В этом случае таможенная стоимость равна стоимости по инвойсу, в которую уже заложены расходы продавца на транспортировку.

Таможенную стоимость указывает импортер или его представитель при декларировании. Таможенные органы ведут статистику цен на ввозимые товары, в их распоряжении информация по сделкам за несколько лет. У них даже есть специальный документ — свод минимальной стоимости практически на любые товары.

Если импортер представляет инвойс с заниженной стоимостью, его попросят объяснить, чем вызвана такая скидка, и подтвердить слова документами. Если он не убедит инспекторов, то таможня откорректирует стоимость сделки до значений из своих источников и предложит заплатить пошлины с этой суммы.

Импортер вправе оспорить такую коррекцию в суде. Но я считаю, что все честно: цены, которые предлагает таможня, действительно соответствуют рынку. Как правило, экстремально низкая стоимость товаров связана с их низким качеством либо с жульничеством импортеров, которые так уклоняются от уплаты пошлин.

Какие бывают виды таможенных платежей

Для импортеров есть четыре вида таможенных платежей: ввозная таможенная пошлина, таможенный сбор, ввозной НДС и акциз.

В таможенной декларации эти платежи указываются в графе 47 под такими кодами:

Расскажу про каждый платеж подробнее.

Таможенный сбор — это обязательный платеж за работу таможни.

Таможенный сбор взимается при каждой подаче декларации — независимо от результатов ее рассмотрения. Если отзовете поданную декларацию или таможня откажет в оформлении, сбор не вернут.

Ввозная таможенная пошлина. Ставки этой пошлины зависят от того, что именно привез импортер: для разных видов товаров они разные.

Чтобы правильно рассчитать пошлину, нужно определить код товарной номенклатуры — ТН ВЭД. Для каждого вида товаров предусмотрен свой код.

Таможенный акциз уплачивается только с подакцизных товаров — они перечислены в статье 181 налогового кодекса. Акциз придется заплатить, если, например, будете импортировать сигареты или автомобили.

Ввозной НДС рассчитывается не только от суммы таможенной стоимости товара, но и от таможенных сборов, пошлины и акциза. По сути, это налог на налог.

Ставка НДС на товары народного потребления — 20%.

Как рассчитать таможенные платежи

На сайтах таможенной тематики есть калькуляторы, с помощью которых можно рассчитать платежи:

Такие калькуляторы полезны, чтобы примерно оценить расходы на растаможку, но всецело полагаться на них я бы не советовал. Расчет таможенных платежей имеет много особенностей и тонкостей, которые неизвестны обычному человеку. Даже правильно подобрать код ТН ВЭД не так-то просто. Если неправильно определите материал, из которого сделан товар, то ошибетесь с кодом, уплатите пошлину не по той ставке, получите штраф. А товар зависнет на складе, где за каждый день хранения нужно платить.

Осторожно: если вы не разбираетесь в таможенных платежах, то рекомендую хотя бы первые несколько сделок провести под контролем опытного специалиста по таможенному декларированию.

Для расчета таможенных платежей я пользуюсь платной программой «Такса». Это удобно: нужно просто определить и указать код ТН ВЭД, а программа сама скажет, сколько платить.

Покажу на примере, как рассчитать таможенные платежи. Все числа актуальны на август 2020 года.

Шаг 1. Заходим в справочник ТН ВЭД и ищем код, который подходит к пуховикам. Нас интересует группа 62: «Предметы одежды и принадлежности одежды, кроме трикотажных машинного или ручного вязания», а в ней — подгруппа 6201, куда входят мужские куртки. В этой подгруппе нам подойдет код 62 01 91 000 0 — изделия из шерстяной пряжи или тонкого волоса животных.

Шаг 2. Определяем ставку ввозной пошлины: для этого кода ТН ВЭД она, судя по справочнику, составляет 2,6 € за килограмм.

Пошлина за ввоз составит:

2,6 €/кг × 1200 кг = 3120 €

А в рублях по курсу ЦБ:

3120 € × 84,91 Р /€ = 264 920 Р

Шаг 3. Для дальнейших расчетов понадобится таможенная стоимость. На основании базиса FCA она считается так: сумма по инвойсу плюс расходы на доставку.

Тогда таможенная стоимость составит:

Переведем в рубли по курсу ЦБ:

Шаг 5. Считаем ввозной НДС: налог берется от таможенной стоимости, сбора и ввозной пошлины. В нашем случае НДС составит:

(1 870 757 Р + 264 920 Р + 8530 Р ) × 20% = 428 842 Р

Как внести таможенные платежи

Сначала импортер должен зарегистрироваться в личном кабинете Федеральной таможенной службы. При регистрации ему открывают единый лицевой счет, ЕЛС.

Импортер считает все таможенные платежи и зачисляет общую сумму на свой ЕЛС: на момент подачи декларации деньги уже должны быть на счете. При перечислении нужно указать код платежа — так таможня поймет, что именно вы оплачиваете.

В момент, когда таможня принимает решение о выпуске груза на территорию страны, таможенный платеж списывается с лицевого счета импортера.

Нетарифное регулирование ввоза товаров в РФ

Чтобы ввезти товары в страну, импортеру нужно не только уплатить таможенные сборы и налоги, но и получить необходимые разрешительные документы от госорганов. Проблема в том, что для разных видов товаров нужны разные разрешения. И выдают их в разных учреждениях — система действительно сложная.

Например, к лекарственным и косметическим средствам Росстандарт предъявляет особые требования. Чтобы ввезти такие товары, нужно пройти сложную и дорогостоящую процедуру государственной регистрации товара.

На пищевые продукты и предметы личной гигиены необходимо оформлять разрешение в органах СЭС Минздрава РФ. В то же ведомство нужно обращаться, чтобы провести экспертизу безопасности при ввозе строительных и отделочных материалов. Если вы планируете импортировать игрушки для домашних питомцев, необходимо получить разрешение — сертификат департамента ветконтроля Россельхознадзора.

Информацию о том, какие разрешения нужны и где их получать, можно посмотреть в соответствующем техническом регламенте Таможенного союза. Этих регламентов довольно много, полный список — на сайте Росстандарта.

Например, для ввоза, хранения и продажи пуховиков необходимо оформить декларацию о соответствии товаров требованиям технических регламентов таможенного союза — ТР ТС. Этот документ подтверждает, что товары безопасны и могут продаваться на территории страны.

Таможенные декларанты не ищут информацию вручную. Я просто забиваю код ТН ВЭД в программе, и она показывает, какие разрешения требуются, чтобы привезти конкретный товар.

Чтобы оформить декларацию соответствия, нужно провести испытания продукции в специальной лаборатории. Учтите, что для исследования необходимо предоставить физические образцы продукции. Например, для оформления декларации соответствия на пуховики импортер должен предварительно получить от продавца образец, ввезти его в страну, задекларировать и передать на исследование в лабораторию.

А уже после оформления декларации соответствия импортер ввозит в страну основную партию товаров. При этом таможня может потребовать продемонстрировать протокол испытаний, а также документы, которые подтвердят ввоз образцов. В моей практике такое происходило несколько раз.

Если импортер решил сэкономить и каким-то образом оформил декларацию соответствия без реальных испытаний — будут проблемы. Если он не представит запрошенные документы на образцы товаров, то таможня откажет в оформлении основной партии. В такой ситуации выход один: получать декларацию соответствия заново. На это, как правило, уходит несколько недель — все это время заблокированная партия будет храниться на складе временного хранения за счет импортера.

Поэтому мой совет — не пытайтесь сэкономить на оформлении разрешительных документов: можете потерять время и деньги.

Как выбрать агента, который поможет получить разрешение. Я не оформляю разрешения самостоятельно, а работаю сразу с несколькими агентами. Существует огромное количество фирм, которые готовы взять на себя эту нелегкую работу.

Обязательно уточните у агента, через какие госорганы и лаборатории он будет оформлять разрешительные документы. А потом проверьте, есть ли у этих органов и лабораторий право работать с вашей товарной группой. Сделать это можно через электронные реестры национальной системы аккредитации.

Бывает, что в погоне за прибылью агенты заключают договоры на проведение испытаний и выдачу сертификатов с армянскими, киргизскими и казахскими лабораториями. Для импортера это риск: таможня может не принять такой документ или потребовать свидетельство о включении этих лабораторий в государственный реестр. Все эти разбирательства занимают дополнительное время, в течение которого груз будет лежать на складе временного хранения. Естественно, за счет импортера.

Расходы на импорт пуховиков из нашего примера

Не забудьте про обязательную маркировку ЕАС

Если импортируемый товар попадает под действие технических регламентов, то на его упаковку и сопроводительную документацию по сделке — инвойс и упаковочный лист — должен быть нанесен знак ЕАС. Такая маркировка означает, что товар, который ввозится на территорию страны, прошел необходимые процедуры по сертификации и декларации на соответствие нормам безопасности.

Обратите внимание на правый верхний угол инвойса и упаковочного листа, которые приведены в статье: там есть знак ЕАС.

За что могут оштрафовать импортера

Т—Ж уже писал о статистике за 2019 год: самые большие штрафы российские предприниматели получали именно за несоблюдение таможенной процедуры. Средняя сумма штрафа — 8,4 млн рублей. Я расскажу, за что вообще могут наказать импортера и как этого не допустить.

Недекларирование либо недостоверное декларирование товаров. Вот предприниматель заказал партию рюкзаков и сумок из Китая, она пришла. Он подает таможенную декларацию, где указывает, что в посылке только рюкзаки и сумки. Таможенный инспектор назначает досмотр, и тут выясняется: китайский поставщик решил порадовать покупателя и доложил пять кошельков и два клатча в подарок.

Если эти «подарки» не были внесены в декларацию, таможня составит протокол о нарушении таможенных правил и оштрафует. Сумма штрафа — от ½ до двукратного размера стоимости незадекларированных товаров. С конфискацией или без нее.

Как избежать: предупредите поставщика, что нельзя ничего докладывать к грузу без предупреждения и документов.

Недоставка, выдача без разрешения таможенного органа либо утрата товаров или недоставка документов на них. Импортеру приходит долгожданный груз. Нужно поместить его на склад временного хранения, представить в таможенный орган документы и начать процесс таможенного декларирования.

Но импортеру срочно нужны товары: он уже договорился об их продаже и сроки горят. Поэтому он волевым решением отправляет нерастаможенный груз покупателям. Это нарушение может стоить импортеру от 300 000 до 500 000 Р с конфискацией товаров или без нее.

По моему опыту, это очень распространенное нарушение у предпринимателей, которые занимаются производством или торгуют скоропортящейся продукцией.

Как избежать: соблюдать таможенную процедуру — не забирать товар до тех пор, пока таможня не выпустит его в свободное обращение.

Уничтожение, удаление, изменение либо замена средств идентификации. Например, импортер ввозит б/у или восстановленные телефоны популярных марок: «Самсунг», «Эпл», «Сони». Или он везет партию фирменных кроссовок «Адидас» или «Найк».

Просто так привезти эти товары нельзя: в стране уже есть официальные дилеры с эксклюзивными правами на импорт. Чтобы не заморачиваться с получением разрешения на ввоз и вывоз от владельцев торговой марки, недобросовестные поставщики и импортеры пытаются скрыть названия брендов. Для этого они видоизменяют маркировку на упаковках или вообще обходятся без нее.

Как избежать: с Европой таких проблем обычно не бывает, а вот китайских поставщиков лучше попросить прислать фотографии коробок с товаром перед отправкой.

Как избежать: не нарушать сроки представления документов. Если возникли проблемы с декларированием и внесением таможенных платежей, то необходимо сразу уведомить об этом таможенного представителя, таможенный орган и заявить таможенный режим «Таможенный склад».

Операции с нерастаможенными товарами без согласования с таможней. Это обычная ситуация, когда сотрудники компании-импортера без разрешения таможни начинают разгружать, взвешивать, распаковывать или сортировать нерастаможенный груз. Даже отбор образцов для сертификации нужно согласовывать с должностными лицами таможни.

Как избежать: согласовывайте с таможней любые манипуляции с нерастаможенным грузом.

Как избежать: проследите, чтобы продавец промаркировал документы и упаковки с товарами.

Как сэкономить на импорте

Есть несколько простых принципов, которые помогут импортеру сохранить деньги.

Не стесняйтесь торговаться. Когда будете выбирать перевозчика, запрашивайте ставки сразу у нескольких логистических компаний. То же самое и с таможенными представителями: расценки у разных компаний могут сильно различаться.

Если не умеете — не экспериментируйте, а заплатите профессионалу. Часто у начинающего импортера возникает соблазн сделать все самостоятельно, чтобы сэкономить. Такая экономия может привести к большим финансовым потерям в дальнейшем.

Например, импортер решил самостоятельно заполнить декларацию, но допустил ошибки: выбрал не тот код товара и ошибочно посчитал таможенные платежи. Или поручил сертификацию товара сомнительным посредникам, которые пообещали сделать сертификат в два раза дешевле в полулегальной киргизской лаборатории.

В результате импортер может получить штраф за недостоверное декларирование, а товар надолго зависнет на складе, за который еще и нужно дополнительно платить. Итоговые финансовые потери многократно превысят экономию.

При выборе способа и сроков доставки учитывайте сезонность и праздники. Тарифы сильно зависят от сезона и видов транспорта. Летом самые низкие ставки у железнодорожного транспорта. А перед новогодними праздниками стоимость доставки резко растет, в особенности это касается цен на авиаперевозки. В феврале и марте, как правило, ставки для всех видов транспорта сильно снижаются.

При планировании доставки учитывайте национальные праздники. Например, с середины января по конец февраля Китай отмечает Новый год, а в июне — Праздник драконьих лодок. В это время страна отдыхает — связаться с китайскими партнерами и решить какие-то вопросы будет непросто.

Во второй половине ноября Европа начинает готовиться к католическому Рождеству: начинаются распродажи, компании стремятся закрыть квоты по контрактам до конца года. Нагрузка на транспортные компании резко возрастает, и цены на их услуги несутся вверх.