дивгэп что это такое простыми словами

Как заработать на дивидендном гэпе

Недавно я рассказывал о том, как зарабатывать на дивидендах и обещал подготовить отдельную статью, посвящённую заработку на дивидендном гэпе. Сдерживаю обещание и рассказываю обо всём в деталях.

Я люблю разные нестандартные схемы заработка на бирже, и сегодняшний – тоже из таких. Представляет он собой некую смесь дивидендной стратегии и трендинга. Но сначала краткая выжимка предыдущей статьи, чтобы вы вспомнили, в чём суть.

Есть компании, которые выплачивают дивиденды за наличие в портфеле их акций. На следующий день после того, как закроется реестр акционеров, происходит дивидендный гэп обычно как раз примерно на размер процента выплат.

Например, недавно в своём телеграм-канале я рассказывал, что для теста участвовал в заработке на дивидендах МВидео. Так вот, если акция М.Видео приносила 38 рублей дивидендов, т.е. 5,6% от стоимости акции, то дивидендный гэп составлял те же 5,6%. Не все люди знают про дивиденды, поэтому, увидев падение, могут начать активно продавать бумаги, ещё ниже утапливая цену самой акции.

С тем же М.Видео разница составляла почти 13% на третий день после гэпа, когда акции упали до 610 рублей. Потом акция отрастает, до уровня старой цены минус размер дивидендов, если повезёт, то выкупят и размер гэпа.

Как на этом можно заработать?

Вариант, при котором вы получаете дивиденды, а потом продаёте доросшие до прежней цены акции, я уже объяснял. А можно ещё зарабатывать на дивидендном гэпе. Пропускаете начисление дивидендов, закрытие книги заявок и ждёте, когда котировка рухнет вниз. Дождаться падения аж в 2,32 раза размера гэпа вряд ли получится, такое бывает нечасто, я обычно вхожу в бумагу при разнице 1,8 раз.

За цену сразу после падения смысла брать нет — это разница только на сумму дивидендов и отрастать может долго, а вот если упала ещё на 80% от размера гэпа, то это сигнал для покупки.Покупаете – и, как и дивидендщики, ждёте, когда история вернётся на круги своя, и акция вновь будет продаваться по фундаментальной цене. Но если все они получают только 5,6%, то у нас эта сумма гораздо больше.

Если же бумагане двигается дальше размера выплаченных дивидендов, то можно продавать и забирать за трейд те самые 0,8 гэпа, т.е. в случае МВидео 4,48% за несколько дней.

Стратегия выхода

Мы делаем первую продажу на уровне гэпа, так как есть вероятность того, что цена задержится именно в этой позиции: люди откупились, начали потихонечку продавать с учётом дивидендного гэпа. Тут мы продаём 50% того объёма, который купили прежде. В случае М.Видео это было 660 рублей. Так, купив за 620 и продав за 660, мы заработаем 6,5%.

Второй тренд мы продаём, выжидая те же три недели, как и все дивидендщики, в районе 700 рублей. Может, и дороже, если тренд идёт вверх: разделите снова на две части и наблюдайте. Если не идёт, то вторые 50% сливаем по цене гэпа.

О рисках

Чтобы картина не казалась слишком сладкой, расскажу о негативе, который может нас ждать. Самый главный риск в том, что бумага не уйдёт ниже гэпа.

Риск №1: цена не упадёт

Может случиться так, что стоимость акции не упадёт ниже процента, назначенного на дивиденды, а с уровня дивидендного гэпа потихонечку вырастет обратно.

Риск №2: цена долго не будет расти

Если цена застрянет на гэпе и будет долго возвращаться к прежнему состоянию, наша доходность может остаться только на уровне 6,5% — если мы устанем ждать и продадим объём, пока акции так и не вырастут.

Если у компании за это время случится что-нибудь плохое – это может очень плохо сказаться на котировке. Санкции против Михаила Гуцериева в примере с МВидео тому хороший пример.

Риск №3: грамотное поведение инвесторов

Чем образованнее рынок, тем нам хуже. Поэтому найти компании, которые платят дивиденды и падают ниже гэпа, нелегко: люди, которые покупают их акции, привыкли к падениям и не спешат продавать их при первом же удобном моменте. А значит, заработать у нас не получится.

Вместо заключения

Тем не менее, примеры типа МВидео достаточно часто встречаются как на российском, так и на американском рынке, поэтому такая стратегия вполне применима, а обоснование отката из зоны перепроданности в зону гэпа выглядят достаточно низкорискованными.

Больше идей по торговым стратегиям на моём YouTube.

Что такое дивидендный гэп простым языком: сколько длится и как заработать

Автор: Иванова Светлана Сергеевна · Опубликовано Июнь 15, 2020 · Обновлено Июль 28, 2020

Инвестирование в акции компаний, выплачивающих дивиденды, — это отличный способ накопить капитал в долгосрочной перспективе. Однако на таких ценных бумагах на Мосбирже можно зарабатывать и на коротких позициях. Что такое дивидендный гэп и какие можно использовать стратегия получения дохода — об этом читайте далее.

Краткое содержание статьи

Что такое дивидендный гэп простыми словами?

Давайте рассмотрим, как это происходит на конкретном примере. Допустим, ЦБ Сбербанка стоят 180 рублей, по ним объявлена выплата дивидендов в размере 18 рублей. На следующий день после даты отсечки в момент открытия торгов на графике отмечается ценовой разрыв на величину 18 рублей, то есть акции уже стоят 180-18=162 руб.

Когда происходит?

Дивидендный гэп происходит на следующий день после даты отсечки (даты закрытия реестра). Цена до даты отсечки не падает, а наоборот увеличивается, так как до конца торговой сессии у инвесторов есть возможность купить ценные бумаги, чтобы попасть в реестр акционеров и соответственно претендовать на дивидендные выплаты. После закрытия реестра, на следующий день, трейдер уже не получит дополнительной ценности в виде дивидендов, именно поэтому рынок стремиться найти справедливую цену и скорректироваться.

Сколько длится?

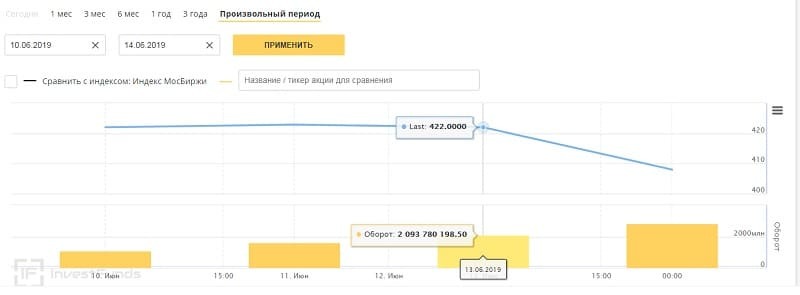

Вот как это выглядит на графике на примере выплаты дивидендов компанией Роснефть. На дату отсечки 13 июня 2019 года ценные бумаги торговались на отметке 422 рубля, на следующий день цена упала до 408 руб. Дивидендные выплаты составили 11,33 руб. Восстановление цены до прежнего значения произошло после 20 июня. (то есть примерно через неделю).

На заметку! По исследованиям компании БКС, в 2019 году в среднем для закрытия гэпа требуется 10 дней.

Как часто выплачиваются дивиденды?

По существу, за каждую принадлежащую вам долю дивидендной акции вам выплачивается часть прибыли компании. Эта величина фиксируется в уставе эмитента и публикуется на официальном веб-сайте компании. Подавляющее большинство дивидендов выплачивается 2 раза в год (каждые полгода). Некоторые компании выплачивают свои дивиденды 4 раз в года (ежеквартально), ежегодно (один раз в год), ежемесячно или реже, без какого-либо установленного графика (так называемые “нерегулярные” дивиденды).

Как заработать: 3 стратегии

Итак, как заработать на дивидендном гэпе и какие стратегии можно использовать.

Заработок на ценовом разрыве особенно существенен для тех активов у которых уровень дивидендных начислений составляет 5-10% от стоимости ценной бумаги.

Важно! Как видно из примера, для того, чтобы заработать неплохие деньги на дивидендном гэпе, нужны крупные суммы инвестиций. Если собственных активов нет, то можно зарабатывать за счет заемных денег. К примеру, используя кредитные средства в размере 1 млн. руб, можно было бы на 1 гэпе заработать 29 тыс. за неделю. Однако торговать на деньги брокера не рекомендуется новичкам, так как эта стратегия достаточно рискованна и без достаточного опыта и знания вы можете остаться в минусе. Также важно учесть, что маржинальная торговля “сжирает” часть вашей прибыли, так как за пользование заемными деньгами приходится платить комиссию брокеру. То есть 29 тысяч мы бы не получили чистыми в нашем примере. Из это суммы необходимо отнять комиссию за покупку и продажу акций, а также процент за пользование кредитным плечом.

Дивидендный гэп – что это простыми словами, почему и когда он происходит

Дивидендный гэп – это резкое падение котировок ценных бумаг после закрытия реестра акционеров. Об этом понятии уже упоминалось неоднократно, а сегодня мы рассмотрим более подробно, как и почему происходит дивидендный гэп и, конечно, как можно на этом заработать.

Мы разберем основные причины и механизм дивидендного гэпа и приведем примеры из истории.

Что такое дивидендный гэп

Итак, дивидендный гэп – что же это такое простыми словами и стоит ли его опасаться?

Некоторые акционеры приобретают бумаги исключительно с целью получения прибыли от дивидендов. Делают это не все (в статье «Дивидендные акции» мы разобрали, что для получения прибыли от дивидендов необходим очень солидный капитал). Большинство инвесторов преследуют две цели – получить дивиденды и продать бумаги на пике их стоимости.

Размер дивидендов определяется на собрании акционеров после подведения итогов года. Результаты финансовой отчетности утверждаются руководством компании и публикуются в официальных источниках. Некоторые продвинутые инвесторы рассчитывают свою потенциальную прибыль самостоятельно, как только данные отчетности появятся в открытом доступе. Но мы уже знаем, что делать этого не следует, если, конечно, вы не являетесь владельцем крупного пакета. На собрании участников большинством голосов может быть принято решение направить чистую прибыль не на выплаты акционерам, а на что-то другое, например, на новое направление бизнеса.

А вот когда размер и дата выплаты дивидендов становятся известны всем, тогда и происходит дивидендный гэп. Если быть точными, реестродержатель (профессиональный участник рынка ценных бумаг) составляет реестр акционеров по состоянию на оговоренную дату. Чтобы получить ближайшие дивиденды, необходимо числиться в этом реестре. Дата закрытия реестра совпадает с днем отсечки. Пока реестр еще открыт – акции растут, после дня отсечки котировки резко падают. Это и есть дивидендный гэп.

Опасаться этого явления не стоит – после выплаты доходов акционерам ценные бумаги снова начнут расти, если до объявления о дивидендах наблюдался восходящий тренд и не произошло никаких катаклизмов на рынке. Таким образом, дивидендный гэп – это явление временное, создается он искусственно. Далее мы будем разбираться в причинах.

Причины возникновения

Дивидендный гэп происходит потому, что вышли новости о выплате доходов. Перед выходом этих новостей спрос на бумаги находился на пике – инвесторы хотят успеть получить доход в этом периоде. А предложение тоже растет, судите сами: те, кто вошел в реестр, могут продать акции по завышенной цене и получить дивиденды, т.е. заработать и на дивидендах, и на курсе.

После закрытия реестра спрос резко падает, т.к. следующие выплаты будут еще не скоро, да и будут ли вообще – пока неизвестно. А вот предложение остается высоким по ряду причин:

Таким образом, несоответствие предложения спросу является основной причиной дивидендного гэпа.

Другая причина не лежит на поверхности, но опытным инвесторам она предельно ясна. Рынок компенсирует тот факт, что при покупке акций накануне дня отсечки вы все равно получите дивиденды, несмотря на то, что являлись держателем бумаг всего несколько дней. То есть, устраняет очевидную несправедливость: кто-то держал бумаги год, а кто-то – несколько дней, а суммы выплат одинаковые. Иными словами, рынок диктует такое правило: удалось заработать без особых усилий – пусть твои деньги какое-то время поработают на благо компании. Иначе трудно избежать потерь.

Дивидендный гэп полезен только для долгосрочного инвестора, когда он покупает бумаги по сниженной цене, намереваясь держать их несколько лет и получать дивиденды. Все остальные стратегии заработка носят спекулятивный характер, о них мы поговорим чуть позже. А пока вспомним порядок выплаты доходов акционерам.

Механизм выплаты дивидендов

Как начинаются дивидендные гэпы

После объявления о выплате дивидендов начинается ажиотаж: бумаги резко взлетают в цене по причине повышенного спроса. После дня отсечки некоторые акционеры, попавшие в реестр и получившие гарантированное право на дивиденды, хотят продать бумаги по завышенной цене. Однако желающих купить акции все меньше.

Дивидендный гэп происходит потому, что рынок скорректировал баланс между прибылью компании и доходами акционеров. По мнению большинства финансистов, заработок на дивидендном гэпе невозможен, поскольку быстрое падение цены не позволяет получить спекулятивный доход.

Как закрываются дивидендные гэпы

Закрытие дивидендного гэпа – это возврат цены к уровню, который был до объявления о выплате дивидендов. Произойти это может очень быстро – в течение недели или месяца, но в некоторых случаях дивидендные гэпы могут закрываться и год.

Длительность периода зависит от ликвидности акций, капитальных затрат и рентабельности компании. Также между размером дивиденда и ценой акции существует прямая зависимость.

Так, например, дивидендные гэпы по бумагам банка Тинькофф практически не ощущаются и закрываются быстро, поскольку доходность по дивидендам небольшая – примерно 0,4–0,8% в 2020–2021 гг. Но в среднем закрытие занимает от 1 до 3 месяцев.

Так выглядит дивидендный гэп на графике акций Сбербанка в июне 2018 г.:

Итак, как можно на этом заработать? Главный вопрос – как вычислить, сколько по времени займет закрытие. Здесь вам помогут интернет-сервисы, где можно сформировать историю закрытия дивидендного гэпа и оптимальной покупки за определенный период. Такой сервис, к примеру, предлагает Тинькофф. Правда, большинство функций доступны только подписчикам сайта.

Основополагающим критерием, влияющим на быстроту закрытия дивидендного гэпа, является уровень спроса на ценные бумаги. Другие критерии – размер гэпа, доходность бумаг, финансовое положение компании, новости и общая ситуация на фондовом рынке.

И переходим непосредственно к вопросу – чем дивидендный гэп может быть полезен.

Как их можно использовать

Как мы уже знаем, для долгосрочного инвестора будет выгодно приобрести бумаги в момент дивидендного гэпа по сниженной цене и придерживать их в течение долгого периода, получая дивиденды. Однако когда говорят о заработке на гэпах, чаще всего подразумевают именно спекулятивную прибыль. Но есть и другие моменты.

Например, вы – владелец крупного капитала и заинтересованы в приобретении контрольного пакета. Тогда самым простым решением будет купить акции по низкой цене в максимально возможном количестве.

В этом случае инвестор не преследует цель получения дивидендов и не рассчитывает на быструю прибыль – его цели носят более глобальный характер.

Другие способы заработка – купить бумаги по низкой цене и продать на закрытии дивидендного гэпа. Разберем несколько стратегий.

Стратегии заработка на дивидендном гэпе

Прежде всего отмечу, что для любых способов заработка на дивидендном гэпе следует выбирать наиболее ликвидные акции. Из российских бумаг делайте выбор в пользу «голубых фишек», из американских – акции, входящие в S&P 500, NASDAQ и другие популярные индексы.

Способ 1

Покупка бумаг до проведения собрания акционеров и продажа на пике цены перед выплатой доходов. Но тогда дивидендов вы не получите.

Способ 2

Покупка акций так же – до собрания (до возникновения ажиотажа), получение дивидендов и продажа после закрытия гэпа. В этом случае ваша прибыль будет равна полученным дивидендам.

Способ 3

Покупка по низкой цене и продажа на закрытии дивидендного гэпа или после включения в реестр по следующим дивидендам. А вот этот способ, на мой взгляд, является наиболее разумным и безопасным – вы заработаете и на разнице котировок, и на дивидендах.

Далее поговорим о самом рисковом способе заработка.

Можно ли шортить дивидендный гэп

Для начала вспомним, что такое шорт.

Шорт – это короткая позиция, т.е. сделка с целью получения быстрой прибыли от разницы котировок. Здесь есть еще важный нюанс: для шорта актив всегда берется взаймы у брокера. То есть, ваш брокер предоставляет вам ценную бумагу или валюту, вы ее продаете. Через 1–2 дня цена падает, вы выкупаете позицию обратно и возвращаете брокеру, заплатив комиссию за этот короткий период.

Итак, вы берете взаймы акцию, рыночная цена которой составляет 200 руб. на текущий момент, и продаете ее по этой цене. На следующий день после отсечки цена падает на сумму дивиденда (20 руб.), и вы обратно выкупаете ее за 180 руб. Допустим, 1 рубль вы заплатите брокеру, а ваша прибыль составит 19 руб. (200 – 180 – 1).

Но делать этого ни в коем случае нельзя, и, если ваш брокер дорожит своей репутацией – он предупредит вас об этом. На этом же примере разберем, почему нельзя шортить дивидендный гэп. Точнее, не то что нельзя, но заработать на этом не получится.

Итак, брокер одолжил вам ценную бумагу на короткий период. Надо полагать, что акция не является его личной собственностью – он предоставил ее вам, взяв взаймы у другого клиента. Этот клиент держит бумаги и хочет получить дивиденды. Таким образом, на счете клиента акция будет какое-то время отсутствовать.

После отсечки вы продаете бумагу другому клиенту, который также хочет получить дивиденды, и он их получает. Далее вы возвращаете акцию брокеру, а тот – ее первоначальному владельцу.

Однако первоначальный владелец, который, возможно, держал бумагу долгое время, его деньги работали на благо компании-эмитента, инвестор рассчитывал на дивиденды – и он их не получает. Причина в том, что на момент закрытия реестра на его счете этой бумаги не было, а, следовательно, его фамилия в реестре отсутствует.

Но законодательство о фондовом рынке довольно строгое и защищает права акционеров. Поэтому свой доход первоначальный владелец дивидендной акции все равно получит. Но за ваш счет.

Мы посчитали, что ваша прибыль составит 19 руб., так вот из нее вы заплатите 20 руб. дивидендов и еще 13% НДФЛ.

Итого убыток составит: 19 – 20 – 19 * 0,13 = –3,47 руб.

Таким образом, заработать на дивидендном гэпе, если ценная бумага изначально не являлась вашей собственностью, не получится.

Чего не стоит делать в период гэпа

Итак, резюмируем, от каких действий стоит воздержаться во время дивидендного гэпа:

Примеры

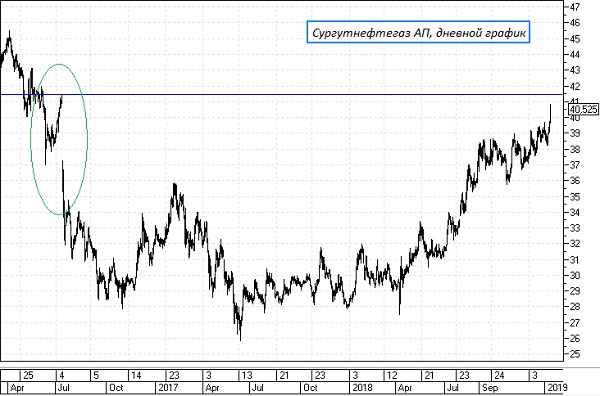

Напомню, что на графике дивидендный гэп выглядит так:

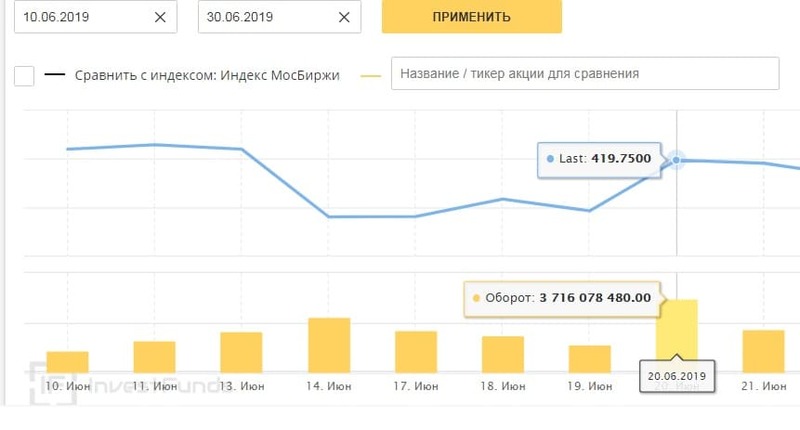

Приведем наглядные примеры дивидендных гэпов по префам ОАО «Сургутнефтегаз».

Итак, дата выплаты дивидендов – 03.08.20, дата закрытия реестра – 20.07.20. Дивиденд – 0,97 руб. на акцию.

Котировки:

| Дата | Стоимость бумаг, руб. | Изменение |

|---|---|---|

| 30.07 | 37,490 | |

| 31.07 | 37,555 | +0,065 |

| 03.08 | 36,900 | -0,655 |

| 04.08 | 36,785 | -0,115 |

| 05.08 | 36,540 | -0,245 |

| 06.08 | 36,655 | +0,115 |

| 07.08 | 36,735 | +0,080 |

| 10.08 | 36,925 | +0,19 |

| 11.08 | 37,255 | +0,330 |

| 12.08 | 37,900 | +0,645 |

| 13.08 | 38,145 | +0,245 |

И посчитаем, на сколько акции упали в цене в период дивидендного гэпа:

37,555 – 36,540 = 1,015 руб. Это даже превышает размер дивидендов.

А более ранние гэпы не закрывались так быстро, к примеру, дивидендный гэп 2016 года закрылся только в январе 2019:

В тот период предпосылками для длительного периода дивидендного гэпа являлись следующие факторы:

Поскольку Сургутнефтегаз является нефтяной компанией, крепкий рубль оказывал негативное влияние на курс акций.

Заключение

Дивидендный гэп происходит по причине резкого изменения спроса и предложения на ценные бумаги после закрытия реестра акционеров. До этой даты спрос превышает предложение, после выплаты дивидендов возникает обратная ситуация: многие хотят продать, но немногие покупают акции.

Существует несколько стратегий заработка на дивидендном гэпе, но все они имеют существенные минусы: инвестор либо теряет дивиденды, либо прибыль несущественна, поскольку некоторые гэпы закрываются достаточно долго.

Закрытие дивидендного гэпа, как правило, занимает от нескольких дней до нескольких месяцев. Но известны случаи, когда гэпы не закрываются не один год. Это зависит как от специфики отрасли, так и от ситуации на фондовом рынке.

Для долгосрочного инвестора есть разумный способ заработать на дивидендном гэпе: приобрести дивидендные бумаги по сниженной цене и держать их несколько лет.

Что такое дивидендный гэп и почему его не надо бояться

Компании могут выплачивать дивиденды по итогам года, полугодия, квартала. Есть компании, которые не платят дивиденды вообще, направляя всю прибыль на развитие или не имея возможности их платить из-за слабых результатов.

Размер дивидендов рассчитывает совет директоров компании или наблюдательный совет в соответствии с дивидендной политикой компании. Совет дает рекомендацию собранию акционеров, на собрании принимается окончательное решение о выплате дивидендов.

Что такое дивидендный гэп

В дивидендный гэп акции резко падают в цене. Это происходит сразу после даты, когда бумаги в последний день торгуются с дивидендами. Разберемся подробнее, что это значит и почему так происходит.

Чтобы получить дивиденды, нужно быть обладателем акций в так называемый день отсечки. В этот день компания составляет списки акционеров, которым причитаются дивидендные выплаты. То есть закрывает реестр акционеров. Однако, если вы торгуете на Московской бирже, купить акции и попасть в реестр в один и тот же день нельзя. На перерегистрацию сделки уходит два дня. Такой режим торгов называется Т+2. Поэтому бумаги нужно купить не позже чем за два дня до закрытия реестра, иначе вы не получите дивиденды.

Если вы купите бумаги накануне закрытия реестра, то уже не успеете попасть в список и не получите выплаты. То есть в этот день вы покупаете акции уже без дивидендов.

К примеру, 29 мая 2020 года ФСК ЕЭС составила список акционеров, которые получат дивиденды по ее акциям за 2019 год. 27 мая 2020 года был последний день, когда можно попасть в этот список с учетом Т+2. Уже на следующий день, 28 мая, цена акций ФСК ЕЭС сразу же после открытия биржи упала на 4,8%. Произошел дивидендный гэп.

Как дивидендный гэп начинается?

Рассмотрим ситуацию по порядку. Как только компания объявляет о выплате дивидендов, многие инвесторы, которые хотят их получить, начинают активно скупать ее акции. При этом чем больше потенциальная дивидендная доходность, тем больший интерес акции вызывают у покупателей. Поэтому до закрытия реестра акционеров, о котором мы упоминали ранее, акции растут в течение нескольких недель.

10 апреля Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019 год в размере ₽0,00949 на одну обыкновенную акцию. С этого дня и до 27 мая котировки выросли на 6,3%.

Есть инвесторы, которые рискуют и начинают покупать акции еще до объявления размера дивидендов. Например, уже после выхода отчетности компании. Перед покупкой они сами рассчитывают возможный размер дивидендов, исходя из дивидендной политики компании. Однако здесь есть вероятность, что компания уменьшит размер дивидендов или вообще решит их не платить.

Согласно дивидендной политике ФСК ЕЭС, размер дивидендов должен быть не менее 50% от чистой прибыли.

Многие инвесторы, которые покупали акции только ради дивидендных выплат, начинают их продавать после того, когда в реестр больше попасть нельзя. На это есть две причины. Во-первых, инвесторы продают акции, потому что уже оказались в списках акционеров, которым причитаются дивиденды по определенным акциям. Во-вторых, если продать сразу же, то можно заработать еще и на росте акций, который шел последние несколько недель.

Таким образом, когда одни инвесторы начинают продавать, другие перестают покупать по этим ценам. Из-за этого цена резко падает и происходит дивидендный гэп.

Когда дивидендный гэп заканчивается?

Как правило, после закрытия реестра акционеров дивидендный гэп начинает закрываться, то есть акции постепенно дорожают после падения до прежних уровней. Время, за которое акции достигают предыдущих цен, может составлять от нескольких дней до многих месяцев. Бывает, что цена так и не восстанавливается.

Скорость и полнота закрытия гэпа зависит от множества факторов — от его величины, ожиданий в отношении самой компании и ее акций, политических и макроэкономических факторов. Дивидендные гэпы могут закрываться быстрее, если снижаются ключевые ставки. В экономике — а значит, и на рынке — появляется больше денег, и инвесторы проявляют большую активность.

Дивидендный гэп по акциям ФСК ЕЭС может закрыться уже через две недели, считают в ИК «Фридом Финанс». По мнению экспертов компании «БКС Брокер», акциям помогут вырасти позитивная динамика электроэнергетического сектора и небольшой размер гэпа.

Однако ранее были случаи, когда дивидендный гэп по акциям ФСК ЕЭС закрывался несколько месяцев. Это может снизить привлекательность бумаги для инвесторов. А значит, цена акций может расти медленнее, предупреждают в «БКС Брокере».

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее