доля основного долга в сумме обязательного платежа уменьшена с 4 до 3 что это значит

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

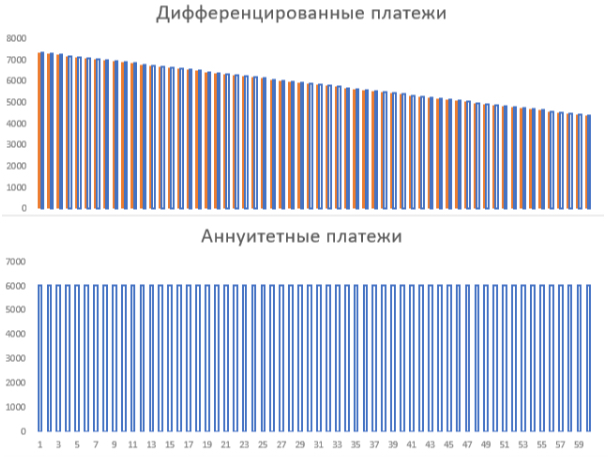

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

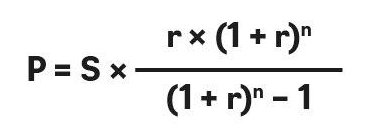

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

5 ключевых ошибок при досрочном погашении кредита и ипотеки

В чем суть досрочки?

Досрочное погашение — это изменение остатка вашего долга по кредиту перед банком. Оно достигается путем возврата части кредита сверх ежемесячного платежа. В общем случае правильно досрочно погашать кредит, т.к. это уменьшает переплату и помогает закрыть кредит с минимальными финансовыми потерями. Но очень часто люди совершают досрочное погашение не правильно, что приводит к повышенной переплате банку.

Рассмотрим ключевые ошибки при досрочном погашении

Ошибка №1 — не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег.

Рассмотрим пример

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту.

Механизм экономии следующий

Это следует помнить и обязательно стараться досрочно погасить кредит.

Читайте также: Возможен ли возврат страховки при досрочном погашении?

Ошибка №2 — не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк.

Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж

Возьмем пример.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Важный совет: всегда проверяйте наличие средств для ежемесячного платежа и следите за тем, чтобы после даты досрочки деньги ушли в досрочку(списались со счета)

Ошибка №3 — погашать когда появятся деньги любыми суммами.

Данное правило вроде бы верное — чем больше погасишь, тем больше сэкономишь на процентах. Однако в случае Сбербанка это не так. Дело в том, чтоб на данный момент все банки обрабатывают досрочное погашение по-разному.

Есть 2 варианта:

Допустим, вы решили погасить кредит через 15 дней после очередного платежа. У вас есть 1000 рублей на досрочку на вашем счету. Ваш долг по кредиту на на дату очередного платежа был 100000 рублей.

Во втором варианте досрочное погашение работает следующим образом:

Не будем вдаваться в математику, она описана здесь. Вот как это выглядит на картинке

В столбце проценты — наша 1. тыс. рублей, она пошла на выплату процентов. В столбце остаток долга — нуль. После досрочного погашения ежемесячный платеж не изменился и остался тем же(первый столбец).

В случае Сбербанка советуем досрочно погашать кредит суммами, больше чем ежемесячный платеж. Делать это лучше всего в дату очередного платежа. Тогда досрочное погашение сработает наиболее эффективно. Правильно выбрать дату досрочки можно с помощью специального калькулятора

Ошибка №4 — копить и гасить потом сразу большой суммой.

Многие люди ждут, пока накопится достаточно большая сумма, чтоб потом идти в банк и разом погасить часть кредита досрочно. Это не правильно, ибо чем позже мы погашаем, тем меньше будет экономия. Это следует из особенности аннуитетных платежей — наиболее популярного типа платежа по кредиту:

Рассмотрим кредит в 100 тыс. рублей на 36 месяце с датой первого платежа 9 сентября 2018 года

Сделаем досрочку через 1 год(слева) и через 2 года(справа) на 50 тыс. рублей и сравним переплату с помощью того же калькулятора сравнения кредитов.

Советуем: Калькулятор сравнения эффективности досрочных погашений

В случае внесения доп. платежа через 1 год мы выплатили процентов примерно на 4 тыс. меньше, чем если погасили частично через 2 года.

Чем раньше вы осуществляете досрочное погашение, тем меньше вы заплатите банку. Копить и потом гасить сразу большой суммой — неправильно. Экономия при досрочке в этом случае будет меньше

Конечно этот случай, не совсем идеален. Нужно было бы рассмотреть, погашение по 50 тыс. через 1, 2 и 3 года против же 150 тыс. через 4 года, но результат бы остался таким же — погашать раньше всегда выгоднее с точки зрения математики.

Ошибка №5 — не иметь финансовую подушку

Погашать сверх ежемесячного платежа хорошо, но нужно оценивать свои силы. У вас должна быть финансовая подушка — 3, а лучше 6 ежемесячных платежей по кредиту. Это на случай, если вас или супругу уволят с работы, вы заболеете ну и т.д. Могут быть форс-мажорные обстоятельства, которые не освободят никак вас от ежемесячного платежа по кредиту.

Что толку, если вы погасите кредит досрочно, потом не будете иметь средств заплатить месячный платеж? При просрочке платежа банки накладывают штрафы и пени. Их придется заплатить и они полностью сведут экономию на досрочке к нулю.

Популярные вопросы про досрочное погашение

А при досрочном погашении переплата уменьшается! А это главное. Т.е. ПСК при досрочном погашении увеличивается, но это ни на что не влияет. На ПСК при досрочном погашении не нужно смотреть, чтоб оценить его эффективность. Показатель ПСК нужен для сравнения кредитов и определения наиболее выгодного. Показатель ПСК отображает именно стоимость первоначально выданных кредитов без досрочного погашения.

Что такое обязательный платеж по кредитной карте Сбербанка

Беспроцентный период по картам Сбербанка

Кредитные платежные средства Сбербанка обладают специальным, беспроцентным периодом. Это определенный срок, в течение которого платить за пользование заемными средствами не нужно. Данный период составляет ровно 50 дней. Проще говоря, если заплатить за товар или услугу при помощи кредитки и вернуть всю сумму за 50 дней или раньше, то клиент будет обязан заплатить только то, что взял. Без процентов, комиссий и других дополнительных платежей. В некоторых случаях, если используются индивидуальные условия, беспроцентный период может иметь и другой срок, как больше (для надежных клиентов, всегда выполняющих свои обязательства) так и меньше (для тех, кто погашает кредит с просрочками). Впрочем, индивидуальные условия Сбербанк не очень любит и чаще всего беспроцентный период остается неизменным – 50 дней.

Что такое обязательный платеж по кредитной карте Сбербанка?

Обязательный платеж – это сумма погашения кредита, в которую входит как тело займа, так и проценты за пользование деньгами. Обязательный платеж – это та сумма, которую клиент должен платить ежемесячно, несмотря ни на что. Он может заплатить больше, чтобы погасить кредит досрочно, но не может заплатить меньше, иначе будут начисляться штрафы и пени. Сумма обязательного платежа зависит от размера оформленного кредита и вносимых изменений. Например, если клиент погашает больше положенного, то в следующем месяце размер обязательного платежа будет меньше (верно и обратное). Кроме того, кредитной картой можно пользоваться и после того, как один заем уже был оформлен. Это значит, что размер обязательного платежа увеличится.

Что такое минимальный платеж по кредитке?

Минимальный платеж по кредитной карте Сбербанка и обязательный ежемесячный платеж – это одно и то же. Минимальная сумма, которую нужно заплатить в банк для того, чтобы не возникало проблем и просрочек. Иногда банк идет навстречу клиенту, у которого возникают проблемы с финансами, и соглашается на оплату только процентов кредита. Это будет существенно меньшая сумма, чем полный обязательный платеж, однако долго продолжаться так не может. Предполагается, что в срок до полугода клиент решит свои проблемы и будет совершать платежи на общих основаниях.

Как узнать размер обязательного платежа по кредитной карте Сбербанка?

Существует несколько способов узнать размер обязательного платежа по кредитной карте Сбербанка:

В банкомате или терминале можно узнать ту же информацию, если вставить в приемник кредитку и запросить соответствующие данные. Они будут представлены на экране, а также их можно распечатать на чеке. И последний из простых вариантов – посредством мобильного телефона. Достаточно отправить с номера, привязанного к кредитной карте на номер 900 сообщение «ДОЛГ». Система автоматически запросит в базе нужную информацию и предоставит ее клиенту в виде обратного сообщения.

Сбербанк Онлайн, в плане действий клиента, самый сложный, но и самый информативный вариант. Тут можно узнать больше данных и сразу же выполнить платеж, если потребуется. Для этого необходимо:

Как узнать задолженность по кредитной карте Сбербанка?

Общую сумму задолженности можно узнать таким же образом, который описан выше, через Сбербанк Онлайн. В том же разделе, где указана информация о сумме обязательного платежа есть и данные об общей задолженности. Также уточнить сумму долга можно в отделении банка. Первый способ значительно удобнее и быстрее, а второй – намного проще, особенно для тех клиентов, которые не очень хорошо умеют пользоваться личным кабинетом. Задолженность будет меняться в зависимости от совершенных платежей и оформления дополнительных займов на эту же карту. Например, если погасить долг на 10 тысяч рублей, то задолженность уменьшится на соответствующую сумму. А если оплатить кредиткой еще какой-то товар или услугу – увеличится.

Как рассчитать размер ежемесячного платежа?

Самостоятельно рассчитывать сумму ежемесячного платежа нет никакого смысла, так как вся необходимая информация предоставляется клиенту автоматически. Как ее узнать – описано выше. Тем не менее, если необходимо перепроверить данные, то можно ориентироваться на общую сумму задолженности и процент за пользование кредитом. Проблема лишь в том, что не установлен конкретный срок погашения. Например, если клиент купил товар стоимость 50 тысяч рублей и должен вернуть деньги через 12 месяцев при процентной ставке в 23% годовых, то ежемесячный платеж составит около 5 тысяч рублей. Конкретная цифра зависит от многих факторов, включая сюда даже количество дней в каждом конкретном месяце и так далее.

Как погасить долг по кредитной карте?

Есть несколько основных способов погашения долга по кредитной карте. Какие-то из них считаются более удобными или популярными, чем другие, но использовать можно любой из вариантов, который удобен данному клиенту. Рассмотрим самые распространенные схемы.

С помощью Сбербанк-Онлайн

Данный способ удобен тем, что клиенту не нужно лично посещать отделения банка и даже вообще покидать свое жилье. Инструкция:

Через мобильный банк

Второй вариант погашения – при помощи мобильного приложения на смартфоне. От предыдущего способа этот отличается только тем, что нужно сначала будет установить приложение на смартфон и зайти в него. Общий принцип совершения платежей и все особенности остаются неизменными. Найти приложения можно в официальном магазине. Чтобы было проще и быстрее, а главное, надежнее, лучше переходить в магазин с официального сайта банка. Кнопки для этого находится в нижней части основной страницы:

В офисе банка

Если личный кабинет банка не подходит по каким-то причинам (не подключен мобильный банкинг, нет подходящего смартфона и так далее), то лучше обращаться в отделения Сбербанка. В любое, хотя лучше именно в то, где и оформлялась кредитная карта. Найти их можно при помощи соответствующего раздела на сайте банка:

В отделение нужно приходить с паспортом и кредитной картой. Можно также еще захватить и договор на обслуживание, но это уже не обязательно. Далее необходимо:

Через Почту России

Погасить кредит можно и в отделениях Почты России. Это стандартная процедура перечисления средств на счет клиента. Важно помнить, что может сниматься комиссия. За счет того, что на почте часто есть большие очереди и сама процедура не очень удобная, особой популярностью данный способ не пользуется.

Электронными платежами

Погашение долга по кредитной карте Сбербанка осуществляется в виде обычного пополнения платежного средства. Как следствие, можно воспользоваться любой системой, которая ориентирована на такие операции. Самый простой пример – перечисление на карточный счет с электронного кошелька Яндекс.Денег, Qiwi и так далее. Также у многих банков есть свои собственные сервисы перечисления средств с карты на карту, которыми тоже можно воспользоваться. Как и в предыдущем случае нужно помнить о том, что с клиента будет списываться комиссия. Например, для Яндекс.Денег это 3% от суммы, а для Qiwi – 2%. Использовать такие варианты есть смысл только в том случае, если клиент активно работает с электронными кошельками и значительная часть его собственных средств хранится именно на них. Во всех остальных случаях лучше пополнять кредитку Сбербанка при помощи внутренних сервисов.

Комиссия за просрочку платежа

При невыполнении обязательств, клиент обязательно будет нести дополнительные расходы в виде комиссии за просрочку. Ее размер не зависит от типа кредитки и составляет в каждом случае ровно 36% годовых на сумму просрочки. Разумеется, размер платежа будет увеличиваться при последующей неуплате. Например, клиент должен был внести на счет 5 тысяч рублей, но не сделал этого своевременно. За месяц накопится сумма комиссии за просрочку в размере около 150 рублей. В следующем месяце, если он не заплатит очередные 5 тысяч рублей, общая сумма просрочки составит уже 10 тысяч рублей. Как следствие, размер комиссии возрастет до 300 рублей и так далее. Расти такая сумма может бесконечно, потому просрочек лучше не допускать. Всегда следует помнить о том, что, если клиент взял кредит, он просто обязан вернуть деньги точно в срок.

Преимущества кредитных карт Сбербанка

Кредитная карта Сбербанка обладает следующими преимуществами:

Плати меньше: как уменьшить ежемесячный платеж по кредиту

|

| lzf / Shutterstock.com |

Задолженность населения перед банками продолжает расти. По данным Росстата, размер просроченной кредиторской задолженности на конец ноября 2017 года составил 2,7 трлн руб. (за 11 месяцев 2016 года – 2,6 трлн руб.). То есть все больше заемщиков оказываются не в силах выплачивать ежемесячные платежи по кредиту. Об этом неоднократно сообщалось также представителями профессионального сообщества, в том числе в ходе дискуссий о путях совершенствования финансовых услуг. Однако о том, что существуют способы уменьшить ежемесячный платеж по кредиту, заемщикам рассказывают далеко не все банки. Портал ГАРАНТ.РУ с помощью привлеченных экспертов разобрался, как можно уменьшить ежемесячный платеж по кредиту.

В первую очередь специалисты отмечают, что об уменьшении платежей по кредиту целесообразно задуматься, если на обслуживание долга ежемесячно тратится более 40% бюджета семьи или у заемщика существенно снизился доход в связи с теми или иными непредвиденными событиями. При этом, по словам эксперта проекта «Финансовое здоровье» ООО «Академия личных финансов», консультант Проекта Министерства финансов Российской Федерации, к. э. н. Елены Потаповой, банки идут навстречу далеко не всем заемщикам, а как правило только тем из них, у которых хорошая кредитная история, то есть отсутствует просрочка по выплате кредита. «Если вы не можете внести очередной платеж в полном объеме, обращаться в банк с соответствующим заявлением нужно до срока очередного внесения суммы», – пояснила она.

Итак, остановимся подробнее на самых эффективных способах уменьшения платежа по кредиту, которыми могут воспользоваться заемщики – физлица.

Снижение процентной ставки

Срок рассмотрения заявления: не менее 30 дней со дня обращения заемщика в банк.

Так как процентные ставки по кредитам, устанавливаемые банками с учетом ключевой ставки Банка России, постепенно снижаются, заемщикам необходимо постоянно отслеживать эти изменения на сайте кредитора. И если банк стал предлагать кредиты новым клиентам на более выгодных условиях, то эксперты в этом случае рекомендуют обратиться к руководству кредитной организации с заявлением о снижении ставки. «Естественно, банки не рады таким заявлениям, но ставки снижают, так как для них это выгоднее, нежели потеря клиента, который может досрочно погасить долг за счет финансовых средств другого кредитора», – отмечает управляющий партнер компании «Дзотов, Порваткин и партнеры» Владислав Порваткин.

БЛАНК

Напомним, что уменьшение в одностороннем порядке постоянной процентной ставки, а также изменение общих условий договора потребительского кредита при условии, что это не влечет за собой возникновение новых или увеличение размера существующих денежных обязательств заемщика, является правом кредитора, а не обязанностью (ч. 16 ст. 5 Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)»; далее – закон о потребительском кредите).

Вместе с тем, по словам Порваткина, снизить процентную ставку на практике возможно, как правило, только по ипотеке. Действительно, найти информацию о том, что банк предлагает заемщикам снизить процентную ставку по потребительскому кредиту, довольно сложно, впрочем, как и по ипотеке. Например, только на сайте одного банка, входящего в ТОП-10 банков, мы смогли ознакомиться с подробной инструкцией, адресованной своим ипотечным заемщикам о порядке обращения с заявлением о снижении процентных ставок по действующим ипотечным кредитам.

Как рассказала представитель пресс-службы Сбербанка Анна Морозова, на положительное решение банка в первую очередь влияют следующие факторы: отсутствие у заявителя просроченной задолженности, срок действующего кредита должен быть не менее 12 месяцев от даты выдачи и остаток по кредиту – не менее 500 тыс. руб. Кроме того, кредит не должен ранее подвергаться процедуре реструктуризации. Добавим, что заполнить заявление можно на сайте кредитной организации. Банк рассмотрит заявку и примет решение о снижении ставки в течение не менее 30 дней после подачи заявки. В то же время руководитель компании «Судебное бюро Гулько» Александр Гулько считает, что на практике рассмотрение заявления, как правило, занимает больше – около 1,5 месяцев.

Добавим также, что любое решение: положительное или отрицательное, банки обосновывать не обязаны. «Снижать процент – это право банка, а не его обязанность. Заемщик подписал договор, в котором размер процентов прописан, потому добиваться снижения процентов через суд – дело почти проигрышное. По крайне мере, положительные примеры на сегодняшний день мне неизвестны», – пояснил Владислав Порваткин.

Тем не менее стоит отметить, что условия в договоре могут быть изменены судом в случае существенного изменения обстоятельств, при которых заключался этот договор. Оно признается существенным, когда обстоятельства изменились настолько, что, если бы стороны могли это разумно предвидеть, договор вообще не был бы ими заключен или был бы заключен на значительно отличающихся условиях (п. 1 ст. 451 Гражданского кодекса).

Однако, по словам старшего юрисконсульт компании «Мой Семейный Юрист» Дарьи Кашлевой, судебная практика в большинстве случаев складывается для заемщиков отрицательно, так как суды исходят из того, что отношения между банком и заемщиком являются двусторонними. Судьи считают, что все вопросы, связанные с изменением условий договора, должны решаться сторонами по взаимному согласию (апелляционное определение Судебной коллегии по гражданским делам Ставропольского краевого суда от 7 мая 2013 г. по делу № 33-2484/13). «В Российской Федерации действуют принципы свободы и добровольности договора, поэтому в своих решениях суды указывают на то, что при заключении кредитного договора заемщик понимал на что соглашается, видел процентную ставку по кредиту и его никто не принуждал к заключению договора в этом конкретном банке на условиях, которые в настоящий момент он считает для себя невыгодными», – пояснила она. При этом, как рассказала эксперт, заемщик и банк довольно часто в суде приходят к заключению мирового соглашения. «Это можно объяснить тем, что у нас в стране действует система рыночных отношений, и у заявителя есть огромный выбор предложений от банков с более выгодной процентной ставкой. Следовательно, банк, чтобы не потерять клиента, рассматривает вариант пересмотра условий кредита, что и прописывается в конечном итоге в мировом соглашении с заемщиком», – заключила эксперт.

Таким образом, в случае, если заемщик решил обратиться в банк с просьбой снизить процентную ставку по кредиту, эксперты рекомендуют руководствоваться тремя правилами:

Рефинансирование кредита

Срок рассмотрения заявления: не менее 5 дней со дня обращения заемщика в банк.

Если банк отказал заемщику в снижении ставки, то ему следует попробовать такой способ уменьшения платежей по кредиту, как рефинансирование. Для этого необходимо обратиться в другой банк за новым кредитом с целью погашения займа на более выгодных условиях. Это можно сделать в том числе в том же банке, в котором был взят первоначальный кредит. Елена Потапова рекомендует прежде чем приступать к поиску и анализу предложений банков по рефинансированию, учесть ряд требований, которые кредиторы могут выдвигать не только к заемщикам, но и к кредитам. «Так, некоторые банки могут отказать в рефинансировании кредитов ИП, адвокатам, учредившим свой кабинет, и собственникам бизнеса, – отметила эксперт. – Кроме того, банки заинтересованы в первую очередь в добросовестных заемщиках и в крупных кредитах. Так, многие банки устанавливают минимальную сумму задолженности по кредиту для рефинансирования – 500 тыс. руб.».

По словам Алексея Подвигина, руководителя отдела продуктов и аналитики АО «Коммерческий банк ДельтаКредит», самой востребованной программой в банке является рефинансирование ипотеки. «Сейчас по большей части получают рефинансирование клиенты, которые оформили ипотеку в первой половине 2015 года. Тогда средняя ставка по этому виду кредита держалась на уровне 14% годовых. В июле 2017 года она снизилась до 10,94%, – отметил он. – В нашем банке 73,8% заявок на рефинансирование получает одобрение.

При рефинансирования кредита следует учитывать и некоторые возможные «подводные камни». «В технике оформления данной схемы есть определенные нюансы, так же как имеются вопросы по оценке выгодности такого решения. Не все банки, у которых есть продукт «перекредитование», готовы выдавать заемщикам кредит до оформления в пользу этих организаций залога квартиры», – отметила ведущий юрист Европейской Юридической Службы Елена Держиева. Таким образом не исключено, что для рефинансирования ипотеки необходимо будет за счет собственных средств погасить ипотечный кредит с целью снятия залога с квартиры, а затем уже получить новый кредит. То есть возникает вопрос: где заемщику найти «собственные средства», чтобы погасить первоначальный ипотечный кредит? Кроме того, помимо технических проблем важно определиться, будет ли перекредитование выгодно для заемщика. «Порой при уменьшении ставки на 0,5-1% осуществлять сложную процедуру рефинансирования не имеет смысла. Следует иметь в виду, что при рефинансировании придется пройти полную процедуру получения кредита у нового кредитора, с заполнением анкет, проверкой доходов, предмета ипотеки. То есть фактически новый кредитор должен произвести процедуру одобрения кредита», – добавила Елена Держиева.

Елена Потапова также отметила ряд проблем, с которыми может столкнуться заемщик. Во-первых, она напомнила, что когда «новый» банк перечислит денежные средства на погашение кредита – это еще не означает закрытие долга. «Средства будут лежать на счете, пока клиент не оформит заявку на досрочное погашение. А во многих банках данное заявление должно быть направлено за некоторое время до планируемой даты досрочного погашения. Например, формулировки в кредитном договоре могут звучать как – «не менее чем за 10 дней до даты платежа или за 30 дней до любой другой даты досрочного погашения». Чтобы избежать ситуации, когда заемщику какое-то время придется платить и по старому рефинансируемому, и по новому кредитам, рекомендуем подготовиться к этому заранее и учесть сроки погашения, сократив тем самым расходы», – пояснила она.

Во-вторых, Елена Потапова рассказала о том, что некоторые банки устанавливают для новых клиентов на определенный период повышенную ставку (чаще всего ставка увеличивается на 1%), которая будет действовать до тех пор, пока они не прекратят отношения с предыдущим банком. Например, пока не снимут обременение по закладной. И, наконец, эксперт обращает внимание на необходимость заемщика перед тем, как брать новый кредит, уточнять информацию о дополнительных комиссиях и прочих расходах, которые могут возникнуть при совершении сделки. «Дополнительные расходы могут сделать новый кредит еще более невыгодным, чем предыдущий», – считает она.

Напомним также, если заемщик планирует изменить не только процентную ставку, но и иные условия, к примеру, увеличить сроки кредитного соглашения в результате рефинансирования, необходимо учитывать, что это приведет к увеличению переплат за пользование кредитом.

Реструктуризация задолженности

Срок рассмотрения заявления: не более 5 рабочих дней со дня обращения заемщика в банк.

Одним из наиболее распространенных способов уменьшения ежемесячного платежа по кредиту является реструктуризация. «При потере возможности выплачивать кредит не затягивайте и сразу сообщите о сложившейся ситуации в банк и попробуйте договориться о реструктуризации долга», – рекомендует читателям портала ГАРАНТ.РУ Наталья Колбасина, член проекта «Финансовое здоровье» ООО «Академия личных финансов» и консультант-методист по финансовой грамотности Проекта Минфина России.

Так, банк может предложить ряд способов решить проблему добросовестного заемщика. Например, одним из вариантов реструктуризации кредита являются «платежные каникулы», в течение которых заемщик не вносит платежи по кредиту либо вносит только проценты по долгу. Банк также может предложить увеличить срок кредита – его пролонгацию. В этом случае уменьшается размер ежемесячного платежа. Кроме этого, на основании обращения заемщика банк может изменить валюту платежа, отказаться от взимания неустоек, штрафных санкций и предусмотреть индивидуальные условия, согласованные кредитором и заемщиком (ч. 16 ст. 5 закона о потребительском кредите). Другими словами, реструктуризация предполагает заключение между банком и заемщиком соглашения, по которому изменяются первоначальные условия кредитного договора.

Процедура реструктуризации кредитного долга не является обязательной для банка и ни в каких нормативных актах не закреплена. Поэтому финансовое учреждение имеет право отказать заемщику, обратившемуся с подобной просьбой. По словам Натальи Колбасиной, практически все крупные банки в России идут навстречу своим клиентам, оказавшимся в трудной жизненной ситуации. Однако реструктуризация – это временная мера, поэтому при заключении договора на реструктуризацию стоит учесть, что банк в случае просрочки погашения кредита по новым условиям имеет право отменить, например, «платежные каникулы» и потребовать от клиента возврата всей суммы задолженности полностью.

Для того, чтобы произвести реструктуризацию задолженности, заемщику необходимо представить в банк заявку и документы, подтверждающие, что заявитель оказался в сложной финансовой ситуации. Например, при потере места работы необходимо предоставить документ о постановке на учет в органах службы занятости населения или копию трудовой книжки с указанием основания увольнения (например, по инициативе работодателя в результате сокращения), при длительной болезни – справку о болезни, при ухудшении финансового положения на работе – справку 2-НДФЛ, подтверждающую снижение заработной платы и т. д. «При рассмотрении заявки банк обращает внимание на причины, не позволяющие заемщику платить по кредиту (резкое сокращение доходов, увольнение по инициативе работодателя (ликвидация организации и т. д.), подтвержденные документами. Кроме того, важным условием для вынесения положительного решения является отсутствие в прошлом факта реструктуризации либо рефинансирования кредита», – отметила Наталья Колбасина. Срок рассмотрения заявки обычно не превышает 5 рабочих дней. Достигнутое с банком соглашение оформляется договором, в котором прописывается схема реструктуризации. Однако не стоит забывать, что кредитное учреждение оставляет за собой право в принятии как положительного, так и отрицательного решения. «В случае отказа банка в реструктуризации есть смысл попросить предоставить отказ в письменной форме с указанием причины. Это может помочь в судебном процессе. Для суда официальный отказ банка – доказательство вашего желания найти компромисс с банком», – предполагает эксперт.

Иные способы

Еще одним способом уменьшения ежемесячного платежа является переход к дифференцированному графику погашения платежей. Известно, что сумма переплаты зависит не только от размера процентной ставки и периода, на который заключен договор, но и от того, какой способ начисления процентов по кредиту определен и какова схема его погашения. Поэтому заемщикам необходимо хорошо разбираться в различиях между так называемыми дифференцированными и аннуитетными платежами, чтобы понимать, как оптимизировать расходы, связанные с кредитованием.

Так, при погашении кредита аннуитетными платежами заемщик ежемесячно вносит одну и ту же сумму. Однако в начале срока кредита заемщик оплачивает в основном проценты, тело кредита при этом почти не погашается. То есть проценты в течение нескольких лет начисляются на почти не уменьшающуюся сумму остатка, что делает ощутимо более дорогим пользование кредитом. При погашении кредита дифференцированными платежами сумма основного долга разбивается на число месяцев в сроке кредита. В этом случае заемщик ежемесячно погашает одну такую долю тела кредита и проценты, набежавшие на остаток задолженности. Так как проценты после каждого погашения начисляются на меньшую сумму основного долга, соответственно, и переплата по процентам будет меньше. Однако, как рассказывают эксперты, сейчас практически не осталось банков, предлагающих кредит с дифференцированными платежами, в основном все предлагают «более дорогой» вариант. Вместе с тем Елена Потапова рекомендует всегда уточнять у банка возможность заключения кредитного договора с условием погашения кредита дифференцированными платежами. Но финансовое учреждение имеет право отказать заемщику, обратившемуся с подобной просьбой. Напомним, что ранее депутат Госдумы Андрей Барышев предлагал предоставить потребителям право выбирать вид ежемесячного платежа при погашении кредита.

Некоторые эксперты в качестве одного из способов сэкономить при выплате процентов предлагают досрочное погашение кредита. Если каждый месяц выплачивать сумму большую, по сравнению с предусмотренным договором минимальным платежом (когда это не противоречит кредитному договору), то с уменьшением основного долга процентные платежи за пользование кредитом также снижаются. При этом при частичном досрочном погашении заемщик может принять решение либо о сокращении срока кредита, либо об уменьшении ежемесячного платежа. Эти случаи должны быть прописаны в кредитном договоре. Оба варианта позволяют уменьшить сумму выплачиваемых процентов, давая возможность сэкономить на переплате. Однако, по мнению заведующего кафедрой «Ипотечного жилищного кредитования и страхования» Финансового университета при Правительстве РФ, профессора, д. э. н. Александра Цыганова, при обращении в свой банк с просьбой о досрочном погашении кредита стоит заранее просчитать, что для потребителя представляет больший интерес в каждом конкретном случае: снижение ежемесячного платежа или уменьшение срока кредитования. «Последнее может быть выгоднее, так как снизит общую сумму платежей по кредиту», – считает эксперт.

Эксперты отмечают, что досрочно погашать кредит с аннуитетными платежами экономически выгодно только в первой половине срока, поскольку если срок кредита уже «перевалил» за половину, то досрочно гасить кредит нет смысла, так как заемщик уже заплатил практически все проценты за пользование кредитом. Если платежи дифференцированные, а значит заемщик в начале срока кредита оплачивает в основном тело кредита, то досрочное погашение выгодно в любое время.

Досрочно погасить ипотеку можно, к примеру, за счет налогового вычета (подп. 6 п. 3 ст. 220 Налогового кодекса). Напомним, по закону сумма, с которой идет возврат налогового вычета в размере 13%, не должна превышать 2 млн руб. (подп. 1 п. 3 ст. 220 НК РФ). Таким образом, покупатель квартиры может вернуть по этому основанию не более 260 тыс. руб. и направить их на частичное погашение кредита. Кроме того, после выплаты процентов банку можно вернуть еще 13% от их суммы, но не превышающей 3 млн руб. То есть заемщик может вернуть по этому основанию не более 390 тыс. руб. за каждый год выплат по кредиту (п. 4 ст. 220 НК РФ).

На досрочное погашение ипотеки можно направить также средства материнского капитала – внести эту сумму в счет погашения основного долга и уменьшить ежемесячный платеж (ч. 6 ст. 10 Федерального закона от 29 декабря 2006 г. № 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей»; далее – закон о маткапитале). Государственные сертификаты выдаются однократно при рождении (усыновлении) второго или последующего ребенка, их размер в 2018 году составляет 453 026 руб. (ч. 1 ст. 3 закона о маткапитале, ч. 1 ст. 8 Федерального закона от 5 декабря 2017 № 362-ФЗ «О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 годов»). В большинстве случаев подать заявление на распоряжение материнским капиталом можно лишь через три года после рождения второго ребенка. Однако воспользоваться материнским сертификатом для погашения действующего ипотечного займа можно в любой момент с момента возникновения права на его получение (ч. 6.1 ст. 7 закона о маткапитале). Средства маткапитала могут направляться на погашение основного долга и уплату процентов по займам на приобретение (строительство) жилого помещения, предоставленным гражданам по договору займа, заключенному с кредитной организацией (п. 3 Правил направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий).

Cократить расходы на обслуживание кредита смогут также семьи, в которых начиная с 1 января текущего года родится второй и третий ребенок. Льгота предоставляется заемщикам при получении в банке кредита или рефинансировании ранее полученных ипотечных кредитов на покупку жилья на первичном рынке – государство будет субсидировать выплату процентной ставки сверх 6% (постановление Правительства РФ от 30 декабря 2017 г. № 1711 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «Агентство ипотечного жилищного кредитования» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей»).

Помимо этого, действует программа помощи ипотечным заемщикам, оказавшимся в сложной финансовой ситуации. Помощь в соответствии с программой предоставляется в виде реструктуризации кредита, в частности, изменения кредитором валюты кредитного договора, установления пониженной процентной ставки по ипотечному жилищному кредиту в размере не более 11,5% годовых (для кредитов, номинированных в иностранной валюте) или не выше ставки, действующей на дату заключения договора о реструктуризации, снижения денежных обязательств заемщика в размере не менее 30% остатка суммы кредита, рассчитанного на дату заключения договора о реструктуризации, но не более 1,5 млн руб. и т. д. (п. 10 Условий получения государственной помощи).

Для реструктуризации долга в соответствии с программой заемщику необходимо подать в банк соответствующее заявление. При этом он должен соответствовать ряду условий. Так, государство оказывает помощь гражданам России, имеющим несовершеннолетних детей или являющимся их опекунами (попечителями), лицам, являющимся инвалидами или имеющим детей-инвалидов, ветеранам боевых действий, а также гражданам, на иждивении которых находятся лица в возрасте до 24 лет, обучающиеся по очной форме обучения. При этом среднемесячный совокупный доход семьи заемщика, рассчитанный за 3 месяца, предшествующие дате подачи заявления о реструктуризации, не должен превышать двукратной величины прожиточного минимума для региона проживания на каждого члена семьи. Кроме того, размер ежемесячного платежа по кредиту должен вырасти не менее чем на 30% относительно его размера на момент заключения кредитного договора (подп. «а»-«б» п. 8 Условий получения государственной помощи).

Итак, теперь читателям портала ГАРАНТ.РУ известны как минимум четыре способа, как уменьшить ежемесячный платеж по кредиту. Остается принять решение: выбрать подходящий каждому случаю вариант, оценить все достоинства, недостатки и действовать.