если неправильно подана декларация что делать

Камеральная проверка уточненной декларации: что про нее нужно знать?

Если компания или коммерсант выявят недочеты в представленныx ранее декларациях или расчетах, то отчетность нужно скорректировать. Уточненную декларацию следует представить на том же бланке (в электронном формате), на котором нужно было составить первичную (п. 5 ст. 81 НК РФ). Направить ее в инспекцию можно теми же методами, что и первичную декларацию — в электронном виде или на бумаге.

Камеральную проверку скорректированной деклaрации проводят по аналогичным правилам, что и проверку первичной. Это означаeт, что налоговики в рамках проверки могут проверить «уточненку» в полном объеме, а не только скорректированные данные. В нашей статье мы расскажем о нюансах подачи уточненных форм во время камеральной проверки, а также за ее пределами.

Уточненная декларация во время камеральной проверки

Если плательщик налога или взносов подает уточненные формы в период камерального контроля первичной отчетности, то фискалы не будут оформлять акт и выносить решение по ней, даже если нашли нарушения. Инспекторы сразу начнут проверять «уточненку».

Причем будут делать это в том же порядке, что и при проверке изначально представленной формы (п. 9.1 ст. 88 НК РФ).

Если «уточненку» признают непредставленной, то будет возобновлена камеральная проверка первичной декларации (п. 9.1 ст. 88 НК РФ).

Срок сдачи скорректированной формы зависит от того, как налогоплательщик обнаружил огрехи в первоначальной декларации.

Если ошибки в отчетности выявила ИФНС и направила требование о подаче пояснений или уточненной декларации в рамках камеральной проверки, то сдать «уточненку» нужно в течение 5 рабочих дней после получения соответствующего требования (пп. 2, 6 ст. 6.1, п. 3 ст. 88 НК РФ).

Если же компания обнаружила ошибку самостоятельно, то конкретных сроков для подачи исправленной декларации нет. Но в этом случае важно, привела ли ошибка к недоплате налога или нет. Так, в случае занижения налоговой базы необходимо в спешном порядке подать уточненную форму. Если срок подачи отчетной формы не истек, а инспекция не нашла ошибку в первичной форме, то представление «уточненки» позволит избежать штрафа за нарушение сроков уплаты налога. При этом важно перечислить в бюджет задолженность по налогу и пени.

Если недочеты в отчетности привели к переплате налога, то подать уточненный бланк можно в любое время. При этом вернуть или перечесть переплату можно, только если с даты уплаты налога прошло не более трех лет. До подачи заявления о возврате (зачете) нужно подать уточненную декларацию, в которой исправлена ошибка.

Если компания подаст «уточненку» к декларации на возмещение НДС в заявительном порядке, то придется вернуть возмещенный налог с процентами (п. 24 ст. 176.1 НК РФ).

Уточненная декларация после акта камеральной проверки

Подача исправленной отчетности после составления акта камеральной проверки первичной формы имеет ряд особенностей. Так, по мнению налоговиков, если налогоплательщик представляет «уточненку» после составления акта, но до формирования итогового решения по камеральной проверке, то п. 9.1 ст. 88 НК РФ не применяется.

Налоговики считают, что в этой ситуации нет оснований для прекращения рассмотрения материалов по первичной форме. Следовательно, ИФНС должна вынести решения по «камералке» (письмо ФНС РФ от 20.11.2015 ЕД-4-15/20327). Момент завершения «камералки», по результатам которой выявлены нарушения законодательства о налогах и сборах, следует определять по дате, отраженной в акте налоговой проверки.

Так, в Постановлении Арбитражного суда Северо-Кавказского округа от 13.09.2020 № Ф08-6880/2020 разъяснено, что подача исправленной формы после оформления акта камеральной проверки не дает оснований для завершения проверки первичной декларации. В этом случае «камералка» предыдущей декларации завершена, дата ее окончания указана в акте проверки.

Указанные доводы отражены в письмах ФНС РФ от 23.07.2012 № СА-4-7/12100, от 16.07.2013 АС-4-2/12705, а также согласуются с Определением ВАС РФ от 17.07.2013 № ВАС-8443/13, постановлениями Арбитражного суда Восточно-Сибирского округа от 12.03.2018 № Ф02-350/2018, Арбитражного суда Северо-Западного округа от 17.06.2019 № Ф07-4414/2019, Арбитражного суда Северо-Западного округа от 11.12.2017 № Ф07-12340/2017 и др.

При этом некоторые судьи считают, что в такой ситуации решение по итогам камеральной проверки является незаконным, поскольку вынесено с нарушением п. 9.1 ст. 88 НК РФ (Определение ВАС РФ от 23.03.2011 № ВАС-247/11).

Так, Арбитражный суд Центрального округа указал, что под моментом окончания камеральной проверки применительно к п. 9.1 ст. 88 НК РФ следует понимать дату вынесения решения.

Поскольку налогоплательщик подал уточненную декларацию до вынесения оспариваемого решения, инспекция должна была прекратить камеральную проверку по ранее поданной декларации и начать новую. У фискалов не имелось правовых оснований для вынесения такого решения без учета исправленной декларации (Постановление от 04.07.2017 Ф10-1884/2017). Сроки камеральной проверки уточненной декларации и проведения камеральной проверки указан в п. 2 ст. 88 НК РФ.

Даты начала и завершения проверки указываются в акте (пп. 9 п. 3 ст. 100 НК РФ).

Если до истечения срока камеральной проверки организация представит уточненную декларацию (расчет), проверка ранее поданной формы завершается и начинается новая проверка на основе уточненной отчетности.

Если исправленная декларация признана непредставленной в соответствии с п. 4.2 ст. 80 НК РФ, то ее проверка прекращается и возобновляются контрольные мероприятия в отношении ранее представленной декларации. В срок проверки первичной формы не включается срок проверки, прекращенной из-за признания декларации непредставленной (п. 9.1 ст. 88 НК РФ).

Завершение «камералки» означает прекращение всех действий инспекции в отношении первичной формы. Это следует из п. 9.1 ст. 88 НК РФ.

Сколько длится камеральная проверка скорректированной отчетности? При подаче «уточненки» до завершения контрольных мероприятий срок проверки начинается заново. ИФНС прекратит проверку первичной отчетности и начнет новую проверку уточненной декларации (п. 9.1 ст. 88 НК РФ).

Если ИФНС признает «уточненку» непредставленной, она возобновит проверку ранее направленной в ИФНС деклaрации. Время, затраченное на проверку уточненной декларации, в таком случае не учитывается.

Обратите внимание: с 1 июля инспекции могут чаще назначать повторные выездные проверки. Новое основание в скорректированной декларации: увеличена сумма НДС или акциза к возмещению.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

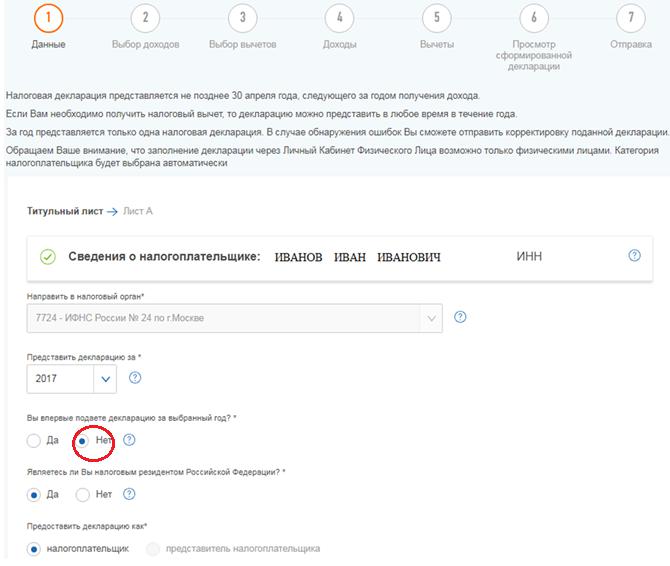

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

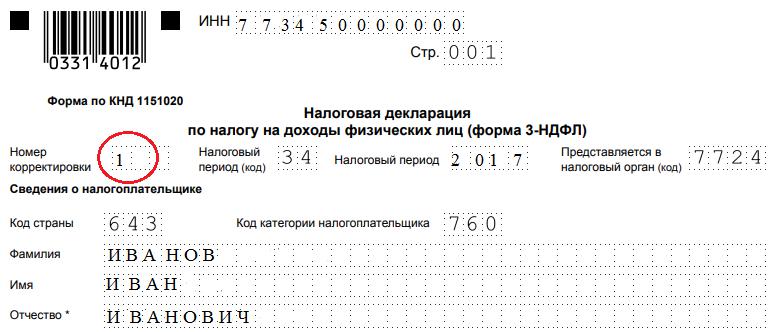

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Особенности уточненной налоговой декларации 3-НДФЛ

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Уточненная декларация: что нужно знать бухгалтеру?

Когда нужна уточненная декларация

Иногда случается, что после сдачи декларации по налогу бухгалтер находит ошибку в расчетах и таким образом выясняется, что налог был посчитан неправильно. Что же делать в этой ситуации? Ответ очевиден: необходимо внести исправления в учетные записи и пересчитать налог. Если сумма налога оказалась заниженной, то бухгалтер обязан подать уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ). Если же ошибка не привела к уменьшению налога, то тогда можно обойтись без уточненки. Здесь право выбора остается за организацией (абз. 2 п. 1 ст. 81 НК РФ, письмо Минфина от 27.09.2017 № 03-02-07/1/62596).

В уточненной декларации отражается сумма налога, рассчитанная с учетом произошедших изменений или обнаруженной ошибки. Результаты налоговых проверок, проведенных за период подачи уточненки не должны влиять на расчет налоговой базы и самой суммы налога (подп. 2 п. 3.2 порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@, далее — порядок).

Важно! Декларация по налогу на прибыль за 2020 год сдается по новой форме. Заполнить ее вам помогут комментарии и образец от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Чем грозит представление уточненной декларации

Всегда следует помнить, что вслед за сдачей уточненной декларации с уменьшенной суммой налога налоговые органы могут провести выездную налоговую проверку за уточняемый налоговый период, причем сделать они это могут, даже если данный период был уже проверен (абз. 6 п. 10 ст. 89 НК РФ).

До подачи уточненной декларации (если бухгалтер изначально занизил сумму налога) компании нужно будет доплатить налог в бюджет и, кроме того, заплатить пени. Штрафа организация может избежать, если:

Рассчитать пени вам поможет наш «Калькулятор пеней» .

Налоговый агент также может избежать ответственности, предусмотренной ст. 123 НК РФ, при соблюдении им вышеперечисленных условий (абз. 3 п. 6 ст. 81 НК РФ).

Уточненная декларация представляется по той форме, которая действовала в корректируемом налоговом периоде (п. 5 ст. 81 НК РФ).

Действующий бланк декларации по налогу на прибыль, а также бланк для подачи уточненки за прошлые периоды вы найдете здесь.

После сдачи уточненки организация прекратила свое существование

После реорганизации предприятия уточненную декларацию сдает его правопреемник по месту своего учета или по месту учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

При этом на титульном листе уточненной декларации, которую подает правопреемник, должны быть указаны ИНН и КПП организации-правопреемника и его же название, а ИНН и КПП реорганизованной организации (ее обособленного подразделения) указываются отдельными строками.

В разделе 1 уточненной декларации, подаваемой правопреемником за реорганизованную организацию (ее обособленное подразделение), указывается ОКТМО по месту нахождения последней (п. 4.5 порядка).

Компания изменила «прописку»

Если компания переезжает и меняет свой адрес, то уточненку нужно будет сдать в тот налоговый орган, в который она встанет на учет, но код ОКТМО указывается тот же, что и в первичной декларации (письмо УФНС России по г. Москве от 30.10.2008 № 20-12/101962).

Необходимо обратить внимание, что все разъяснения чиновников даны в то время, когда применялся код ОКАТО. В связи с заменой кода ОКАТО на код ОКТМО надо полагать, что все приведенные выше выводы не потеряли свою актуальность и в настоящее время.

Также нужно иметь в виду, что при изменении организацией или ее ОП своего места нахождения и уплате налога или авансов в течение года в бюджеты разных субъектов РФ, в составе уточненки можно представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

Например, при изменении адреса 1 августа в уточненной декларации за полугодие сумма доплаты (уменьшения) аванса за полугодие и ежемесячный аванс по сроку уплаты «не позднее 28 июля» указываются в подразделах 1.1 и 1.2 Раздела 1 с кодом по ОКТМО по старому месту нахождения. На отдельной странице подраздела 1.2 Раздела 1 с новым кодом по ОКТМО приводятся суммы авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Так сказано в п. 4.6 порядка.

При переезде подразделения в уточненке заполняют реквизит «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения», указывая здесь старый КПП обособки (п. 2.8 порядка).

Если у вас есть доступ к КонсультантПлюс, проверьте нужно ли вам сдать уточненку. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

У организации есть/были обособленные подразделения

Если ОП продолжает работать, уточненка подается туда же, куда сдавалась первичная декларация.

Если подразделение закрывается, уточненные декларации по нему, а также декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период представляются в ИФНС по месту нахождения организации или по месту ее учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

При этом в титульном листе указывается код 223 и КПП по месту нахождения организации (крупнейшего налогоплательщика), а в реквизите «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» — КПП закрытой обособки (п. 2.7 порядка).

Если обособленные подразделения организации переходят на уплату налога через ответственное подразделение (головную организацию), то уточненная декларация должна подаваться по месту учета последнего (письмо ФНС России от 30.06.2006 № ГВ-6-02/664).

Если ОП являлось ответственным, а потом перестало быть таковым, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» нужно указывать КПП по месту нахождения бывшего ответственного обособленного подразделения (п. 2.8 порядка).

Итоги

Обязанность по представлению уточненной декларации появляется, только если налогоплательщик самостоятельно обнаружил неуплату налога. В случае наличия обособленных подразделений, при смене адреса или реорганизации существует специфика, связанная с порядком отражения ОКТМО, КПП в уточненных декларациях, а также местом их представления. Соблюдая определенные правила, при подаче уточненки с увеличением суммы налога можно избежать ответственности по ст. 120, 122 НК РФ. Однако нужно учитывать, что ее представление может повлечь за собой проведение выездной налоговой проверки.

Об особенностях формирования уточненных деклараций по другим налогам читайте в статьях:

Ответственность при предоставлении в налоговый орган уточненных деклараций. Корректировка налоговой отчетности

Специалист по налогам и налогообложению компании RUS TAX CONSULTING

специально для ГАРАНТ.РУ

Возможность внести изменения в налоговую декларацию предусмотрена положениями ст. 81 НК РФ.

Обязанность представить в налоговый орган уточненную налоговую декларацию установлена при обнаружении налогоплательщиком в поданной им декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога.

Максимальных сроков, ограничивающих возможность налогоплательщика представить уточненные декларации, ст. 81 Налогового кодекса не содержит. Поэтому у налоговых органов нет оснований для отказа в принятии уточненных деклараций, представляемых налогоплательщиком за любой период его деятельности (в том числе, ранее чем за три года). Аналогичный вывод представлен в письме ФНС России от 12 декабря 2006 г. № ЧД-6-25/1192@, письме ФНС России от 26 сентября 2016 г. № ЕД-4-2/17979, письме Минфина России от 24 августа 2004 г. № 03-02-07/15, а также в Постановлении Арбитражного суда Московского округа от 13 октября 2014 г. № Ф05-11530/14 по делу № А40-4499/2014, Постановлении Арбитражного суда Западно-Сибирского округа от 28 августа 2014 г. № Ф04-8233/14 по делу № А03-18880/2013.

Однако, если НК РФ не ограничивает налогоплательщика во времени представления уточненных налоговых деклараций, то в отношении возврата излишне уплаченного налога непременным условием является соблюдение трехлетнего срока, после истечения которого осуществить такой возврат будет уже невозможно.

Уточненная декларации представляется по той же форме, которая действовала в периоде совершения ошибки, и в том же объеме (п. 5 ст. 81 НК РФ).

С 1 января 2014 года согласно п. 3 ст. 80 и п. 5 ст. 174 НК РФ плательщики НДС, в том числе налоговые агенты, обязаны представлять налоговые декларации по НДС только в электронной форме по телекоммуникационным каналам связи (письмо ФНС России от 30 сентября 2013 г. № ПА-4-6/17542). Представление декларации по НДС производится по установленному формату в электронной форме начиная с декларации за первый квартал 2014 года (письмо ФНС России от 18 февраля 2014 г. № ГД-4-3/2712, письмо Минфина России от 8 октября 2013 г. № 03-07-15/41875). Уточненные декларации за налоговые периоды, предшествующие первому кварталу 2014 года, представляются в ранее действовавшем порядке (ФНС России от 15 октября 2013 г. № ЕД-4-15/18437).

Ответственность по ст. 122 НК РФ при представлении уточненной налоговой декларации с суммой налога к доплате.

В рамках камеральной проверки:

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случае (п. 4 ст. 81 НК РФ):

То есть избежать ответственности по ст. 122 НК РФ возможно, если до момента подачи уточненной декларации уплатить недостающую сумму налога и соответствующую сумму пени и налоговые органы при этом не выставляли требование о предоставлении пояснений или внесении исправлений, связанное с обнаружение ошибки, приводящей к увеличению суммы налога к доплате.

В рамках выездной проверки:

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случае (п. 4 ст. 81 НК РФ):

То есть избежать ответственности по ст. 122 НК РФ можно, если уточненная налоговая декларация подана после истечения срока уплаты налога но до момента, когда налогоплательщик (налоговый агент, плательщик сборов) узнал о назначении выездной налоговой проверки по данному налогу за данный период (письмо Минфина России от 20 июня 2012 г. № 03-04-05/8-751) (то есть до даты ознакомления с решением руководителя налогового органа о назначении выездной налоговой проверки) недостающая сумма налога и соответствующие ей пени уплачены до момента представления уточненной налоговой декларации (расчета).

Таким образом, не считаются выполненными условия освобождения в случае, когда уточненные декларации представлены в период проведения выездной налоговой проверки.

Иные обстоятельства, влияющие на привлечение к ответственности по ст. 122 НК РФ при подаче уточненных деклараций

Представление уточненной налоговой декларации и уплата доначисленной суммы налога и соответствующих ей пеней в рамках выездной (камеральной) проверки могут квалифицироваться как обстоятельство, смягчающее ответственность налогоплательщика за совершение налогового правонарушения.

В описательной части решения предусмотрено указание обстоятельств, смягчающих или отягчающих ответственность за совершение налогового правонарушения.

Наличие в решении упоминания о представлении уточненной налоговой декларации и уплате доначисленной суммы налога и пеней может помочь налогоплательщику при обращении в управление ФНС России по субъекту РФ с апелляционной жалобой. Вышестоящая налоговая инстанция в свою очередь может воспринять это как обстоятельство, смягчающее ответственность налогоплательщика за совершение налогового правонарушения, и снизить размер штрафных санкций.

На то, что подача уточненных налоговых деклараций и уплата доначисленных сумм налогов могут быть учтены в качестве обстоятельств, смягчающих ответственность за совершение налогового правонарушения, указано в постановлении Президиума ВАС РФ от 26 апреля 2011 г. № 11185/10, Постановление Арбитражного суда Московского округа от 30 июня 2015 г. № Ф05-7266/15 по делу № А40-65624/2014.

Возможность освобождения от налоговой ответственности, установленной пп. 1 п. 4 ст. 81 НК РФ, предусмотрена только при соблюдении налогоплательщиком всех перечисленных указанной нормой условий. Невыполнение одного из условий (например, в случае неуплаты пеней) может послужить основанием для привлечения налогоплательщика (налогового агента, плательщика сборов) к ответственности. На это обстоятельство обратил внимание Конституционный Суд РФ в определении от 07.12.2010 № 1572-О-О (письма Минфина России от 13.09.2016 № 03-02-07/1/53498, от 05.12.2016 № 03-02-08/71886, от 12.08.2013 № 03-02-07/1/32578).

Условия, освобождающие от ответственности, считаются соблюденными, если у плательщика налога на дату представления уточненной декларации имеется переплата в достаточном размере для уплаты налога.

На момент подачи уточненных деклараций у организации имелась переплата по налогу, вследствие чего налогоплательщик посчитал исполненной обязанность по его уплате за соответствующие периоды. Но поскольку налогоплательщик предоставил уточненную декларацию уже в ходе выездной проверки, инспекция сделала вывод о несоблюдении им требований пп. 1 п. 4 ст. 81 НК РФ, а следовательно, об отсутствии оснований для освобождения его от налоговой ответственности по п. 1 ст. 122 НК РФ. Налоговый орган указал: уточненные декларации поданы в связи с совершением налогоплательщиком ошибок при исчислении налога, что образует объективную сторону правонарушения, указанного в п. 1 ст. 122 НК РФ. При этом единственным обстоятельством, послужившим основанием для привлечения общества к ответственности, явилась подача уточненных деклараций, в которых сумма налога к уплате указана в большем размере, чем в предыдущих декларациях.

Однако суд не согласился с выводами налоговых органов. Как указали арбитры, налогоплательщик, представляя уточненные декларации, исполнял обязанность, установленную п. 1 ст. 81 НК РФ. Само по себе несоблюдение правил п. 4 названной статьи не образует самостоятельного состава налогового правонарушения и не освобождает инспекцию от обязанности доказывать вину налогоплательщика.

А сам факт представления уточненной декларации с суммой налога, подлежащей доплате, не свидетельствует о занижении налоговой базы либо об иных неправомерных действиях налогоплательщика.

Если в предыдущем периоде у налогоплательщика имеется переплата определенного налога, которая перекрывает или равна сумме того же налога, заниженной в последующем периоде и подлежащей уплате в тот же бюджет (внебюджетный фонд), и указанная переплата не была ранее зачтена в счет иных задолженностей по данному налогу, состав правонарушения отсутствует, поскольку занижение налога не привело к возникновению задолженности перед бюджетом (внебюжетным фондом) в части уплаты конкретного налога. Если же у налогоплательщика имеется переплата налога в более поздние периоды по сравнению с тем периодом, когда возникла задолженность, налогоплательщик может быть освобожден от ответственности, предусмотренной статьей 122 НК РФ, только при соблюдении им условий, определенных п. 4 ст. 81 НК РФ.

В случае представления нескольких уточненных деклараций возможность привлечения к ответственности должна исходить из сравнения первичной и последней уточненной деклараций.

Из совокупности норм пункта 1 статьи 122 и подпункта 1 пункта 4 статьи 81 НК РФ следует, что привлечение к ответственности может иметь место, если проверка уточненной налоговой декларации показывает, что в первоначальной (то есть поданной до срока уплаты налога) налоговой декларации налог был продекларирован в заниженной сумме. Таким образом, при представлении нескольких уточненных налоговых деклараций вопрос привлечения к ответственности должен решаться при сопоставлении первичной декларации и последней уточненной декларации.

Для привлечения к ответственности, предусмотренной ст. 122 НК РФ, необходимо наличие установленных в ходе проведения выездной или камеральной проверки обстоятельств, свидетельствующих о совершении налогоплательщиком неправомерных (с нарушением положений налогового законодательства) действий либо неправомерного бездействия, повлекших незаконное занижение базы по налогу за определенный налоговый период, которое, в свою очередь, повлекло его неуплату за этот период (Постановление АС СЗО от 29 января 2016 г. по делу № А56-10090/2015, Постановление АС ЗСО от 12 марта 2015 г. № Ф04-15556/2015 по делу №А81-3299/2014).

Принимая решение, арбитражные суды руководствуются правовой позицией Пленума ВАС, изложенной в Постановлении от 30 июля 2013 г. № 57 (Постановление АС СКО от 13 апреля 2016 г. № Ф08-1462/2016 по делу № А77-162/2015 (Определением ВС РФ от 1 августа 2016 г. № 308-КГ16-8851 отказано в передаче дела в Судебную коллегию по экономическим спорам для пересмотра в порядке кассационного производства)).

Пленум ВАС указал (п. 19): при применении положений ст. 122 НК РФ следует исходить из того, что бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в декларации суммы налога, не образует состав правонарушения, установленного ст. 122 НК РФ. В этом случае с налогоплательщика взыскиваются пени. По смыслу взаимосвязанных положений ст. 122, ст. 78-79 НК РФ занижение суммы конкретного налога по итогам определенного налогового периода не приводит к возникновению у налогоплательщика задолженности по этому налогу, в связи с чем не влечет применения ответственности, предусмотренной ст. 122 НК РФ, в случае одновременного соблюдения следующих условий:

Отметим, если при указанных условиях размер переплаты был меньше суммы заниженного налога, налогоплательщик подлежит освобождению от ответственности в соответствующей части.

На необходимость учета налоговыми инспекциями приведенной выше правовой позиции Пленума ВАС указывает ФНС в Письме от 14 ноября 2016 г. № ЕД-4-15/21472@.

Уточненная декларация в рамках камеральной налоговой проверки.

При представлении уточненной декларации камеральная налоговая проверка ранее поданной декларации прекращается и начинается проверка вновь поданной декларации (п. 9.1 ст. 88 НК РФ).

Указанная норма применяется в отношении всех налоговых деклараций (расчетов), без исключений, в том числе налоговых деклараций, в которых заявлено право на возмещение НДС или акциза (п. 3.6 письма ФНС России от 16 июля 2013 г. № АС-4-2/12705@).

При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие изменение соответствующих показателей налоговой декларации (расчета).

В соответствии с п. 8.3 ст. 88 НК РФ при проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), представленной по истечении двух лет со дня, установленного для подачи налоговой декларации (расчета) по соответствующему налогу за соответствующий отчетный (налоговый) период, в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, или увеличена сумма полученного убытка по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации (расчета), и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений.

Что касается требования о представлении документов и другими мероприятиями налогового контроля по первоначальной проверке, которая исходя из условий п. 9.1 ст. 88 НК РФ должна быть прекращена, ведь в силу п. 1 ст. 126 НК РФ непредставление запрашиваемых документов в установленные сроки признается налоговым правонарушением, за которое предусмотрена ответственность

В Налоговом кодексе отсутствует специальная норма, указывающая на то, должен ли налогоплательщик представлять документы, затребованные в рамках камеральной проверки, которая была прекращена по причине представления уточненной декларации. Ранее судьи придерживались мнения об отсутствии такой обязанности (Постановления ФАС МО от 9 сентября 2010 г. № КА-А41/10459-10 по делу № А41-25996/09, Постановления ФАС МО от 29 марта 2011 г. № КА-А40/2101-11 по делу № А40-22447/10-142-92).

Так, ФАС МО в Постановлении от 9 сентября 2010 г. № КА-А41/10459-10 пришел к выводу о том, что невыполнение требования о представлении документов по первоначальной камеральной проверке не влечет налоговой ответственности по ст. 126 НК РФ. Поскольку в связи с подачей уточненной декларации проверка ранее сданной декларации прекращается, отсутствует и обязанность по представлению документов в рамках требования, выставленного по проверке первоначальной декларации. Следовательно, отсутствует объективная возможность для привлечения налогоплательщика к ответственности, предусмотренной п. 1 ст. 126 НК РФ, так как в соответствии со ст. 109 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения при отсутствии его события.

Таким образом, в соответствии с положениями п. 9.1 ст. 88 НК РФ при подаче уточненной декларации исполнение требования о представлении документов по камеральной проверке первичной декларации становится необязательным (Постановление Девятого арбитражного апелляционного суда от 6 декабря 2010 г. № 09-АП-28331/2010-АК).

Однако в последнее время стала складываться иная арбитражная практика.

Ни ст. 88, ни ст. 93 НК РФ не содержат положений об отзыве налоговым органом выставленного ранее требования в случае представления налогоплательщиком уточненной декларации, а также о неисполнении требования налогового органа по мотиву представления уточненной декларации. Поэтому прекращение камеральной налоговой проверки первоначальной налоговой декларации не является основанием для освобождения налогоплательщика от налоговой ответственности по ст. 126 НК РФ за несвоевременное представление затребованных документов. А вот иное толкование положений Налогового кодекса предполагает необоснованное освобождение от налоговой ответственности налогоплательщиков, представляющих с нарушением сроков документы, необходимые для налоговой проверки. Судья ВС РФ в Определении от 12 ноября 2015 г. № 306-КГ15-14509 по делу № А65-23543/2014 согласился с выводами судов, отметив: «Не представив в установленный срок документы по двум требованиям инспекции, выставленным в рамках самостоятельных камеральных проверок, общество совершило два самостоятельных правонарушения, ответственность за которые предусмотрена статьей 126 Кодекса».

Требование утрачивает свою силу и в том случае, если выставлено оно налогоплательщику по истечении трехмесячного срока, отведенного на камеральную проверку (Постановление Президиума ВАС РФ от 17 ноября 2009 г. № 10349/09). Тем не менее возможность истребовать документы по истечении данного срока у налоговых органов имеется.

Если по итогам камеральной проверки будут выявлены факты налоговых правонарушений (зафиксированные в соответствующем акте), налоговый орган вправе назначить дополнительные мероприятия налогового контроля, в рамках которых и истребовать необходимые документы. Кроме того, в силу ст. 93.1 НК РФ документы могут быть истребованы относительно конкретной сделки.

Уточненная декларация в рамках выездной налоговой проверки.

Из общего правила об ограничении выездной проверки 3 календарными годами, предшествующими году проверки, предусмотрено исключение. На основании абзаца 3 п. 4 ст. 89 НК РФ в случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

Кроме того, условие об ограничении срока проверки не учитывается при повторных выездных проверках, если в представленных уточненных налоговых декларациях сумма налога корректируется в сторону уменьшения (абз. 6 п. 10 ст. 89 НК РФ).Как разъясняется налоговой службой, положения абз. 3 п. 4 ст. 89 НК РФ применимы лишь в случае, когда уточненная налоговая декларация представляется за период, превышающий три календарных года, предшествующих году, в котором представлена такая декларация. Письмо ФНС России от 29 мая 2012 г. № АС-4-2/8792, п. 1.3.2 письма ФНС России от 25 июля 2013 г. № АС-4-2/13622@ «О рекомендациях по проведению выездных налоговых проверок».

Иными словами, период проверки мог бы быть увеличен, если, к примеру, уточненные декларации были представлены в 2014 году за 2010 год. В таком случае должностные лица налогового органа, проводящие проверку, могли бы проверить еще 2010 год.