Индекс документа уин что это такое

Что такое код УИН в платёжном поручении и где его взять

Заполняющий платёжное поручение нередко наталкивается на поле №22, и сразу возникает вопрос: что это за «код УИН» и откуда его взять? Сразу хотим успокоить — нужен он далеко не всегда (вернее, во многих случаях там ставится ноль). Итак, УИН – это уникальный идентификатор начисления. Его нужно прописывать при совершении платежей через банк.

Что такое УИН

УИН — цифровой код, который нужен для контроля над платежами в бюджет государства от ФЛ и ЮЛ. Это значение, в которое входит 20 цифр. От других сведений цифры отделяются символом «///».

Идентификатор представляет собой составляющую Информационной системы (ГИС ГМП). Код устанавливается для всех типов платежей, направляемых в бюджет. УИН позволяет определить вид платежа, облегчить поступление средств в место назначения.

Идентификатор заносится в поле «Код». Это поле обозначается цифрами 22. Указывать код УИН в платежных документах нужно обязательно. Без этого невозможно направить средства в бюджет страны. Т.е. даже если УИНа нет, нужно ставить ноль. Пустым поле оставлять нельзя. К примеру, это могут быть платежи:

Сотрудники банка не примут платежки без указания кода. Его также нужно прописывать при переводе средств через терминалы.

К СВЕДЕНИЮ! Для каждого типа платежа код УИН будет различным. А потому очень часто возникает путаница. Плательщики не знают, какие именно цифры указывать в платежках.

Значение составляющих идентификатора

Каждое число, включенное в идентификатор, имеет свой смысл:

Какой УИН указать в платежном поручении на уплату госпошлины?

Идентификатор утверждается получателем средств. Формирование его – это автоматический процесс. Код должен быть уникальным для каждого платежного документа.

ВАЖНО! Плательщику нельзя формировать код самостоятельно, используя произвольные числа. Если код УИН будет просто придуман, средства не дойдут до их получателя.

ВНИМАНИЕ! Иногда, если лицо не знает свой идентификатор, можно проставить «0». В некоторых случаях код УИН дополняется буквенными обозначениями. Это могут быть русские или латинские буквы.

Что обозначает идентификатор в квитанции

Код служит идентификации платежа. В нем содержится эта информация:

Сотрудник банка может расшифровать код, после чего он направляет платеж его адресату. Все начисления в бюджет фиксируются в системе ГТС ГМП. Наличие кода позволяет безотлагательно зафиксировать платеж.

Правовая база

Использование идентификатора было установлено Приказом Минфина №106н от 24 ноября 2004 года. Это был первый документ, который утвердил использование УИН в качестве реквизитов. Однако когда действовал только этот документ, код использовался в рекомендательном порядке. Необходимость его применения появилась после выхода Приказа Минфина №107 от 12 ноября 2013 года. Соответствующее обязательство связано с формированием системы ГИС ГМП.

До 31 марта 2014 года идентификатор указывался в поле «Назначение средств». После этой даты код стал вноситься в поле «22».

Еще один регулирующий документ – ФЗ №210 «О предоставлении госуслуг» от 27 июля 2010 года. Он утвердил идентификатор платежей, который нужен для быстрой доставки средств по назначению.

Для чего нужен УИН

УИН требуется для быстрого и эффективного распределения средств. Представители банков и бюджетных структур на основании этого кода определяют, кому предназначаются средства. Так как код служит идентификации, он будет уникальным для каждого платежного документа.

Система УИН служит упрощению системы бюджетных платежей и сборов. Она позволяет исключить появление платежей с неопределенным назначением. Указание идентификатора позволяет быть уверенными в том, что средства точно дойдут до своего адресата.

Как получить идентификатор

Для получения УИН нужно проделать следующие действия:

ВНИМАНИЕ! Коды не содержатся ни в каких таблицах и справочниках по той простой причине, что они уникальны. Списка идентификаторов по этой причине просто не может существовать. Каждому платежу присваивается свой номер. УИН может поступить только от контролирующей структуры. Указан он в требовании, на основании которого совершается платеж.

ВАЖНО! Код УИН актуален только для платежей, адресатом которых являются государственные и бюджетные структуры.

Когда в коде УИН нет необходимости

Прописывать идентификатор в некоторых случаях не нужно. В частности, код не нужен при переводе текущих платежей. ИП и ЮЛ сами рассчитывают суммы налогов и уплачивают их на основе налоговой декларации.

Рассмотрим пример. ЮЛ оплачивает НДС. Реквизитом в этом случае может являться КБК. Он указывается в поле 104. ИП и ФЛ в качестве кода может использовать ИНН. Однако если в строке 22 не будет указано ничего, платежка не принимается. А потому в этой строке нужно прописать «0».

Особенности указания кода при различных типах платежей

Нюансы указания УИН зависят от конкретного вида платежа.

Налоги

Нужный УИН содержится в индексе требования. Это актуально в том случае, если плательщику выставляется платежка. Если же он уплачивает текущий налог самостоятельно, идентификатор указывать не требуется. В поле 22 проставляется код «0». Основание – Письмо ФСС №17-03-11/14-2337 от 21 февраля 2014 года. Также заменить реквизит можно ИНН (письмо ФНС №3Н-4-1/6133 от 8 апреля 2016 года). Однако в платежных документах можно указать и УИН, и ИНН.

Госпошлина

Госпошлина уплачивается на основании поступившей квитанции. Если она получена по месту обращения, нужный идентификатор – это индекс квитанции. Однако обычно плательщик не обращается в органы за документом. То есть код ему узнать не от куда. В этом случае в строке 22 указывается «0».

Уплата услуг детского сада

При уплате услуг детского сада также нужно указывать идентификатор. Нюанс получения кода заключается в том, что обычно детские сады не выставляют никаких письменных требований родителям. Где получить УИН? За ним можно обратиться в бухгалтерию сада. Код включает в себя обозначение ребенка. За УИН достаточно обратиться один раз. В дальнейшем платежи будут совершаться по ранее полученному коду. Так же выполняется оплата обучения в платных школах.

Штрафы ГИБДД

Штрафы ГИБДД оплачиваются по документу, являющемуся основанием для назначения платежа. В этом же документе и указывается УИН. В коде содержится эта информация:

Рассмотрим расшифровку идентификатора:

Если присутствует постановление, на основании которого выплачивается штраф, плательщику не обязательно указывать УИН. Сделать это за него может банковский работник.

УИН в платежном поручении: что это такое, где его взять с 2020 года

Сравнительно недавно, с 2014 года, в платежках, оформляемых субъектами бизнеса на перечисление платежей в бюджет, появился новый код, который называется УИН. Этот шифр используется только при платежах госорганам. Основная его роль сводится к тому, чтобы идентифицировать платеж в бюджетной системе, и не позволит ему зависнуть на невыясненных поступлениях. Поэтому каждый должен знать, что такое УИН в платежном поручении и где его взять с 2020 года.

УИН – что это такое в реквизитах платежного поручения и для чего нужен

Данный код присваивается начислению, произведенному определенным органом получателю. Он указывается в квитанции или требовании, которое направляется плательщику.

Когда последний формирует платежные документы на перечисление, субъект его должен записать в соответствующем разделе поручения. С помощью этого кода происходит сопоставление начисления и произведенной оплаты.

При указании Уин в платежном поручении перечисление должно быстро пройти в системе бюджетных платежей и попасть именно туда, куда нужно. Ведь, если указан УИН, дополнительные проверки по номерам ИНН, КПП, КБК опускаются системой с целью ускорения зачисления денег.

Указание этого кода в документе на оплату позволяет своевременно исполнить существующее обязательство. Связано это с тем, что кредитные учреждения сообщают нужную информацию в государственный реестр сведений о платежах, направляемых в государственные структуры, что ускоряет процесс их разнесения.

УИН присутствует в квитанциях не только по налоговым платежам, но и при иных перечислений, например, штраф по уин. Сюда же относится оплата услуг госорганов различных уровней (федеральных, региональных или местных).

Существующая статистика показывает, что применение УИН значительно снизило количество «потерявшихся» платежей.

Расшифровка УИН

Данный код представляет собой комбинацию из 20 знаков. Каждая из них очень важна.

Код разбивается на четыре блока:

Где найти УИН в платежном поручении в 2019 году

Для отражения УИН в платежных поручениях предназначено поле 22. В этом документе его можно легко найти, рядом с этим полем стоит название «Код»

В каком случае указывается

Использование кода УИН предполагает, что этот идентификатор уже установлен. Поэтому УИН указывается в платежках, формируемых на основании полученных от органов документов.

Ими могут быть требования, квитанции и т. д.:

Как узнать УИН

УИН формируется соответствующей государственной структурой, которая является получателем платежа. Его нельзя считать постоянным значением для группы платежей. Один УИН соответствует строго определенному начислению. Поэтому основным источником информации об УИН конкретного документа выступает установивший его госорган.

Физическим лицам

УИН используется также при перечислении обязательных платежей в бюджет и обычными гражданами.

Начисление налогов для них осуществляется ИФНС. К ним можно отнести земельный, транспортный налог, налог на имущество и т. д.

Ежегодно в установленные сроки всем плательщикам, имеющих в наличии объект налогообложения, приходят уведомления, в которых подробно отражается, как именно был произведен расчет налога, какую сумму необходимо перечислить в бюджет и т. д.

Эти письма поступают физлицам по их адресу регистрации. УИН для них является индекс поступившего уведомления об уплате платежа. Гражданам достаточно перенести его в бланк оплаты.

В последнее время налоговые органы вместе с уведомлением высылают и квитанцию на уплату платежей. Поэтому физлицу надо помнить, если он использует для оплаты подготовленную органом квитанцию, то в ней уже указан нужный УИН.

Если физлицо не получило уведомление, то УИН он может посмотреть в личном кабинете налогоплательщика.

Также действует правило, согласно которому, если физлицо не знает УИН, ему в платежке на налог в поле с УИН нужно просто указать свой ИНН.

Организациями и ИП

Хозяйствующие субъекты в большинстве случаев рассчитывают свои налоговые обязательства самостоятельно. Их называют текущими платежами. Для идентификации их достаточно указать кбк, инн субъекта и кпп при наличии.

Такие перечисление дополнительной проверки реквизитов не требуют. В этих случаях, налогоплательщик в поле 22 ставит «0». Очень важно, что 0 должен быть один, иначе банк не пропустит платеж.

Иное дело обстоит, если организации начисляют обязательства в результате проверок. Тогда на основании вынесенного решения формируется требование об уплате. Госорган, выписавший его, в этом документе фиксирует также и УИН, который плательщик должен будет указать, при осуществлении платежа.

Что если поле 22 в платежке не заполнено

Сформированная платежка, у которой в поле 22 пусто, не будет обработана банком. Он ее вернет без исполнения, при этом укажет причину как «Не заполнено поле 22».

Это может привести к возникновению задолженности по платежу на определенное время, начислению пеней, разбирательств с банком, госорганом и т.д.

Где взять УИН, если он не указан?

Номер УИН – это уникальный идентификатор начисления, специальный реквизит, введенный для систематизации платежных поручений по платежам в государственный и муниципальный бюджет, когда получатель – государственный орган. Он состоит из уникальной комбинации из 2025 цифр, которая не может повториться дважды – на то этот реквизит и уникальный. С его помощью казначейство может узнать, какой орган выдал платежное поручение и отследить его оплату.

В платежных документах и квитанциях на оплату этот реквизит может называться по-разному и состоять из различного количества цифр. Обычно УИН присваивается получателем средств и доводится до сведения плательщика. Обычно, но не всегда. Зато его всегда спросят в банке при оплате налога или, скажем, штрафа. Чтобы с этим не возникло проблем, Правовед.RU рассказывает, как узнать УИН и как он называется в различных документах.

Как получить УИН при перечислении налогов и сборов?

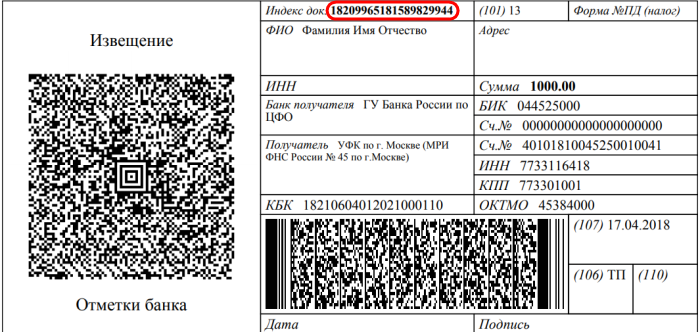

Первое направление платежей, при которых физлицам нужен УИН – это налоги и сборы. Это, в частности, налог на имущество, земельный и транспортный налоги. Их граждане уплачивают на основании налогового уведомления, полученного от ФНС и приложенного платежного извещения по форме № ПД (налог). Они формируются ФНС автоматически, точно также им присваивается и уникальный идентификатор – в платежном извещении он отображен в поле «индекс документа».

Если гражданин намерен оплатить налоги без уведомления и платежного извещения, он может сформировать их и получить УИН самостоятельно. Для этого можно использовать электронные сервисы ФНС. При их использовании индекс, выполняющий функцию УИН, присваивается также автоматически.

В случае оплаты налогов через Сбербанк при заполнении извещения по форме ПД-4сб, индекс и УИН не указываются. При заполнении полноформатных извещений в других кредитных организациях УИН указывается в поле 22 «Код». В качестве его, напоминаем, используется индекс документа или можно поставить «0».

А еще налоги можно оплатить по УИН онлайн. Для этого используйте электронный сервис ФНС «Уплата имущественных налогов по индексу документа».

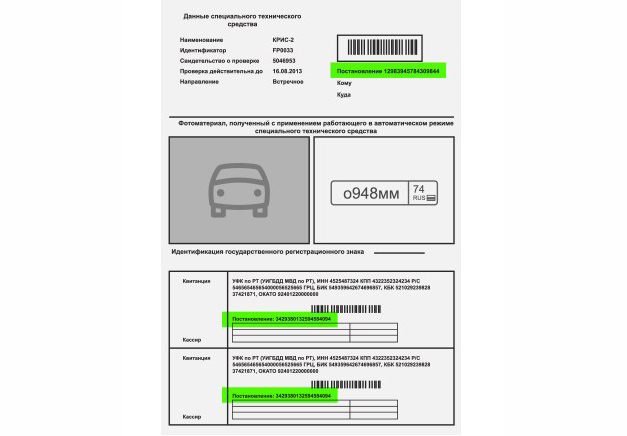

Как найти УИН в постановлении ГИБДД?

Аналогичным образом уникальный идентификатор потребуется и для оплаты административного штрафа при нарушении правил дорожного движения. В постановлении ГИБДД функцию УИН исполняет 20-значный номер самого постановления. А еще его можно найти в квитанции по оплате штрафа, которую ГИБДД присылает по почте, в том числе в случае фиксации нарушения камерами. Там 20-значный код указан в реквизите «Постановление».

В некоторых квитанциях старого образца идентификатор прямо так и обозначен – УИН. Также встречается формат квитанций, где УИН обозначен в графе «Код».

В отношении штрафов ГИБДД также доступна оплата по УИН – через сайт Госуслуги. Достаточно ввести 20-значный код, и система сама формирует начисление, реквизиты и необходимую сумму к оплате. Останется только оплатить штраф онлайн.

Расшифровка номера постановления штрафа ГИБДД

Для примера расшифровки возьмем УИН № 18810064170502666274, где:

УИН в постановлении суда

К административной ответственности могут привлекать не только сотрудники ГИБДД, но и суды. В постановлениях, которые они выносят, обязательно должны содержаться сведения, необходимые для заполнения расчетных документов, в том числе и УИН (ч. 1.1 ст. 29.10 КоАП). Для проверки УИН посмотрите графу «Административный штраф подлежит оплате по реквизитам», она находится под санкцией, которую суд применил к правонарушителю. Например:

УФК по Челябинской области (ОМВД России по Снежинскому району, л/с 03671416180); ИНН 7415013410; КПП 745802002; БИК 057602003; р/с 40201810500000010802 ГРКЦ ГУ Банк России по Челябинской области, г. Челябинск, ОКТМО 74669306,УИН 18887717033050384868.

Как найти текст постановления по УИН?

К сожалению, текст судебного постановления по УИН найти невозможно. Дело в том, что в отношении постановления суда, идентификатор – это лишь один из обязательных платежных реквизитов, к которому суд в принципе не имеет отношения. Сформировать и направить его в суд вместе с протоколом и иными материалами дела обязано должностное лицо, которое составило протокол об административном правонарушении (например, сотрудники ГИБДД).

Администратор начислений (административный орган, который составил протокол) обеспечивает передачу информации, необходимой для осуществления перевода денежных средств, посредством направления оператору ГИС ГМП извещений о начислениях.

Если в материалах, направленных в суд отсутствует УИН, судья может вернуть документы в орган, который их направил для устранения нарушений. Таким образом, идентификатор УИН – это не реквизит постановления суда, найти по нему текст правового акта невозможно.

Оплатить судебную задолженность по УИН также не получится: сервис Госуслуги позволяет заплатить по идентификатору лишь штрафы, назначенные административными органами. Для поиска и оплаты судебной задолженности потребуется больше данных, например, ФИО и ИНН.

Резюме

УИН – это уникальный платежный реквизит, который используется для осуществления перечислений в бюджет налогов, сборов, штрафов, недоимок и пеней. В некоторых случаях он также используется для идентификации не только самих платежей, но и постановлений, на основании которых эти самые штрафы возникли. Как правило, этот реквизит указывается в квитанции, постановлении или ином платежном документе, на основании которого произведено начисление. Если сделать платеж без указания УИН, бюджетный администратор может не увидеть платеж и не распознать его в системе, что создает для плательщика риск признания платежа несостоявшимся.

Что такое УИН при уплате налога?

Уникальный идентификатор начисления (УИН) – это специальный реквизит, предназначенный для систематизации платежных поручений. Документ действует на основании введенного в 2014 году приказа от Министерства финансов Российской Федерации. Он состоит из уникальной комбинации цифр и наименования направления платежа. Для совершения взноса в государственный или муниципальный бюджет необходимо указать цифры в поле кода.

УИН применяется при оплате по следующим квитанциям:

Стоит учитывать, что данный реквизит не всегда используется для идентификации платежа, однако многие банки требуют наличия УИН от клиента при совершении операции.

Физическим лицам придется использовать реквизит при оплате налога на:

Совершение платежей осуществляется на основе налогового уведомления, которое формируется и отправляется фискальным органом Российской Федерации. На сегодняшний день совершать оплату по налогам возможно в режиме онлайн. Данный способ погашения задолженностей в фискальных органах предполагает автоматическое отображение кода.

Когда необходимо указывать УИН при уплате налога?

Применение УИН позволяет автоматически производить зачисление взносов в государственный и муниципальный бюджет. Указанная в поле кода комбинация цифр обрабатывается и идентифицируется без использования человеческого фактора. Такие технологии обеспечивают оперативность и бесперебойность обработки данных, которые постоянно поступают в систему платежей налоговой службы.

По новым требованиям реквизит указывается при оплате:

Использовать идентификатор необходимо в следующем порядке:

Отображение неверной комбинации цифр приведет к неисполнению обязанности по уплате. Автоматизированная система не произведет идентификацию платежа, в следствии чего налогоплательщик не сможет погасить задолженность.

Когда УИН не используется при уплате налога?

Не указываются цифры в том случае, если предприниматель или руководитель организации берет на себя ответственность по расчету и внесению платежей в государственный бюджет на основе данных налоговой декларации. Такой документ предполагает применение совершенно другой системы идентификации. В данном случае необходимо обратиться к полю 104 поручения по платежу. Код бюджетной классификации будет определять направленность взноса.

С 2016 года оплата налога на имущество для физических лиц не требует указания УИН. Основанием для отказа от данного реквизита является налоговое уведомление, которое оформляется фискальным органом. В данном случае обязанность по созданию уведомления и приложенного к нему платежного документа возлагается на государственных сотрудников. Индекс платежки выступает идентификатором направленности взноса.

У многих налогоплательщиков возникает вопрос о том, как заполнять поле кода в случае получения налогового уведомления. В данном случае в строку заносится значение «0», которое отделяется от других символов в разделе.

Где взять УИН при уплате налога?

У многих юридических лиц и индивидуальных предпринимателей при оформлении платежного поручения возникает вопрос о том, где взять реквизит. Необходимая комбинация цифр находится в базе данных территориального фискального органа. При отсутствии реквизитов каждый налогоплательщик может обратиться к сотруднику государственного учреждения для получения нужных данных.

УИН при уплате налога

Современные интернет технологии позволяют узнать идентификатор без необходимости обращения в фискальные органы. Если юридическое лицо или индивидуальный предприниматель используют официальный сайт ФНС, тогда нужную информацию можно узнать, воспользовавшись интернет порталом. За аккаунтом пользователя закрепляется уникальная комбинация цифр, которая позволяет совершать онлайн выплаты без необходимости введения данных.

Однако не стоит переживать, если налоговый орган не сформировал реквизит для конкретного вида платежа. Выше указывалось, что далеко не все взносы требуют наличия данного идентификатора. Для проведения необходимой операции в поле кода вводится значение «0» с дополнительной информацией по целевому платежу. Для разделения значений используется комбинация «///».

Индекс документа в квитанции налоговой

Нередко у людей возникает вопрос, что такое индекс документа при оплате налога. Таковым считается идентификатор назначения платежа и самого плательщика. Его ФНС указывает на отправленных гражданам платежках. Он имеет вид числового значения и может дублироваться штрих-кодом.

Что такое индекс платежного документа

Прежде всего, индекс документа в квитанции налоговой сокращенно называется УИН. Подобное числовое значение – это уникальный код, который больше нигде не повторяется. Создает его непосредственно орган, который принимает платежи, то есть ФНС. Он указывается на различных платежных документа: квитанцией из налоговой либо счетом для оплаты штрафов. Необходимость в его введении была обусловлена огромным потоком платежей, которые регулярно проходят в системе. Сам УИН – это код, включающий в себя 20 цифр.

Где смотреть нужный индекс

Данное обозначение можно найти непосредственно в налоговом уведомлении, получаемом из ФНС. В самих квитанциях он обозначается, как «индекс документа». В ситуациях, при которых по различным причинам подобной платежки нет, для её повторного выпуска и получения, гражданин должен посетить налоговую службу. После обращения, сотрудник обязан сформировать квитанцию, где содержится данный идентификатор, а дальше предоставить её заявителю с целью проведения оплаты. Кроме этого, подобный документ можно быть создан самостоятельно, для чего применяются общедоступные сервисы ФНС.

Оплата налогов

Используя наличные деньги, произвести оплату налогов можно только посредством банка. Кроме этого, когда в Сбербанке заполняется платежка в виде ПД-4сб, нет нужды указывать УИН. Достаточно вписать следующие данные: ФИО, ИНН и реальную информацию о регистрации.

Можно оплатить налог по индексу документа онлайн, используя с этой целью онлайн-банкинг от Сбербанка.

Какие проблемы могут быть с УИН

Нередко трудностью считается отсутствие у банка, через который происходит оплата, координации с базой налоговой. Здесь клиент ничего не может сделать, поэтому ему требуется обращаться непосредственно в отделение банка, чтобы осуществить внесение платежей. Иногда для получения доступа к соответствующему сервису некоторые банки требуют предоставить им свой ИНН. Для этого стоит обратиться в контактный центр.

Другая проблема появляется в случае самостоятельного создания платежки посредством онлайн-сервиса налоговой службы. Здесь важно понимать, что ИД представляет собой номер только квитанции, а не налога. Поэтому в случае создания нового платежного документа, идентификатор будет иметь уже другой номер, но никак не является дубликатом прежнего. В результате предыдущий УИН становится недействительным.

Встречаются ситуации, когда в платежке не содержится подобная информация. Здесь важно понимать, что во всех квитанциях от налоговой её наличие обязательно. Как узнать номер? Когда приходит платежка, где не указан УИН, рекомендуется обратиться в ФНС с целью узнать, почему так произошло. Дело в том, что подобная квитанция считается недействительной. Кроме этого, важно обратиться к налоговикам, при наличии в соответствующем документе индекса, однако, отсутствии о нем информация в базе ФНС.

Когда нет УИН

Прежде всего, УИН формируется автоматически, за счет использования специального алгоритма, поэтому во всех налоговых квитанциях, а также документах для оплаты административных штрафов он должен присутствовать. В других документах, при отсутствии данного индекса, его не требуется придумывать или искать в базах или справочниках. Требуется в соответствующее поле поставить нулевое значение, иначе оплату оператор не сможет провести.

Единственным органом, уполномоченный предоставлять гражданам любую информацию, касаемо УИНа – это ФНС. Все остальные организации не уполномочены этого делать, а также не имеют доступа к его формированию.

Если не получена квитанция

Когда письмо не было по определенным причинам прислано из ФНС либо не добралось до получателя, есть несколько способов, посредством которых можно узнать ИД. С этой целью трубится:

Как самому сформировать квитанцию

За счет наличия интернета, существует возможность самостоятельно узнать УИН для проведения оплаты налогов, если не пришла квитанция. Для этого потребуется открыть сайт nalog.ru, где создать дубликат.

Прежде всего, необходимо:

Теперь в отрывшейся форме требуется выбрать тип платежки исходя из категории налога. Указав подходящий пункт, потребуется заполнить появившиеся поля. Там требуется указать, каким образом будет происходить оплата и сумму налога. Теперь нажимается «Далее» и вносятся данные в другие поля, четко придерживаясь подсказок, присутствующих на сайте. Если заполнение проведено правильно, то сервис предоставит квитанцию для оплаты, где будет присутствовать УИН.

Оплата посредством Сбербанк Онлайн

Для проведения оплаты, требуется в личном кабинете осуществить:

Когда все было выполнено корректно, система выдаст заполненную квитанцию, посредством которой выполняется оплата.

УИН – это уникальный код в налоговой системе, присваиваемый каждому фискальному платежу. Используя его, можно осуществляться поиск и оплата налогов ФНС, а также штрафов в пользу государства. Используя его, есть возможность оперативно провести платеж любым доступным способом.