Индекс доллара падает что это значит

Индекс доллара

Роль индексов в биржевой торговле сложно переоценить. Если уже привычным бенчмарком фондового рынка России является Индекс Московской биржи, то барометром рынка акций наиболее развитой экономики мира, США, являются индексы S&P 500 и Dow Jones, за которыми следят трейдеры по всему миру. В биржевой среде даже говорят: «Америка чихнёт, а простужается весь мир». Но, помимо американских акций, о здоровье экономики США часто судят ещё и по стоимости её национальной валюты, доллара США, который является основной валютой международных взаиморасчётов.

На стоимость доллара США пристально смотрят даже обыватели, которые не имеют к биржевым торгам никакого отношения. Таким образом, учитывая важность доллара США для мировой экономики, у него тоже есть свои индексы, показывающие силу американской платёжной единицы на мировой арене, помимо его курсовой стоимости относительно валюты какой-либо единично взятой страны. Давайте разберёмся, что представляет собой индекс доллара, как рассчитывается и как используется в трейдинге.

Описание индекса доллара

Индекс доллара обозначается как DXY или USDX и имеет следующую форму вычисления:

50,14348112 * EUR/USD-0,576 * USD/JPY0,136 * GBP/USD-0,119 * USD/CAD0,091 * USD/SEK0,042 * USD/CHF0,036.

Индекс доллара является геометрически взвешенным индексом отношения курса доллара США к шести основным мировым валютам стран и страновых блоков, являющихся торговыми партнёрами США, приведённым в отношении к базисному периоду – 1973 г. В индексе доллара удельный вес каждой валютной пары определён её степенью, таким образом, максимальное влияние на индекс доллара оказывает курс евро – 57% в индексе (в связи с чем индекс доллара получил негласное название «антиевропейский индекс»). На втором месте – японская иена (13,6%), на третьем – фунт стерлингов (11,9%), на четвёртом – канадский доллар (9,1%), на пятом – шведская крона (4,2%) и на шестом – швейцарский франк (3,6%). Коэффициент 50,14348112, находящийся в начале формулы расчёта индекса, приводит его значение на период 1973 г. (индекс доллара рассчитывается с марта 1973 года) к значению 100. Таким образом, значение индекса сравнивает текущую силу американской валюты с базисным периодом. То есть если индекс доллара выше 100, то на соответствующую величину доллар сильнее, а если менее 100 – слабее. Причём статистически было замечено, что возрастание индекса доллара на 10% отображает вливание в данную валюту приблизительно 1 трлн долл. США.

История индекса доллара

Индекс доллара берёт своё начало с марта 1973 года, когда его начали рассчитывать в JP Morgan. Данная необходимость возникла с момента перехода к плавающим курсам валют, что началось в упомянутом году после Смитсоновской конференции в Вашингтоне. Ранее действовало Бреттон-Вудское соглашение, которое вступило в силу в 1945 году. Согласно этой системе, валюты 44 стран были привязаны к доллару США, который был привязан к стоимости золота – 35 долларов за тройскую унцию (золотой стандарт). Однако данная система просуществовала до принятия Смитсоновского соглашения, результатом которого стало увеличение диапазона валютных колебаний до 4,5% с 1%. Смитсоновское соглашение послужило базисом для перехода к Ямайской системе, которая предполагает рыночное образование валютных курсов.

Таким образом, появилась необходимость определять силу доллара США относительно других мировых валют. Индекс доллара пересматривался единожды – в 1999 году – в связи с введением в безналичный оборот евро. Индекс доллара показывает силу американской валюты ещё и в сравнении с валютой 19 стран еврозоны, а также ещё девяти стран, использующих евро, но не входящих в еврозону.

Сильные и слабые стороны индекса доллара

Индекс доллара рассчитан на основе стран – крупных экономических партнёров США, однако имеет стабильные степенные коэффициенты, не отражающие динамику изменения торговых отношений. В индекс доллара не включён Китай и ряд других стран, которые являются крупными участниками международной торговли. Однако несомненным плюсом индекса доллара является его повсеместное использование. Так, индекс доллара рассчитывается круглосуточно, причём, помимо самого индекса, существуют ещё фьючерсы и опционы на данный индекс. Максимальный объём торгов проходит на ICE (Intercontinental Exchange). Также большие объёмы показывают ETF на индекс доллара, которые торгуются на NYSE Arca.

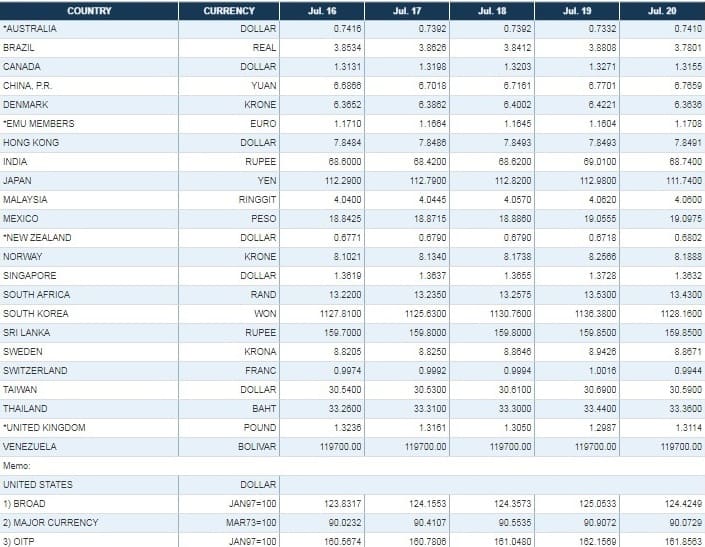

Своеобразным аналогом индекса доллара, в котором учитывается изменение торгового баланса, а также ряд дополнительных валют, является торгово-взвешенный индекс доллара TWDI (Trade-Weighted Dollar Index), который активно использует ФРС (на сайте ФРС представлена структура индекса https://www.federalreserve.gov/releases/h10/current/default.htm), хотя динамика данного индекса фактически совпадает с динамикой индекса доллара, т.к. основной вес в нём тоже имеет евро.

Изменением своей динамики индекс доллара показывает силу американской валюты относительно других мировых валют, давая более комплексную картину в сравнении с динамикой какой-либо отдельно взятой валюты. Например, можно предположить, что относительно мировых валют динамика доллара и франка будут слабеть относительно синхронно, что выльется в неизменение кросс-пары. Таким образом, индекс доллара способен показать более объективную картину.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи — мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Что такое «Индекс доллара»

Что такое индекс доллара США

Индекс доллара США (USDX, DXY) — это индекс стоимости доллара США в сравнении с другими валютами.

Как рассчитывается индекс доллара США

Индекс доллара является отношением доллара США (USD) к корзине из шести иностранных валют и представляет собой взвешенное среднее отношение доллара в сравнении с евро (EUR), японской йеной (JPY), фунтом стерлингов (GBP), канадским долларом (CAD), шведской кроной (SEK) и швейцарским франком (CHF).

— Японская иена (JPY) — 13,6%

— Фунт стерлингов (GBP) — 11,9%

— Канадский доллар (CAD) — 9,1%

— Шведская крона (SEK) — 4,2%

— Швейцарский франк (CHF) — 3,6%

Таким образом, учитывая наличие в своем составе евро, индекс доллара содержит в себе валюты представленные 24 государствами.

История индекса доллара США

Индекс доллара был создан компанией JP Morgan в 1973 году и с того времени обновлялся только один раз, когда в Европе ввели единую европейскую валюту евро.

Базовым значением индекса был принят уровень 100 пунктов. К примеру, уровень 107,5 п. означает, что стоимость доллара выросла на 7,5%, относительно первоначального исторического значения. Март 1973 года был выбран в качестве базового периода, поскольку с этого времени крупнейшие торговые страны ввели плавающие курсы валют. Это соглашение было достигнуто на конференции Смитсоновского института в Вашингтоне. Оно заменило неудачную политику фиксированных ставок валют, установленную около 25 лет до этого в Бреттон-Вудсе.

Индекс обновляется 24 часа в сутки. Точно так же, как индекс Доу-Джонса (DJIA) является основным индикатором фондового рынка США, индекс USDX дает общее представление о международной стоимости доллара США.

Максимальное значение было достигнуто в 1985 году, когда курс поднимался выше 150 п. Минимум пришелся на пик кризиса 2008 года в районе 71 п.

Как использовать индекс доллара США для подтверждения направления тренда

Так как индекс доллара отражает стоимость корзины валют по отношению к доллару, то он даёт более понятное представление о силе или слабости доллара, чем когда вы смотрите на одну валютную пару.

Многие опытные трейдеры обращаются к индексу доллара США, прежде чем торговать какой-либо валютной парой, чтобы избежать торговли против основного тренда. Но есть один недостаток. Доля евро около 57,6%. Это очень значительная величина, поэтому степень влияния европейской валюты на USDX является абсолютно доминирующей.

Как торговать индексом доллара

Индекс доллара США доступен для торговли все 5 рабочих дней недели. USDX может быть доступен в различных формах. К примеру, активная торговля происходит биржевыми инвестиционными фондами (ETF). Кроме того, сделки совершаются и при помощи фьючерсов и опционов. Наибольший объем торгов сосредоточен на Intercontinental Exchange (ICE).

Существуют два популярных ETF, которые мгновенно реагируют на укрепление или ослабление американской валюты: UDN и UUP. Первый из них предполагает работу на понижение, то есть продажу фьючерса USDX, второй позволяет занимать длинные позиции при росте, предоставляя возможность заработать на повышении индекса доллара. Эти ETF обращаются на NYSE Arca.

В заключение

Индекс USDX может служить как самостоятельным торговым инструментом, так и своего рода индикатором, который позволяет предугадать смену или продолжение тенденции. Это важно, так как доллар США является основой всей мировой финансовой торговли и оказывает непосредственное влияние на стоимость огромного количества самых разнообразных активов, вынуждая всех крупных и малых инвесторов считаться с ним.

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Индекс доллара: если он сильный, то рынки слабые.

Индекс доллара в 2021г. оттолкнулся от 89 и пытается расти.

Главное для среднесрочного трейдера, понять, сильный рынок или слабый.

Сейчас рынок уже не сильный, но и не слабый.

Пила, S&P500, Nasdaq, индексы Мосбиржи уже не растут.

Сейчас — борьба за пробитие уровня 91.

Индекс доллара по дневным:

Доллар — это risk off.

Круглые цифры всегда психологически важны.

Полностью в USD (с декабря 20г, по 73,0р.).

Жду коррекцию.

Индекс доллара растет, драг.металлы падают, облигации падают (2 дневный отскок — это пока еще не более, чем отскок) — это первые сигналы предстоящего движения.

Раз индексы США в среднем не растут, то есть риск коррекции.

1 день роста (вчера), еще не показатель.

Существенно ниже (не скоро), планирую сформировать портфель акций РФ (как в апреле 20г., но немного иначе: проанализирую по ситуации, в портфеле будут индексные российские акции, но с другими весами, веса не как в индексе).

Существенно дешевле, планирую формировать портфель.

В USD можно долго ждать.

Очень важно, уметь ждать, желательно, хладнокровно.

Конечно, хочется прокричать «шайбу-шайбу», но это бесполезно.

ИНДЕКС ДОЛЛАРА: 8 ВЕЩЕЙ, КОТОРЫЕ НУЖНО ЗНАТЬ. ЧАСТЬ 2

Здравствуйте, друзья! Мы продолжаем наш обзор Индекса доллара. Индекс доллара входит в число ключевых показателей, которые отслеживают трейдеры и инвесторы со всего мира вне зависимости от рынка на котором они торгуют или объекта их инвестиций. Несмотря на свою относительную молодость, значимость Индекса американского доллара (USDX) для анализа текущей конъюктуры мирового финансового рынка сравнима с такими динозаврами, как Индекс Dow Jones и S&P 500. Кроме этого, важно учитывать, что Индекс американского доллара (USDX) часто формирует тенденции ключевых валют на мировом валютном рынке.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Странный эпизод снижения доллара

За последние же несколько лет центральные банки приступили к проведению скоординированной политики монетарного ужесточения (англ. tightening policy), сперва уменьшив объемы количественного смягчения (англ. quantitative easing — QE), а затем начав повышать процентные ставки, подойдя на сегодняшний день вплотную к сокращению своих балансов. Несмотря на то, что после подобных мер цена нефти и многих других сырьевых товаров резко снизилась по отношению к американскому доллару, золото продемонстрировало силу и в последние годы стало одним из самых эффективных объектов инвестиций.

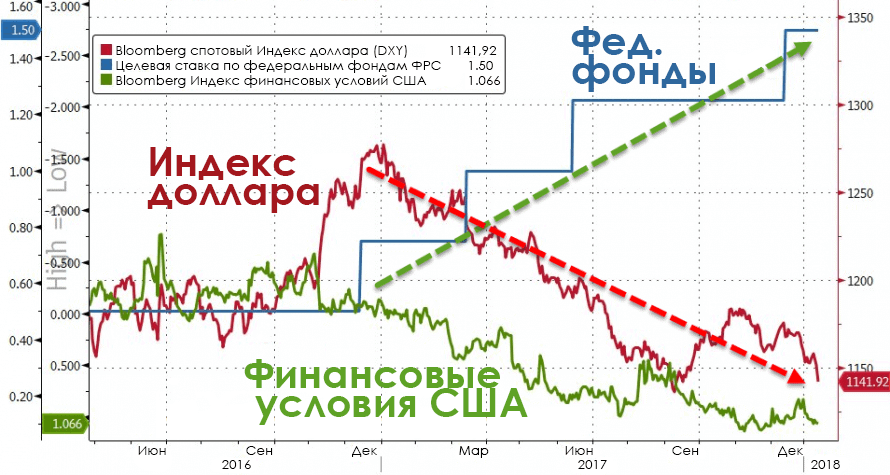

Однако, с долларом происходит нечто очень странное. В нормальной ситуации политика монетарного ужесточения, проводимая теперь ФРС США, должна приводить к усилению роста Индекса американского доллара. Однако вместо этого доллар снижается самыми стремительными темпами с 2003 года.

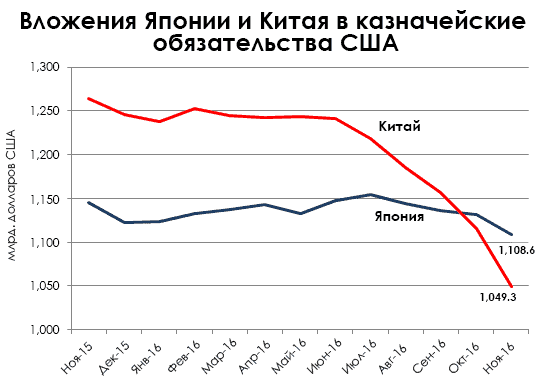

Что же все это значит? Давайте разберемся, ведь это обусловлено многими факторами. Во-первых, растет международный сантимент против казначейских облигаций США (англ. US treasury bonds), что может влиять на общий спрос на американский доллар, а значит и на его стоимость. Например, в течение 2016 года наблюдалось относительно устойчивое снижение вложений Японии и Китая в казначейские обязательства США, причем Китай был более агрессивен в своем отказе от американского долга:

(Источник: US Treasury Department)

Также наблюдается пока едва уловимый, но растущий международный аппетит к альтернативной мировой резервной валюте. Американский доллар, будучи мировой резервной валютой, десятилетиями был защищен от последствий печатания фиатных денег, но сегодня многие страны, включая Россию, Китай и Саудовскую Аравию, переходят к торговым соглашениям, вытесняющим американский доллар из двусторонней торговли. В конечном счете волна долларов наводнит США, поскольку американская валюта больше не будет востребована в трансграничной торговле с другими странами. Следовательно, стоимость американского доллара продолжит снижаться относительно валют других стран.

Помимо этого, существует проблема скоординированного монетарного ужесточения со стороны всех мировых центральных банков, при этом Европейский центральный банк (англ. European Central Bank — ECB) и даже Центральный банк Японии (англ. The Bank of Japan) прекращают свои стимулы и сворачивают политику количественного смягчения. Это означает, что теперь национальные валюты других стран будут усиливаться по отношению к американскому доллару, а значит Индекс американского доллара будет снижаться и дальше. Если только ФРС США не станет более агрессивно повышать свои процентные ставки, то падение американского доллара лишь ускорится.

Применение в трейдинге

Трейдеры могут использовать рыночные движения Индекса американского доллара (USDX) для понимания изменения стоимости доллара США относительно других иностранных валют, входящих в валютную корзину рассматриваемого индекса. Например, если Индекс американского доллара (USDX) растет, то вероятнее всего укрепляется и доллар США. И наоборот, если Индекс (USDX) снижается, то скорее всего снижается и стоимость доллара США на мировом валютном рынке.

Многие финансовые средства массовой информации освещают стоимость Индекса американского доллара (USDX), чтобы дать аудитории понимание динамики доллара США на мировом валютном рынке. Это является лучшей и более эффективной альтернативой, чем освещение поведения каждой валюты относительно того же доллара.

Индекс американского доллара (USDX) может быть использован в качестве обратного индикатора силы единой европейской валюты — евро, так как вес евро в формировании рассматриваемого индекса составляет подавляющие 57,6%. Следующей по силе влияния на Индекс (USDX) валютой является японская иена с 13,6%. Следом за иеной идет британский фунт с 11,9%.

Ключевой момент, о котором должны помнить валютные трейдеры, заключается в том, как динамика Индекса американского доллара (USDX) соотносится с динамикой основных иностранных валют и валютных пар, в которых есть доллар США (USD). Например, для трейдеров, торгующих на рынке Forex необходимо помнить, что, если у валютной пары USD/JPY, символ USD стоит перед разделительной чертой, то корреляция Индекса (USDX) и валютной пары USD/JPY будет положительной. Это значит, что рыночные движения Индекса (USDX) и валютной пары USD/JPY будут происходить в одинаковых направлениях (Индекс (USDX) растет и пара USD/JPY растет; Индекс (USDX) снижается и пара USD/JPY снижается).

И наоборот, если у валютной пары GBP/USD, символ USD стоит после разделительной черты, то корреляция Индекса (USDX) и валютной пары GBP/USD будет обратной. Это значит, что рыночные движения Индекса (USDX) и валютной пары GBP/USD будут происходить в разных направлениях (Индекс (USDX) растет, а пара GBP/USD снижается; Индекс (USDX) снижается, а пара GBP/USD растет). Применительно к фьючерсному рынку корреляция фьючерса на Индекс американского доллара (USDX) и фьючерсов на другие иностранные валюты будет также обратной.

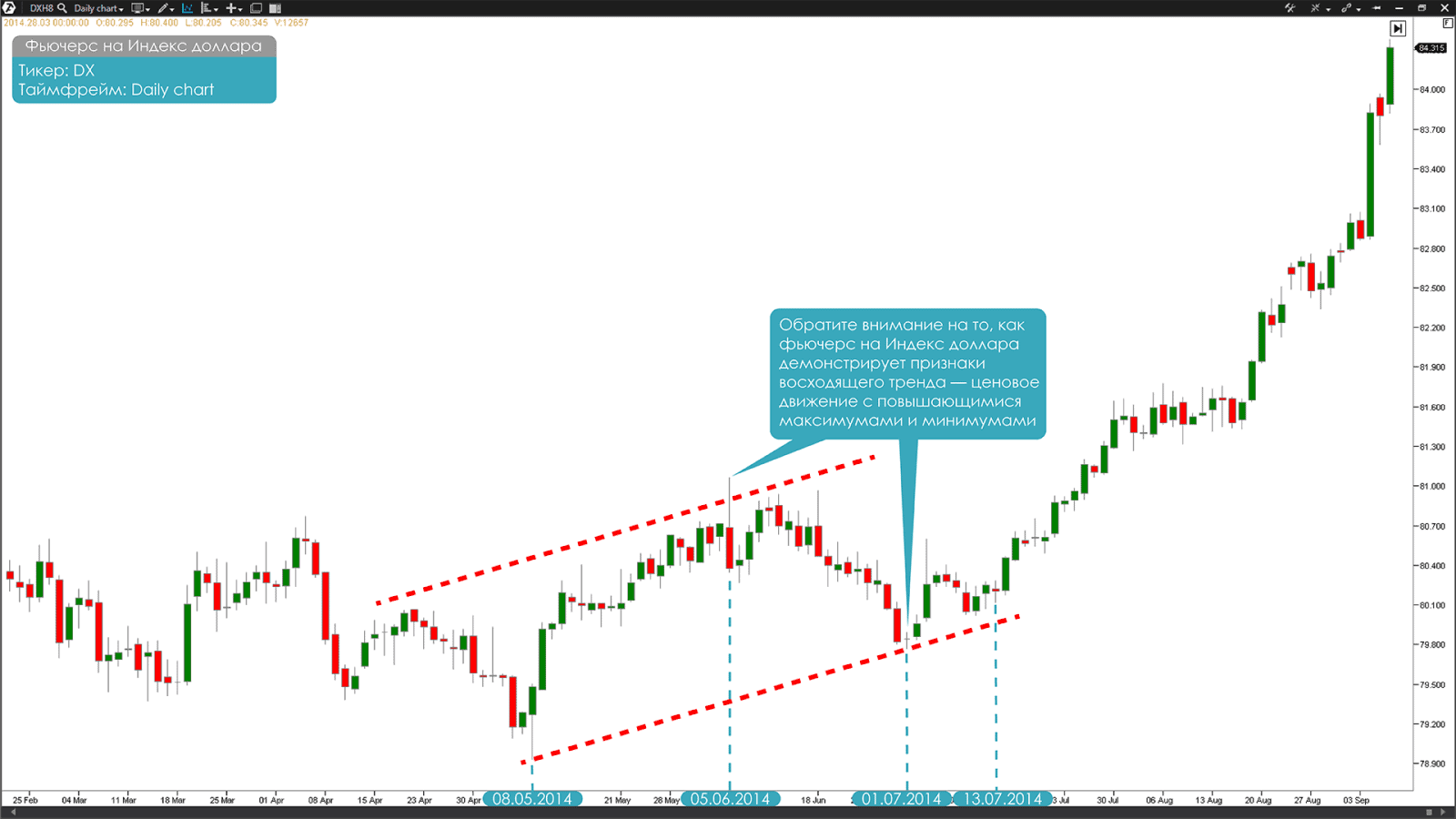

Но как это может помочь в трейдинге? Давайте перейдем к примеру и обратимся для этого к графикам из торгово-аналитической платформы ATAS. Если вы являетесь начинающим трейдером, то уже наверняка знаете признаки восходящего и снисходящего тренда. Все правильно. Восходящий тренд — это ценовое движение с повышающимися максимумами и минимумами, а нисходящий тренд характеризуется понижающимися максимумами и минимумами.

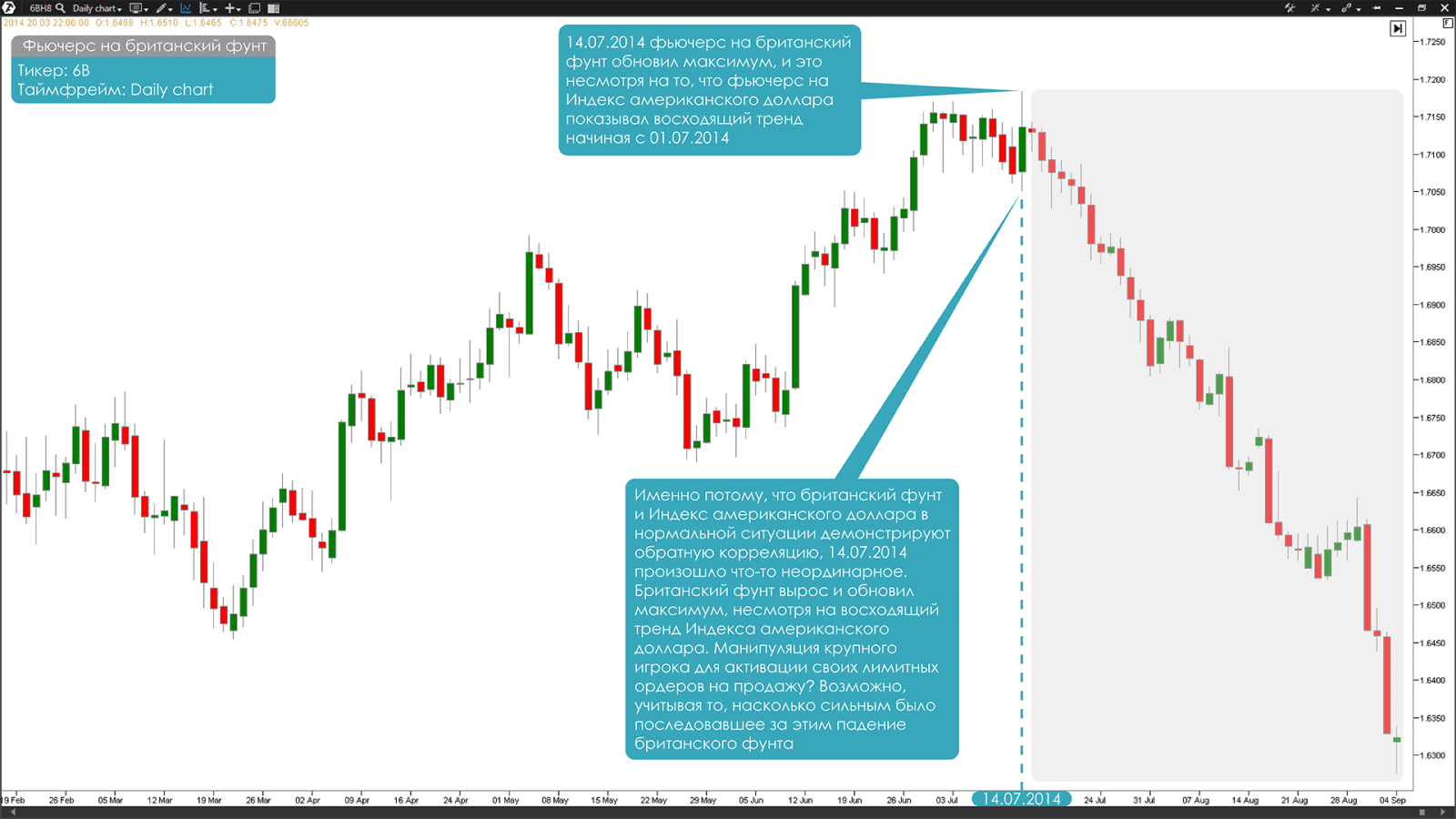

Как мы видим на нижнем графике, фьючерс на Индекс американского доллара (USDX), торгующийся под тикером DX, установил минимум 08 мая. Следующий минимум был сформирован уже 01 июля и не обновил предыдущий. Кроме этого, в промежутке между этими датами, 05 июня был обновлен предыдущий максимум. Налицо соблюдение признаков восходящего тренда на дневном таймфрейме (Daily chart), которым пользуются преимущественно институциональные и крупные игроки, а также профессиональные трейдеры для определения основной рыночной тенденции.

А что же происходит с фьючерсом британского фунта, торгующимся под тикером 6В? Мы помним, что в нормальной ситуации у Индекса (USDX) и британского фунта обратная корреляция, то есть когда один из них растет, другой снижается и наоборот. Мы помним, что на верхнем графике Индекса (USDX) формируется восходящий тренд, а значит на нижнем графике фьючерса британского фунта мы ожидаем нисходящий тренд и, следовательно, формирование понижающихся максимумов и минимумов. Однако 14 июля фьючерс британского фунта обновляет предыдущий максимум, после чего в последующие дни начинается «медвежье» ралли.

Ритейл-трейдеры, которые не отслеживали динамику Индекса американского доллара (USDX) в платформе ATAS, могли счесть обновление максимума фьючерсом британского фунта как продолжение его восходящей тенденции. Ритейл-трейдеры, которые наоборот были в курсе восходящего тренда на Индексе (USDX) наверняка сочли такое несвойственное поведение фьючерса британского фунта не более чем манипуляцией крупного игрока и не стали открывать длинные позиции по британскому фунту. Само понимание того, что Индекс (USDX) находится в восходящем тренде позволило бы этим ритейл-трейдерам в дальнейшем заключать успешные сделки на продажу фьючерсов британского фунта внутри дня, пользуясь продвинутыми инструментами объемного анализа платформы ATAS.

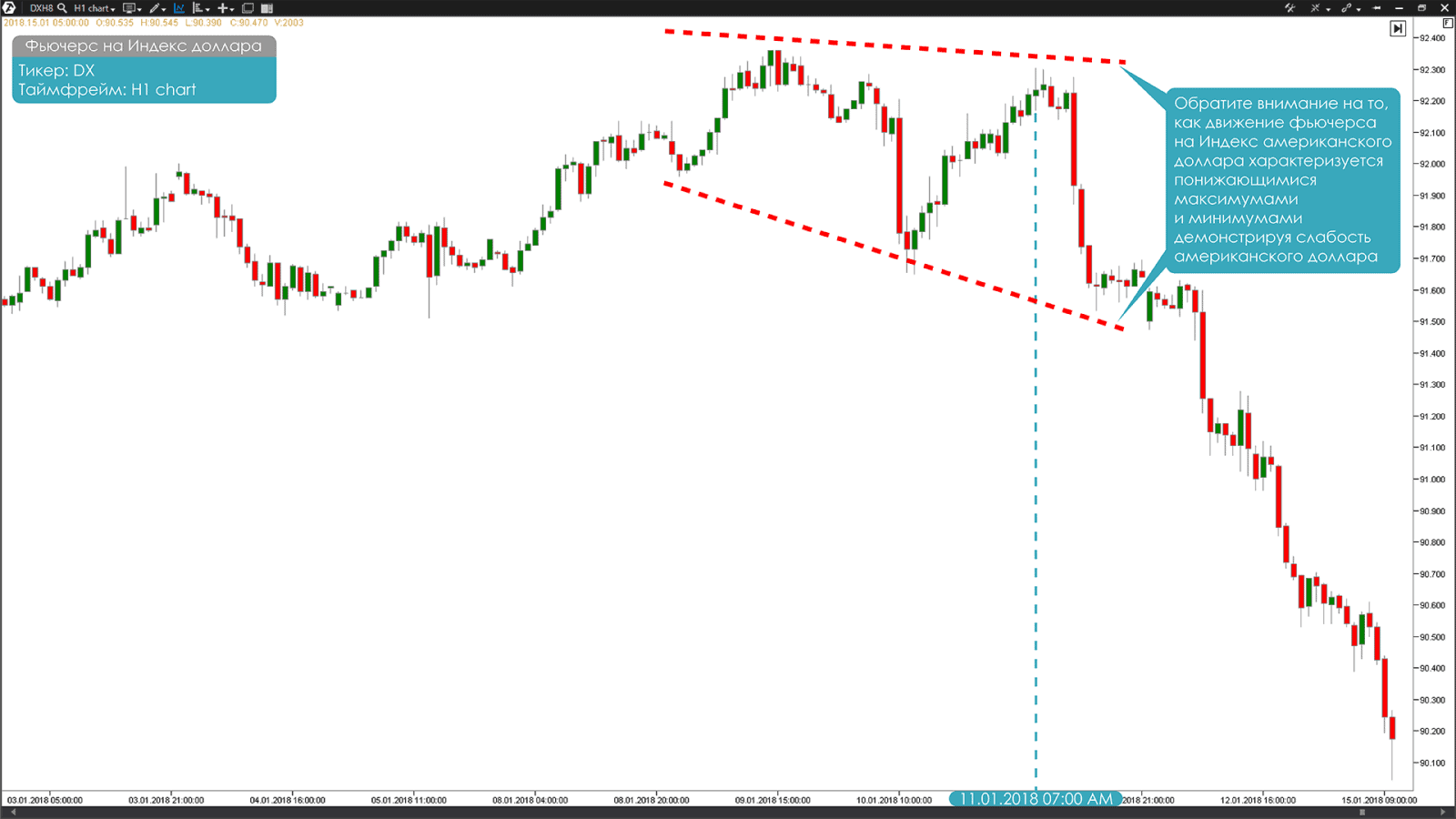

Теперь, давайте рассмотрим возможности, которые нам дает для внутридневной торговли такой относительно простой, но эффективный метод анализа графика Индекса американского доллара (USDX) в торгово-аналитической платформе ATAS. Для этого перейдем на часовой таймфрейм (H1 chart) уже привычного нам фьючерса на Индекс американского доллара (тикер DX).

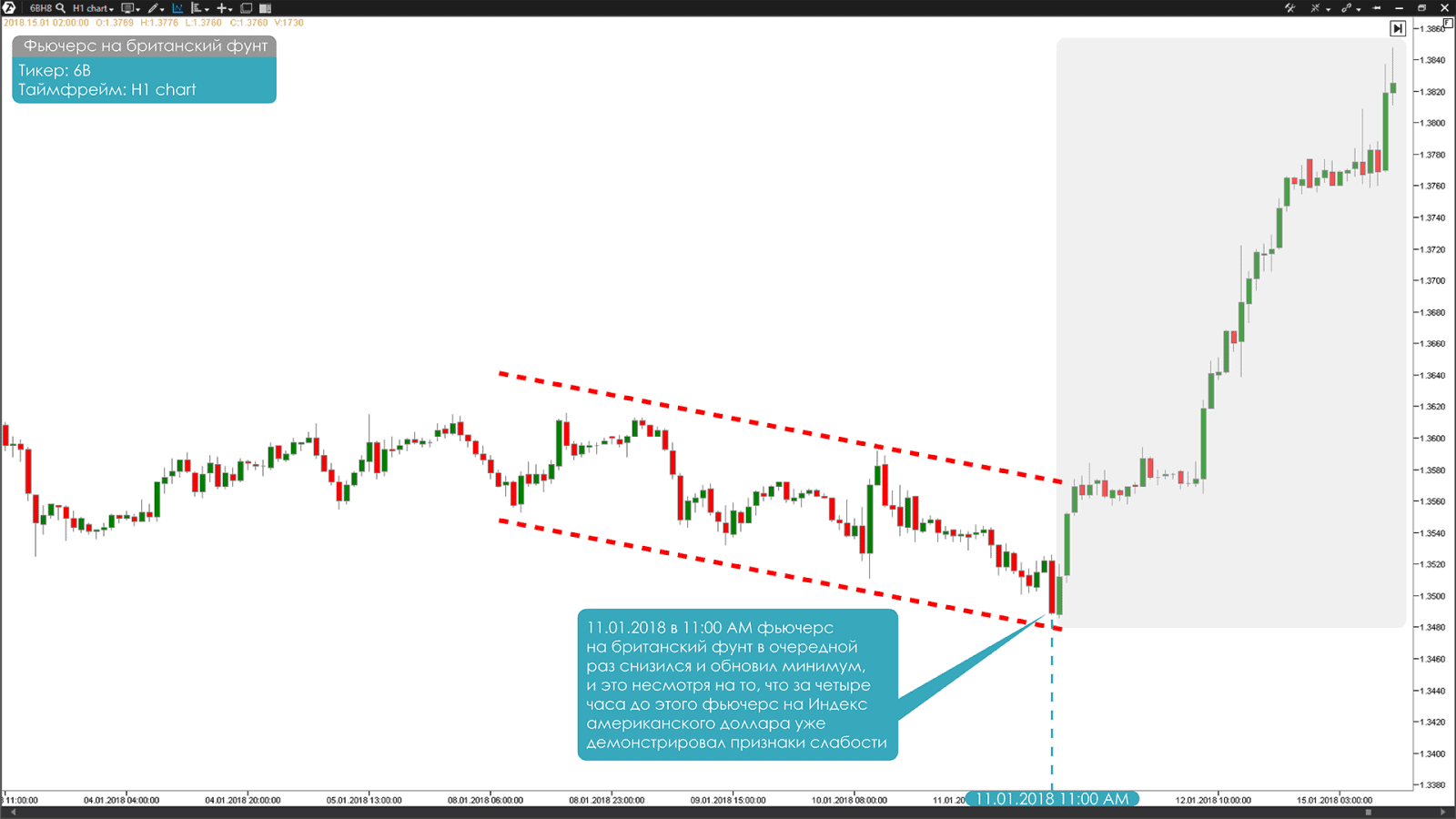

Из графика видно, что фьючерс на Индекс американского доллара (USDX) демонстрирует слабость, которая характеризуется понижающимися максимумами и минимумами. Максимум, который ставит цена данного фьючерса 11 января в 07:00, находится ниже предыдущего максимума. Вы уже знаете, что в нормальной ситуации корреляция между фьючерсом на Индекс американского доллара (USDX) и фьючерсом британского фунта обратная. Из этого следует, что в данной ситуации мы ожидаем рост фьючерса британского фунта на фоне слабеющего доллара США, что будет характеризоваться повышающимися максимумами и минимумами на графике фьючерса британского фунта.

Но как мы видим из часового графика фьючерса британского фунта, приведенного ниже, поведение его цены кардинально отличается от ожидаемого нами. 11 января в 11:00, на месте ожидаемого повышающегося минимума, мы находим понижающийся (новый) минимум. Что еще более примечательно цена британского фунта уже несколько дней снижается вместе с Индексом американского доллара (USDX).

Для ритейл-трейдеров, которые не анализировали на тот момент динамику Индекса американского доллара (USDX) в платформе ATAS, обновление минимума фьючерсом британского фунта могло стать признаком его дальнейшего снижения. Ритейл-трейдеры, которые наоборот были в курсе ослабления Индекса (USDX) наверняка сочли такое несвойственное поведение фьючерса британского фунта манипуляцией крупного игрока для активации своих лимитных ордеров на покупку британского фунта и не стали открывать короткие позиции. Понимание того, что Индекс (USDX) демонстрирует слабость позволило бы этим ритейл-трейдерам в дальнейшем заключить успешные сделки на покупку фьючерсов британского фунта, пользуясь продвинутыми инструментами объемного анализа платформы ATAS.

Если вы считаете, что подобные ситуации редко встречаются на финансовом рынке, то мы предлагаем Вам самим с помощью платформы ATAS убедиться в том, что это распространенное явление даже на внутридневных таймфреймах (используйте таймфреймы не ниже 1 часа). Загрузите бесплатно платформу ATAS по ссылке в начале статьи, откройте график Индекса американского доллара (USDX), а также график торгуемого Вами финансового инструмента и проанализируйте их динамику, так как это показано на примерах выше.

Если у Вас возник вопрос, что такое лимитные ордера, для лучшего понимания темы сведения ордеров на финансовых рынках мы рекомендуем Вам ознакомиться с нашими следующими материалами: «Алгоритмы сведения ордеров cme. Часть 1», «Алгоритмы сведения ордеров cme. Часть 2» «Алгоритмы сведения ордеров cme. Часть 3». Удачной Вам торговли!

Внимание! Торговля на бирже сопряжена с финансовыми рисками и подходит не всем инвесторам. Данная публикация носит исключительно информационный характер. Проведение торговых операций на финансовых рынках может привести к получению убытков и потере инвестиционных средств. Перед использованием торговых идей убедитесь, что вы в полной мере осознаете все риски, а также обладаете соответствующими знаниями и опытом для торговли на бирже.