Индекс мосбиржи полной доходности что это

Расчет реальной доходности Индекса Мосбиржи

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

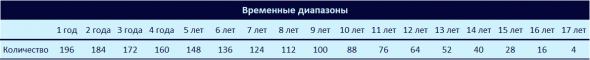

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

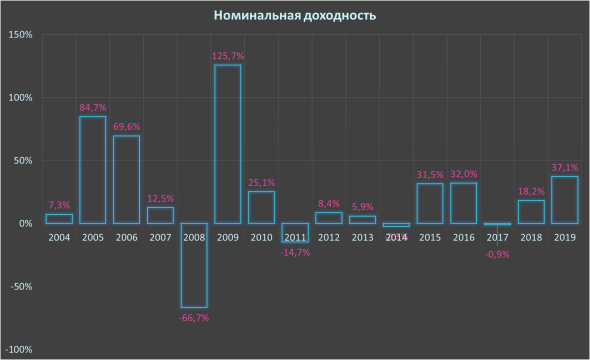

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

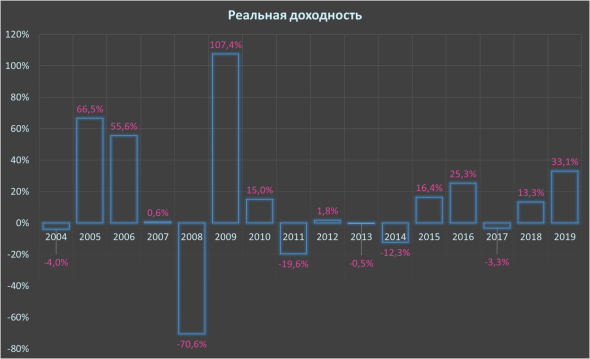

А теперь посмотрим реальную доходность этих лет.

Реальная доходность – это доходность, скорректированная на инфляцию.

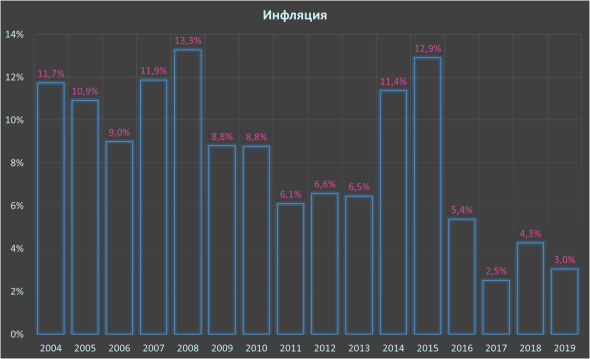

Кстати, вот она – инфляция по годам

Волатильность реальной доходности сохраняется, правда максимальная доходность уже 107% (уменьшена на инфляцию) и минимальная доходность минус 70,6%, опять же хуже номинальной доходности на величину инфляции

Средняя реальная доходность с 1 января 2004 по 31 декабря 2019 г составила 6,3%

Можно на этом было и закончить расчеты. Мы получили 6,3% реальной доходности, что вполне коррелирует с реальными доходностями мировых рынков. Такой процент дает очень хорошие шансы на накопление капитала и на медленное его истощение, когда будете жить на этот капитал.

Но расчеты уже сделали, так что давайте посмотрим подробнее.

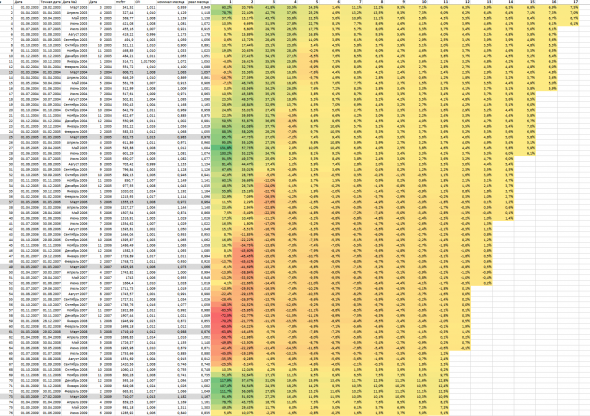

Было рассчитано 1700 вариантов расчетов доходностей, в разных временных окнах от 1 года до 17 лет. Часть матрицы расчета выглядит так

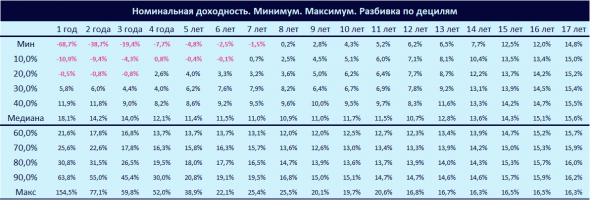

Вот данные по номинальным доходностям

Как читать отчет:

— Минимум и максимум это экстремальные значения конкретных временных окон. То есть в годовом окне (их в расчете 196) минимальное значение было минус 68,7%. Такая доходность была в промежутке с декабря 2007 по декабрь 2008. И максимум 154,5%, это было с мая 2005 по май 2006 г.

— Медиана. Это среднее значение.

— Децили. 10%; 20% и тд. Если все значения в конкретном периоде расположить от меньшего к большему и разделить на отрезки по 10%, то это и получатся децили. Например, в окне, равном 1 году, граница первого дециля проходила по доходности минус 10,9% годовых.

Видим очень оптимистические результаты. Отрицательные доходности попадаются в 5% результатов 7-летнних периодов. С 8-летних периодов все 100% доходностей положительные.

На отрезке в один год, всего 20% доходностей отрицательные.

Все медианные значения очень высоки. Худший медианный показатель равен 11% в 8-9 летних окнах.

Но мы помним, что нам важна реальная доходность.

На мой взгляд результаты удручающие. Даже в 13-летних окнах были отрицательные доходности (привет тем, кто советует 3-5 летние горизонты для инвестиций в акции). Например, реальная доходность с апреля 2007 по апрель 2020 составила минус 0,9% годовых.

Даже в десятилетних окнах 37% результатов были отрицательными.

Медианные значения совсем не похожи на желательные 6-7% реальной доходности. 12-летние окна оказались самыми худшими, всего 1,9% реальной доходности.

Можно было бы сделать вывод, что на отрезках в 16 – 17 лет доходности достигают необходимых 6-7%, но, если бы не одно НО. Вспомните, в нашей выборке всего 4 17-летних периода и 16 16-летних. Это слишком мало для устойчивых выводов.

В среднем, можно сказать, что реальная доходность находится в районе 4%. Ну что-ж, можно хотя бы рассчитывать на «Правило 4%».

А как получить доходность индекса? Правильно, купить ETF на данный индекс. В России это не дешевое удовольствие. В среднем комиссия ETF равна 1%. Но мы возьмем минимальные, на данный момент затраты 0,9%

Давайте посмотрим, что получилось.

Минусов прибавилось. Теперь есть шанс получить отрицательную доходность даже в 14-летнем окне. Минимальная медианная доходность в 11-летнем окне, равна 1%.

В среднем доходность составила 3,2%… Это очень мало.

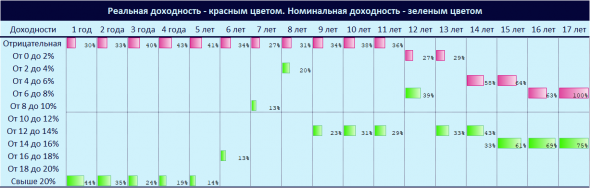

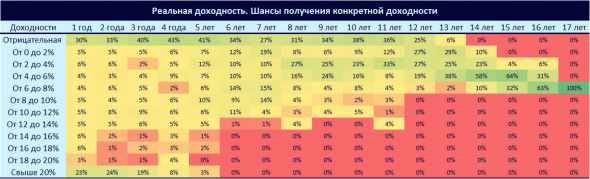

Давайте посмотрим с другой стороны. Каковы шансы получения конкретной доходности в разных временных окнах.

Например, номинальную доходность свыше 20% в 2-летних окнах можно получить с вероятностью в 35%. Или получить доходность ниже 12% в 15-летних окнах не получится. По крайней мере раньше такого не было 😊

А вот, такая же таблица по реальной доходности. Шансов получить высокую доходность поубавилось, а отрицательную – выросло.

Допустим нас интересует доходность 4-6%. Высокие шансы получить такую доходность в 14-15 летних окнах.

Если взять максимальные шансы в каждом из временных окон в номинальной и реальной доходности и объединить в одну диаграмму, то получим такой результат.

Как мы видим, до 11 лет, вы скорее получили бы отрицательную реальную доходность.

Выводы:

Да, действительно, номинальная доходность в России высока. Но и инфляция у нас высокая, тенденция на снижение инфляции видна только в последние 3 года. Если опираться на прошлые доходности, то можно смело ориентироваться на доходность от 10% при инвестициях свыше 10 лет. Но кому нужна номинальная доходность?

С реальной доходностью всё очень плохо. В среднем было 4% на промежутках от 12 лет. Но это чистая реальная доходность. Если инвестировать через ETF, то можно было рассчитывать только на 3,2% в окнах от 12 лет. И вот тут у многих приходит мысль, что нужно выбирать отдельные акции и быть эффективнее рынка и получить доходность больше, чем у индекса. Да, идея не плоха и не нова. Но с чего вы взяли, что это просто и реально? Я несколько лет проводил опросы среди активных инвесторов, увлекающихся фундаментальным анализом, они все умные и сообразительные ребята, но далеко не всем удается обогнать индекс. Не верите? Посмотрите результаты опроса за 2019 год, даже на таком сильном бычьем рынке 96 инвесторов из 100 показали доходность ниже рынка.

При этом, есть подозрение, что кто-то из оставшихся четверых мог неправильно посчитать доходность своего портфеля, чтобы не делать таких же ошибок, рекомендую почитать тут как правильно это делать.

Самый главный и важный вывод – инвестиции только в один российский рынок – это не лучшая стратегия. Возможно, со временем, наша экономика будет более эффективна, и это позитивно отразиться на фондовом рынке. Ну а пока, обязательно нужно диверсифицироваться по рынкам разных стран. Тут вы можете почитать как лучше инвестировать в рынок США.

Калькулятор.

Наверняка, в какой-то момент вам захотелось спросить – «Автор, а где посмотреть твои расчеты? Может ты не умеешь считать или наводишь напраслину на эффективный российский рынок! Я раньше видел совсем другие выводы».

Именно для этого я сделал небольшой калькулятор, чтобы каждый самостоятельно мог посчитать номинальную и реальную доходность любого отрезка времени от 2003 по 2020 год (данные будут постоянно дополняться). Причем посчитать как в процентах, так и в рублях.

Итак, принцип действия калькулятора:

— калькулятор высчитывает данные на первое число, выбранного месяца. Если первого числа этого месяца не было торгов, то берутся данные ближайшего торгового дня. Это важно, так как при расчете доходности на коротких промежутках, эти несколько дней имеют значения.

— данные для калькулятора по индексу Мосбиржи полной доходности брал на сайте Мосбиржи, а данные по инфляции на сайте Росстата.

— Реальная доходность пересчитана по формуле сложного процента

Как пользоваться калькулятором:

1. Вам нужно выбрать начальный месяц инвестиций. Доступен диапазон от марта 2003 по прошлый месяц.

2. Далее нужно выбрать длительность наблюдаемого промежутка, в месяцах. Так как наш калькулятор не экстраполирует прогноз будущего, количество месяцев будет ограничено диапазоном между начальным месяцем инвестиций и прошлым месяцем. Внимание! Калькулятор может выдать ошибку, если начальный месяц инвестиций + количество месяцев инвестирования уйдет в будущее. Дайте 3-4 секунды калькулятору, и он выдаст вам варианты диапазонов, и вы выберите заново.

3. Далее выбираете начальную сумму инвестиций.

4. Далее выбираете ежемесячную сумму пополнений. Если вы хотите посмотреть именно доходность индекса в нужном вам промежутке времени, тогда не нужно выбирать ежемесячные пополнения. Данный пункт необходим для того, чтобы наблюдать за временной диверсификацией, когда вы инвестируете все не в один промежуток времени, а каждый месяц определенную сумму.

5. Сделайте себе копию калькулятора, если вдруг вам будут мешать другие пользователи.

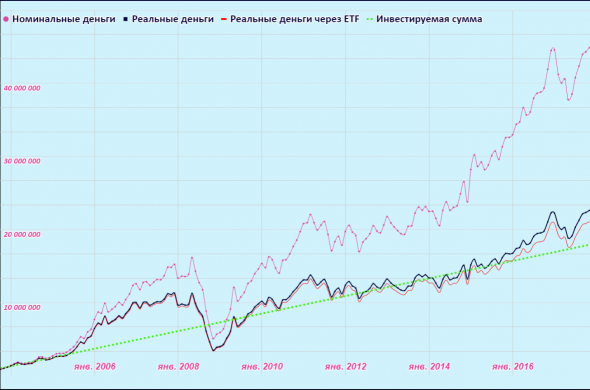

В итоге вы получите такой результат:

Для вас рассчитается 6 видов доходностей:

1. Номинальная без ежемесячных пополнений

2. Номинальная с пополнениями

3. Реальная без пополнений

4. Реальная с пополнениями

5. Реальная через ETF без пополнений

6. Реальная через ETF с пополнениями

7. А также итоговые суммы в рублях

а для визуалов такой график

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

Чем могут быть полезны индексы долгосрочным инвесторам?

С помощью индекса можно оценить будущую потенциальную доходность, на основании исторических данных прошлых лет. Иными словами, на какую среднегодовую доходность рынка можно рассчитывать. Это помогает строить планы (расчеты) по накоплению необходимого капитала.

Буду инвестировать по 10 тысяч рублей в месяц. При средней годовой доходности рынка в 15%, мне потребуется 25 лет для достижения цели. После этого я смогу бросить работу и жить на проценты с капитала.

Второй вариант, сравнение индекса с результатом своих инвестиций. Когда вы покупаете отдельные акции, какую главную цель вы преследуете?

Если вы получаете доходность выше индекса, то можно сказать, что вы успешный инвестор. Если ниже, наверное есть смысл перестать тратить время (и упускать прибыль). Уйти от активного в пассивное (индексное) инвестирование. И получать доходность на уровне рынка.

Какие индексы нужно использовать для оценки эффективности инвестиций? И правильно ли это?

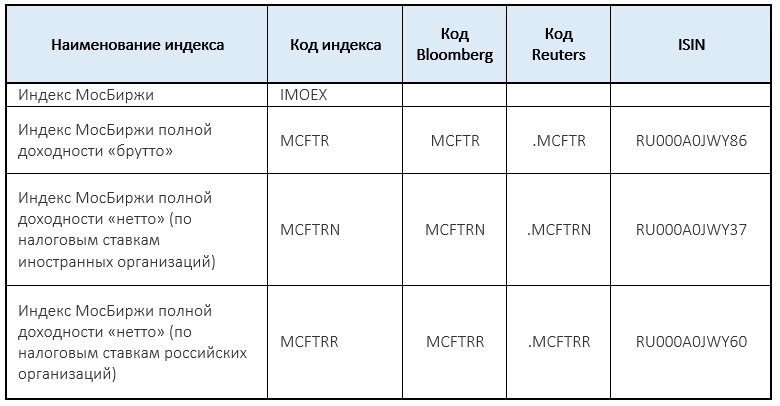

Индексы Мосбиржи, полной доходности нетто и брутто

Если вы инвестируете в российские акции, то это индекс Мосбиржи. Но он не один, а несколько. С разными методиками расчета.

Именно его транслируют все СМИ. Как срез всего российского фондового рынка. Показывая (рассказывая) на сколько упал (вырос) индекс за день (неделю, месяц, год).

Индекс учитывает дивиденды. В итоге получает более реальная картина доходности индекса. Но расчет MCFTR идет без учета налогообложения.

По факту, рядовой инвестор всегда попадает на налоги с дивидендов (ставка 13%). Плюс возможные налоги на прибыль при продаже акций. В индексе брутто все эти дополнительные расходы, связанные с налогами не учитываются.

Частные инвесторы тоже платят 13% с дивов.

И как вариант, именно индекс MCFTRR полной доходности «нетто» можно использовать для оценки.

Состав и веса индекса пересматриваются раз в квартал. Какие-то компании покидают индекс, либо снижается их доля веса. То есть по факту происходит продажа, с которой возможно нужно будет заплатить налоги на прибыль.

Получается, что для сравнения индекс MCFTRR тоже не очень походит.

Для наглядности как это выглядит на графиках. И разница в конечном результате.

Инфа по текущим индексам Мосбиржи по ссылке.

ПИФЫ и ETF

И получается, что нужно сравнивать инвестиции не с индексами, а с доступными инвестиционными инструментами, в лице биржевых фондов. С сопутствующими расходами за управление.

Если смотреть на российских рынок акций, то у нас есть 3 основных игрока:

Резюмируя

Сравнивать свои результаты или оценивать потенциальную доходность (и строить планы на будущее) нужно только по доступных биржевым инструментам. В виде фондов (БПИФ или ETF). Естественно с дополнительными расходами в виде комиссий.

Индексы полной доходности

Это важный инструмент фондового рынка, который необходимо знать. Интересен он будет тем игрокам на рынке, кто ориентируется на пассивный метод инвестирования, а также по принципу «купи и держи». Разработан этот инструмент специально для учета эффективности дивидендных выплат, чтобы наглядно было видно, какой прирост к портфелю дадут дивиденды и их реинвестирование.

Индекс полной доходности – индекс, рассчитываемый в дополнение к ценовым индексам и отражающий изменение суммарной стоимости российских акций с учетом дивидендных выплат и реинвестирования. Различают «Брутто» и «Нетто» индексы полной доходности:

«Брутто» (gross) — без учета налогообложения доходов, полученных от дивидендных выплат.

— По ставкам налогообложения доходов, применяемым к иностранным организациям;

— По ставкам налогообложения доходов, применяемым к российским организациям.

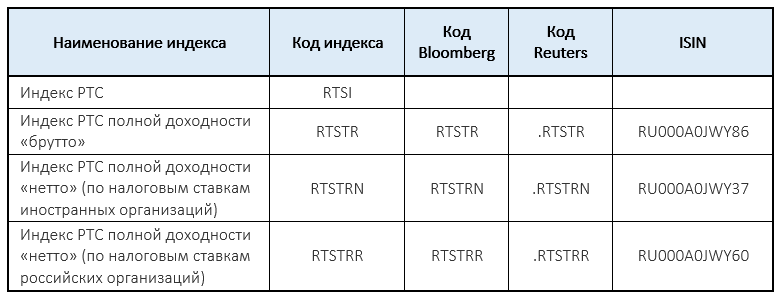

На российском фондовом рынке представлено целое семейство индексов полной доходности:

Основные параметры:

Тип индекса – Индексы полной доходности;

Время расчета (МСК время) – 18:50;

Периодичность публикации индекса – 1 раз в день;

Срок изменения списка индекса – третья пятница марта, июня, сентября, декабря;

Начало расчета – 30.12.2004;

Начальное значение – 552,22;

Валюта расчета – RUB

Анализ графиков значений индексов за последние 10 лет с начало 2009 года по начало 2019 года показывает, как сильно один обгоняет другой.

Из графиков наглядно видно, что индекс Мосбиржи полной доходности нетто (по российским налоговым ставкам) сильно обгоняет сам индекс Мосбиржи. В доходностях цифры следующие:

— Индекс Мосбиржи вырос на 291% за последние 10 лет;

— Индекс Мосбиржи полной доходности нетто (по российским налоговым ставкам), вырос на 465% за тот же период времени.

Результат говорит сам за себя….

Основные параметры:

Тип индекса – Индексы полной доходности;

Время расчета (МСК время) – 18:50;

Периодичность публикации индекса – 1 раз в день;

Срок изменения списка индекса – третья пятница марта, июня, сентября, декабря;

Начало расчета – 30.12.2004;

Начальное значение – 614,11;

Валюта расчета – USD

Давайте рассмотрим, сколько можно было бы заработать, если бы мы вложились в Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций) ровно 10 лет назад, в самом начале 2009 года (напомним, это долларовый индекс).

Помимо индексов, указанных выше, существуют и другие индексы полной доходности Мосбиржи, но они гораздо менее популярны.

Необходимая информация для более полного понимания материала:

1) Необходимая информация по индексам Мосбиржи полной доходности, в том числе последние значения индексов и архив данных

2) Методика расчета индексов полной доходности (она очень большая, и лучше ее посмотреть на официальном источнике)

Зарубежные аналоги индекса:

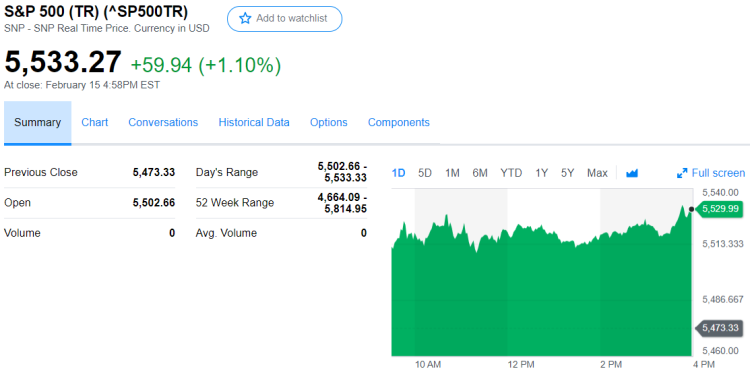

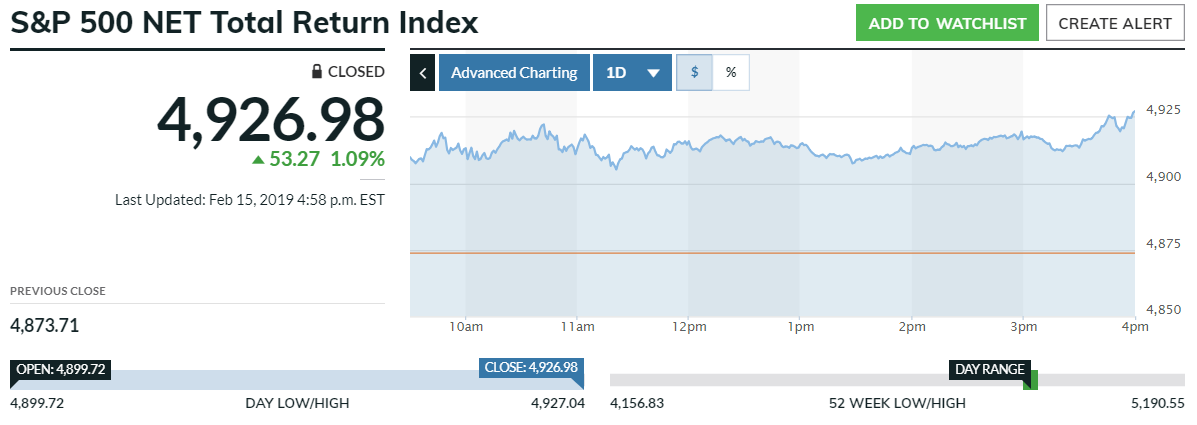

Наверное самым популярными индексами возврата можно назвать индексы на SP500, основные из них:

Как инвестировать в Индекс МосБиржи (IMOEX)?

Более ста лет назад Чарльзу Доу пришла в голову гениальная идея — создать обобщающий индикатор, который отражал бы основную тенденцию движения ценных бумаг по итогу торговой сессии. Так появился индекс Dow Jones — старейший из американских фондовых индексов, который по сей день считается эталонным.

На российском рынке ценных бумаг фондовые индексы появились сравнительно недавно — в 1995 году, когда Московская биржа запустила долларовый индекс РТС. А через два года — в 1997-м — она представила индекс ММВБ, в который вошли 50 крупнейших российских компаний. После того, как ММВБ слилась с РТС, инструмент получил новое название — Индекс МосБиржи. Но суть осталась прежней: IMOEX по-прежнему является главным индикатором состояния российского фондового рынка.

Основное об IMOEX

Индекс МосБиржи — это взвешенный композитный показатель, включающий в себя 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских компаний. Это число может варьироваться, например, в 2019 году в IMOEX вошла 41 организация. Все эмитенты распределены по основным секторам экономики. Их перечень, а также вес в индексе пересматриваются раз в квартал. Организации, которые не показали необходимого роста, удаляются из IMOEX. При этом некоторые компании представлены в нём на постоянной основе.

Наибольший вес в составе Индекса МосБиржи имеют:

IMOEX рассчитывается в рублях на основании обыкновенных и привилегированных акций, которые находятся в свободном обращении (фри-флоат). Для вычислений используется цена закрытия. Расчёты производятся с 10:00 до 18:30 по московскому времени, их периодичность — один раз в секунду.

В 2017 году в методику расчёта IMOEX были внесены изменения, которые повысили интерес инвесторов к этому инструменту. Теперь:

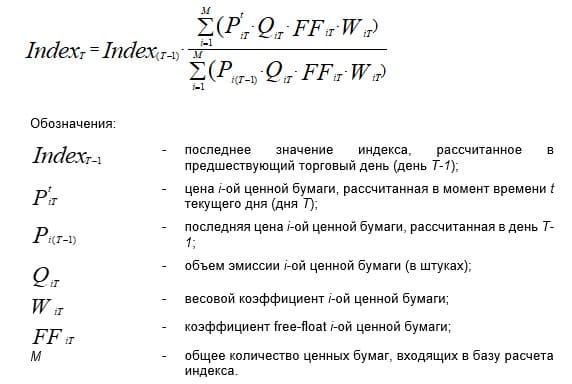

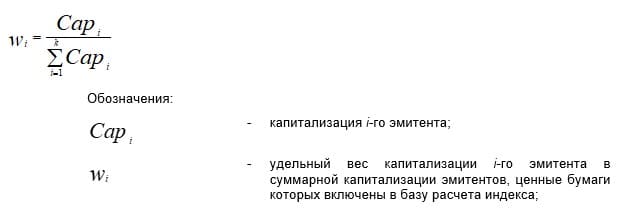

Формула расчёта Индекса МосБиржи

Математически IMOEX представляет собой отношение средневзвешенной капитализации рынка текущего торгового дня к предыдущему, умноженное на предыдущее значение. Проще говоря, график Индекса МосБиржи показывает накопленную динамику стоимости рынка, поскольку рост капитализации умножается на предыдущее значение IMOEX. В 1997 году он начал торговаться с условных 100 пунктов. На 4 июня 2020 года это значение составляет 2770.

Расчёт капитализации каждой организации в числителе и знаменателе индекса различается только в цене самих акций. Количество бумаг в обращении отображается за текущий период. Таким образом, индекс не зависит от колебаний этого параметра.

Формула расчёта стоимости IMOEX выглядит следующим образом.

Веса эмитентов определяются по принципу:

Индекс Московской биржи интересен прежде всего тем участникам фондового рынка, которые хотят инвестировать в российскую экономику в рублях. Он предлагает широкие возможности сохранения и приумножения средств, причём как в стабильные времена, так и в период кризисов. При этом IMOEX — расчётная величина, которая сама по себе не является торговым активом. Однако существуют инструменты, которые позволяют монетизировать колебания индексной динамики, а также хеджировать риски инвестиционного портфеля.

Как инвестировать в Индекс ММВБ?

Существует несколько основных способов:

Индексные ПИФы

Рекомендуются в первую очередь пассивным инвесторам. Ключевое преимущество этого способа состоит в том, что вся основная работа ложится на плечи профессиональных управляющих, в то время как инвестор выполняет минимум действий — просто покупает паи фонда. Правда, есть и минус — комиссия управляющей компании, которая может составлять до 5% от стоимости активов.

Основные критерии, на которые стоит обратить внимание при выборе индексного фонда, — то, насколько точно он следует индексу, а также издержки самой организации. Желательно, чтобы управляющая компания входила в российский топ-10 и имела крупную стоимость чистых активов. Всем этим параметрам отвечает УК «Открытие», которая предлагает инвестировать в Индекс МосБиржи на выгодных условиях. Минимальная сумма вложений составляет всего 1000 руб.

Индексный ETF

На сегодняшний день на Московской бирже представлены несколько вариантов ETF на российские индексы. Самый первый, запущенный в 2016 году, инвестирует в фондовый индекс РТС, который рассчитывается в долларах. Но нас интересуют те, которые ориентированы на Индекс Московской биржи. На сегодняшний день их два: FXRL от Finex и SBMX от «Сбербанка».

Оба фонда повторяют по пропорциям и составу Индекс МосБиржи полной доходности брутто. Это означает, что вся полученная прибыль уходит не на дивиденды, а реинвестируется внутри организации. Таким образом фонд увеличивает стоимость акций и освобождает инвесторов от дополнительных расходов на прибыль.

Купить любой ETF на Индекс МосБиржи можно через брокера. Минимальный порог инвестирования — от одного пая, стоимость которого составляет в среднем 1500 руб.

Фьючерс на Индекс Московской биржи

Это производный финансовый инструмент, в качестве базового актива которого выступает Индекс МосБиржи. По праву считается одним из самых популярных на срочном рынке. Фьючерс на IMOEX позволяет зарабатывать на ценовых колебаниях при относительно невысоких дневных оборотах. Минимальный шаг цены составляет 25 пунктов, стоимость шага — 25 руб. Сумма гарантийного обеспечения при этом равна 18 тыс. руб.

Особенность этого способа — для работы на ФОРТС нужно обладать соответствующими знаниями и опытом.

Как самостоятельно инвестировать в Индекс МосБиржи?

Главный недостаток любых индексных фондов — комиссии, которые забирают часть вашей прибыли. Поэтому многие инвесторы выбирают другой вариант — самостоятельно купить акции, которые входят в Индекс МосБиржи, в нужных пропорциях.

Основной минус этого способа — необходимо обладать большим капиталом. Для составления портфеля, который полностью повторяет состав и структуру IMOEX, потребуются миллионы рублей. При этом раз в квартал список компаний, входящих в индекс, пересматривается. А значит, проводить ребалансировку портфеля тоже придётся самостоятельно. Это занимает много времени и увеличивает издержки.

Хорошей альтернативой для инвесторов станет формирование более узкого портфеля акций, который повторяет Индекс ММВБ 10 (в него входят десять крупнейших по капитализации компаний). Условия инвестирования остаются теми же, но существенно уменьшается порог входа.

Как лучше инвестировать в Индекс МосБиржи — зависит от ваших целей. Проще и дешевле всего вложить средства в индексный фонд под руководством профессиональных управляющих. Об этом и других способах вам с удовольствием расскажут специалисты «Открытие Брокер» — обращайтесь!