Индекс уоррена баффета что это

Индикатор Баффета превышает 200%. Стоит ли паниковать?

Так называемый индикатор Баффета завершил прошлую неделю на уровне 203%. Что это значит и почему это важно.

Предложен индикатор был известным Оракулом из Омахи, инвестором и миллиардером Уорреном Баффетом еще в 2001 г.

Теория

За основу берется совокупная рыночная капитализация всех публичных компаний США и делится на последний квартальный показатель валового внутреннего продукта. Индикатор служит приблизительным показателем оценки фондового рынка по отношению к размеру экономики.

На приведенном ниже графике показана динамика индекса Баффета, для расчета капитализации используется значение индекса Wilshire 5000 Total Market на конец квартала к ВВП США по кварталам.

Текущее значение значительно превышает показатели прошлого года, особенно на конец I квартала 2020 г.

Индикатор уже не раз точно предсказывал надвигающийся крах экономики: он вырос до рекордного уровня во время «пузыря доткомов», а также резко поднялся в преддверии мирового финансового кризиса, однако тогда в обоих случаях он оставался ниже 150%.

По мнению самого Баффета, если индикатор показывает 70–80%, то это может стать хорошим временем для покупки акций. Чем выше значение, тем больше переоцененность. С ростом к 200%, по словам Оракула из Омахи, «вы играете с огнем», то есть, кризис рядом.

Все ли так просто

Во-первых, нужно понимать, что значение капитализации всех компаний меняется каждый день, а ВВП — это всегда постоянная величина за прошлый квартал. То есть сейчас, в III квартале, берется текущая капитализация и делится на ВВП за II квартал.

Во-вторых, ВВП США не учитывает доходы американских компаний за рубежом, а капитализация учитывает все операции компании.

В-третьих, пандемия нарушила экономическую активность в стране и привела к финансовой поддержки со стороны правительства. Все это, несомненно, ударило по ВВП и привело к завышению индикатора. Вероятно, показатель будет снижаться по мере восстановления экономики и прекращения стимуляции.

Основные выводы

• 100% полагаться на индикатор Баффета не стоит из-за его возможного статистического завышения.

• Со статистической точки зрения, высокие показатели могут сигнализировать о более низкой доходности фондового рынка.

• Текущий высокий показатель не является призывом к действию «приказа на продажу». Он может быть сглажен в будущем, особенно с продолжением восстановления экономики и постепенным сворачиванием QE в будущем.

• Рынок США в моменте действительно выглядит перекуплено, если смотреть на различные мультипликаторы, что также может быть сглажено рыночной коррекцией.

• Результаты Berkshire Hathaway за II квартал удивили инвесторов, так как выручка значительно выросла. При этом состав портфеля практически не изменился, то есть, сам Баффет не приступал к продаже активов. В последнем финансовом отчете кэш на балансе компании и вовсе уменьшился.

• Инвестору стоит обращать внимание на комплекс показателей компании и текущего состояния экономики и рынка, для принятия инвестиционного решения.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Стоит ли спешить с продажей, глядя на индикатор Баффета?

Investing.com — В последнее время индикатор Баффета сигнализирует о возможной коррекции фондового рынка. Коэффициент, который так любит легенда Уолл-стрит инвестор-миллиардер Уоррен Баффет, представляет собой соотношение стоимости всех публично торгуемых акций страны к ее ВВП. Это соотношение, в частности, было очень высоким в конце 1990-х, после чего и лопнул «пузырь» доткомов, пишет Yahoo (NASDAQ: AABA ) Finance.

И теперь, когда это соотношение превышает уровни, наблюдавшиеся в то время, люди снова бьют тревогу.

Даже Илон Маск осветил эту метрику в своем твите, а Кэти Вуд, основатель фонда из ARK Inves, ответила ему, поставив под сомнение эффективность этого соотношения в серии твитов в прошлый понедельник и вчера вечером.

«Статистика ВВП развивалась в индустриальную эпоху и, похоже, не успевает за цифровой эпохой, — написала Вуд. — Благодаря производительности рост реального ВВП, вероятно, выше, а инфляция ниже, чем сообщалось, что свидетельствует о значительном улучшении качества доходов».

Сам Баффет однажды также заявил, что у этого коэффициента «есть определенные ограничения в том, чтобы сообщать вам то, что вам нужно знать».

Возможно, Баффет изменит свой многолетний настрой на фондовом рынке на ежегодном собрании акционеров Berkshire Hathaway (NYSE: BRKb ) (прямую трансляцию которого Yahoo Finance будет вести 1 мая).

Суть в том, что не следует спешить с выводами, основанными на беглом чтении единственного коэффициента, отмечает издание.

— При подготовке использованы материалы Yahoo Finance

Индикатор Баффета предупреждает о возможном крахе рынка

Investing.com — Предпочтительный рыночный индикатор инвестора-миллиардера Уоррена Баффета, который сравнивает оценку фондового рынка с размером экономики США, составил 205%, что свидетельствует об огромной переоценке акций и служит предупреждающим сигналом о будущем крахе фондового рынка, пишет Business Insider.

Рыночный индикатор Баффета использует совокупную рыночную капитализацию всех публично торгуемых американских акций, которая делится на последний квартальный показатель ВВП страны, служа приблизительным показателем оценки фондового рынка по отношению к размеру всей экономики США.

Сам Баффет назвал свой одноименный индикатор в статье журнала Fortune в 2001 году «вероятно, лучшим и единственным измерителем оценки рынка в любой момент».

Индикатор уже не раз точно предсказывал надвигающийся крах экономики: он вырос до рекордного уровня во время «пузыря доткомов», а также резко поднялся в преддверии мирового финансового кризиса, однако тогда в обоих случаях он оставался ниже 150%.

Однако имеется одно большое «но»: индикатор сравнивает ВВП США за предыдущий квартал со стоимостью фондового рынка сегодня, а ВВП не включает в себя доходы американских корпораций за рубежом, в то время как рыночная капитализация американских фирм отражает стоимость как их внутренних, так и международных операций. Более того, пандемия нарушила экономическую активность в стране и снизила ВВП с весны прошлого года, подтолкнув федеральное правительство к поддержке компаний и граждан, стимулируя тем самым и фондовый рынок. Значит, индикатор Баффета может оказаться искусственно завышенным и начнет снижаться по мере восстановления экономики и прекращения помощи государства.

Помимо Баффета, есть и другие инвесторы, которые тоже начали бить тревогу: Майкл Бьюрри, который уже предупреждал в этом году, что фондовый рынок «танцует на лезвии ножа», и Джереми Грэнтэм, говоривший о «полноценном эпическом пузыре», который, как он надеется, эффектно лопнет.

— При подготовке использованы материалы Business Insider

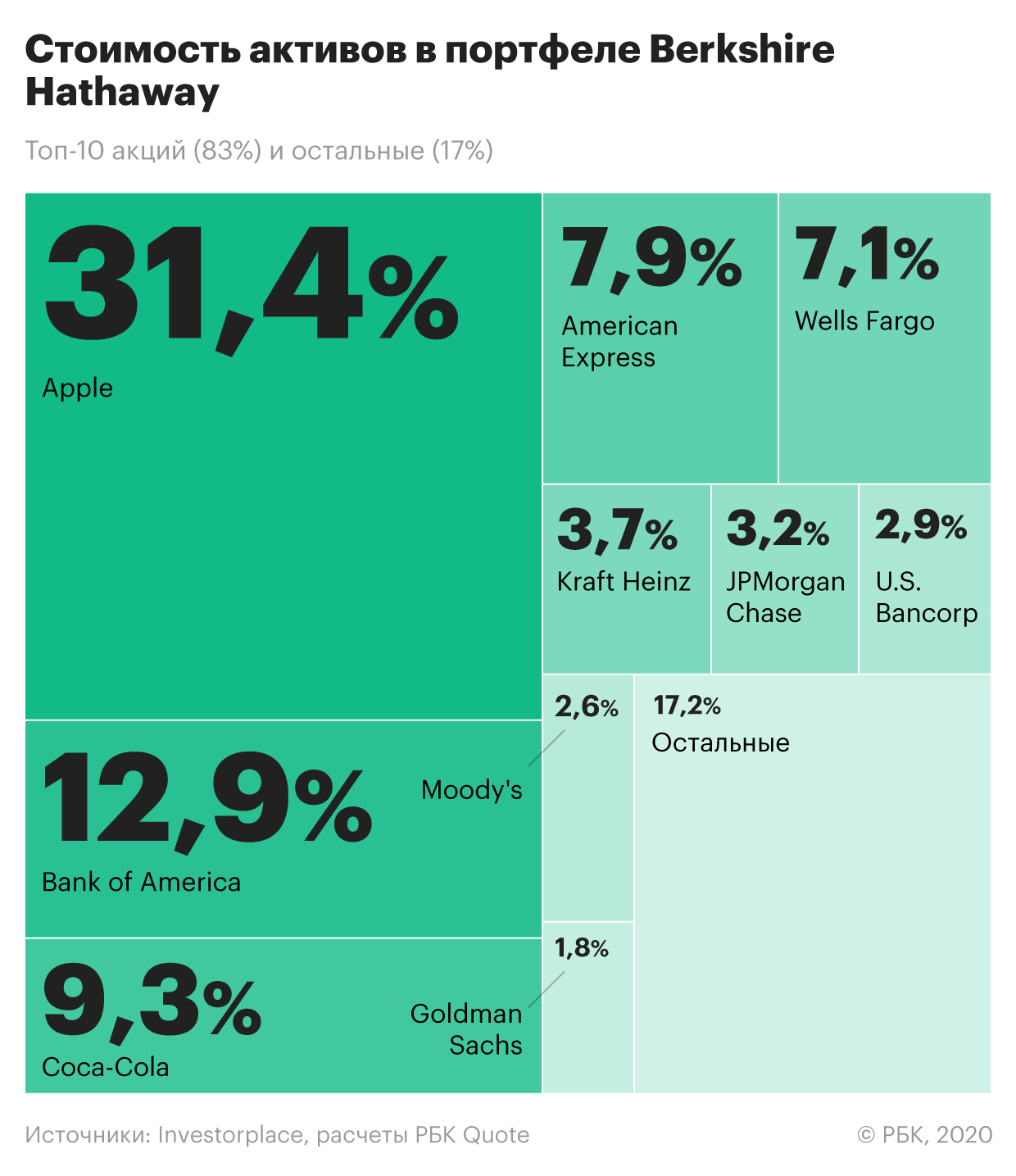

Разбираем портфель гуру: 10 акций от Уоррена Баффета

Может, стоит последовать примеру Уоррена Баффета и купить топ-10 акций его инвестпортфеля? А потом просто наблюдать за активами и снимать прибыль, как это будет делать сам Баффет? Очевидно, не все так просто, и суммы, которыми оперирует его Berkshire Hathaway, простому инвестору недосягаемы. Но, по крайней мере, приглядеться к действиям инвестиционного гуру полезно.

Посмотрим, что стало с этими акциями за последний год и каков прогноз по ним на следующие 12 месяцев.

Топ-10 акций инвестпортфеля Berkshire Hathaway

Компания Баффета владеет акциями Apple давно и уже имеет запас прочности этих вложений. Вопрос — стоит ли вкладываться в Apple сейчас, остался ли потенциал роста у бумаг технологического гиганта? Аналитики с Уолл-стрит считают, что да.

Согласно консенсус-прогнозу сервиса Refinitiv, акции Apple в течение года подорожают на 4,6%. Большинство экспертов рекомендуют покупать бумаги — 27 из 43 опрошенных. И только двое советуют избавиться от них.

По оценкам отраслевых аналитиков, бумаги Bank of America будут расти в цене и дальше. По данным Refinitiv, потенциал их роста от текущего уровня составляет 7,5%. Рекомендации на покупку дают 15 аналитиков, тогда как продавать советуют только двое. Еще 11 экспертов советуют продолжать держать бумаги банка, если вы их купили раньше.

Опросы Refinitiv показали, что на Уолл-стрит позитивно настроены на бумаги производителя прохладительных напитков: 14 аналитиков рекомендуют покупать акции, а восемь — держать их в портфеле. И нет ни одной рекомендации на продажу бумаг. Но средний потенциал роста акций Coca-Cola не слишком высок — 6,6% в течение года.

4. American Express

По мнению аналитиков, опрошенных Refinitiv, акции American Express подорожают на 5,8%. Из 28 опрошенных экспертов 12 рекомендуют бумаги покупать, а 15 — держать, и есть только одна рекомендация на продажу.

По данным опросов Refinitiv, в этом году котировки Wells Fargo могут подняться на 5,7%.17 аналитиков рекомендуют придержать их в инвестпортфелях. Покупать акции Wells Fargo советуют лишь три аналитика, а восемь дают рекомендации на их продажу.

Еще год назад сам Уоррен Баффет признал, что сильно переплатил за Kraft Heinz. И потенциал роста у бумаг, по оценкам аналитиков с Уолл-стрит, не очень высок.

Бумаги превзошли все ожидания Уолл-стрит и сейчас торгуются на 8% выше годовой цели, установленной консенсусом Refinitiv. И тем не менее ни один из опрошенных аналитиков не дает рекомендации «продавать». А рекомендаций «покупать» и «держать» в консенсусе поровну.

Несмотря на удорожание за 13 месяцев на 41,6%, акции Goldman Sachs сохранили потенциал роста. Аналитики оценили его в 13,4%, согласно консенсус-прогнозу Refinitiv. Из 26 опрошенных экспертов 16 рекомендуют бумаги покупать, восемь — держать и только двое — продавать.

Резюме: топ-10 активов инвестиционного портфеля Berkshire Hathaway принесли компании за 13 последних месяцев $59,3 млрд. На 1 января 2019 года их суммарная стоимость составляла $153,2 млрд. Сегодня этот пакет акций оценивается на рынке в $212,5 млрд. Таким образом, доходность пакета составила порядка 38,7%. Из десяти акций потери принесла лишь одна. Мы рассчитали изменение рыночной стоимости топ-10 акций инвестпортфеля, отследив только изменение цены этих активов. Дивиденды в расчетах не учитывались.

Купить акции из портфеля Уоррена Баффета можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Инфляция бьет рекорды. Как рекомендует от нее защищаться Баффет

Ускоряющаяся инфляция оказывает все большее влияние на мировую экономику и финансовые рынки. В ноябре инфляция в США достигла 6,8%, что стало максимальным значением за последние 39 лет. Основной вклад в ее ускорение внесли растущие цены на энергоносители из-за дефицита предложения и кризиса на этом рынке. За ними следовали цены на новые и подержанные автомобили, на производство которых продолжает давить нехватка чипов, отмечают аналитики «ВТБ Капитал».

Инфляция растет из-за сбоев в цепочках поставок в пандемию и одновременного увеличения потребления, считают эксперты. «Это был шок спроса. По сути, этот инфляционный импульс вызвали американские потребители, просто покупая больше товаров, чем может произвести мировая экономика», — говорит главный финансовый экономист Jefferies Анета Марковска.

Темпы инфляции вызывают беспокойство американских регуляторов — на заключительном в 2021 году заседании ФРС было объявлено, что программу стимулирования экономики будут сворачивать быстрее. Медианный прогноз руководителей ФРС предполагает три повышения ставки в следующем году.

В России по итогам ноября инфляция достигла 8,4% год к году, что стало максимальным значением с января 2016 года. По мнению первого вице-премьера Андрея Белоусова, сейчас мир переживает вторую «инфляционную волну», а в 2022 году нас ожидает третья, которая будет связана с ростом цен на продукты питания.

Как советует защищаться от инфляции Уоррен Баффет

«Этот ленточный червь [инфляция] потребляет свой ежедневный «рацион» из инвестиционных долларов, независимо от здоровья организма-хозяина. Независимо от уровня прибыли компании ей приходится тратить больше на дебиторскую задолженность, сырье и основные средства, чтобы просто быть на уровне предыдущего года», — говорит инвестор. По его словам, высокая инфляция выступает своего рода «налогом на капитал», который затрудняет корпоративные инвестиции.

Инфляция негативно влияет на инвесторов, сокращая их покупательную способность, а компании она заставляет тратить больше средств на поддержание бизнеса, говорит Баффет.

В то же время глава Berkshire Hathaway уверен, что есть отрасли, которые лучше всего защищают активы инвестора в период высокой инфляции. По мнению Баффета, в период сильного роста цен лучше владеть бизнесами, которые не требуют постоянного реинвестирования. Такие компании становятся все дороже по мере падения доллара.

«Лучшие компании во время инфляции — это предприятия, которые вы однажды покупаете, и потом они не требуют дополнительных вложений», — отметил Баффет, добавляя, что «любой бизнес, нуждающийся в крупных капиталовложениях, как правило, оказывается слабым в период высокой инфляции, и это плохой бизнес в любое другое время».

В качестве примера компаний-«победителей» при высокой инфляции он называет игроков на рынке недвижимости и бизнесы с сильным брендом — к примеру, производителя сладостей See’s Candy, которой он владеет с 1972 года, а также Coca-Cola. По его мнению, такие бизнесы могут поднимать цены, не боясь снижения объемов заказов, и в то же время не требуют большого капитала для роста.

В то же время компании, связанные с коммунальными услугами или железными дорогами, будут не лучшим образом чувствовать себя в период высокой инфляции, уверен Баффет.

Вот какие компании подходят под мнение Уоррена Баффета об инвестициях при ускоряющейся инфляции:

D.R.Horton

Coca-Cola

На рост выручки повлияли открытия заведений общепита, театров и стадионов по всему миру, посетители которых покупают продукцию Coca-Cola.

Рост цен и спроса позволил компании повысить прогноз по прибыли. По данным Coca-Cola, годовая скорректированная прибыль на акцию вырастет на 15–17% по сравнению с предыдущим прогнозом роста на 13–15%.

«Многие вещи, которые Coca-Cola сделала с точки зрения операционной деятельности, например сокращение количества продукции и сосредоточение на быстрорастущих товарах, должно помочь смягчить инфляцию затрат», — говорит аналитик Edward Jones Джон Бойлан.

McDonald’s

Показатели McDonald’s растут с учетом того, что компании пришлось поднять цены на 6%, чтобы компенсировать рост затрат на рабочую силу и продукты.

McDonald’s улучшает результаты за счет цифровизации бизнеса — развития системы доставки, нововведений в меню, новых программ лояльности. Аналитики J.P. Morgan выбрали McDonald’s в качестве одной из перспективных быстрорастущих и стоимостных акций на 2022 год.

Компания будет защищена от инфляции, поскольку более 93% ее заведений по всему миру это франшизы и McDonald’s получает сборы от арендной платы и в виде роялти от своих франчайзи, считают аналитик инвестбанка.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»