Иностранный электронный кошелек что это такое простыми словами

Новые требования к иностранным электронным кошелькам: как теперь работать фрилансерам

С 1 июля 2021 года в России начали действовать новые правила работы с иностранными электронными кошельками. Теперь принимать платежи через Payoneer, Skrill, EasyPay и другие зарубежные платформы будет сложнее. В частности, появятся новые запреты и специальная отчётность для тех, кто получает на иностранный кошелёк более 600 тыс. руб. в год. Мы разобрались в новых требованиях закона и рассказали, как теперь работать честным российским фрилансерам.

Чтобы не упустить новые возможности для своего бизнеса, подпишитесь на наш канал

Иностранный кошелёк — это виртуальный электронный кошелёк, открытый в платёжном сервисе зарубежной страны. Другими словами, если при регистрации в юридических документах указана иностранная организация, кошелёк тоже считается иностранным.

Payeer предоставляет услуги через Paycorp Limited из Республики Вануату

Платёжные сервисы могут открывать представительства сразу в нескольких странах, но в России регистрируются далеко не все. Например, популярная платформа Payoneer официально работает в США, Евросоюзе, Гонконге, Японии, Австралии и Индии — но в России юридического лица нет. Именно поэтому кошельки Payoneer считаются иностранными. А ещё Payoneer запретили в России, но это совсем другая история.

Payoneer работает практически во всем мире, кроме России

Похожая история и с другими кошельками: Skrill, Alipay, Perfect Money, EasyPay, Payeer. На сайте ФНС можно найти перечень иностранных платёжных систем.

Некоторые зарубежные платформы открывают российские юридические лица, поэтому их кошельки не считаются иностранными. Например, так работают Webmoney, PayPal и «Юмани».

Например, PayPal работает через российскую НКО «ПэйПал РУ»

Если решите работать через иностранные электронные кошельки, перечень доступных операций будет заметно ограничен. C 1 июля предпринимателям, самозанятым и физлицам запретили:

Другими словами, теперь фрилансеры практически не смогут рассчитываться с контрагентами через иностранные кошельки. Это касается как зарубежных, так и российских заказчиков. Фактически доступно только несколько простых операций:

Остальные операции доступны только в российских платёжных сервисах и банках.

Теперь предприниматели, организации и физлица, которые получили на иностранный кошелёк больше 600 тыс. руб., должны дополнительно отчитаться перед налоговой. Правило действует с 1 октября, но формы отчётности так и не появились. ФНС планирует опубликовать их до конца 2021 года.

Важно: лимит по операциям действует на каждый кошелёк. Если вы получите по 500 тыс. руб. на три кошелька, сдавать отчётность не нужно. А если доход по каждому превысит 600 тыс. руб, то придётся сдать сразу три отчёта.

Периодичность и сроки зависят от статуса:

1. Организации и ИП — ежеквартально. Отправить отчёт в ФНС нужно в течение 30 дней после окончания квартала, за который пришло более 600 тыс. руб. В остальных случаях сдавать отчётность не нужно.

2. Самозанятые и физлица — ежегодно. Отправить отчёт в ФНС нужно до 1 июня года, следующего за отчётным.

Если вы получаете деньги в валюте, придётся пересчитывать сумму поступлений в рублях. Для этого используйте курс на последний день отчётного периода. Например, за год — от 31 декабря, за первый квартал — от 31 марта.

Чтобы предприниматели не игнорировали новые правила, Госдума ввела крупные штрафы. Их размер зависит от правовой формы бизнеса и вида нарушения.

Совершение запрещенных операций через иностранные кошельки:

Нарушение порядка сдачи отчётности по иностранным кошелькам:

Разделите денежные потоки по разным кошелькам. Повторимся: лимит по операциям действует на каждый открытый кошелёк. Если вы будете получать меньше 600 тыс. руб. на каждый счёт, сдавать отчётность не нужно. Но ограничения по операциям от этого не изменятся.

Откройте кошелёк в иностранном сервисе с российским представительством. Некоторые платёжные системы из других стран уже подстроились под требования российских законов, поэтому их кошельки не считаются иностранными. Например, PayPal, Webmoney, «Юмани» имеют представительства в России — услугами этих сервисов можно пользоваться без ограничений и отчётности.

Используйте расчётный счёт в российском банке. Проще всего пользоваться счетами в российских банках. Они позволяют открывать счета в рублях и валюте, принимать платежи от иностранных контрагентов и выпускать бизнес-карту, чтобы оплачивать любые покупки.

Если хотите открыть расчётный счёт, но ещё не определились с банком, присмотритесь к «Делобанку». Тарифы — от 552 рублей в месяц, а открытие счёта — без визита в банк. В первый месяц обслуживание будет бесплатным, если не понравится — просто закроете счёт. Или оставите резервным: пока оборота нет, обслуживание бесплатное.

1. Иностранный кошелёк — это виртуальный электронный кошелёк, открытый в платёжном сервисе зарубежной страны. Если при оформлении счёта в юридических документах указана иностранная организация, кошелёк тоже считается иностранным. Самые популярные примеры — Payeer, Payoneer, Alipay и Skrill.

2. C 1 июля предпринимателям, самозанятым и физлицам запретили использовать иностранные кошельки, чтобы:

3. Если вы получаете на иностранный кошелёк больше 600 тыс. руб., то теперь обязаны отчитываться перед налоговой службой. Правило действует с 1 октября, но формы отчётности так и не появились — их планируют опубликовать до конца года.

4. Госдума ввела крупные штрафы за нарушение новых правил. Например, совершение запрещенных операций физлица и предприниматели заплатят от 75 до 100% от суммы. А за несдачу отчётности — от 20 до 40% от суммы, полученной за год.

5. Чтобы упростить себе жизнь, можно разделить денежные потоки по разным счетам или открыть кошелёк в иностранном сервисе с российским представительством (например, Webmoney или PayPal). Но лучше открыть расчётный счёт в российском банке: это просто, удобно и выгодно.

Да, поддерживаю. Только вот банкам дана указка представлять данные в налоговые по данным платежам с иностранных кошельков, банкам дали палку в виде 115-фз и суды лежат строго под государством, поэтому отсудить тяжело, е ли банк заблокирует деньги с иностранного кошелька. К тому же статья Дело банка не зря говорит, открывайте счета в наших русских псевдобанках, а затем мы Вас будем руки крутить и как прикрываться 115-фз. Вообще непонятно как проверят вообще налоговая сколько пришло на иностранный кошелек, так как данные им никто не представит. Сейчас задали вопросом как обезопасить свои деньги от глаза бога государства, так как банки передают свою информацию в налоговую по первому запросу. Плевали они на банковскую тайну и вам, когда нужно отмыть государственные деньги и тебе их дают чтобы ты распределил между людьми по своему усмотрению и заработал на этом. Просто безубыточный бизнес, тебе дают народные же деньги, чтобы ты заработал на народе и потом опять им еще давали до бесконечности, евреи рулят, как пример АО Роснано, Чубайс браво не потопляемый корабль, видно В. В. хорошо держит за одно место, раз дают такие вещи воротить.

В статье написано: «Если вы получаете деньги в валюте, придётся пересчитывать сумму поступлений в рублях. Для этого используйте курс на последний день отчётного периода. Например, за год — от 31 декабря, за первый квартал — от 31 марта.»

А как быть, если получаю не в деньгах, а в иных финансовых активах? Закон ведь предписывает отчитываться и о движении таких активов тоже. Где их курсы брать?

Как может быть Пэйонир вне закона? Там же большая часть всего фриланса России. То есть если отчитаться за Пэйонир при превышении порога в 600к, то все деньги сразу отберёт государство?

Вопрос такой, Paxum есть в списке этих платежных систем но деньги на счет поступают от другой организации когда переводишь с Paxum, получается на него не распространяется это?

У нас немного фрилансеров получают доход из за бугра. В реальности это больно ударит по людям, торгующим криптой(всех гонят на мос.биржу поддержать родное роснано).

НО смысл всех этих поправок только в одном перекрыть кислород политической оппозиции и критикам власти. То есть понятно, что сейчас уже стрёмно поддерживать наших журналистов через сбербанковские переводы, это просто опасно, теперь это будет невозможно сделать и и из-за бугра.

Все катится к диктатуре.

Че-то статья двойная какая-то, два раза одно и то же повторили. Баден-Баден прям)

Электронный кошелек: ТОП-12 лучших + 10 критериев выбора

Электронный кошелёк (e-Wallet) – это инструмент для оплаты товаров и услуг, способ хранения, движения денежных средств и обмена валюты в интернете.

Другими словами, это упрощённый и удобный аналог банковского счета. При этом электронные платежные системы (ЭПС) обеспечивают высокую надежность и безопасность аккаунтов. Зарегистрировать и работать с электронным кошельком можно через мобильное приложение или с помощью компьютера. Подходят они всем: от интернет-магазинов до пользователей криптовалют.

В нашей стране открывать и обслуживать электронные кошельки могут операторы электронных денежных средств (ЭДС), которые включены в реестр Банка России.

ДЛЯ ЧЕГО НУЖЕН онлайн КОШЕЛЕК

Веб кошелек, как и банковская карта, используется для расходных и приходных операций – оплату товаров/услуг, переводов, пополнений и т.д. Далее расскажу про его преимущества.

1. Простота использования. Электронным кошельком можно пользоваться, не открывая при этом банковский счет. А завести ЭК можно даже лежа на диване, к тому же все процессы управления производятся в интернете. За его создание и содержание с Вас не возьмут денег;

2. Вывод средств. В основном все системы, например, сервисы, имеют возможность вывода денег только через ЭК. При этом не приходится указывать номер карты, срок действия и секретный код, а значит мошенники не смогут получить доступ к счету;

3. Удобство покупок. При покупках с помощью карты требуется много данных – номер карты, срок обслуживания и т.д. Для оплаты эл кошельком потребуется только пароль и мобильный телефон рядом;

4. Выпуск карты. Многие банки — операторы ЭДС выпускают за небольшую стоимость пластиковые карты с бесплатным обслуживанием. Можно выбрать её с необходимым сроком и нужными функциями – для покупок, снятия наличных, оплаты в кафе и т.д.;

5. Условия карт. Карта кошелька может быть выгоднее по условиям. Так, нередко операторы ЭДС предлагают скидки, бонусы и кешбэк. Поэтому можно сравнить эти предложения с программой лояльности Вашего банка. Возможно, в каких-то случаях вы получите больше преимуществ, пользуясь онлайн кошельком;

6. Постоянный доступ. Электронные системы не привязаны к определенной стране и ими можно пользоваться из любой точки мира;

7. Быстрое зачисление. Средства придут мгновенно, будь это вывод или перевод на другой ЭК, причем без разницы – будни это или выходные дни;

8. Безопасность. Гораздо безопаснее завести ЭК специально для расчётов в интернете и класть на него нужную сумму перед переводом. В таком случае не придётся указывать номер карты, срок действия и секретный код – и мошенники не смогут получить доступ к вашему банковскому счёту.

какой онлайн кошелек лучше завести

В первую очередь нужно определить, для какой цели Вам нужен ЭК: ведение бизнеса или частное использование. В зависимости от цели определяются и критерии выбора.

Условия постоянно меняются, поэтому когда решите подключать услугу, заходите на официальные сайты и уточняйте нюансы. Ниже приведу основные критерии выбора эл кошелька.

Бизнесу:

Частному пользователю:

виды электронных кошельков

Веб кошельки делятся на 2 типа: анонимные и неанонимные. Давайте рассмотрим каждый из них подробнее.

– Неанонимные

Здесь собраны оптимальные варианты, которые решат сразу многие проблемы. Все отличительные черты прописаны в таблице – карты, валюты, реферальные программы и т.д., поэтому Вы можете сравнить и выбрать оптимальный для себя.

| Кошелек | Комиссия | Выпуск карты (виртуальная, пластиковая) | Валюта |

| PAYEER | 0,5-5% | – Виртуальная; – Пластиковая | Доллар, евро, рубль, криптовалюта |

| Perfect Money | 0,5-3% | – Виртуальная; – Пластиковая | Доллар, евро, Gold, Bitcoin |

| Qiwi | 0-2% | – Виртуальная; – Пластиковая | Рубль |

| WebMoney | 0,8-5% | – Виртуальная; – Пластиковая | Доллар, евро, рубль, криптовалюта, донги и еще 7 |

| PayPal | 2,9-3,4% + 10 руб | Только виртуальная | Доллар, евро, рубль, криптовалюта |

| Юmoney (Яндекс.Деньги) | 0,5-3% | – Виртуальная; – Пластиковая | Рубль |

| АDVcash | 0,5-3% | – Виртуальная; – Пластиковая | Доллар, евро, фунт стерлингов, рубль, гривна, цифровые валюты |

| ePаyments | 0,5-3% | Только пластиковая | Рубль, доллар, евро, криптовалюта |

| RBK.money | 0,8-1,8% | Только пластиковая | Тенге, доллары, евро, гривны, белорусские рубли, юани, драмы |

| Wallet One | 4-5% | Только пластиковая | Мультивалютная |

| Skrill | 1,45-2% | – Виртуальная; – Пластиковая | Доллар, евро и 40+ национальных валют и криптовалют |

Ещё больше сервисов Вы найдёте в Агрегаторе

– Анонимные

Опция, которую не предложит ни один банк: счет без идентификации. И если для Вас важно иметь анонимный ЭК, то смело выбирайте любой из перечня ниже.

Есть нюанс: если аккаунт в ЭПС не верифицирован, то будьте готовы к установлению ограничений. Вы не сможете отправлять с такого ЭК деньги людям и выводить их. Что касается пополнения анонимного кошелька — сами Вы можете сделать это с банковского счета или баланса мобильного телефона. Но другим людям пополнять Ваш ЭК запрещено – средства могут перечислить только компания или ИП.

Что еще нужно знать

Как Вы уже поняли, электронный кошелек заводится исходя из потребностей владельца. После того, как Вы определились с типом онлайн кошелька, остается выбрать подходящий. Для этого обратите внимание на следующие пункты:

Как защититься от мошенников

К сожалению, даже до электронного кошелька могут добраться недобросовестные люди и заполучить ваши деньги. Ниже расскажу как можно обезопасить себя.

Международные платежные системы и электронные кошельки

Пару недель назад мы опубликовали статью, в которой осветили наиболее популярные электронные кошельки и платежные системы Рунета. Однако не стоит забывать, что, работая с зарубежными заказчиками, нередко приходится пользоваться иностранными системами для более удобных расчетов.

Сегодня мы расскажем именно о них, чем они отличаются друг от друга, а также как ими пользоваться.

1. PayPal

Можно без преувеличения сказать, что на сегодняшний день эта платежная система является самой популярной в мире среди всех существующих. Однако на просторах России и СНГ, она стала пользоваться популярностью, лишь в 2011 году, когда на постсоветском пространстве появилась возможность привязать к кошельку PayPal свою банковскую карту для дальнейших платежей в Интернете. Наиболее распространенной является оплата товаров на аукционе Ебей. При этом еще большую популярность платежная система получила в 2013 году, когда, к примеру, граждане РФ получили также возможность выводить деньг с кошелька на любой банковский счет без какой-либо комиссии.

Несмотря на свой статус электронной платежной системы, деньги PayPal являются фиатными в отличие от финансов на других электронных кошельках. Не стоит забывать и о высокой безопасности платежей, которая гарантирует сохранение скрытыми ваших банковских реквизитов.

В ближайших обзорах, мы обещаем более подробно рассказать о данной международной платежной системе.

2. Skrill (Moneybookers)

Эта платежная система имеет некоторые схожести с PayPal, но при этом имеет и некоторые отличия, причем в гораздо лучшую сторону. Эти отличия в основном затрагивают именно граждан стран СНГ. Так, например, платежная система PayPal ставит определенные ограничения на вывод средств со счета, в то время как Skrill решил не ограничивать своих пользователей.

Несмотря на то, что какая-либо анонимность полностью отсутствует (все деньги размещены на счете компании), надежность системы не подвергается сомнению. К тому же у Skrill довольно низкая комиссия за любые финансовые операции, а это, согласитесь, жирный плюс для электронного кошелька.

3. OKPay

Международная платежная система, появившаяся не так давно, но уже успевшая урвать свой кусок популярности. В первую очередь благодаря своей простоте. Как и в случае с Пайпалом, вы привязываете кошелек к действующему электронному адресу, по совместительству являющимся также вашим логином в системе.

Комиссия системы довольно низкая, если не сказать почти нулевая, а вывод средств можно осуществлять на карту OKPay или на банковский счет. Стоит отметить еще и тот факт, что система позволяет проводить операции по выводу денег из любых онлайновых азартных игр или других популярных «пирамид». Но еще большим удивлением для вас послужит то, что OKPay выплачивает вам 3% за нахождение средств на электронном счету.

4. Perfect Money

Система – прямой конкурент вышеописанной OKPay, и также подойдет людям, которые все время выводят деньги из «подозрительных ресурсов» типа азартных игр. Кстати, вы можете даже не идентифицироваться в системе, при этом спокойно проводить любые операции по вводу и выводу средств. А вот что касается процентов, то тут система сумела обойти OKPay, предлагая своим пользователям целых 4% годовых.

Если вы нацелены на работу с иностранными заказчиками, то вам обязательно понадобится кошелек в одной из международных платежных систем. Остается лишь выбрать в какой. А мы, как и обещали, постараемся со временем рассказать вам более подробно о каждой из них.

Новые требования к владельцам иностранных электронных кошельков

С 1 июля 2021 года появились новые запреты и отчеты для владельцев иностранных электронных кошельков.

Эти требования касаются тех, кто постоянно живет в России, — если проводите за границей больше 183 дней в году, вас новшества не касаются.

Предупреждение для тех, кто прочитал закон иначе

Формулировки в новом законе особенно громоздки и дают простор для интерпретации. О них спорят бизнесмены, фрилансеры и юристы. Когда появятся официальные разъяснения ФНС и практика по данному вопросу, мы дополним статью. А пока приходите обсуждать в комментарии.

Что считается иностранным электронным кошельком

Электронный кошелек — это виртуальный кошелек в рамках платежного сервиса. В законе понятия «электронный кошелек» нет, но есть термин «электронное средство платежа». Электронные кошельки как раз к ним и относятся.

Если платежный сервис российский, электронный кошелек тоже считается российским. Например, это кошельки в системах «Юмани», Qiwi. На расчеты через российские электронные кошельки новый закон не распространяется.

Если платежный сервис зарубежный, электронный кошелек считается иностранным. Например, это Skrill и Alipay.

Некоторые международные платежные сервисы позволяют создавать и российские, и иностранные платежные кошельки. Например, PayPal и WebMoney. На российские кошельки в PayPal и WebMoney новые требования не распространяются.

У PayPal и WebMoney могут быть и иностранные кошельки, проверяйте тип своего кошелька и читайте юридическую информацию на сайте.

Криптокошельки под определение электронных средств платежа не подпадают. Биткоины остаются в серой зоне, новый закон на них не распространяется.

Электронные кошельки: что это такое и как ими пользоваться

Электронный кошелёк – это приложение, в котором пользователь регистрируется и проводит финансовые операции со своими средствами: оплачивает покупки, штрафы и налоги, переводит деньги другим пользователям, пополняет кошелёк и выводит деньги, когда ему это удобно. Это намного проще, чем создание группы ВКонтакте, так как не требует никаких дополнительных знаний и навыков.

Как завести электронный кошелёк

Чтобы начать пользоваться электронным кошельком, его нужно завести, а как это сделать, мы сейчас расскажем. Ну, во-первых нужно понимать, что электронный кошелёк – это грубо говоря, Ваш аккаунт, как в соц. сети, только здесь нужно указывать все свои персональные данные: Ф.И.О., паспортные данные, номера банковских карт, с которых будут перечисляться деньги на кошелёк.

Итак, для начала нужно скачать приложение себе на устройство, с которого будет осуществляться вход в электронный кошелёк: смартфон, планшет, компьютер.

Далее, как мы уже сказали, ввести все требуемые данные, которые запросит приложение. И, как правило, внести первоначальный взнос, то есть небольшую сумму, чтобы кошелёк начал свою работу. В отличие от безопасного SEO продвижения сайта процесс заведения электронного кошелька осуществляется намного проще и быстрее.

Для чего нужен электронный кошелек

Задача электронного кошелька, а точнее, то для чего он нужен – это быстро совершать финансовые операции. Вот представьте, Вам срочно нужно оплатить задолженность по кредиту в банке до конца для, времени остаётся считанные часы, а Вы, чисто физически не успеваете дойти до банка и сделать это.

И единственным способом «на спасение» от долгов окажется электронный кошелёк. Вам просто нужно указать реквизиты счёта, на который нужно перевести необходимую сумму, которая тоже указывается.

Чек сохраняется в формате JPG на устройство и хранится в галерее, чтобы в любой момент его можно было распечатать.

Электронные кошельки очень удобно использовать, если человек работает удалённо. Например, если стать фрилансером то плату за заказы очень удобно принимать именно через электронные кошельки. Так Вы ограничите риск распространения свих данных банковской карты мошенникам и упрощаете процесс оплаты.

Единственный минус использования электронных денег – работать с ними можно только при доступе в Интернет. Даже если Ваш кошелёк привязан к банковской карте. Так же есть определённые лимиты переводов денег, и конечно же, списывается комиссия, у всех кошельков она разная, но стандартная комиссия 3%.

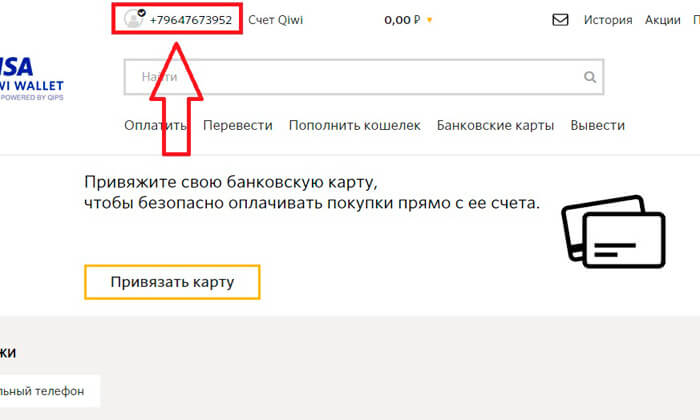

Что такое номер электронного кошелька и как его узнать

Многие, кто начинает пользоваться электронным кошельком, начинают задаваться вопросом: «Что такое номер электронного кошелька и как его узнать?». На этот вопрос ответ очень прост. Номер электронного кошелька – это номер телефона, к которому привязан кошелёк.

Обычно, номер кошелька запрашивают для всех операций, чаще всего для покупок. Поэтому, не пугайтесь и просто указывайте номер телефона, это абсолютно безопасно и быстро.

ТОП 3 самых популярных электронных кошельков

Если Вы сомневаетесь, каким электронным кошельком лучше пользоваться, то наша подборка ТОП 3 самых популярных электронных кошельков, которыми пользуется самый большой процент пользователей, очень пригодится.

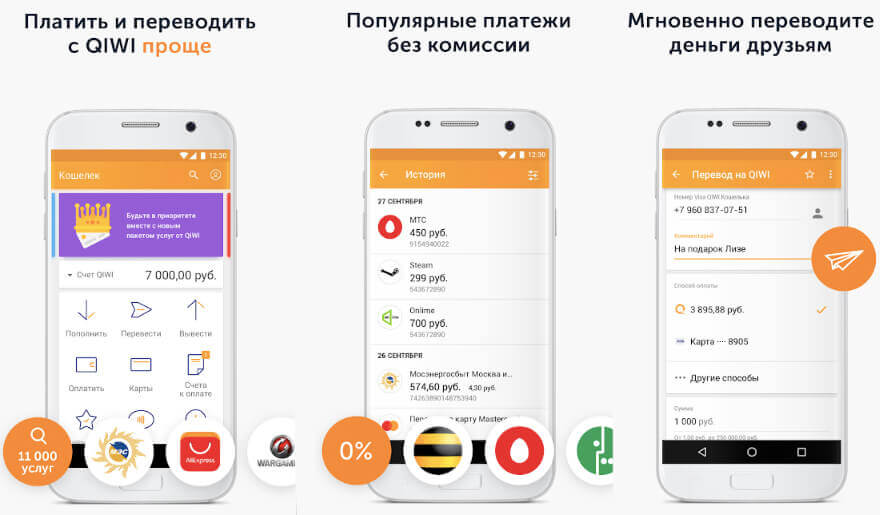

QIWI Кошелёк. Это один из самых распространённых и удобных электронных кошельков. Во-первых, практически любой интернет-магазин имеет аккаунт в этом приложении, поэтому делать покупки с помощью этого кошелька возможно практически везде.

Так QIWI очень прост в регистрации и использовании. Причём эта компания разработала специальное приложение для смартфонов, чтобы пользователи могли осуществлять денежные переводы с любого устройства.

WebMoney. Не менее популярный электронный кошелёк, которым привыкли пользоваться многие компании и предприниматели. Красивый и удобный интерфейс и система расчёта помогает пользователю контролировать свои финансы и оплачивать стоимость продвижения сайта в Яндексе, не покидая кошелёк.

Яндекс.Деньги. Яндекс всё чаще разрабатывает всё новые и новые функции, чтобы облегчить жизнь пользователям. Таким образом и появился электронный кошелёк от Яндекса. Его преимущество в том, что в отличие от других кошельков, Яндекс.Деньги работает, если указать всего лишь электронную почту. Конечно, номер кошелька в виде мобильного телефона у Вас тоже должен быть, но согласитесь, что пользуясь почтой намного удобнее.

Заключение

В заключение хочется сказать, что такой сервис, как электронный кошелёк позволяет значительно упростить процессы финансовых операций. Так же, с помощью них можно не только легко и просто расплачиваться со всеми видами услуг, но и заработать.