Ип или самозанятость что выгоднее

Что выбрать: ИП или самозанятость?

Казалось бы, почему бы просто взять и не продолжить работать «в тени»? Плюсов куча: и налоги не платишь, и страховые взносы, никакой тебе отчетности и деклараций, никаких касс и чеков. Но будем объективны – риски таки есть. Налоговики могут найти вас через соцсети или на вас пожалуется недовольный клиент. Вжух, и на вас уже не только административный штраф до 2 тыс. руб. (ст. 14.1 КоАП), но и предписание выплатить до 40% незадекларированного дохода (ст. 122 НК) и новый, теперь налоговый штраф в 10 или даже 40 тыс. руб. (ст. 116 НК). А оно вам надо?

Чтобы таких проблем не было, лучше легализоваться. Благо, в 2019 году есть варианты, как это сделать быстро и без особых расходов. И это не только оформление ИП – теперь большинство тех, кто работает сам себя, может оформить статус самозанятого. Разбираемся, что выгоднее ИП: или самозанятость?

А кто вообще такие самозанятые?

С ИП все понятно: этот режим предпринимательства без образования юр. лица появился уже давно и известен всем. Другое дело самозанятые. Поначалу в их число включили только нянь, репетиторов и уборщиц. Но оказалось, что это далеко не все, кто работает сам на себя, а потому чиновники пошли по другому пути.

Для самозанятых придумали специальный налоговый режим – налог на профессиональный доход, НПД (ФЗ № 442 от 27.11.2017). Достаточно зарегистрироваться в качестве его плательщика, и вы приобретаете статус. Параллельно законодатели отказались от привязки самозанятости к конкретным профессиям – теперь это могут представители любого ремесла, отвечающие установленным законом критериям. Правда, пока это только пилотный проект, да и действует он лишь в некоторых регионах. Но вскоре географию проекта планируется расширить.

Для тех, кто готов отказаться от корпоративной рутины и работать сам на себя, это может оказаться значительно выгоднее, чем ИП. Давайте разбираться в деталях. Вполне возможно, вы решитесь закрыть ИП и перейти на самозанятость.

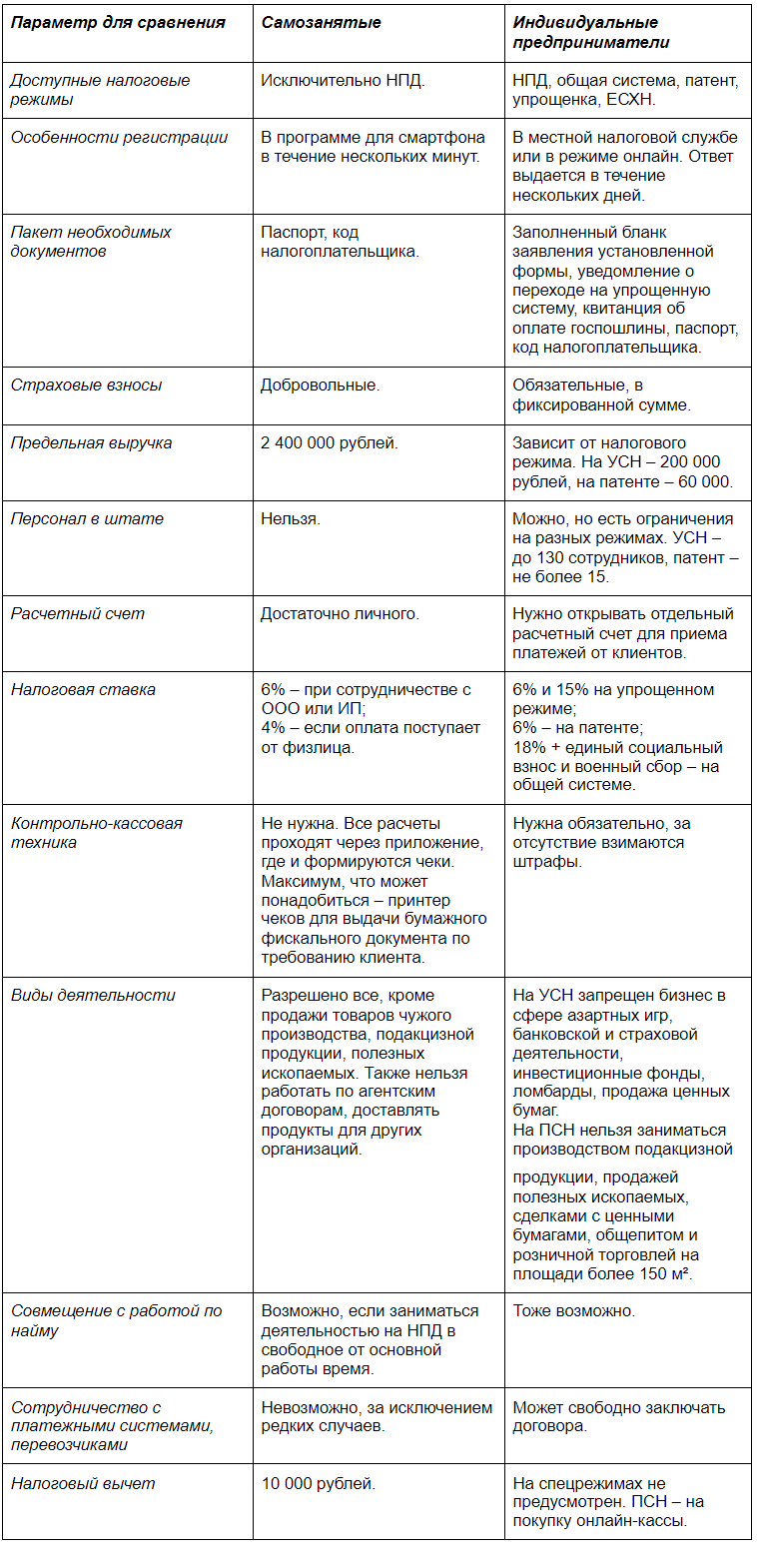

ИП vs Самозанятость: сравнительная таблица

Можно выделить сразу 8 критериев для сравнения. Возможно, вы найдете и больше, но мы выбрали самые главные.

В 2019 году программа действует всего в 4 регионах: в Москве, Подмосковье, Татарстане и Калужской области. С 2020 года планируется добавить еще 19 регионов, уже опубликован соответствующий законопроект.

Ограничений для ИП по регионам нет

Не более 2,4 млн руб. в год

Не более 150 млн руб./год на упрощенке, не более 60 млн руб./год на патенте

Нанимать работников нельзя

Не больше, чем 100 сотрудников

Возможность работать по найму

Можно, но полученный доход будет облагаться НДФЛ, а не НПД

Можно, но полученный доход будет облагаться НДФЛ, а не по спецрежиму

Не нужна, все операции, в том числе оформление чеков, через приложение ФНС «Мой налог»

Нужна, за некоторыми исключениями в зависимости от вида деятельности и налогового режима

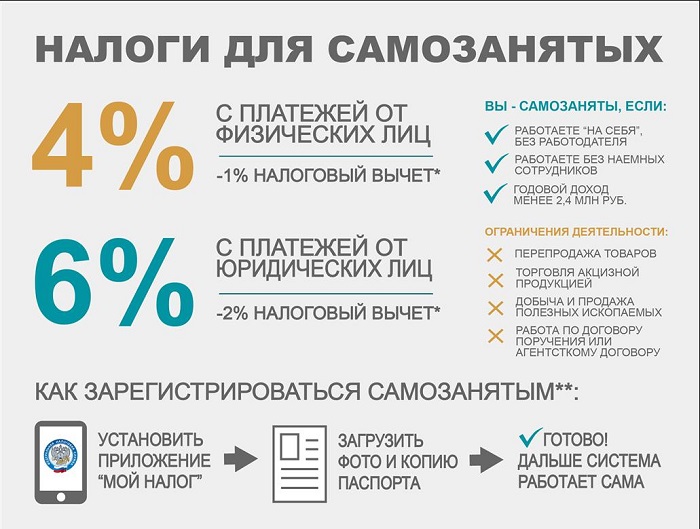

Размер НПД – 4% на доход от физлиц, 6% на доход от ИП и юр. лиц.

Платить страховые взносы не нужно: отчисления в ФОМС делаются из НПД, а отчисления в ПФР могут быть добровольными.

Налоговая ставка зависит от режима налогообложения. Например, для УСН «доходы», это 6%, а для УСН «доходы минус расходы» – 15%.

Платить страховые взносы нужно. Минимальный фиксированный платеж в 2019 году – в 29,3 тыс. руб. + 1% от суммы дохода, превышающей 300 тыс. руб. В 2020 году – минимальный платеж – 32,4 тыс. руб.

Налогоплательщики НПД могут применять вычет, уменьшая налоговую ставку на 1% применительно к доходу от физлиц и на 2% применительно к доходу от юр. лиц. Налогооблагаемую базу можно уменьшить максимум на 10 тыс. руб. нарастающим итогом.

Для ИП на спецрежимах вычеты не предусмотрены. их могут использовать только ИП на ОСН, то есть те, кто платит НДФЛ.

Ограничения по видам деятельности

Самозанятые не могут:

● заниматься реализацией подакцизных товаров с маркировкой;

● заниматься перепродажей имущественных прав;

● заниматься добычей и реализацией полезных ископаемых;

● работать по договору поручения или комиссии;

● продавать недвижимость, транспортные средства;

● оказывать услуги своим работодателям, в том числе бывшим в течение 2 лет с момента увольнения;

● заниматься арбитражным управлением, медиаторством, нотариальной деятельностью, адвокатской практикой.

● продавать и производить алкоголь;

Кроме того, ограничения могут зависеть и от спецрежима. Например, ИП на патенте могут осуществлять лишь те виды деятельности, на которые может быть выдан патент.

ИП или самозанятость: процедура регистрации

Если данных из таблицы для выбора режима недостаточно, рассмотрим их особенности под лупой, в призме отдельных аспектов работы. Начнем с регистрации.

С ИП сложнее. Не то чтобы совсем уж сложно, но мороки явно больше – с телефона не зарегистрируешься. Вы можете сделать это в ФНС, в МФЦ или через сайт налоговой, но только при наличии усиленной электронной подписи. Вам нужно уплатить госпошлину, выбрать виды деятельности, заполнить заявление по специальной форме, выбрать систему налогообложения… В общем, процедура для тех, кто собирается заниматься бизнесом, а не печь дома торты, делать ногти или подрабатывать в такси.

Отчетность

С платежами мы разобрались еще в таблице. Из нее следует, что самозанятые платят явно меньше, чем ИП. Независимо от спецрежима! Другой вопрос, как платят.

В ФНС заверяют: все, что нужно самозанятым – это просто указывать свой доход в мобильном приложении, формируя таким образом чеки. Система сама посчитает совокупный доход, сама рассчитает сумму налога и сама пришлет плательщику на телефон уведомление о необходимости его оплаты до 12 числа каждого месяца. Самозанятому нужно только уплатить указанную сумму до 25 числа этого же месяца. Никаких деклараций и отчетов!

С ИП, опять же, сложнее. Даже если вы применяете спецрежим, вам все равно придется самостоятельно исчислять налог, заполнять декларацию, а потом и оплачивать его. Плюс, ИП самостоятельно рассчитывают и уплачивают страховые взносы в ФОМС и ПФР, причем не только за себя, но и за наемных работников.

Другие аспекты

Впрочем, есть у самозанятости и минусы в сравнении с ИП.

Так что же лучше?

Учитывая все эти аспекты, каждый должен ответить самостоятельно, что в его ситуации лучше – ИП или самозанятость. Все зависит от личных предпочтений и специфики ситуации. Например, если вы печете торты на дому или делаете маникюр – вам лучше стать самозанятым. Если же вы открываете пекарню или студию красоты – вам не обойтись без ИП. Для принятия правильного решения используйте нашу сравнительную таблицу.

Возможно, вы придете к выводу, что лучше всего найти баланс и пойти на совмещение ИП и самозанятости. Но это, к сожалению, возможно только когда вся деятельность ИП подпадает под критерии НПД – совмещать его с другими специальными режимами налогообложения, будь то упрощенка, ЕНВД или ОСН, нельзя (пп. 7 п. 2 ст. 4 ФЗ № 422).

Самозанятые или ИП: в чем разница и что лучше для оформления интернет-магазина

Статус самозанятого дает возможность легально вести бизнес и обходиться минимумом налогов. Это один из самых простых и выгодных режимов для налогоплательщиков. С момента его появления многие задаются вопросом: можно ли на НПД открывать собственный интернет-магазин или все же придется обязательно оформлять ИП? Что вообще лучше для развития проекта в ecommerce и на какие критерии стоит ориентироваться при выборе формы предпринимательства? Эти и другие нюансы детально разбираем в статье.

Особенности, плюсы, минусы ИП и самозанятости

Самозанятые – категория плательщиков НПД (налог на профдоход), которая относится к специальному льготному режиму. Этот статус могут получить фрилансеры, владельцы микробизнеса услуг, исполнители работ, соблюдающие несколько обязательных условий. В первую очередь условия касаются ограничений по доходам и привлечению наемных сотрудников.

Часто самозанятость оформляют косметологи, мастера маникюра, парикмахеры, диетологи, психологи, репетиторы, перевозчики и многие другие. Большая часть пользователей спецрежима предоставляют какие-либо услуги. Что касается реализации физических товаров, на НПД есть только один вариант – продавать изделия собственного производства.

Самозанятым вполне может стать официально оформленный индивидуальный предприниматель. Однако для этого ему нужно отказаться от предыдущего налогового режима: предварительно или в течение месяца после получения нового статуса. На самозанятых ИП распространяются те же условия, что и на обычных физлиц.

Плюсы самозанятости:

Минусы:

ИП – организационно-правовая форма бизнеса, которая регистрируется физлицом. Статус дает право вести законную предпринимательскую деятельность и получать прозрачную прибыль.

ИП может свободно заниматься оптовой и розничной торговлей, производством, оказывать различные услуги. Разрешенные виды деятельности отражены в справочнике ОКВЭД. Там можно выбрать один или несколько кодов, соответствующих нужной сфере.

Плюсы ИП:

Минусы:

В этой организационной форме тоже есть определенные ограничения по видам деятельности. К примеру, индивидуальный предприниматель не может заниматься производством и продажей алкоголя, работать с ценными бумагами. Для этих и некоторых других видов работы придется открывать ООО.

Самозанятые vs ИП: в чем отличие

Разница между этими формами довольно существенная. Для наглядности проведем сравнение по основным параметрам в таблице:

Может ли самозанятый открыть свой интернет-магазин?

Закон 422-ФЗ не запрещает самозанятому открывать интернет-магазин. Но при этом нужно учесть ограничения.

Продавать в статусе самозанятости любые товары нельзя. Единственно возможный вариант – продукция собственного производства.

Например:

Также можно продавать различные услуги.

Заниматься магазином придется самостоятельно, поскольку плательщики НПД не могут нанимать сотрудников. Как только самозанятый заключает трудовой договор со специалистом, статус автоматически аннулируется. В таком случае нужно будет оформить ИП, если его еще нет, и выбрать другую налоговую систему, отталкиваясь от целей и специфики бизнеса – общую или упрощенную.

Годовая прибыль от деятельности не должна превышать планку в 2,4 миллиона. Это тоже повод для перехода на другой режим и организационную форму, которые позволят продолжить развитие и масштабировать бизнес.

Кроме того, есть одна загвоздка. Помимо чужих товаров, самозанятые не могут продавать подакцизную продукцию и изделия, которые подлежат маркировке. Предполагается, что к 2024 году маркировка в РФ станет обязательной для всех товарных групп без исключения. Следовательно, если ничего не изменится, вероятнее всего самозанятым запретят продавать и товары собственного производства. Хотя, возможно, в закон внесут поправки.

Оптимальная площадка для ведения небольшого магазина своих изделий ручной работы или услуг на спецрежиме – социальные сети.

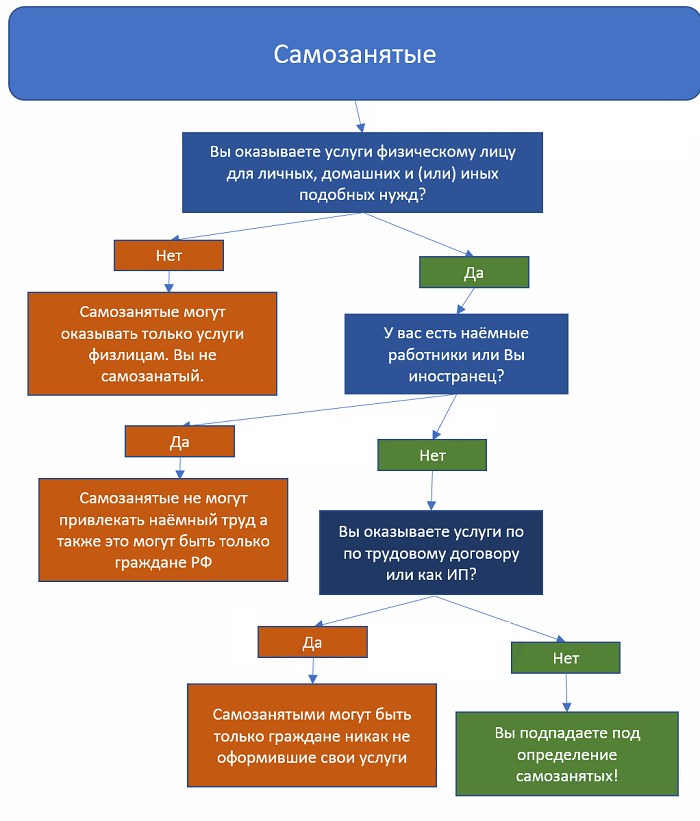

Кто такой самозанятый гражданин

Ключевые критерии выбора

Прежде чем выбрать, что лучше для интернет-магазина – ИП или самозанятость – ответьте на несколько важных вопросов.

1. Чем именно собираетесь заниматься?

Если вы лично оказываете клиентам какие-либо услуги или продаете собственноручно изготовленные изделия, статус самозанятого – то, что необходимо в данном случае. Как мы уже выяснили, на режиме НПД можно открыть интернет-магазин мыла ручной работы, игрушек, выпечки и прочей продукции из категории handmade и успешно вести его в соцсетях.

Если же хотите запустить классический розничный интернет-магазин на отдельном сайте, где будут продаваться товары разных брендов, тогда стоит оформлять ИП и выбирать другую систему налогообложения. Перепродажа на НПД запрещена.

Для некоторых видов деятельности может понадобиться юрлицо.

2. С кем планируете работать?

Если только с физлицами, будет вполне достаточно самозанятости. В случае, когда преимущественная часть клиентов организации, лучше подумать об открытии ИП. Юрлица больше доверяют индивидуальным предпринимателям.

3. На какой доход ориентируетесь?

Если примерная планка не превышает 2,4 миллиона рублей в год, выгоднее оформляться в качестве самозанятого. Это +/- 200 тысяч в месяц.

Для более амбициозных целей следует выбирать ИП. Но разумнее не спешить: можно стартовать на режиме НПД, а потом перейти на другую систему при условии стабильного роста прибыли.

4. Нужна ли будет дополнительная рабочая сила?

Определитесь на старте: справитесь ли вы с ведением интернет-магазина или вам сразу же понадобится помощь. С небольшим ассортиментом и умеренным потоком заказов можно попробовать работать самостоятельно, оформив самозанятость. И для этого даже не нужно запускать сайт.

Когда количество продаж начнет расти или вам захочется масштабировать бизнес, придется нанимать сотрудников, иначе есть риск не осилить нагрузку. Как только официально наймете хотя бы одного специалиста, нужно будет перейти на ИП.

5. Будете ли привлекать партнеров?

Открыть бизнес совместно с партнерами можно только на ООО. Что ИП, что самозанятость предполагают работу в одиночку, без дополнительных учредителей.

Эти 5 пунктов и есть ключевые критерии выбора, на которые стоит ориентироваться при решении вопроса.

Выводы: что все-таки лучше выбрать

Если ваш товар относится к таковым, которые разрешено продавать на режиме НПД, можете запускать магазин в соцсетях, используя льготную систему. То же самое касается услуг. Самозанятость в данном случае – отличный вариант для старта бизнеса. С ее помощью вы сэкономите на бухгалтерии и налогах. Когда прибыль начнет расти, можно оформить ИП и перейти на упрощенную систему.

ИП на старте – оптимальное решение для перепродажи товаров различных производителей. Эта организационно-правовая форма подходит большинству классических интернет-магазинов. На ней можно открыть сайт одежды и обуви, детских товаров, электроники, мебели, продуктов питания и практически любой другой.

К тому же, ИП позволяет выбрать выгодную для себя систему налогообложения. В том числе и НПД при условии реализации услуг или самостоятельно изготовленных товаров. Однако на других режимах индивидуальному предпринимателю необходим стабильный доход, поскольку там предусмотрены обязательные страховые взносы.

В целом, при выборе режима и формы предпринимательства нужно смотреть на конкретную ситуацию и учитывать специфику бизнеса.

Как ИП работать на НПД

Когда ИП можно стать самозанятым, чем это удобно, как отчитываться о доходах и выдавать чеки заказчикам

Леонид Яковлев

Можно сначала быть самозанятым, а потом зарегистрировать ИП на НПД или наоборот: если вы уже ИП, можно перейти на самозанятость, то есть изменить налоговый режим. В каждом случае будут свои нюансы и тонкости. Собрали в этой статье самое важное: когда выгодно быть самозанятым, как перейти на НПД и как на этом режиме платить налоги.

Что такое самозанятость и когда можно так работать

Самозанятость помогает легализовать небольшой бизнес — платить налоги и работать без рисков получить штрафы за незаконное предпринимательство.

Если человек разово получил деньги за товар или услугу, например помог сделать сайт, это не считается предпринимательской деятельностью, ничего оформлять не надо. Но если регулярно делать сайты за деньги, даже если это только подработка, нужно оформить эту деятельность официально, например стать самозанятым.

Самозанятость — это режим для небольшого бизнеса, но подойдет он не всем: на НПД можно только продавать товары собственного производства, самостоятельно выполнять работы и оказывать услуги. То есть продавать свитера, которые вязал сам, можно, а купить и перепродавать — нельзя.

У самозанятых есть еще ряд ограничений:

Если нарушить эти ограничения, допустим превысить лимит по доходам, придется сменить НПД на другой налоговый режим.

В таком случае, если ИП не перейдет на УСН или патент в течение 20 дней со дня превышения дохода, его автоматически переведут на общую систему налогообложения — отчетности и налогов будет гораздо больше. Чтобы не пропустить лимит, нужно следить за суммой дохода в приложении «Мой налог».

А самозанятому физлицу, который превысил ограничение, нужно будет заплатить 13% от суммы сверх 2,4 млн рублей — это будет считаться обычными доходами физлица, которые облагаются НДФЛ.

У режима НПД есть такие преимущества:

Выгодная налоговая ставка. Самозанятые платят 4% от дохода при работе с физлицами без статуса ИП и 6% при работе с ИП и компаниями.

Не нужно платить взносы. Самозанятым, включая ИП, можно не платить фиксированные страховые взносы, которые платят предприниматели на любом другом режиме налогообложения — например, в 2021 году можно сэкономить 40 874 ₽. Но если самозанятый хочет вносить деньги на будущую пенсию, это можно делать по собственному желанию.

Можно работать без онлайн-кассы. Практически все компании и ИП, которые получают платежи за товары и услуги от физлиц, должны при расчетах пользоваться онлайн-кассой. Кроме некоторых исключений, к которым относятся и самозанятые.

Платежи наличными и переводами на карту. Самозанятые могут законно принимать переводы на личную карту и получать наличные от клиентов. Главное — выдать чек из приложения.

Вести учет или разбираться в бухгалтерских программах тоже не нужно. Чтобы отчитываться по сделкам, достаточно оформить чек в приложении «Мой налог»

Чем ИП на НПД отличается от самозанятого физлица

У самозанятого физлица и ИП на НПД одинаковая налоговая ставка, для них действуют одинаковые ограничения по доходу и видам деятельности.

Но ИП на ПНД может использовать больше инструментов предпринимателя.

| Самозанятый как физлицо | ИП на НПД | |

|---|---|---|

| Расчетный счет | Нет | По желанию |

| Эквайринг | Нет | По желанию |

| Сменить режим, если превысил лимит | Пауза до регистрации ИП | Не останавливает работу |

В Тинькофф ИП на НПД могут пользоваться картами для бизнеса, бесплатно создавать сайты в конструкторе и пользоваться другими сервисами.

Как физлицу стать ИП на НПД

Чтобы самостоятельно зарегистрироваться как ИП на НПД, сначала можно зарегистрироваться как самозанятое физлицо.

Для этого нужно скачать приложение «Мой налог», внести свои паспортные данные и ИНН.

После того как зарегистрировались как самозанятое физлицо, нужно подать в налоговую заявление на регистрацию ИП — и режим НПД применится автоматически.

Важно проверить, что статус самозанятого сохранился. Это можно сделать в личном кабинете на сайте налоговой.

В законодательстве не прописано, что будет, если действовать в обратном порядке. То есть сначала зарегистрировать ИП и одновременно с этим или позже попытаться стать самозанятым. Есть опасность, что время налоговая будет считать, что ИП находится на общем режиме налогообложения. Тогда придется сдать множество отчетных форм, пусть и нулевых, а это лишняя трата времени и сил. Поэтому удобнее сначала стать самозанятым, а потом зарегистрировать ИП и автоматически оказаться на НПД.

Как действующему ИП перейти на НПД

Самозанятость подходит и для действующих предпринимателей, когда бизнес на паузе или идет сезонный спад: в такой ситуации это выгоднее упрощенки.

Если ИП работал на патенте и не прекращает деятельность, по которой применял патент, отказаться от него нельзя.

Перейти на НПД можно будет только после завершения срока действия патента.

Главное в таком случае — полностью рассчитаться по УСН.

Важно выполнить все шаги. Например, если предприниматель на УСН просто зарегистрировался как самозанятый в приложении «Мой налог», для налоговой он останется на УСН и, помимо налога, взносы нужно будет заплатить за весь год.

Как ИП на НПД платить налог

Самозанятые платят налоги каждый месяц. Доход нужно внести самостоятельно — указать в приложении полученную от клиентов сумму.

До 12-го числа месяца, следующего за месяцем продажи, в приложение приходит квитанция из налоговой. Ее нужно оплатить до 25-го числа.

В приложении можно привязать карту или настроить автоплатеж.

Для новых самозанятых действует специальная ставка и налоговый вычет: 3% вместо 4% на доходы от физлиц, 4% вместо 6% на доходы от юридических лиц. Сумма вычета — 10 000 ₽, она постепенно уменьшает сумму налога к уплате.

Фотограф принял заказ от ИП — сделать фото для меню. Стоимость услуги 15 000 ₽. Это новый самозанятый, поэтому действует сниженная ставка: 4% на доходы от юрлиц.

Изначально налоговый вычет был 10 000 ₽, теперь он снизился на эти 600 ₽.

Вычет полностью израсходуется примерно за 16 таких заказов.

Когда вычет заканчивается, начинает действовать обычная ставка — 4% и 6%.

Как ИП на НПД рассчитываться с заказчиками

Главный документ при расчетах — это чек. С августа 2021 года ФНС считает, что понадобятся и акты, чтобы зафиксировать, какие именно работы были выполнены или услуги оказаны. Требования составлять договор в виде отдельного документа нет. Договор составляют, если нужно прописать много условий.

Когда самозанятый вносит в приложении «Мой налог» новую продажу, чек можно сразу сформировать там же. Его нужно передать заказчику до 9-го числа следующего за оплатой месяца. Можно отправить чек по электронной почте, в мессенджере или распечатать и вручить клиенту.

Если не выдать чек, самозанятого оштрафуют на 20% от этого платежа.

Чем отличается самозанятый от ИП: что лучше и выгоднее оформить — самозанятость или индивидуальный предприниматель, в чем разница

Далеко не все граждане понимают, чем отличается ИП от самозанятых. Существует множество признаков, по которым можно разграничить эти понятия. И предпринимательство, и самозанятость имеет как плюсы, так и минусы. Прежде чем определиться, в качестве кого осуществлять свою профессиональную деятельность, следует учесть множество нюансов, начиная с доходности и заканчивая наличием либо отсутствием сотрудников в штате.

Кто такие самозанятые

Официально это определение не раскрывается ни в одном нормативно-правовом акте. На практике под это понятие подпадают лица, не имеющие наемных сотрудников и получающие доход от собственного труда. Например, к такой деятельности можно отнести реализацию товаров своего производства, оказание копирайтерских услуг и др.

Российским законодательством регулируется работа 2 видов самозанятых, которые имеют множество отличий:

Кратко о НПД

Налог был введен в 2019 г. Такой налоговый режим давал возможность легально получать вознаграждение за свой труд самозанятым гражданам, проживающим исключительно в 4 регионах. С 2020 года использовать режим разрешено во всей РФ. Для этого не надо становиться бизнесменом и думать, что выгоднее — ИП или самозанятость. Достаточно зарегистрироваться как налогоплательщик на портале ФНС или в специальной программе для смартфона.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Отличительные черты

В таблице представлены основные различия между этими категориями:

Да, в приложении или в ФНС

Да, при подаче документов в электронном виде в МФЦ, Госуслуги, нотариат или при направлении по почте с уплатой госпошлины

Все сферы, не подразумевающие использование труда наемных сотрудников

Зависят от спецрежимов налогообложения с учетом ограничений

Москва и Московская, Калужская обл., Татарстан (до 2020 г.). В настоящий момент — вся Россия

Зависят от налоговых режимов

Фиксированный процент не установлен

Декларирование, отчетность по расчетам с сотрудниками, статистика

Все фиксируется в программе

Налоговый и кадровый

Необходимость использования онлайн-кассы

Нет, за исключением выплат по желанию

Нет, кроме добровольной уплаты

Да, за себя и за сотрудников

Пособие по нетрудоспособности

Нет, и отличие ИП от самозанятых граждан есть только при заключении договора добровольного страхования

За недостоверные данные и невыдачу квитанции

За отсутствие отчетности, неуплату налогов, некорректную информацию, нарушение прав сотрудников

Лимит доходов

У самозанятых граждан он составляет 2,4 млн руб. в год. При этом сумма, которую человек получит за календарный месяц, не имеет никакого значения, она может быть любой. Например, январе-мае можно заработать 2 миллиона и до конца декабря вообще не работать. Все полученные средства сверх установленного потолка облагаются налогами по иным режимам. Например, для физических лиц по ставке 13%.

Для индивидуальных предпринимателей устанавливаются лимиты в зависимости от выбранной системы налогообложения. Если это упрощенка, то он предельная сумма составляет 150 млн руб. в год. При патентной системе порог ниже, всего 60 миллионов.

Разница между ИП и самозанятым: налоги

Граждане, работающие сами на себя, точно так же, как и предприниматели, взаимодействуют при осуществлении своей деятельности с физ- и юрлицами. Однако при этом они не включаются в штат. За все полученные доходы нужно обязательно отчитываться перед государством. Для самозанятых установлен единый налог: 4% для тех, кто работает с физлицами и 6% — для сотрудничающих с юрлицами.

ИП обязан ежегодно вносить в бюджет страховой взнос 32 тыс. руб. для начисления пенсии в будущем. Также показаны выплаты с оборота, размер которых зависит от выбранной системы налогообложения.

Возможности масштабирования деятельности

Самозанятые граждане не могут брать на работу наемных сотрудников. Кроме того, рано или поздно наступает момент, когда исполнитель берет максимально допустимое количество заказов, потому что справляться с большими объемами не успевает. В результате для повышения дохода приходится устанавливать более высокую цену на услуги. Однако даже в этом случае масштабы будут ограничены.

Индивидуальный предприниматель вправе трудоустраивать граждан. Существующие ограничения по количеству работников касаются исключительно системы налогообложения. Получается, что, будучи ИП, можно привлечь более обширную клиентскую базу, открыть дополнительные торговые точки и получить хороший доход.

Регистрация самозанятого и индивидуального предпринимателя

В первом случае процедура проходит бесплатно. Достаточно зарегистрироваться в приложении или на портале ФНС. Индивидуальные предприниматели отправляют документацию в электронной форме через Госуслуги, МФЦ или нотариат (на безвозмездной основе) либо подают в бумажном виде с уплатой госпошлины в размере 800 руб. Таким образом, по этому критерию ответить на вопрос, в чем разница и что лучше, ИП или самозанятый, не получится, ведь оба варианта удобны и не занимают много времени.

Платежи и отчетность

При самозанятости ничего сдавать не надо. Предприниматели обязаны подавать налоговую декларацию в соответствии с выбранным режимом, отчитываться по выплатам работникам, давать статистику (при необходимости). Исключение составляют индивидуальные предприниматели с патентом.

Сферы, в которых можно работать самозанятому

Еще совсем недавно перечень выполняемых работ и оказываемых услуг был ограничен и включал:

В настоящее время этот список значительно расширен. Можно зарабатывать написанием текстов, ремонтом, стрижками, изготовлением кондитерских изделий на заказ, выгулом домашних животных, сдачей жилья в аренду и др. Главное — соблюдать все условия, закрепленные в законодательстве.

Виды деятельности при самозанятости

Налог на профдоход уплачивают лица, которые:

Это неприменимо к таким сферам, как:

Налоги для самозанятых граждан

Налогообложение физлиц здесь имеет свои особенности. Стоит рассмотреть подробнее объекты, базу, ставки и другие важные моменты.

Освобождение самозанятых от налоговых отчислений

При самозанятости не нужно платить:

Объективная сторона налога

К объектам относятся любые доходы физлица от осуществления им профессиональной деятельности. Исключение составляют деньги, полученные от:

Не учитываются и платежи, полученные натуральной продукцией.

Каким образом признаются доходы при самозанятости

Датой получения доходности считается день, когда на счет физлица поступили денежные средства. При продажах и выполнении работ при посредничестве доход считается полученным в последнее число месяца, когда посредник получил деньги.

Налоговая база и период

Первый термин означает денежное выражение доходности, признанной объектом налогообложения. База рассчитывается в зависимости от видов доходов, в отношении которых устанавливаются свои ставки. Учет производится нарастающим итогом с начальной даты.

Впоследствии плательщик вправе корректировать суммы, которые привели к завышению налоговых выплат, если:

Отчетным периодом признан месяц.

Ставка

Если плательщик сотрудничает с физлицами, он уплачивает 4% от дохода. При работе с юридическими лицами процент повышается до 6.