Ипотека по двум документам что это такое и как

Журнал Домклик

Ипотека

Ипотека по двум документам: как получить кредит без подтверждения дохода

Если же клиент имеет стабильный и достаточный доход для выплаты ипотеки, но не может подтвердить его документально, он может взять ипотечный кредит по двум документам. Рассказываем, как это сделать.

Что такое ипотека по двум документам

Ипотека по двум документам или ипотека без подтверждения дохода — это не отдельная программа, а специальное условие, которое применяется, если клиент при заполнении анкеты на ипотеку указал, что не может предоставить документы о своем доходе.

В этом случае, при подаче заявки ему нужно предоставить всего два документа, подтверждающих его личность.

Комментарий эксперта

Если кратко, то суть ипотеки по двум документам в том, что клиент вносит большой первоначальный взнос, имеет более высокую процентную ставку, но может получить кредит, предоставив минимум документов.

Ипотеку по двум документам можно получить на покупку готового и строящегося жилья.

Евгения Соколова, эксперт ДомКлик

Почему при ипотеке по двум документам выше процентная ставка и сумма первоначального взноса

Кредитные средства, которые банк выдает на ипотечный кредит — это деньги других вкладчиков, которые банк должен им вернуть с процентами.

Поэтому если заемщик не может подтвердить свой доход и гарантировать стабильную оплату ипотеки, банк, чтобы снизить риски задержек и неустоек — повышает процентную ставку по кредиту и минимальную сумму первоначального взноса.

Условия получения ипотеки по двум документам

Возраст созаемщиков, которые не подтверждают доход, должен быть от 21 до 65 лет на дату погашения кредита.

❗️Например: Елене 35 лет, ее созаемщику — мужу Анатолию — 40 лет. Документы о доходе не предоставлены. Так как максимальный возраст для погашения ипотеки у Анатолия наступит быстрее, банк выдаст кредит максимум на 25 лет.

Как оформить ипотеку по двум документам

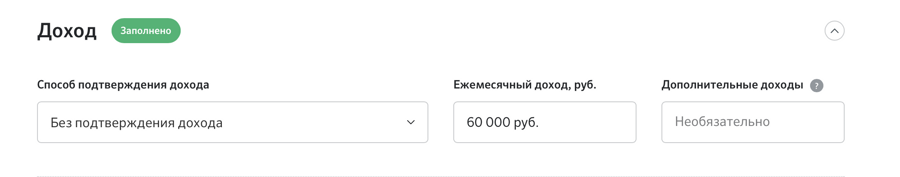

При подаче заявки на ипотеку в разделе «Доход» нужно выбрать способ подтверждения «Без подтверждения дохода».

Из документов потребуется предоставить паспорт гражданина России, а также один любой из нижеперечисленных документов:

Ипотека по двум документам что это такое и как

Хотите получить решение за сутки и не предоставлять справку о доходе? Сделайте предварительный расчёт и оформите заявку на ипотеку. Наш сотрудник свяжется с вами, проконсультирует и назначит встречу в одном из ипотечных центров в удобное для вас время.

Вы можете искать квартиру самостоятельно или с помощью наших партнёров.

Выберите недвижимость

Вы можете выбрать квартиру как на вторичном рынке, так и новостройку.

Если вы приобретаете квартиру на вторичном рынке, наш менеджер сориентирует вас, какие документы по выбранной недвижимости нужно собрать, и поможет сделать оценку. Предоставьте пакет документов, и банк проверит юридическую чистоту квартиры.

Для покупки новостройки вы можете выбрать один из тысяч объектов, аккредитованных банком. Если выбранный вами жилой комплекс ещё не аккредитован, сообщите мендежеру, и мы проведём его проверку.

Страхование риска утраты и повреждения приобретаемой квартиры обязательно. Чтобы избежать повышения процентной ставки на 1%, рекомендуем вам застраховать жизнь и риск потери трудоспособности, а также риск потери права собственности на срок 3 года в случае покупки квартиры на вторичном рынке.

Оформите сделку

Подпишите договор с продавцом (физическим лицом или застройщиком) и кредитный договор с банком, а также договор страхования. Банк перечислит деньги продавцу недвижимости.

Право собственности на приобретаемый объект недвижимости оформляется в вашу пользу. Одновременно с регистрацией права собственности будет зарегистрирована ипотека в пользу банка до полного погашения задолженности по кредиту.

Условия предложения «Победа над формальностями»

Заемщику:

| Процентная ставка | от 7,4% |

| Сумма кредита | до 30 млн ₽ |

| Оформление ипотеки | по 2 документам |

| Решение | за 24 часа |

Скидка 0,3%, если воспользуетесь одним из онлайн-сервисов:

При взносе от 60% и использовании всех сервисов максимальная скидка 1,3%.

Скидка 0,3%, если вы оформите кредит онлайн в личном кабинете ВТБ Ипотеки

Погашение ипотеки

Выплачивайте кредит любым удобным вам способом:

Регистрация не требуется. Вход по номеру карты или УНК (уникальный номер клиента).

УНК указан в Заявлении на предоставление комплексного обслуживания – документ, который вы получили при оформлении кредита.

Вы всегда можете погасить свой кредит досрочно. Частичное или полное погашение можно произвести без посещения отделения через ВТБ-Онлайн.

Аккредитованные новостройки

Если не нашли квартиру мечты, посмотрите каталог ЖК, одобренных банком ВТБ

Как получить ипотеку по двум документам

Когда потенциальный заемщик не может подтвердить доходы стандартной справкой и копией трудовой книжки, у него есть возможность получить ипотеку по двум документам. Жилищный кредит при таких условиях банки предоставляют как на новостройки, так и на вторичку. Как правило, ипотеку по двум документам выдают по более высокой процентной ставке и с бóльшим первоначальным взносом.

Вместе с экспертами рассказываем, как и на каких условиях можно получить ипотеку по двум документам.

Cодержание:

Документы

Оба необходимых документа, прилагаемых к заявке, подтверждают личность клиента:

В некоторых банках вместо СНИЛС можно предоставить водительское удостоверение, удостоверение личности военнослужащего или сотрудника федеральных органов власти, военный билет или загранпаспорт. Иногда требуются дополнительные документы.

«Помимо двух документов, во всех случаях заемщик заполняет анкету, в которой указывает свой доход, свои данные, данные организации, в которой трудится, и т. д., и банк проверяет отчисления в Налоговую службу, данные о заемщике в бюро кредитных историй, информацию в Сети (в том числе и в соцсетях), некоторые банки звонят работодателю для уточнения информации о месте работы и доходе заемщика», — рассказала глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

Условия

Для ипотеки без подтверждения дохода в банках нередко действует более высокая ставка — по данным компании Frank RG, в среднем она выше на 0,5 п.п. В Сбербанке общая процентная ставка жилищного кредита по двум документам увеличивается в среднем на 0,6 п.п. В Альфа-банке и ВТБ ставка не повышается. Однако все зависит от программы, по который заемщик берет кредит.

Также при ипотеке по двум документам зачастую увеличивается сумма первоначального взноса. В ВТБ для любого варианта ипотеки сумма первоначального взноса сейчас составляет не менее 20% от стоимости недвижимости. В Сбербанке и Альфа-банке процент первоначального взноса при ипотеке без подтверждения дохода также не изменяется.

В ряде случаев действуют особые условия по сумме кредита. Например, в ВТБ максимальная сумма сокращается в два раза — с 60 млн до 30 млн руб. В Альфа-банке и Сбербанке сумма кредита не отличается в зависимости от того, какой вариант ипотеки выбрать.

«Как правило, банки, предоставляющие ипотеку по двум документам, не принимают в качестве первоначального взноса материнский капитал, но при этом погасить часть долга по ипотечному кредиту после оформления залога можно смело, так как ограничений по этому пункту у кредитных организаций обычно нет», — рассказала Митрошина.

Требования к заемщику

Требования к заемщику также обычно более серьезные в сравнении с получением ипотеки с подтверждением дохода. В Сбербанке ипотека иностранцам не предоставляется в принципе, поэтому действуют другие дополнительные требования — заемщик на момент возврата кредита по договору должен быть не старше 65 лет, тогда как при ипотеке по общим правилам — не старше 75 лет.

Отличаются также требования к стажу работы. Так, в Сбербанке требуемый стаж увеличивается в два раза — с трех месяцев до шести. При этом добавляется необходимость работы не менее одного года за последние пять лет. В ВТБ нет требований по трудоустройству и стажу, тогда как по общим правилам требуется место работы на территории России или (только для граждан РФ) в филиалах транснациональных компаний за рубежом. В Альфа-банке особые требования к заемщикам при оформлении ипотеки по двум документам отсутствуют, перечислил юрист КА «Юков и партнеры» Илья Бахилин.

Преимущества и недостатки

Главным недостатком ипотеки по двум документам является то, что процентная ставка в большинстве банков будет выше, а сумма первоначального взноса существенно больше, чем при стандартных условиях, говорит председатель коллегии адвокатов «Сулим и партнеры» Ольга Сулим. Она отметила, что в некоторых банках возможно уменьшение максимальной суммы и срока, на который вы можете получить кредит, соответственно, увеличивается сумма ежемесячного платежа.

Также шансы получить отказ по ипотеке по документам выше, чем обычно, рассказал Илья Бахилин. Особенно это касается заемщиков, у которых есть даже небольшие проблемы с качеством кредитной истории. «Если заемщик не может подтвердить свои доходы, значение качества его кредитной истории возрастает. В первые месяцы 2021 года доля отказов по всем заявкам на предоставление ипотеки растет. Прежде всего, это следствие реализации программы льготной ипотеки, а также общего снижения ставки по рынку, приведшее к росту популярности жилищного кредитования, а значит, и увеличению общего количества заявок на ипотеку», — подтвердил директор по маркетингу Национального бюро кредитных историй Алексей Волков.

При этом в последние месяцы на ипотечные кредиты стали претендовать заемщики не очень высокого кредитного качества со сравнительно низким значением персонального кредитного рейтинга. Банки сохраняют низкий аппетит к риску и не склонны одобрять заявки граждан с низким персональным кредитным рейтингом, что, в свою очередь, снижает и общий уровень одобрения ипотеки, резюмировал Волков.

Основным преимуществом ипотеки без подтверждения дохода является экономия времени, уточнила Ольга Сулим. Она подчеркнула, что заемщикам не нужно тратить время на сбор объемного пакета бумаг, заявки при таких условиях чаще всего банки подтверждают быстрее. «Ипотека по двум документам выгодна, если у вас на руках уже есть половина стоимости квартиры, — тогда ставка и сроки не станут проблемой. К тому же такие условия спасают тех, чей офис находится за границей, или неофициально трудоустроенных граждан», — рассказала юрист.

Банки

Какой же все-таки будет процентная ставка и условия — нужно узнавать у конкретного банка, так как данные разнятся и зависят от личной ситуации каждого заемщика. В 2021 году ипотеку по двум документам можно получить, например, в следующих кредитных организациях:

Рассмотрим условия и программы в некоторых из них:

Сбербанк

Банк «Дом.РФ»

Альфа-банк

Металлинвестбанк

Как повысить шансы

Банки, прежде чем выдать ипотечный кредит, ищут все слабые места заемщика. «Поводом для отказа может стать наличие просрочек за последние десять лет. Проверяются даже социальные сети — вдруг на вашей странице есть сомнительные репосты (о возможных махинациях с финансами или о том, как обмануть банк)», — рассказала юрист Ольга Сулим. По ее словам, чтобы повысить шансы на одобрение:

«Перед подачей заявки стоит внимательно ознакомиться со своей кредитной историей, чтобы целенаправленно поработать над повышением персонального кредитного рейтинга. Затем надо собрать как можно больше косвенных документов, подтверждающих доходы и расходы, это могут быть справки о движении средств на банковских счетах, крупных депозитах. Важно и наличие собственности, которая может послужить дополнительным обеспечением (недвижимость или автомобиль). Также имеет смысл подчистить от нежелательного контента страницы в социальных сетях — некоторые банки обращают на них внимание перед принятием решения», — посоветовал глава НБКИ.

Ипотека по двум документам

Ваш комфорт — наш приоритет

Цифровая сделка

Не надо приезжать в банк

Можно гасить досрочно

И экономить на процентах

Нужен только паспорт

Подтверждение дохода необязательно

от 10%

Калькулятор ипотеки

Не является публичной офертой.

Ваши выгоды от ипотеки в Альфа-Банке

Ипотека в надежном банке. Альфа-Банк входит в список надежных банков России

Личный онлайн кабинет Для получения решения банка

Онлайн оформление. В отделение вы придете только для подписания документов

Досрочное погашение без визитов в банк. В мобильном или интернет-банке

Полезно знать

Базовая процентная ставка по ипотеке по готовому и строящемуся жилью:

Первичный рынок — 10,39% / 9,79% на крупные суммы кредита (при сумме кредита от 6 млн ₽ в Москве и МО, в Санкт-Петербурге и ЛО и в других регионах РФ)

Вторичный рынок — 9,84%/8,94% при первоначальном взносе от 50% включительно (не применяется, если объектом недвижимости является жилой дом с участком)

Что уменьшает ставку (скидка от базовой ставки, скидки не суммируются, не применяется к ставке 8,94% при первоначальном взносе от 50% при покупке вторичного жилья, не применяются к ставке на крупные суммы кредита):

-0,3% Покупка недвижимости у ключевого партнера Альфа-Банка

-0,4% Покупка недвижимости у Exclusive-партнера Альфа-Банка

-0,4% Зарплатным клиентам Альфа-Банка и Клиентам A-Private

Что увеличивает ставку (надбавки к базовой ставке, применяется к ставке 8,94% при первоначальном взносе от 50% при покупке вторичного жилья, к ставке на крупные суммы кредита могут суммироваться):

+0,5% — ипотека по паспорту. Вам не нужно приносить весь пакет документов. Достаточно паспорта РФ.

+0,5% — для ИП и собственников бизнеса.

+0,5% — для ИП по двум документам

+2% — отказ от страхования жизни.

+2% — отказ от страхования титула. Титульное страхование покрывает риск, если вашу сделку по покупке недвижимости признают недействительной или незаконной.

+4% — отказ от страхования жизни и титула

+1% — если объектом недвижимости является Жилой дом с земельным участком

Тех, кто занимается решение жилищного вопроса, обычно интересует, какие банки предлагают ипотеку по двум документам и в каких случаях банки применяют упрощенную процедуру оформления ипотечного кредита.

На данном этапе вы уже рассчитали нужные параметры кредитования на калькуляторе и выбрали подходящие условия, и теперь осталось понять, где и когда для оформления ипотеки вам потребуется два документа.

Например, вы можете взять ипотеку по 2 документам в Альфа-Банке, если являетесь владельцем зарплатной карты этого банка: вам будут нужны данные паспорта и СНИЛС. Если же при расчете суммы кредита не учитывается доход созаемщика, будет достаточно только копии паспорта. Кроме того, вам потребуется заполнить заявление-анкету.

Во всех остальных случаях вам потребуется следующий список документов:

Ипотека по двум документам

Оформление ипотеки всегда сопровождается сбором приличного пакета документов. И не всегда у заемщика есть возможность принести все требуемые справки. Если и вы попали в такую ситуацию, предлагаем вашему вниманию ипотеку по двум документам. Таких программ на рынке становится все больше.

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5,59% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 3,2% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | До 3 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 5,79% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 6,54% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.89% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.99% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.9% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 10% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5.9% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 7.4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.9% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 6.54% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4,3% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

Статьи об ипотеке

Ипотека по двум документам в первую очередь актуальна для граждан, которые не могут доказать свой доход справками. Или могут, но официальный заработок существенно занижен. На Бробанк.ру представлены банки, в которые вы можете обратиться хоть сейчас и за 1 час получить предварительное решение.

Какие документы будут нужны

Второй — второстепенный документ, подтверждающий личность заявителя. Банки указывают на перечень возможных бумаг. Обычно это что-то одно из такого списка: загранпаспорт, СНИЛС, водительские права, ИНН. Второй документ тоже должен быть действующим, его данные совпадают с паспортными.

То есть в этом случае ипотека оформляется без наличия справок. Конечно, лучший вариант — стандартное оформление, но если другого выхода нет, подойдет и такой вариант, Точный список необходимых документов уточняйте в конкретном банке.

Если ипотека оформляется супругами, второй супруг также несет документы на себя. Если работает официально, может предоставить справки. Супруги всегда выступают созаемщиками с равными правами и обязанностями.

Особенности оформления ипотеки по 2 документам

Если вы планируете получить ипотеку на упрощенных условиях, лучше сразу прийти к пониманию, что особо выгодной она не будет. Такие программы всегда дороже тех, что выдаются с полным пакетом документации, со справками.

Выдавая ипотеку без подтверждения дохода, банк сильно рискует: ему приходится верить заявителю на слово, а он может преувеличивать заработок или привирать о работодателе. В итоге появляются риски, которые и закладываются в процентные ставки.

К чему нужно быть готовым:

Если вы подаете заявку на ипотеку с минимальным пакетом документов, вы должны быть идеальными со всех сторон. Если в вашей кредитной истории есть негатив, рассчитывать на одобрение не приходится.

В какой банк можно обратиться

При выборе банка первоначально рассмотрите предложение того, с которым вы уже были как-то связаны. Например, раньше через него проходила ваша зарплата, вы брали в этом банке кредит, имели вклад или просто счет, дебетовую карту. Если клиент уже знаком, банк более лояльно к нему отнесется.

На российском финансовом рынке не так много банков, выдающих ипотечные кредиты по двум документам. Не каждый готов рисковать. Но при этом если раньше подобные предложения исходили от небольших банков, то теперь без справок готовы выдать ипотеку крупные федеральные банки.

Куда вы можете обратиться:

| Банк | Первый взнос | Ставка | Срок |

| Сбербанк | от 30% | от 8,5% | до 30 лет |

| ВТБ | от 20% | от 7,4% | до 20 лет |

| Альфа-Банк | от 10% | от 8,99% | до 30 лет |

| Открытие | от 20% | от 8,6% | до 30 лет |

В банке ВТБ ставка 7,4% действует при первом взносе от 50%. Если он меньше, ставки начинают значение от 7,9%.

Указанные в таблице ставки — это базовые значения при оформлении по двум документам. Но каждый банк применяет сетку ставок, устанавливает повышающие и понижающие коэффициенты, поэтому реальный процент вы узнаете только при обращении в банк.

При отказе от добровольного страхования ставки всегда существенно повышаются, на 1-2%. Банки склоняют к личному страхованию, страхованию титула при покупке жилья на вторичном рынке. Если заемщик не покупает полис, риски кредитора возрастают, поэтому он повышает процент.

На ставку также может влиять способ подачи заявки — многие банки, даже Сбер, снижают процент при обращении клиента онлайн. Может играть роль первый взнос — чем он больше, тем ниже ставка. Так что, смотрите точные условия по конкретному банку.

Как повысить шансы на одобрение

Шансы на одобрение при отсутствии справок серьезно снижаются. Банки очень пристально рассматривают заявителей по таким программам, отказывают при малейших подозрениях на финансовую нестабильность или непорядочность.

Поэтому, прежде чем подавать заявку в банк, подготовьтесь к рассмотрению. Вот некоторые советы, которые повысят ваши шансы на одобрение:

Но даже если заемщик вроде как положительный, он все равно может получить отказ по ипотеке с 2 документами — такова специфика продукта, вероятность одобрения низкая. Чтобы увеличить шансы на получение ссуды, можете направить запросы сразу в несколько банков.

Выберете на Бробанк.ру 2-3 банка и направьте им онлайн-заявки. Главное, не сообщать после менеджерам, что вы подали множественный запрос — это не приветствуется. В итоге хоть один банк, да одобрит сделку. А если положительных ответов окажется несколько, вы сможете выбрать лучшие по части ставки.

Банки устанавливают условия выдачи ипотеки на свое усмотрение. Вы можете выбрать одну сумму и срок, банк назначит другие. Параметры сделки подбираются на основании платежеспособности заявителя.

Как оформить ипотеку

Вы можете обратиться в любой из указанных выше банков. Лучше делать это онлайн: и удобнее, и скидку получить можно. Сбер дает дисконт к ставке при онлайн-заявке 0,3%, банк Открытие — 0,5%.

При оформлении по двум документам сам процесс более быстрый, потому что не надо нести банку справки и ждать их проверку. В итоге услышать ответ по запросу можно сразу, буквально в течение 1 часа.

Как проходит оформление ипотеки по двум документам:

При оформлении ипотечного кредита на покупаемый объект накладывается обременение, которое регистрируется в Росреестре. Это значит, что пока ссуда не погашена, собственник не сможет реализовать квартиру. И если вдруг заемщик перестанет платить, банк может забрать объект.

Предмет залога подлежит обязательному страхованию за счет заемщика. Полис оформляется на год и ежегодно подлежит продлению. То есть фактически заемщик будет вносить 13-й платеж. Но с уменьшением остаточной суммы кредита цена страховки будет уменьшаться.