Исполнение поручений на сделки репо что это такое

Что такое сделка РЕПО и как на ней заработать

С экономической точки зрения соглашение РЕПО – это особый вид сделки, который используется для быстрого получения денежных средств, без обращения к залогам, кредитам и прочим способам пополнения ликвидности. Простая схема «продать и выкупить обратно» более всего востребована в банковском и финансовых секторах экономики. Рассмотрим подробнее, что же значит сделка РЕПО и как она работает?

Что такое сделки РЕПО

Сделка (соглашение) РЕПО – сделка купли (продажи) ценных бумаг с обязательством обратной продажи (покупки) через определенный срок по заранее определенной в этом соглашении цене. Термин произошел от английского словосочетания repurchase agreement (в переводе – обратная покупка). Все время, пока заемщик пользуется деньгами, с него взимается комиссия, которая в последующем отображается на цене купли-продажи оговоренных ЦБ. Также предусмотрено право произвести обязательную обратную продажу акций через установленный в соглашении промежуток времени.

ВАЖНО! Главная цель, которую преследуют сделки РЕПО, – это обеспечение наличия финансов в короткий срок без лишней бумажной волокиты. Такие операции не требуют подтверждения платежеспособности заемщика и представления им большого количества справок и документов.

Классификация операций

По способам исполнения сделки РЕПО бывают:

Еще выделяют такие виды:

Условия договора РЕПО

Федеральный закон «О рынке ценных бумаг» оговаривает обязательные пункты договора, которые необходимо учитывать при заключении сделок РЕПО:

Отличительные признаки операций РЕПО

Вот основные отличительные черты:

Как заработать на сделках РЕПО?

Чтобы понять принцип, как участники финансового рынка зарабатывают на таких сделках, предлагаем рассмотреть простой пример.

Предприятие имеет 10 000 акций, каждая из которых оценивается в 10 руб. В определенный момент ему нужны деньги, и находится покупатель, который предлагает цену по 7 руб. за штуку. Компания, продающая акции, готова реализовать бумаги по такой цене и выручает за них 70 000 руб.

Сделка РЕПО оформляется контрактом, в котором покупатель обязуется продать акции обратно через 6 месяцев, прибавив к цене свой процент – 10 % годовых (то есть 5 % за срок по договору). При выполнении предписанных обязательств продавец спустя полгода покупает собственные активы уже за 7 руб. 35 коп. за штуку (73 500 руб. всего).

Профит для покупателя очевиден – 3 500 руб. за 6 месяцев.

Каковы риски таких операций?

Риски заключаются в том, что один субъект отношений может пострадать в момент, когда второй нарушает условия договора. Нарушения могут происходить исходя из рыночной ситуации. К примеру, если акции дорожают, то покупатель может выгодно их продать и сам, не возвращая бумаги обратно продавцу по установленной контрактом цене. А если акции дешевеют, то для самого заемщика не является достаточно выгодной перспектива обратного выкупа собственных акций.

Каждый из вариантов обозначен определенными рисками, но в случае если ценные бумаги выкуплены не будут, они останутся принадлежать покупателю, который может распоряжаться ими на свое усмотрение. В случае если акция не представляется обратно на выплату, продавец остается с вырученными за них в первой части сделки деньгами.

Преимущества и недостатки сделок

К плюсам сделок РЕПО можно отнести:

Пирамиды в области РЕПО

Пирамиды в данной области – довольно рискованная практика. Но если рынок стабилен и наблюдается период понижения ставок, то инвестор может заработать приличную сумму денег, используя данную схему. Те, кто хотят заработать таким образом, берут в долг под залог облигаций. Затем на вырученные средства опять скупают облигации и снова берут в долг.

СПРАВКА! Сделка может состоять из огромного количества этапов, а маржинальность может достигать уровня 1 к 20 или даже 1 к 100. Это значит, что на 1 руб. собственных средств приходится 100 руб. заемных облигаций.

Важно понимать, что даже незначительное понижение цены на ценные бумаги может разрушить всю схему.

В заключение хочется подчеркнуть, что договор по сделке РЕПО не является таким уж и сложным, а, наоборот, открывает перспективы для быстрого и комфортного получения необходимой суммы денежных средств. А стороной сделки может стать как физическое, так и юридическое лицо, если в их собственности находятся ценные бумаги.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Сделки переноса РЕПО

Сделка репо — комплексная сделка, состоящая из двух частей. В ходе первой части стороны совершают сделку купли/продажи ценных бумаг, в результате чего у них возникает обязательство совершить обратную операцию по согласованной заранее цене и в заранее установленную дату.

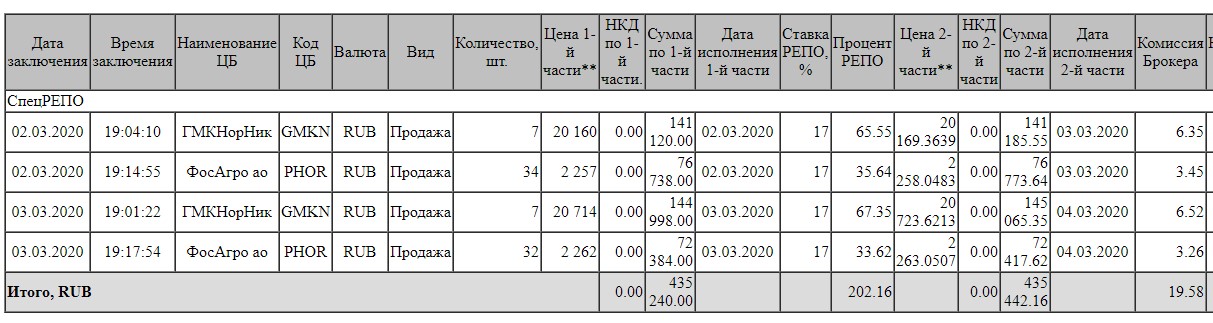

Для лучшего понимания этой процедуры рассмотрим один простой пример. На рисунке ниже приведена часть брокерского отчёта со сделками репо.

Были совершены четыре сделки в течение двух дней: 2 и 3 марта. Рассмотрим первую из них. 2 марта заключена первая часть сделки репо — проданы акции «Норникеля» по 20 160 руб. в 19:04. Выкуп проданных акций должен быть осуществлён на следующий торговый день 3 марта по цене 20 169,3639 руб. Цена выкупа уже известна в момент совершения первой части сделки.

Такую операцию можно рассматривать как кредитование под залог ценных бумаг. Разность между суммами первой и второй частями сделки — это процент за пользование кредитными средствами. В рассмотренном примере длительность репо составляет один торговый день, но могут быть варианты репо на неделю, месяц и более.

Когда возникают такие сделки

Сделки репо используются для кредитования под залог ценных бумаг. Соответственно, у вас они появляются в случае возникновения задолженности перед брокером. Типичный пример — покупка акций с плечом. В этом случае у вас нет собственных средств, чтобы осуществить расчёты по сделке, и чтобы они появились, как говорил кот Матроскин, «нужно продать что-нибудь ненужное». Поскольку акции куплены с плечом, то очевидно, что в данный момент «ненужного» нет, поэтому и используются такие меры, как сделки репо. Продавая акции по репо, вы получаете деньги сразу на свой счёт, но в общем случае не теряете прав собственности на свои бумаги. В действительности всё сложнее, но для простоты будем считать, что несмотря на продажу акций, они всё равно принадлежат вам. Поэтому и получается, что у вас как бы и акции при себе, и деньги на счёте есть. Этими средствами закрываются обязательства по первоначальной сделке покупки акций с плечом. Однако у вас теперь есть обязательство по обратному выкупу бумаг, которые были отданы в репо. В итоге получается, что по существу обязательства по расчётам перенесены на будущее — до момента расчёта по второй части сделки репо.

Если при покупке акций с плечом обычно не возникает вопросов, почему брокер совершает сделки репо, то иногда встречаются ситуации, когда клиенты могут с удивлением обнаружить такие сделки в своих брокерских отчётах, хотя в долг точно ничего не покупали.

Причина этого кроется в «подкапотном пространстве» брокера, в нюансы которого клиенты не всегда вникают. В качестве примера можно привести совершение сделок с ценными бумагами в разных режимах торгов: Т+0, Т+1, Т+2.

Допустим, вы продали акции и в тот же день решили купить облигации. На следующий день после совершения этих операций с удивлением обнаруживаете в брокерском отчёте сделки репо. Причина проста: акции обычно торгуются в режиме Т+2, а облигации могли торговаться в режиме Т+0. Когда вы продали акции, то денег на вашем счёте ещё нет, т. к. расчёты по сделке физически будут осуществляться только через один торговый день. Поскольку облигации торгуются в режиме Т+0 и были куплены в день продажи акций, то расчёты по долговым бумагам нужно осуществить по завершении торговой сессии, а денег для этого нет. Поэтому надо перенести обязательства на будущее, когда появятся деньги на счёте. Вот и появляются в брокерском отчёте сделки репо.

Как отражаются в брокерских отчётах и чеках ОФД

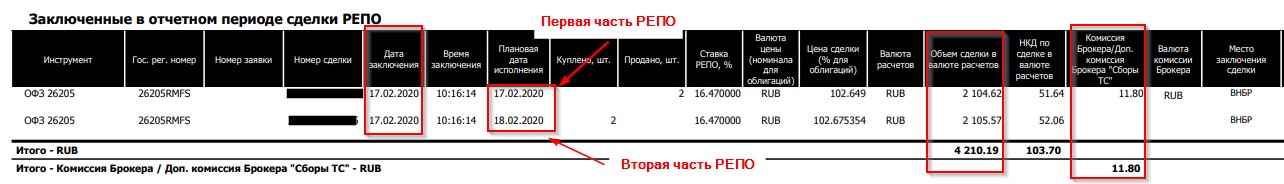

Обычно для сделок репо в брокерских отчётах отводится специальный раздел с одноимённым названием. На рисунке ниже приведена часть отчёта «Открытие Брокер», где отражены сделки репо.

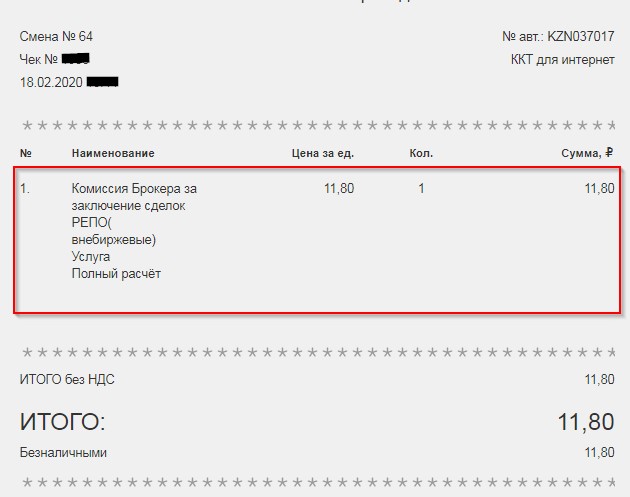

Обратите внимание, что, помимо процента за репо, будет нужно заплатить ещё и брокерскую комиссию за совершение этих сделок. В чеке ОФД, который приходит на электронную почту, указывается только брокерская комиссия, размер уплаченного процента вы не узнаете из чека.

Обычно чек присылается на следующий день после взимания брокерской комиссии.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Операции репо Банка России

Основное назначение операций

Операция репо (англ. «repurchase agreement», «repo») представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.

Механизм операций репо подразумевает переход права собственности на ценные бумаги, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Операции репо как инструмент денежно-кредитной политики активно используются центральными банками, которые могут проводить их для предоставления ликвидности или для абсорбирования избыточной ликвидности. Большинство центральных банков используют аукционы репо для управления совокупным объемом ликвидности. Многие центральные банки предлагают операции репо постоянного действия.

В рамках реализации денежно-кредитной политики операции репо Банка России проводятся в целях предоставления рублевой ликвидности. Они представляют собой покупку Банком России у кредитной организации ценных бумаг за рубли с последующей их продажей в определенную дату.

При структурном дефиците ликвидности Банк России в качестве основного инструмента управления ликвидностью использует аукционы репо на срок 1 неделя. Такие аукционы проводятся еженедельно и называются основными аукционами репо. При структурном избытке ликвидности основные аукционы репо не проводятся. Как в условиях структурного дефицита ликвидности, так и в условиях ее структурного избытка Банк России может проводить аукционы репо «тонкой настройки» на срок от 1 до 6 дней, аукционы репо на длительные сроки, а также предоставляет банкам возможность использования операций репо постоянного действия.

Операции обратного модифицированного репо, представляющие собой продажу Банком России кредитной организации ценных бумаг с последующей их покупкой, применялись для абсорбирования избыточной ликвидности в

Операции репо могут применяться центральными банками для предоставления ликвидности кредитным организациям в рамках выполнения различных других, отличных от реализации денежно-кредитной политики, функций.

Так, Банк России может покупать у кредитной организации ценные бумаги не только за рубли, но и за иностранную валюту. В годах в рамках функции по поддержанию финансовой стабильности Банк России использовал операции репо для обеспечения кредитных организаций долларовой ликвидностью в ситуации, когда доступ к ней оказался затруднен по независящим от кредитных организаций причинам. Введенный с 1 сентября 2017 года механизм предоставления кредитным организациям рублевой ликвидности в экстренных случаях (МЭПЛ) также может быть реализован через операции репо.

Основные характеристики операций

Требования к контрагентам

Операции репо Банка России проводятся только с российскими кредитными организациями при выполнении следующих условий:

Условия совершения операций

Банк России устанавливает следующие условия заключения сделок репо: дату заключения сделок, срок репо, даты продажи и последующей покупки ценных бумаг, процентную ставку.

Операции репо Банка России проводятся на организованных торгах на Московской Бирже и Санкт-Петербургской валютной бирже, а также не на организованных торгах с использованием информационной системы Bloomberg.

Ценные бумаги, допущенные к операциям репо

По операциям репо Банка России принимаются ценные бумаги, которые входят в Ломбардный список Банка России и для которых установлены начальные значения дисконта меньше 100%. Перечень ценных бумагах, принимаемых по репо, ежедневно раскрывается на сайте Банка России.

По операциям репо не принимаются ценные бумаги, эмитированные кредитной организацией, заключающей сделку, или другими связанными с ней финансовыми организациями, а также ценные бумаги, в отношении которых кредитная организация, заключающая сделку, выступает гарантом (поручителем).

При заключении сделок репо у кредитных организаций есть возможность подавать заявки без указания конкретных выпусков ценных бумаг, а работать с корзиной ценных бумаг, предоставляемых для проведения расчетов.

При заключении сделок репо с расчетами, клирингом и управлением обеспечением в НКО ЗАО НРД у кредитной организации существует возможность замены ценных бумаг по открытым сделкам репо в течение срока репо.

Дисконты и компенсационные взносы

Банк России для управления рисками по операциям репо использует дисконты, устанавливаемые индивидуально для каждой принимаемой ценной бумаги. При установлении дисконтов по ценной бумаге учитывается ее кредитное качество, уровень ликвидности, а также иные особенности ценной бумаги. Банк России устанавливает начальный, верхний предельный и нижний предельный дисконты, а также ежедневно рассчитывает текущие дисконты по операциям репо на сроки свыше 1 дня.

Начальный дисконт применяется для расчета общей стоимости ценных бумаг, которые кредитная организация должна передать Банку России по первой части сделки репо за предоставленные ей денежные средства. Ценная бумага не принимается по операциям репо, если начальный дисконт по ней установлен равным 100%.

В течение всего срока репо Банк России ежедневно осуществляет переоценку переданных ценных бумаг и рассчитывает текущий дисконт. Устанавливаемые верхний предельный и нижний предельный дисконты определяют приемлемое соотношение между стоимостью переданных ценных бумаг и объемом денежных средств по репо. То есть при нахождении рассчитанного текущего дисконта в интервале между верхним предельным и нижним предельным дисконтом не требуется дополнительного внесения или, наоборот, возврата ценных бумаг (возврата или дополнительного внесения денежных средств), ни у кого не возникает обязательств по внесению компенсационных взносов.

По сделкам репо, заключенным на организованных торгах, при превышении текущим дисконтом верхнего предельного дисконта у Банка России возникает обязательство по внесению компенсационного взноса ценными бумагами, а если текущий дисконт становится меньше нижнего предельного дисконта, у контрагента Банка России возникает обязательство по внесению компенсационного взноса в денежной форме.

По сделкам репо, заключенным не на организованных торгах с использованием информационной системы Bloomberg с расчетами, клирингом и управлением обеспечением в НКО ЗАО НРД, все компенсационные взносы уплачиваются в первую очередь ценными бумагами, а денежные средства используются для уплаты компенсационных взносов только при отсутствии достаточного количества ценных бумаг, доступных для урегулирования обязательств.

Кроме того, операции репо, проводимые не на организованных торгах с использованием информационной системы Bloomberg и расчетами, клирингом и управлением обеспечением в НКО ЗАО НРД, имеют следующие особенности: переоценка ценных бумаг осуществляется не по каждой сделке в отдельности, а по всему пулу сделок каждого контрагента Банка России, при этом используются значения начальных дисконтов, установленные Банком России на утро текущего дня.

Что такое сделка РЕПО?

РЕПО – сделка, состоящая из двух взаимосвязанных частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.

Главная цель таких сделок – получение финансов в кратчайшие сроки и без лишних бумаг. Данные операции не требуют подтверждения платежеспособности заемщика и предоставления большого количества документов.

Примеры сделок РЕПО

Для одного человека РЕПО – это возможность увеличить прибыль/убыток на изменение цены, для другого – возможность заработать на своих деньгах фиксированный процент, как на депозите, но со временной передачей ценных бумаг. Есть два мотива: размещение свободной ликвидности (рубль/валюты/бумаги, если они пользуются спросом) под фиксированный процент или спекуляция с плечом.

Основной метод краткосрочного размещения средств финансовыми организациями – это РЕПО с ЦК. В качестве Центрального контрагента выступает биржевой банк «Национальный Клиринговый Центр» (НКЦ). Чтобы разместить денежные средства, компании нужно подать заявку своему брокеру на данный тип операции.

Операция РЕПО – это безрисковый и высокотехнологичный инструмент: срочность – один день(«овернайт»), ставки – близкие к ключевым ставкам Банка России. Данные сделки представляют собой альтернативу размещения денежных средств в банке на счетах до востребования.

Допустим, у одного человека есть свободные рубли, другой видит перспективы у акций Сбербанка вырасти на 10% в ближайшее время. И вместо того, чтобы купить акций на свою родную тысячу, оставшуюся от зарплаты, и заработать 100 рублей, он решил купить акции Сбербанка на 2 тысячи и заработать 200 рублей. И вот он покупает на свою тысячу и открывает маржинальную позицию на одну тысячу. Тем самым, взяв так называемое плечо один к одному. А деньги он берет в долг под процент у человека, у которого есть свободная тысяча, под залог своих акций Сбербанка при помощи сделки РЕПО. (Продал свои акции сегодня, откупил через неделю, а разница между ценой покупки и ценой продажи отличается на процент в годовых за неделю кредита. Точнее это не кредит и не залоговая операция, это разные вещи). Проще говоря, сделка РЕПО, это, как взять акции в долг.

Увеличение доходности по портфелю фикс инк, за счет сделки РЕПО

Это покупка облигации какой-нибудь уважаемой компании, возможно нефтегазовой, скажем на три года. Через три года облигации гасятся, и возвращается вложенная сумма. Раз в квартал компания платит купон, допустим фиксированный – 8,5% годовых. Доходность к погашению выше, за счет реинвестирования купона, а на рынке деньги стоят 5% годовых, при этом с расходами и комиссиями не больше шести.

Заложив облигации под пять и купив на эти деньги еще, покупатель будет получать дополнительный доход 2,5-3% годовых, если ставки не вырастут и очень надежная компания не дефолтнет. Делая так, покупатель увеличивает риски, за что и получает дополнительное вознаграждение.

Классификация сделок РЕПО

По способам исполнения сделки РЕПО бывают:

Риски сделок РЕПО

Риск может быть только в том случае, если один из субъектов отношений нарушает условия договора. Например, если акции дорожают, то покупатель может выгодно их продать сам, не возвращая бумаги обратно продавцу, с которым была заключена сделка по установленной контрактом цене.

При заключении сделок РЕПО с Московской Биржей, которая осуществляется через брокера, риск отсутствует, потому что Московская Биржа является достаточно надежным и ликвидным контрагентом, и имеет по этим показателям высокие рейтинги.

Плюсы и минусы

Для чего нужны сделки РЕПО?

«Сделки РЕПО нужны для фондирования маржинальных позиций типа лонг в разных валютах и открытия коротких позиций, как таковых. На данный момент почти все сделки РЕПО совершаются на бирже через центрального контрагента. В данном случае все риски по исполнению первой и второй части берет на себя Московская биржа. То есть клиент несет риски только на биржу»,– Вячеслав Анцупов, Начальник Отдела операций на денежных и валютных рынках.

Мы надеемся, что эта статья помогла вам узнать больше о сделках РЕПО, показала риски, которые могут возникнуть, а также рассказала о плюсах и минусах таких сделок. Наша компания является активным участником данного рынка и организует для вас операции РЕПО на Московской бирже.

Договор РЕПО: это не так сложно, как кажется. Рассказываем все нюансы

Что такое РЕПО?

Договор РЕПО (от англ. REPO — Repurchase Agreement (соглашение выкупа) ) — это сделка продажи ценных бумаг с обязательством выкупить их в определенный срок по заранее оговоренной цене. С ее помощью продавец получает возможность быстро занять деньги. Кроме того, продавец и покупатель могут обменяться ценными бумагами. Сделки РЕПО можно использовать, чтобы открывать короткие позиции — то есть трейдеры торгуют ценными бумагами, которые они одалживают у брокера.

Посмотрим на сделку подробнее. Договор делится на две части.

Сделки РЕПО бывают прямые и обратные. Если человек продает ценные бумаги по первой части договора, а потом обязуется их выкупить, то это сделка прямого РЕПО. Если он покупает ценные бумаги с обязательством их продать в будущем, то это сделка обратного РЕПО.

Риски сделок РЕПО

Один из рисков, связанных со сделками РЕПО, заключается в неисполнении второй части договора. К концу его срока у продавца может не оказаться денег либо у покупателя не будет ценных бумаг, которые он должен был вернуть. Однако если продавец не вернет деньги с процентами и не выкупит ценные бумаги, то покупатель сам может продать их, чтобы компенсировать потери. Но если бумаги подешевеют, то покупатель может выручить за них меньше, чем занял продавцу.

Как снизить эти риски?

Существует два способа минимизации рисков — дисконт и взносы. Дисконт — это разница между рыночной стоимостью ценных бумаг и суммой сделки РЕПО. Как в примере с Иннокентием, который продал брокеру 1 тыс. акций за ₽3 млн вместо ₽3,8 млн. Это дополнительная гарантия того, что трейдер захочет выкупить свои бумаги обратно и таким образом выполнит условия сделки. Такой дисконт, как в примере с Иннокентием, называется начальным.

Компенсационный взнос — это деньги или ценные бумаги, которые одна сторона должна передать другой, если стоимость бумаг изменилась. По сути, это частичное исполнение обязательств по второй части сделки РЕПО, чтобы снизить риски неисполнения договора. Если цена акций изменилась, то одна сторона может потребовать от другой провести переоценку обязательств, но такие требования должны быть прописаны в договоре.

Например, если акции начнут расти в цене, то такая ситуация станет невыгодна продавцу бумаг и он может потребовать у их покупателя компенсацию либо деньгами, либо частью акций. Ведь теперь за то же число акций он мог бы получить больше денег.

А если, наоборот, стоимость бумаг упадет, то в невыгодной ситуации оказывается покупатель акций, так как получается, что он отдаст за них больше, чем мог бы, исходя из рыночной цены. И продавец может не захотеть выкупать их обратно. Таким образом, он тоже может потребовать компенсацию деньгами или акциями.

Кроме того, существует маржинальный взнос — сумма денежных средств или ценных бумаг, которые одна сторона должна передать другой, чтобы снизить риски неисполнения второй части договора. Однако в отличие от компенсации это не предоплата и не предпоставка по второй части сделки.

Переоценка по договору РЕПО

В сделках РЕПО есть верхняя и нижняя переоценки. Продавец ценных бумаг может провести верхнюю переоценку, если стоимость этих бумаг поднялась выше определенного уровня. Избыток маржи, то есть обеспечения по сделке, должен достичь или подняться выше уровня переоценки.

Нижнюю переоценку проводит покупатель, если цена бумаг опустилась ниже установленного уровня. Дефицит маржи должен достичь или подняться выше уровня переоценки. До заключения сделки РЕПО стороны договариваются, каким будет этот уровень, а также устанавливают, как рассчитывать избыток и дефицит маржи.

После того как настал момент переоценки, первоначальные покупатель и продавец согласуют, как будут действовать дальше. Они могут досрочно исполнить обязательства по договору РЕПО, то есть первый продает ценные бумаги, а второй выкупает их с процентами. Однако сумма выкупа будет уже не той, что прописана в договоре. Ее рассчитывают заново с учетом того, что сделка закрывается раньше срока. При желании продавец и покупатель могут заключить новый договор РЕПО.

Другой вариант — после переоценки одна из сторон может потребовать выплатить маржинальный взнос в виде денег или ценных бумаг. На сумму такого взноса, если он выплачивался деньгами, также могут начислять проценты. Однако всю сумму с процентами можно вернуть, если договор будет полностью исполнен. Это относится и к ценным бумагам, если они были взносом. Если вместо этого продавец или покупатель потребует выплатить компенсацию, то ее вернуть уже нельзя.

Кому принадлежат дивиденды и купоны?