какие металлы добывает полиметалл

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

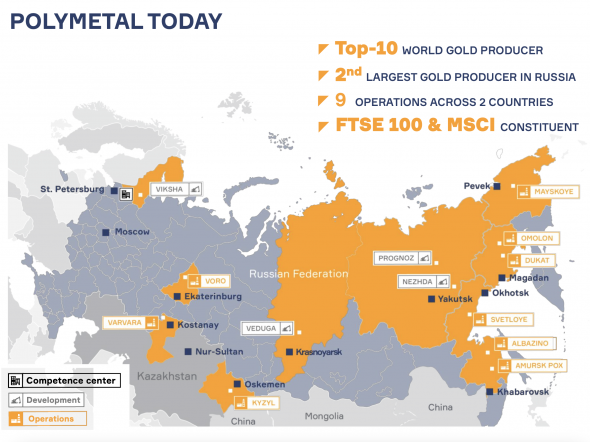

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

Доля других металлов в структуре выручки ничтожно мала. Но стоит заметить, что в 2015 году в результате геологоразведки было обнаружено месторождение платины и палладия в Карелии. Когда начнется разработка данного месторождения пока не ясно. Еще остается замороженным палладиево-платиновый актив Светлоборский. Это сверх-доходные проекты, однако у Polymetal еще не хватает ресурсов для их запуска.

Polymetal недавно появился у меня в портфеле. Но данный разбор однозначно укрепил мою позицию в отношении перспектив бизнеса. У компании хорошо почти все. Однако, зависимость от цен на золото меня немного смущает. Спрогнозировать цикл или тренд в котировках бенчмарка невозможно. Поэтому приходится довольствоваться сильной корреляцией цен золота и акций Polymetal. Радует, что даже в годы коррекции драгоценного металла, Polymetal растет за счет сделок M&A и модернизации старых производственных мощностей. Все это стало для меня причиной продолжать удерживать акции компании у себя в портфеле и докупать их на сильных просадках.

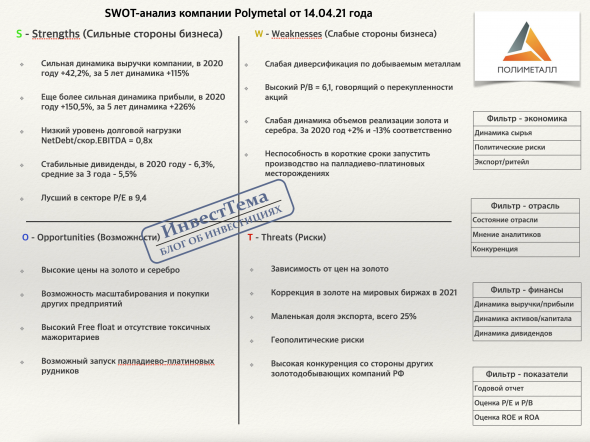

А теперь, собственно, сама таблица со SWOT-анализом:

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — сделки, идеи, разборы

Вконтакте — удобный формат статей

«Полиметалл»: снизят долги и подумают о спецдивидендах

«Полиметалл» добывает золото и серебро, производит медь и цинк. Добывает в Армении, Казахстане и России. Вроде бы все нормально, но есть пара моментов.

Эта статья — в рамках нашего большого обзора золотодобывающих компаний. Вот наши предыдущие статьи:

Производство золота

Руководство планирует увеличить производство за пять лет на 19%.

На пяти месторождениях «Полиметалла» добывают серебро вместе с золотом. При этом 77% производства золота приходится на 🇷🇺 Дукатский хаб. Еще компания производит медь и цинк, но в выручке компании эти металлы составляют всего 2%.

«Полиметалл» переводит показатели добычи всех металлов в унции золотого эквивалента, чтобы инвесторам было легче сравнивать результаты с другими золотодобывающими компаниями. Унции золотого эквивалента — это если бы компания продала добытое серебро, медь и цинк, а на вырученные деньги купила золото по рыночной цене.

Месторождения

Руководство думает, что делать с 🇷🇺 Воронцовским месторождением: производство в 3 квартале 2018 года сократилось на 21%, потому что снизился объем золота в добываемой руде. Будут оценивать. А еще запускают новые месторождения.

🇰🇿 Кызыл запустили в 3 квартале 2018 года. Планируют в 2019 году добыть 300 тысяч унций — 19% от общей годовой добычи. У Кызыла самая низкая себестоимость добычи среди остальных месторождений «Полиметалла»: в диапазоне 500—550 долларов за унцию. Текущая рыночная цена золота составляет 1250—1300 долларов за унцию.

🇷🇺 Нежданинское месторождение планируют запустить в 4 квартале 2021 года. До 2024 года планируют добывать по 180 тысяч унций в год — 14% от прогнозной будущей добычи, после 2024 года — по 155 тысяч унций в год.

«Полиметалл» приобретает месторождения, а расплачивается за них частично деньгами и частично нововыпущенными акциями. С одной стороны, не нужно тратить собственные деньги и увеличивать долг, с другой — из-за выпуска новых акций доля каждого инвестора уменьшается. А это важно при распределении дивидендов.

Распродают месторождения

В декабре 2018 года «Полиметалл» продал три из четырех месторождений на 🇷🇺 Охотском хабе. Там оставались запасы золота на несколько лет, а себестоимость добычи по хабу в целом довольно высокая — 1091 доллар за унцию. Покупатель заплатил 5 млн долларов деньгами, еще 25 млн взял в виде долга.

Заключили договор о продаже месторождения 🇰🇿 Капан — если сделка состоится, то «Полиметалл» получит 55 млн долларов, возможно, будут небольшие корректировки. Чтобы сделка состоялась, нужно разрешение антимонопольных органов. Компании ожидают, что сделка закроется не позднее 15 февраля 2019 года, но если сделка сорвется — «Полиметалл» получит компенсацию 10 млн долларов.

Еще у покупателя будет возможность купить месторождение 🇰🇿 Личкваз в течение 12 месяцев. Месторождения продают потому, что они не сильно влияют на доходы компании, себестоимость большая, а запасов мало.

Есть еще три месторождения на продажу — они потенциально могут дать до 105 млн долларов. Но с ними пока все неопределенно.

Дивиденды и долги

От чего зависят дивиденды. «Полиметалл» может направлять на дивиденды 50% скорректированной чистой прибыли: берут полученную чистую прибыль и корректируют ее на доходы от изменения курса валют и на расходы от обесценения активов. Платят каждое полугодие.

Значение показателей чистого долга и EBITDA в пресс-релизах «Полиметалл»PDF, 2,2 МБ

Сейчас показатель равен 2,08, но, кажется, этого недостаточно для выплаты специальных дивидендов. Правда, руководство указывало в презентациях, что в 4 квартале будет «значительное сокращение чистого долга». Сколько конкретно — не сказали.

Долговая нагрузка «Полиметалла»

Сколько заплатят. Я подсмотрел у одних крупных ребят их модель финансовых показателей «Полиметалла»: считают, что за второе полугодие 2018 года компания заработает 275 млн долларов, тогда на дивиденды направят половину — 137,5 млн долларов. У «Полиметалла» 469 368 309 акций — получается дивиденд 0,29 доллара на акцию, или 19,11 рубля.

Альтернативный расчет: по данным портала «Доходъ», получится 0,25 доллара за акцию, или 16,5 рубля. Дивидендная доходность составит 2,2—2,5% за второе полугодие при текущей цене акций в 739 рублей.

За первое полугодие 2018 года «Полиметалл» заплатил 0,17 доллара, или 11,6 рубля, дивидендов на акцию — тогда дивдоходность была 2,1%. В таблице я привел сумму дивидендов «Полиметалла» за год, чтобы сравнить с другими компаниями.

Polymetal. Полный разбор компании + SWOT-анализ

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal (MCX: POLY ). Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций.

По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Доля других металлов в структуре выручки ничтожно мала. Но стоит заметить, что в 2015 году в результате геологоразведки было обнаружено месторождение платины и палладия в Карелии. Когда начнется разработка данного месторождения, пока не ясно. Еще остается замороженным палладиево-платиновый актив Светлоборский. Это сверх-доходные проекты, однако у Polymetal еще не хватает ресурсов для их запуска.

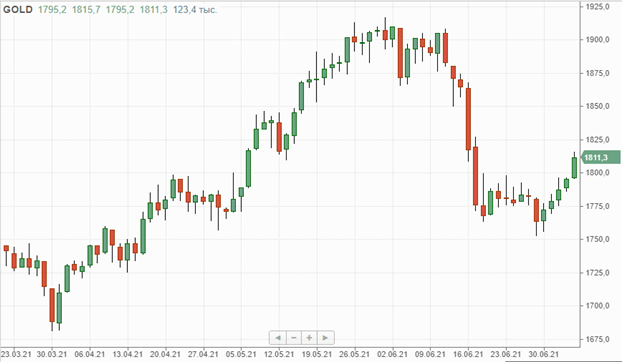

Но это не мешает коррелировать ценам акций золотодобывающих компаний с ценами на золото. Движение в котировках того же Polymetal идет рука об руку с котировками золота (на графике). Это и не мудрено, ведь выручка напрямую зависит от цен на металл. Реализация золота в 2020 году выросла всего на 2% до 1,4 млн унций, а серебра вообще сократилась на 13%. Но рост цен реализации на 27% позволил нарастить финансовые показатели.

Операционные расходы, как и себестоимость, остались на уровне прошлого года. Это позволило более чем в 2 раза нарастить чистую прибыль, которая составила 78,4 млрд рублей, против 31,3 в 2019 году. Это рекордный показатель золотодобытчика за все время работы. Уже привычные нам курсовые разницы слабо повлияли на результаты. У компании выручка номинирована в долларах, как и часть обязательств. Эти статьи компенсировали друг друга.

Далее, я хотел бы остановиться на структуре акционеров российской компании, зарегистрированной на острове Джерси. Это, если что, был сарказм, но не суть. Радует то, что 75% акций находится во free float. Это здоровая практика для многих зарубежных компаний, но редкость для рынка РФ. К примеру, в Полюсе (MCX: PLZL ) 77% принадлежит одному человеку. У Polymetal приемлемая доля в 24% принадлежит ИСТ-Групп Александра Несиса — основателя компании. Остальная доля распределена между чешским инвест-фондом PPF и банком «Открытие». Последний планирует продать свою долю. В целом, структура акционеров меня более чем устраивает.

Для всестороннего изучения компании нужно сравнить ее с другими представителями сектора. Для этого я подготовил специальную сводную таблицу, в которой взял несколько параметров и сравнил по этим критериям 5 компаний. Если тезисно, то Polymetal — своего рода крепкий середнячок. У Полюса все мультипликаторы зашкаливают. Селигдар (MCX: SELG ) и Petropavlovsk (MCX: POGR ) вообще умудрились получить убыток в 2020 году. GV Gold (Высочайший) показывает оптимальные значения, однако, на IPO так и не вышел в этом году. Остается Polymetal, динамике выручки и прибыли которого можно только позавидовать. Немного перегретым кажется P/B, но это характерно для всех компаний сектора.

Итак, Polymetal — относительно молодая, развивающаяся компания, которая прирастает не только за счет роста цен на золото, но и благодаря открытию новых производств, покупке перспективных предприятий и оптимизации бизнеса. Руководству удается сдерживать рост операционных расходов и себестоимости, отсюда и хорошая рентабельность. Стабильные денежные потоки обеспечивают компанию ликвидностью, которую она тратит на поддержание низкой долговой нагрузки и выплату дивидендов. Их компания постепенно увеличивает и уже держит на уровне рынка, опережая своего прямого конкурента Полюс.

Polymetal недавно появился у меня в портфеле. Но данный разбор однозначно укрепил мою позицию в отношении перспектив бизнеса. У компании хорошо почти все. Однако зависимость от цен на золото меня немного смущает. Спрогнозировать цикл или тренд в котировках бенчмарка невозможно. Поэтому приходится довольствоваться сильной корреляцией цен золота и акций Polymetal. Радует, что даже в годы коррекции драгоценного металла Polymetal растет за счет сделок M&A и модернизации старых производственных мощностей. Все это стало для меня причиной продолжать удерживать акции компании у себя в портфеле и докупать их на сильных просадках.

А теперь, собственно, сама таблица со SWOT-анализом:

Представленная информация не является индивидуальной инвестиционной рекомендацией. Автор не несет ответственность за возможные убытки от принятия инвестиционных решений третьими лицами на основе прочитанной информации.

Polymetal входит в проект по добыче ниобия

О том, что компания может приобрести миноритарную долю в крупном проекте по добыче редкоземельных металлов, Polymetal сообщал в августе 2019 г.

С момента создания в 2013 г. 74,99% ООО «Триарк майнинга» через дочерние структуры контролировались группой ИСТ Александра Несиса и партнеров. Группе ИСТ принадлежит 27% Polymetal. Оставшиеся 25,01% оператора месторождения принадлежали структуре «Ростеха». В августе 2019 г. госкорпорация продала свой пакет зарегистрированной на Кипре Zaltama Holding. Бенефициаром Zaltama является председатель совета директоров Восточной горнорудной компании и бывший президент СУЭК Олег Мисевра, следует из материалов компании. В начале 2020 г. этот же пакет перешел под контроль Tomtor Limited, которая стала единственным владельцем «Триарк майнинга». Компания Мисевры при этом получила 24,97% в Tomtor Limited, которая контролируется группой ИСТ через кипрскую ICT Hоlding Ltd и ООО «ПС-консалтинг».

$20 млн, внесенные в уставный капитал «Триарк майнинга», будут использованы для завершения предварительного ТЭО проекта и оценки запасов месторождения, говорится в сообщении Polymetal. Только после этого можно будет говорить о возможных инвестициях и проектных показателях проекта, подчеркнул представитель компании.

Как за 20 лет горнодобывающая отрасль повернулась лицом к России

Среди прочего ниобий может использоваться для производства высокопрочных магнитов для двигателей электромобилей, ветровых турбин, электронных устройств и автокатализаторов. «Инвестиция в Томтор дает компании возможность участвовать в сырьевом обеспечении глобального перехода на электротранспорт», – цитирует пресс-служба Polymetal главного исполнительного директора компании Виталия Несиса (младший брат Александра Несиса. – «Ведомости»). По его словам, инвестиции и инженерный опыт компании обеспечат дальнейшее развитие проекта. Polymetal также рассматривает возможность увеличения доли в «Триарк майнинге» после завершения оценки запасов месторождения, добавил Несис.

Все редкие и редкоземельные металлы, запасы которых есть на Томторе, имеют двойное назначение, обращает внимание директор по развитию Института геотехнологий Михаил Лесков. Поэтому спрос на эти металлы постепенно растет и на внешнем, и на внутреннем рынке. В России, например, его подталкивает развитие производства собственной элементной базы электроники и беспилотной техники. При этом рынок пока крайне нестабилен, предложение и спрос меняются скачкообразно, говорить о стабильной доступности редких и редкоземельных металлов нельзя, продолжает эксперт. Томтор едва ли станет для Polymetal источником быстрого дохода и большой прибыли, считает Лесков: это очень сложный логистически, геологически и технологически проект. Редкие и редкоземельные металлы необходимо не только добыть, но и разделить, подвергнув нескольким последовательным переделам, продолжает эксперт. Необходимые для реализации Томтора инвестиции оценить пока сложно даже примерно, считает Лесков: проект будет однозначно дорогой, в зависимости от сценария его стоимость может колебаться от нескольких до многих сотен миллионов долларов.

Золотая жила российского фондового рынка — акции «Полиметалла»

Изделия из золота тысячелетиями считались хорошим средством страховки рисков. Компании могут разориться, валюта может обесцениться, а драгоценные металлы в цене всегда. Одним из лидеров добычи золота и серебра в России является «Полиметалл». Финтолк объясняет, чем интересна эта компания частным инвесторам.

Чем интересна компания «Полиметалл»

Как и почти весь российский бизнес, «Полиметалл» не имеет длинной истории существования, уходящей во времена динозавров. Компания появилась относительно недавно, в 1998 году. Однако это не помешало ей войти в первую десятку золотодобытчиков мира. В России «Полиметалл» занимает второе место по добыче золота и первое — по добыче серебра.

Офисы, месторождения и представительства «Полиметалла» раскиданы по всему миру. Например, есть дочерняя компания на маленьком острове Джерси в проливе Ла-Манш. Остров находится под защитой Великобритании, но ее правительству не подчиняется. А главный офис российского золотодобытчика располагается на Кипре, который вроде бы официально (по российскому законодательству) не офшорная зона, но все равно предоставляет очень выгодные экономические условия для предпринимателей.

«Полиметалл» ведет добычу на девяти месторождениях золота и серебра в двух странах — России и Казахстане. Все российские месторождения расположены в Азии. С 2012 года компания владеет месторождением «Викша» в Республике Карелия, где собирается добывать металлы платиновой группы, в том числе палладий. То есть компания развивается и диверсифицирует (расширяет) направления своей деятельности.

«Полиметалл» является публичной компанией. Это значит, что ее акции может купить кто угодно. Они доступны на Лондонской и Московской биржах, а также на казахстанской бирже «Астана».

Что происходит с акциями «Полиметалла»

Первое IPO «Полиметалла» произошло еще в 2007 году. Тогда компания одновременно разместилась на Лондонской (LSE), ММВБ (нынешней Московской бирже) и попала в индекс РТС. Всего в результате IPO удалось привлечь порядка 605 млн долларов.

Однако в таком формате компания проработала недолго. В 2011 году случилась реорганизация. Компания сосредоточилась на мировом рынке, появилась Polymetal International, и в августе 2012-го акции «Полиметалла» исчезли с российских фондовых площадок.

Правда, ненадолго. Уже через 10 месяцев состоялся камбэк. Однако теперь это был уже не «Полиметалл», а вышеупомянутая Polymetal International plc.

Интересный факт: Polymetal International plc. стала первым иностранным эмитентом, акции которого начали продаваться на Московской бирже.

Такая рокировка была проведена менеджментом из-за исключения компании из английского индекса FTSE 100. Благодаря чему капитализация Polymetal снизилась более чем на 50 %. Менеджеры решили, что пора возвращаться домой — зарабатывать миллионы долларов в России.

План удался. Первый месяц был неудачным, курс бумаг просел на 25 %, с 300 до 225 рублей. Но дальше все пошло как по маслу. Чуть больше чем за семь лет Polymetal взлетела в цене в 9,5 раза. В августе 2020 года бумага достигла своего исторического максимума в 2 084,5 рубля.

На свечном месячном графике ниже синей линией отмечен уровень исторического максимума:

Всего в свободном обращении находится чуть больше 70 % акций Polymetal, более 470 млн штук.

Из оставшихся 3,3 % принадлежат PPF Group Петера Келлнера, 23,9 % — группе «ИСТ» Александра Несиса и 0,9 % — директорам и менеджменту самой компании.

Акции Polymetal торгуются на Мосбирже под миловидным тикером POLY. Общая рыночная капитализация компании стремится к триллиону рублей (на данный момент 755,5 млрд).

Как «Полиметалл» платит дивиденды

С 2021 года «Полиметалл» перешел на новую схему выплаты дивидендов. Теперь деньги держателям акций обещают переводить дважды в год — за первое и второе полугодия. Конкретный размер дивидендов формируется с учетом прибыли, организационных затрат, арендных платежей, зарплат работников, вложений в модернизацию, уровня долговой нагрузки, макроэкономических прогнозов и так далее. Решение принимается на общем собрании акционеров.

За последние пять лет «Полиметалл» неизменно платил дивиденды. Все последние четыре года дивидендная доходность компании неизменно росла:

Последние дивиденды «Полиметалл» выплатил 7 мая 2021 года — за второе полугодие 2020 года. Дивидендная доходность составила 4,1 %. То есть если бы вы вложили в прошлом году 100 000 рублей, то вам бы заплатили 4 100 рублей.

Дмитрий Донецкий, аналитик по акциям ИФК «Солид»:

— «Полиметалл» в конце 2021 года завершает строительство нового, Нежданинского проекта, а также планирует значительно снизить капитальные затраты на автоклавный комплекс. В результате ожидается снижение капитальных затрат с почти 600 млн до 400 млн долларов. В свою очередь завершение инвестиционного цикла позволит высвободить свободный денежный поток, то есть даже без остальных факторов акционеры получат дополнительно 200 млн долларов в виде дивидендов.

Прогноз по ценным бумагам «Полиметалла»

Курс акций «Полиметалла» будет во многом зависеть от цен на драгоценные металлы. Сейчас в них наблюдается восходящее движение после коррекции, начавшейся в конце мая. Золото на данный момент от минимума подросло на 3,5 %, а серебро на 4,5 %:

Это, безусловно, является положительным сигналом для акций компании, занимающейся добычей драгоценных металлов, — в нашем случае «Полиметалла». При этом, с точки зрения технического анализа, лучше подождать достижения цены в 1 642,3 рубля — ближайшего уровня сопротивления. Самым близким уровнем поддержки при этом выступает цена в 1 554,6 рубля.

Дополнительным фактором в пользу «Полиметалла» призвана, по мысли менеджмента, стать активно декларируемая защита экологии. Кроме того, «Полиметалл» — единственная компания на постсоветском пространстве, включенная в индекс устойчивого развития Dow Jones.

Позитивным моментом для акций «Полиметалла» должно стать недавнее обещание одного из крупнейших акционеров компании Виталия Несиса, что buyback (обратный выкуп акций) произведен не будет. А все свободные деньги POLY будет направлять на выплаты держателям акций.

Дмитрий Мачихин, CEO Pressman capital:

— Компания «Полиметалл» является одним из лидеров добычи драгоценных металлов в России. Если пандемия не пойдет на спад, то золото снова может вырасти до 2 000 долларов за унцию, а серебро прибавить в цене до 30 %. Акции компании сильно завязаны на динамике золота, следовательно, их можно считать хорошим вложением и с точки зрения доходности, и как низкорисковый актив. Для компании приоритетной задачей остается реализация проектов в срок. В компании заявили, что готовы нести разумные дополнительные расходы, чтобы избежать отставания от графика.

Сделаем вывод: в 2021 году бумаги «Полиметалла» — это интересное вложение. Причина в том, что драгоценные металлы, от добычи которых зависит курс акций, так или иначе никуда не денутся, менеджмент способен и готов платить дивиденды, а пандемия особого влияния на компанию не оказывает.

А вы считаете бумаги Polymetal перспективным вложением? Или стоит вложиться во что-то еще? Напишите об этом в комментариях.