какие методы можно применять для расчета разниц в новой редакции пбу 18 02

В 2020 году применяется новая редакция ПБУ 18/02. Как все настроить в 1С

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

Упрощение расчетов по ПБУ 18/02

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

Балансовый метод учета отложенного налога

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

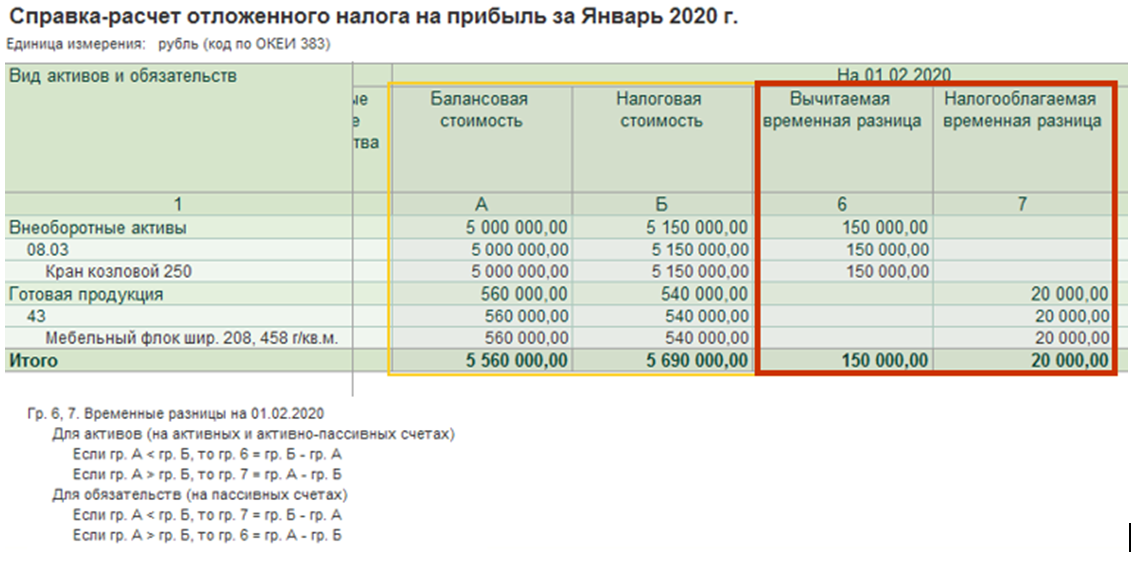

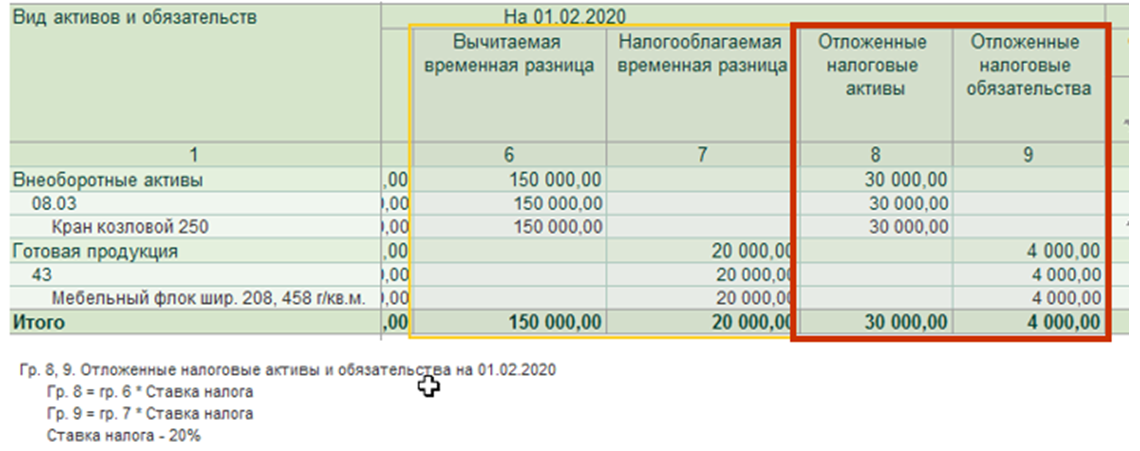

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

Порядок расчета отложенного налога

Балансовая стоимость — Налоговая стоимость

Сальдо временных разниц * Ставка налога

Отложенный налог на отчетную дату — Отложенный налог на начало года

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

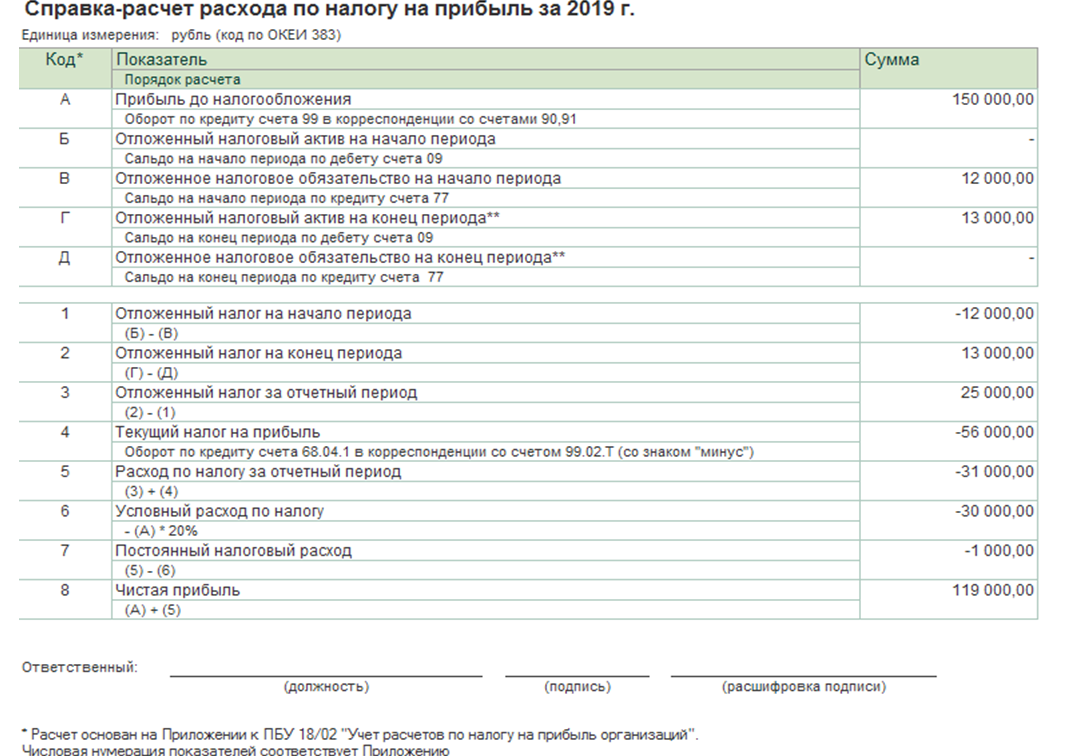

Расчет расхода по налогу на прибыль

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

ПБУ 18/02: изменения и что с 1С

В 2020 г. в силу вступили изменения для положений: 18/02, 16/02, 13/2000. Мы хотим уделить внимание обновлению ПБУ 18/02, поскольку он больше всего пугает бухгалтеров.

Что такое 18/02?

Какие изменения произошли в 2020 г.?

18/02 и 1С

Все изменения отражены в программе 1С. Для начала работы, нам нужно применить балансовый метод. Заходим в меню «Главное», «Настройки», «Учетная политика».

Перед нами открылся список настроек. Выбираем балансовый метод.

Теперь рассмотрим постоянную разницу. Программа может зарегистрировать ее автоматически. Переходим: «Поступление», «Услуги».

В документе указываем номенклатуру и стоимость. Выбираем счет 26 «Общехозяйственные расходы», статью затрат «Не учитываемые в целях налогообложения» и статью «Прочие доходы и расходы» при использовании счета 91. Проводим.

После проведения по счету 26 расходов на налог нет, поэтому будет зарегистрирована соответствующая разница.

Попробуем отразить в 1С. Нам снова нужно сформировать акт «Поступление услуг». Алгоритм схож: указываем номенклатуру, счет 26, но теперь в налоговом учете по дебету выбираем счет 97.21 (прочие расходы будущих периодов).

Проводим. Получается, что по счету 26 у нас положительная разница, а по 97.21 – отрицательная.

Разбираемся с основными средствами и налогооблагаемыми разницами. Как вы понимаете, логика определения разницы следующая: расходы указаны в налоговом учете за текущий период, а в бухгалтерском за последующие – это налогооблагаемая разница.

Выбираем раздел «Поступления», документ «Основные средства». Сверху мы вбиваем информацию о компании, контрагенте и способе отражения амортизации. В нижней части расположена таблица. В ней нужно указать объект – название, стоимость, счет учета, счет амортизации и срок полезного использования.

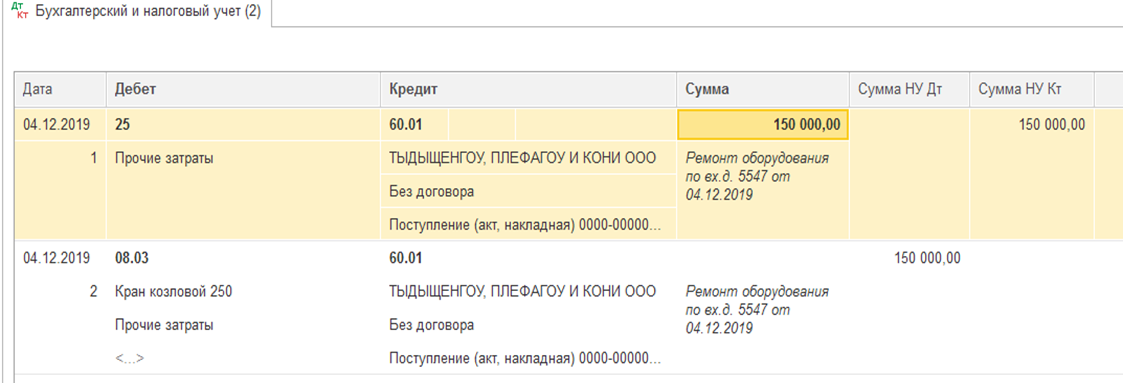

Проводим. Что у нас получилось?

Документ принимается к учету, сумма списывается со счета 08.04.2 на счет 01.01. Здесь есть нюанс, если сумма меньше 100 тыс. руб., то она отправиться со счета 01.01 на счет 26.

Внешний вид отчета будет отличаться от привычного. Он будет выглядеть больше, но его результат аналогичен привычной версии. На данный момент Минфин не запрещает отчетность в старом формате. Если вы предпочитаете прежнею версию, то переходить в настройках 1С на балансовый метод не нужно.

При возникновении сложностей, наши клиенты всегда могут обратиться в службу поддержки «АСТЭК-1С».

С 2020 года поменялось ПБУ 18/02: перечень поправок

Изменения в ПБУ 18/02 с 2020 года придется учитывать всем плательщикам налога на прибыль, использующим этот стандарт.

О том, что обновилось в ПБУ 18/02, читайте в нашем материале.

Общая оценка изменений в ПБУ 18/02 с 2020 года

ПБУ 18/02 — документ, утвержденный приказом Минфина РФ от 19.11.2002 № 114н и применяемый с 2003 года. Обновления в него вносятся не первый раз: он редактировался в 2008-м, 2010-м и 2015 годах. Причем новшеств принципиального характера не было. В основном обновления касались уточнения формулировок и определений. Например, в 2015 году были заменены названия отчета, посвященного финрезультатам от деятельности, и используемых в нем терминов.

Вносимые в ПБУ 18/02 с 2020 года изменения уточняют ряд формулировок и заменяют некоторые определения. Вводятся эти поправки приказом Минфина России от 20.11.2018 № 236н. Но обязанность их применения возникает только начиная с бухотчетности за 2020 год (п. 2 приказа № 236н). Для отчета по 2019 году ориентироваться на последние новшества можно в добровольном порядке.

Вместе с тем чтобы при составлении бухотчета за 2020 год не пришлось пересматривать применяющиеся в бухучете в течение всего года правила, последние изменения в ПБУ 18/02 следует учитывать при проведении учетных операций с начала наступившего года.

Вносимые с 2020 года изменения в ПБУ 18/02 обусловлены продолжающимся постепенным приближением российских стандартов бухучета к международным.

Перечень изменений в ПБУ 18/02, применяемых с 2020 года

Государственные (муниципальные) органы стали называться организациями госсектора

Исключено положение о том, что ПБУ позволяет отражать в учете разницы, возникающие в налоге на прибыль, сформированном по данным бухгалтерского и налогового учета

Установлен порядок, используемый для определения величины временных и постоянных разниц участниками консолидированной группы. Их величина должна соответствовать приходящейся на долю участника части общей налоговой базы

Вместо определения «постоянное налоговое обязательство (актив)» вводится термин «постоянный налоговый расход (доход)»

Дополнено описание временных разниц за счет включения в их число результатов тех операций, которые в бухучете не отражаются, но должны быть учтеныв налоговой базе по прибыли в другом периоде

Уточнено определение результата, к которому приводят временные разницы, путем исключения из него отсылки к моменту формирования налогооблагаемой прибыли (убытка)

Текст п. 11 дополнен положениями, входившими ранее в п. 12 (п. 12 при этом утрачивает силу). За счет этого соседями в тексте обновленного п. 11 оказываются определения обоих видов временных разниц (вычитаемых и налогооблагаемых), и к обоим этим видам начинают относиться одни и те же основания, в силу которых они возникают

Список оснований, при которых возможно появление временных разниц дополнен за счет:

Одновременно некоторые термины в определениях заменены на отвечающие современным текстам тех ПБУ, с использованием которых будет формироваться бухгалтерская составляющая при оценке разниц

Уточнены правила отражения в учете отложенных налоговых активов путем дополнения исключений, не входящих в число учитываемых вычитаемых временных разниц, убытком у одного из участников консолидированной группы, учтенным при формировании общей базы

Изменено определение налога на прибыль, показываемого в отчете о финрезультатах. Этим налогом будет считаться величина, составляющая разницу между бухгалтерской прибылью (убытком) до налогообложения и чистой прибылью (убытком). Образуется указанный налог за счет сумм текущего и отложенного налога на прибыль. При этом отложенный налог формируется путем сложения изменений отложенных налоговых активов и обязательств

Изменено определение, даваемое текущему налогу на прибыль. Этим налогом будет считаться налог, рассчитанный по правилам налогового законодательства

Скорректировано (за счет исключения из него отсылки к пп. 20 и 21) описание того из способов определения текущего налога на прибыль, который базируется на данных бухучета

Установлен порядок учета налога, начисленного в отношении консолидированной группы налогоплательщиков. Ответственный участник должен отражать его на отдельном счете

Для целей внесения в отчет о финрезультатах развернуто описание отражаемых в нем сумм налога на прибыль. Дополнительно сюда включено правило о внесении в этот отчет данных по налогу на прибыль для участника консолидированной группы

С использованием новых для ПБУ терминов приведен состав информации, требующей раскрытия в пояснениях к бухотчетности

Кроме того, обновлено приложение к ПБУ с примером расчета связанных с налогом на прибыль данных, отражаемых в отчете о финрезультатах.

ПБУ 18/02 действует с 2003 года. Вступающие в силу с 2020 года обновления не первые. Как и при предшествующих корректировках, новое в ПБУ 18/02 с 2020 года не связано с изменениями принципиального характера. Меняется и дополняется ряд определений, что приводит к большей прозрачности действий, влияющих на включение данных по налогу на прибыль в отчет о финрезультатах.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8»

Поддержка ПБУ 18/02 и алгоритмы расчетов в «1С:Бухгалтерии 8»

Поправки, внесенные в ПБУ 18/02 приказом Минфина России от 20.11.2018 № 236н, устранили неопределенность при определении временных разниц (ВР) и окончательно закрепили применение балансового метода. Временная разница определяется по состоянию на отчетную дату как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02 в ред. Приказа № 236н).

Порядок учета постоянных разниц (ПР) и временных разниц организация разрабатывает самостоятельно. ПБУ 18/02 рекомендует формировать информацию о разницах на основании первичных учетных документов непосредственно по счетам бухучета. При этом в аналитическом учете временные разницы должны учитываться дифференцированно по видам активов и обязательств, в оценке которых они возникли (п. 3 ПБУ 18/02 как в действующей, так и в обновленной редакции).

В «1С:Бухгалтерии 8» редакции 3.0 указанные требования соблюдены. Аналитический учет постоянных и временных разниц ведется с использованием регистра бухгалтерии, где предусмотрены специальные ресурсы ПР и ВР отдельно для счета дебета и счета кредита. В совокупности с аналитическими признаками проводки в программе обеспечивается учет временных разниц по видам активов и обязательств. Под видами активов и обязательств в «1С:Бухгалтерии 8» (ред. 3.0) понимаются объекты учета, соответствующие либо балансовым статьям (например, Основные средства, Материалы, Кредиторская задолженность), либо иным объектам, которые требуется учитывать обособленно (например, Убыток текущего периода).

Каждому виду актива или обязательства соответствует один или несколько счетов (согласно Плану счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н), в проводках по которым отражаются разницы в оценке активов и обязательств.

Например, в программе виду актива:

А, например, виду обязательства:

В результате проведения стандартных документов учетной системы разницы автоматически фиксируются в ресурсах ПР и ВР по дебету и кредиту.

Если проводка вводится пользователем вручную, то ресурсы ПР и ВР должны быть заполнены таким образом, чтобы сумма проводки для целей бухгалтерского учета соответствовала сумме проводки для целей налогообложения прибыли с учетом значений ПР и ВР, то есть должно выполняться ключевое правило соотношения сумм проводки. С определенными допущениями можно утверждать, что в «1С:Бухгалтерии 8» всегда поддерживался балансовый метод при определении временных разниц.

В актуальной версии «1С:Бухгалтерии 8» редакции 3.0 можно применять ПБУ 18/02 как в соответствии с действующей редакцией ПБУ 18/02, так и в редакции Приказа № 236н. Чем отличаются эти варианты? Отличия состоят в алгоритмах расчета по ПБУ 18/02, в трактовке определения некоторых разниц, а также в составе регламентных операций и формах справок-расчетов.

О поддержке положений ПБУ 18/02, о ключевом правиле соотношения сумм проводки, об отличиях в порядке расчета и трактовке определения некоторых разниц, а также о составе регламентных операций, предлагаемых программой в разных вариантах применения ПБУ 18/02, см. в статье экспертов 1С «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Выделим основные принципы и алгоритмы расчетов по ПБУ 18/02 (в ред. Приказа № 236н), применяемые в «1С:Бухгалтерии 8».

Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога на прибыль. По умолчанию в программе установлена налоговая ставка 20 %, в том числе:

При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года. Временные разницы, отраженные и погашенные в отчетном периоде, не приводят к изменению величины отложенного налога, поэтому в этом случае проводки по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» не формируются.

Согласно новому алгоритму расчета по ПБУ 18/02 на формирование отложенного налога влияют временные разницы, учтенные на всех балансовых счетах, кроме счетов 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки». Доходы и расходы, отраженные на указанных счетах, для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах временные разницы не должны приводить к признанию или погашению отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО).

Постоянный налоговый расход (доход) рассчитывается как произведение сальдо постоянных разниц по счету налогооблагаемой прибыли (99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения») и текущей ставки налога. Аналитический учет постоянного налогового расхода (дохода) по видам активов и обязательств не требуется и не поддерживается.

Разницы в оценке основных средств и готовой продукции

Рассмотрим на примере, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражаются разницы в оценке основного средства (ОС) и в оценке готовой продукции и как признается и погашается отложенное налоговое обязательство.

Пример 1

ООО «Современные технологии» применяет ОСНО и ПБУ 18/02 в новой редакции. В январе 2018 года организация приобрела и ввела в эксплуатацию станок, предназначенный для изготовления готовой продукции. Стоимость станка — 1 180 000 руб. (в т. ч. НДС 18 %). В целях налогового учета применяется амортизационная премия в размере 30 % от стоимости станка. Организация применяет линейный способ амортизации ОС в бухгалтерском и налоговом учете. Срок полезного использования станка — 80 месяцев. С февраля 2018 года ООО «Современные технологии» начинает ежемесячно выпускать готовую продукцию, учитываемую по плановой себестоимости без применения счета 40 «Выпуск продукции (работ, услуг)». С июля 2018 года организация налаживает ежемесячную продажу готовой продукции.

Примечание

В соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 ставка НДС изменена с 18 % на 20 % (с 18/118 на 20/120 и с 15,25 % на 16,67 %).

По условиям Примера 1 в регистре сведений Учетная политика (раздел Главное) следует выполнить настройки:

Покупка станка отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются проводки:

Дебет 08.04.1 Кредит 60.01

— на стоимость поступившего ОС (1 000 000 руб.);

Дебет 19.01 Кредит 60.01

— на сумму НДС (180 000 руб.).

Здесь и далее во всех примерах статьи для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии Сумма Дт НУ: и Сумма Кт НУ:.

Принятие к учету и ввод в эксплуатацию станка регистрируются документом Принятие к учету ОС из раздела ОС и НМА. Чтобы отразить применение амортизационной премии, на закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов, указать процент амортизационной премии, счет учета (например, 26 «Общехозяйственные расходы») и аналитику затрат. Амортизационная премия будет включена в состав расходов со следующего месяца, когда станок начнет амортизироваться (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

При проведении документа Принятие к учету ОС сформируются бухгалтерские проводки:

Дебет 01.01 Кредит 08.04.1

— на стоимость основного средства (1 000 000 руб.).

Сумма амортизационной премии (300 000 руб.) учитывается по дебету забалансового счета КВ «Амортизационная премия».

В январе 2018 года на балансовых счетах временные разницы не выявляются, поэтому отложенные налоговые активы и обязательства (ОНА и ОНО) не признаются.

С февраля 2018 года организация начинает выпускать готовую продукцию. Предположим, всего за месяц выпущено 10 единиц готовой продукции по плановой цене 1 000 руб. за штуку, при этом были использованы материалы стоимостью 1 500 руб. (для упрощения примера считаем, что других расходов у организации нет). Данные хозяйственные операции можно отразить одним документом Отчет производства за смену (раздел Производство), при проведении которого формируются записи регистра бухгалтерии:

Дебет 43 Кредит 20.01

— на стоимость выпуска в плановых ценах (10 000 руб.);

Дебет 20.01 Кредит 10.01

— на стоимость списанных материалов (1 500 руб.).

При выполнении регламентной операции Амортизация и износ ОС, входящей в обработку Закрытие месяца, в феврале 2018 года формируется проводка:

Дебет 20.01 Кредит 02.01

— на сумму амортизации станка в бухгалтерском учете (1 000 000 руб. / 80 мес. = 12 500 руб.).

В налоговом учете сумма амортизации составляет 8 750 руб. (700 000 руб. / 80 мес.) и учитывается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 20.01 и Сумма Кт НУ: 02.01.

Автоматически рассчитываются временные разницы (12 500 руб. – 8 750 руб. = 3 750 руб.), которые фиксируются в полях:

Сумма Дт ВР: 20.01 и Сумма Кт ВР: 02.01.

Сумма амортизационной премии (300 000 руб.) в бухгалтерском учете списывается с кредита забалансового счета КВ. В налоговом учете амортизационная премия учитывается в косвенных расходах и указывается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 26 и Сумма Кт НУ: 01.01.

Автоматически рассчитываются временные разницы (0 руб. – 300 000 руб. = –300 000 руб.), которые фиксируются в полях:

Сумма Дт ВР: 26 и Сумма Кт ВР: 01.01.

При выполнении регламентной операции Закрытие счетов 20, 23, 25, 26, входящей в обработку Закрытие месяца, выполняется корректировка выпуска продукции, которая отражается проводкой:

Дебет 43 Кредит 20.01

— на сумму корректировки выпуска в бухгалтерском учете (12 500 руб. + 1 500 руб. – 10 000 руб. = 4 000 руб.).

В налоговом учете корректировка выпуска составляет 250 руб. (8 750 руб. + 1 500 руб. – 10 000 руб.) и учитывается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 43 и Сумма Кт НУ: 20.01.

Автоматически рассчитываются ВР (4 000 руб. – 250 руб. = 3 750 руб.), которые фиксируются в полях:

Сумма Дт ВР: 43 и Сумма Кт ВР: 20.01.

Амортизационная премия (300 000 руб.), включенная в налоговом учете в состав косвенных расходов, учитывается в управленческих расходах, что отражается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 90.08.1 и Сумма Кт НУ: 26.

Автоматически рассчитываются ВР (0 руб. – 300 000 руб. = –300 000 руб.), которые фиксируются в полях:

Сумма Дт ВР: 90.08.1 и Сумма Кт ВР: 26.

Проанализируем временные разницы, выявленные в феврале 2018 года и отраженные на счетах бухгалтерского учета в специальных ресурсах регистра бухгалтерии (см. таблицу 1).

Таблица 1. Временные разницы, отраженные на счетах бухгалтерского учета в феврале 2018 года