какие налоги платят с зарплаты в америке

Нужно ли платить налог резиденту РФ с доходов в США?

Мой муж получил РВП, он гражданин США.В США у него бизнес, с которого он платит там налоги в соответствии с их налоговой системой. Нужно ли, получив РВП, в России уплачивать налоги на его доходы в США?

Разрешение на временное проживание иностранного гражданина (РВП) дает иностранцу право временно проживать на территории России и осуществлять трудовую деятельность в России. Но наличие РВП не является основанием для уплаты налогов в России или в США. Для того чтобы понять нужно ли платить налоги в России или в США, необходимо оценить является ли ваш муж налоговым резидентом в США или в России.

Согласно налоговому законодательству России налоги уплачиваются налоговыми резидентами РФ (ст. 207 НК РФ). Если ваш супруг будет проводить на территории России более 183 дней в году, он будет признан налоговым резидентом РФ и должен будет уплачивать налоги со всех своих источников дохода по всему миру, включая доходы, получаемые от бизнеса в США.

При этом необходимо учитывать, что между Российской Федерации и США заключен Договор об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17.06.1992 (далее – Договор об избежании двойного налогообложения с США), положения которого имеют приоритет перед нормами Налогового кодекса РФ.

А это значит, что в вашем случае необходимо руководствоваться правилами Договора об избежании двойного налогообложения с США. В зависимости от того, какой вид доходов получает ваш супруг от бизнеса в США, будет определяться способ уплаты налогов. Например, если это доходы в виде дивидендов (ст. 10 Договора об избежании двойного налогообложения с США), то такие доходы могут облагаться налогом как в США, так и в России. Если же ваш супруг получает доход в виде процентов (ст. 11 Договора об избежании двойного налогообложения с США), то налогообложение производится только в России.

Согласно условиям Договора об избежании двойного налогообложения с США, если налог подлежит уплате в России, но был уплачен в США, налог, уплаченный в США, подлежит зачету в счет российского НДФЛ (ст. 22 Договора об избежании двойного налогообложения с США). Для этих целей в декларации 3-НДФЛ, которая подается в налоговые органы России, нужно отразить полученный доход от бизнеса в США, независимо от размера дохода и приложить документ, подтверждающий уплату налога в США, для осуществления вычета. В налоговую базу по НДФЛ подлежит включению вся сумма дохода, полученная от бизнеса в США.

Также стоит отметить, что законодательством США могут быть предусмотрены особенности по налогообложению дохода, полученного от бизнеса в США. По данному вопросу необходимо получить консультацию местного юриста в США.

Сравнение налогов в России и США. От каждого по способностям?

«Перед законом все равны» — как бы мы хотели, чтобы это правило никогда не нарушалось. Но, оказывается, даже быть равным можно по-разному. Например, в России большая часть физлиц платит 13% налога с дохода, а в других странах — каждый по-разному, и зависит это от многих факторов, такие как размер дохода, род деятельности, семейное положение и тд. И где теперь «от каждого по способностям, каждому по потребностям»?

В налогообложении стран есть ряд нюансов, из-за которых нельзя просто начертить таблицу и сказать где налог выше, а где ниже. Например, существует «прогрессивный налог», когда ставка меняется от величины дохода. А ещё все налоги делятся на две части: ту которую работодатель платит сверх зарплаты сотрудника, и те, которые удерживаются из зарплаты сотрудника. Только узнав эти нюансы можно говорить об объективности суждений.

Налоги, которые платит работодатель

В США работодатель платит сверх зарплаты работника:

Налоги, которые платит работник

Итого из зарплат будет удержан налог в размере 2 600 рублей и 26 000 рублей, соответственно.

В США: тут система намного сложнее, например не весь размер дохода облагается налогом. Часть от которой рассчитываются налоги называется налоговой базой. Налоговая база это доход минус все налоговые вычеты (у них называется «освобождения»). Причём эти освобождения есть у каждого вообще.

Дело в том, что это доход оставляемый человеку, так как он необходим для существования. Например холостой одинокий человек освобождается от уплаты налога с части дохода в размере 12 000$, а супружеская пара — 24 000$ (источник). И таких освобождений очень много. Для плательщиков ипотеки, для ухаживающих за инвалидами, для родителей, для военных и тд.

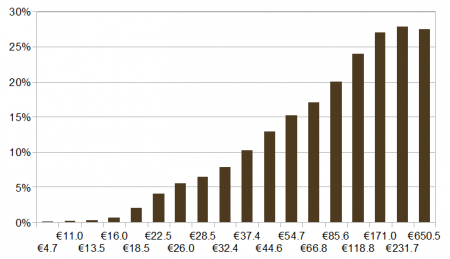

Далее ещё интереснее: в США прогрессивная система налогообложения. То есть чем больше человек зарабатывает, тем больше он платит налогов. Например с годового дохода от 0$ до 9 525$ подоходный налог 10%. С части дохода от 9 525$ до 38 700$ платится налог по ставке 12% и так далее, вплоть до 37% (источник).

Помимо общего налога на доход существуют различные налоги и сборы, которые зависят от штата, округа, города и тд. Их я не взял в расчет, в сравнение с НДФЛ будет только Income Tax.

Итого из зарплаты в 20 000 рублей, при полном отсутствии освобождений, что невозможно даже теоретически, максимум будет удержано 2 000 рублей (10%). Из зарплаты в 200 000 рублей будет удержано примерно 28 346 рублей, Опять же без учета льгот, которых не может не быть. Учитывая освобождения, вероятно, что с зарплаты в 20 000 не будет платиться существенного налога вообще.

Заключение и вопросы

На западе платишь с учётом вычетов, но если ты неправильно посчитал или не имел право на вычеты — плати штраф. То есть, проще говоря: человек свободен заплатить столько налогов, сколько считает правильным, если он оказался неправ, то его накажут. Это похоже на турникеты метро СССР. Мало кто знает, но сделать турникеты в метро изначально открытыми — это идеологический ход. Советский житель свободен изначально, но будет наказан ударом по ногам, если нарушит правила. Вот и с налогами так же: заполняй декларацию сам, сам плати, но есть ошибся или пытался уклониться — будет штраф.

А теперь меня интересует ваше мнение. Представим, что в Россию вернется прогрессивная шкала налогообложения (да, именно вернется, она действовала в разные годы и в разной форме в СССР и России). То есть чем больше получаешь — тем больше платишь налогов. Есть минимум, не облагаемый налогом вообще, а налоговых вычетов нет в принципе, вместо них есть льготы и снижение налогов в случае ипотеки, например.

Представили? А теперь ответьте себе честно, стали бы вы платить налоги по такой системе, сами нести ответственность за заполнение декларации? Ещё интересно услышать ваше мнение, где сейчас работает лозунг «от каждого по способностям, каждому по потребностям»? Ваше мнение о системах налогообложения и прочем — пишите в комментариях. Мне интересно узнать ваше мнение, так же принимаю критику на счёт неточностей расчетов и возможных ошибок. Чуть не забыл: вопрос о том, куда эти налоги уйдут, мы поднимать конечно же не будем).

Придется ли резиденту платить НДФЛ 13%, если он весь доход получает в США и платит там подоходный налог 27%?

С 2000 года я постоянно проживал в США, где работал и платил налоги как резидент. При этом я периодически приезжал в Россию, но никогда не проводил здесь более 183 дней в году и не получал никакого дохода, поэтому был избавлен от необходимости подавать в России налоговую декларацию. В 2021 году, в связи с переходом на удаленку, я прожил в России более 183 дней, и таким образом стал налоговым резидентом, который должен подавать 3-НДФЛ. При этом заработная плата продолжает начисляться на американский счет, и из нее вычитаются американские налоги, в общей сложности составляющие около 27% от суммы дохода. Гражданство имею множественное — РФ и США.

Между Россией и США существует Договор об избежании двойного налогообложения от 17.06.1992 — «Договор между Российской Федерацией и Соединенными Штатами Америки об и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал». В статье 22 этого договора написано: «в соответствии с положениями и с учетом ограничений законодательства каждого Договаривающегося Государства (которые могут время от времени меняться с сохранением основного принципа), каждое Государство разрешает лицам с постоянным местопребыванием в нем (и, применительно к Соединенным Штатам, его гражданам) использовать в качестве зачета против налога на доходы подоходный налог, уплаченный другому Договаривающемуся Государству такими лицами с постоянным местопребыванием (и, применительно к Соединенным Штатам, также такими гражданами)».

Из вышесказанного следует, что уплаченный в США подоходный налог используется в качестве зачета против налога на доходы в России. Поскольку налоговая ставка в США (в моем случае около 27%, либо 24%, если брать в расчет только федеральный налог) превышает ставку налога для физических лиц в России (13%), значит ли это, что мне не придется платить в России подоходный налог (или по крайней мере можно будет заплатить меньше, чем 13%)?

Ведь если платить 13% в России все же придется, то это будет как раз двойным налогообложением, потому что в США уплаченные в другом государстве налоги можно вычесть из американских только в том случае, если доход, на который начислялись эти налоги, был получен за пределами США (согласно законам о FTC, Foreign tax credit и FEIE, Foreign Earned Income Exclusion). В моем случае весь доход был получен в США, поэтому вычесть российский НДФЛ из американского, согласно этим правилам, не получится.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Рената Ахунова, партнер FormulaVC, продолжает объяснять разницу в системе налогообложения в России и в Калифорнии. Первая часть собрала под триста комментариев и оставила ряд вопросов, на которые отвечает вторая часть, которую мы предлагаем прочитать ниже. На этот раз мы посчитали, как налоговое бремя отражается на работодателях.

При найме на работу сотрудника интересует (и ему озвучивают) оклад, а не общую сумму оклада со всеми налогами, правда? Когда работодатель обращается к зарплатным исследованиям для понимания уровня зарплат на рынке, он видит там суммы окладов, а не общие расходы на компенсацию сотрудника, верно? Ни в России, ни в США я ни разу не встречала ситуаций, когда при найме сотруднику озвучивали сумму общих расходов на его зарплату. А вы? Исключения не являются правилом и общепринятой практикой. Поэтому для всех сравнений отталкиваться логично именно от окладов, что и используется при бухгалтерских расчетах налогов.

Противники такого подхода при сравнении зарплат с точки зрения получаемых сотрудником наличных утверждают, что работодатель является налоговым агентом сотрудника, поэтому не учитывать те налоги, которые платит работодатель, в таком сравнении зарплат неправильно. Спорить об этом можно долго, поэтому давайте просто каждый из нас ответит сам себе на вопрос:

Когда я устраиваюсь на работу, меня больше интересуют общие расходы работодателя на мой оклад или сумма наличных, которую я получу на руки?

Другой аргумент критиканов заключается в том, что работодатель всегда пытается оптимизировать уплачиваемые им налоги на фонд оплаты труда (ФОТ) путем различных схем и «лучше бы он отдал их мне» (О философском «Куда идут мои налоги?», «Мои налоги тратятся неэффективно», «Отдайте мне мои налоги – я сам ими распоряжусь!» мы поговорим в отдельной статье). А на самом деле, это контраргумент против них же: ведь если бы работодатель относился к этим налогам как к «агентским платежам», ему были бы не нужны эти схемы – это же деньги из общей суммы оклада и налогов сотрудника, и работодателю все равно… Если бы это было так, российские сотрудники действительно бы получали предложение о трудоустройстве, в котором указывалась бы суммарная цифра его оклада и всех налогов на него. Но такой практики нет. Даже в США. И работодатели обеих стран фактически считают налоговые отчисления на ФОТ своими расходами – расходами бизнеса. О чем же спор?

В России работодатель не хочет платить высокий оклад из-за большой суммы налогов на него в попытке сократить свои расходы.

Поэтому во всем виновата российская налоговая система, кругом одна несправедливость и «пора валить»! На практике же, если нужный специалист на рынке стоит N рублей/долларов (и это снова цифра оклада), то работодателю придется на это согласиться, а с налогами… выкручиваться как-нибудь. Потому что каждый из нас с вами, будучи профи в своем деле, не будет работать за оклад ниже среднего по рынку. В этой статье рассчитаны налоги на фонд оплаты труда, уплачиваемые работодателем. Но истина – впереди.

Предельная величина базы для начисления страховых взносов в 2012 году составляла 512 000 р. Это значит, что только с этой суммы работодатель отчисляет 22% в Пенсионный фонд РФ, а с остальной суммы годового оклада – только 10%, а взносы в Фонды социального и обязательного медицинского страхования РФ сверх данной базы не начисляются вовсе.

*суммы округляются до рубля