стоит ли прописываться в ипотечной квартире

Прописка в ипотечной квартире

Ипотека сегодня является одним из наиболее востребованных видов кредитования. С ее помощью многие заемщики смогли приобрести собственное жилье или улучшить условия проживания. Можно ли прописаться в ипотечной квартире, если долг еще не погашен? До сих пор бытует мнение, что это возможно только после полной выплаты кредита. Так ли это на самом деле, и какие в 2020 году есть нюансы регистрации недвижимости, находящейся в ипотеке – расскажем ниже.

Правовое обоснование

Чаще всего покупатель, приобретающий квартиру в ипотеку, полагает, что законным ее владельцем является банк, а сам заемщик будет иметь права на нее только после выплаты всей суммы долга. Однако это является ошибочным мнением. Банк – всего лишь держатель залогового имущества, но не его собственник. Законным владельцем недвижимости является именно заемщик. Ему принадлежит ипотечная квартира, в которой он имеет право проживать и пользоваться ею по своему усмотрению. Об этом говорится в статье 209 Гражданского кодекса и Законе «Об ипотеке».

Договор купли-продажи с привлечением кредитных средств наделяет заемщика теми же правами, что и при покупке квартиры за собственные деньги. При этом кредитор в нем не упоминается вообще. Сведения о кредитной организации содержатся только в договоре об ипотеке, согласно которому недвижимость передается в залог банку.

Собственник квартиры, находящейся в ипотеке, ограничен лишь в немногих своих действиях. В частности, при прописке третьих лиц могут возникать проблемы, если процедура не была согласована с кредитором.

Особенности регистрации в ипотечном жилье

Прописка в квартире, приобретенной в ипотеку, мало чем отличается от аналогичной процедуры в недвижимости, купленной на собственные деньги, подаренной или унаследованной. Отличаться будет только договор-основание права собственности.

Ограничения на прописку

У любой кредитной организации разработаны положения, касающиеся оформления прописки и проживания в жилье, находящемся в ипотеке. Как правило, заемщик может прописаться без проблем. Обычно кредиторы не возражают только против прописки ближайших родственников. Однако многие организации выдвигают ограничения, касающиеся регистрации иных лиц. Если вы решите зарегистрировать на своей жилплощади постороннего человека, банк имеет право вам отказать. Спорные ситуации возникают из-за того, что данный вопрос не урегулирован должным образом на законодательном уровне.

Сбербанк не выдвигает столь категоричных требований. Каждая заявка рассматривается индивидуально. Без официального разрешения Сбербанка можно прописать семью заемщика и его ближайших родственников (родителей, детей, супругу).

Возможные конфликтные ситуации

Стараясь минимизировать риски, банк может добавить в договор ипотеки пункт, по которому заемщик должен будет выписать несовершеннолетних детей с жилплощади в случае неисполнения им обязательств по кредиту.

При перепродаже жилья могут возникнуть трудности, связанные с тем, что в нем зарегистрированы малолетние дети. Несовершеннолетние граждане в дальнейшем могут предъявлять свои права на недвижимость, даже если они там не проживают.

Можно ли оформить прописку для родственников заемщика – собственник жилья может столкнуться с некоторыми трудностями. По закону, финансовая организация не имеет права запрещать сделать это. Однако банк, желая оградить себя от возможных проблем в связи с неуплатой долга, может отказать в проведении регистрации. Так он пытается сохранить ликвидность объекта ипотеки и сократить риски.

Сроки прописки в ипотечной квартире

Прописаться в купленной квартире заемщик может практически сразу после того, как был подписан договор ипотеки и оформлено право собственности на данную недвижимость. Если владелец планирует зарегистрировать еще кого-то, во избежание разногласий и претензий лучше согласовать этот вопрос с банком, особенно – если в кредитном договоре присутствует соответствующий пункт.

Для этого необходимо обратиться в кредитно-финансовую организацию с заявлением на согласование прописки всех указанных лиц (нужны личные данные каждого прописываемого гражданина, а также степень родства с заемщиком). Банк рассмотрит ваше обращение и сообщит вам о принятом решении. Следовательно, прописка родственников и посторонних граждан может быть осуществлена только после того, как кредитор дал на это согласие. Обычно это занимает не более недели.

Временная регистрация

Оформить временную регистрацию в недвижимости, приобретенной в ипотеку, можно только в том случае, если кредитор допускает это. В большинстве случаев кредитный договор предусматривает такую возможность для граждан, не являющихся родственниками заемщика. Максимальный срок временной регистрации составляет 60 месяцев. В течение всего этого времени закон запрещает снимать прописанного человека с учета. Собственник квартиры в ипотеке должен согласовать с банком-кредитором возможность временной регистрации третьего лица. Если финансовая организация даст согласие, то заемщику необходимо посетить МФЦ или паспортный стол для проведения процедуры. Когда сведения будут проверены, собственник жилья и прописываемый гражданин получат уведомление о готовности документов для временной регистрации.

Как прописаться в залоговой квартире

Список документов

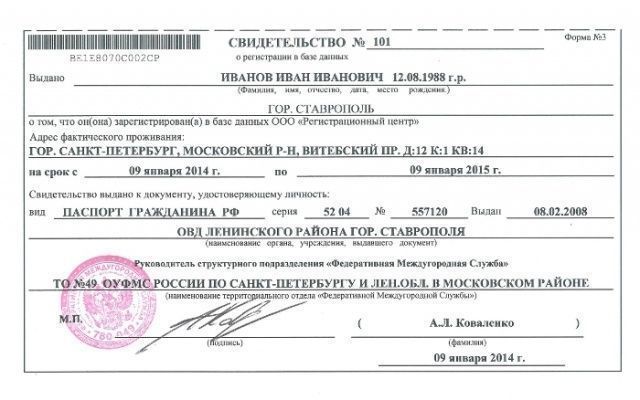

Для того, чтобы оформить прописку в квартире, купленной в ипотеку, необходимо обратиться в паспортный стол или отделение МФЦ с пакетом документов:

Порядок проведения процедуры

Вы можете прописаться в жилье с обременением в режиме онлайн. Чтобы это сделать, необходимо войти в аккаунт на портале государственных услуг (подтвержденная учетная запись). Далее вы должны зайти в раздел «Регистрация гражданина», в котором нужно указать персональные данные и информацию из выписки ЕГРН. После этого вам останется только отслеживать статус исполнения заявки. После приглашения необходимо посетить подразделение МВД с подлинниками всех документов. Электронная процедура значительно упрощает процедуру и экономит время собственника. Срок исполнения услуги составляет 3 дня.

Кого можно прописывать в залоговом жилье

Если банк не разрешает прописываться в недвижимости до тех пор, пока задолженность по ипотеке не будет полностью погашена, он нарушает гражданские права собственника. Если получено одобрение кредитора, можно прописывать любого человека. Обычно заемщик без проблем может прописаться в купленной в ипотеку недвижимости. В остальных случаях лучше предварительно согласовать действия с банком.

Желательно заранее узнавать о требованиях банка, чтобы обратиться в наиболее лояльную организацию (например, Сбербанк).

Заключение

Заемщик и его семья имеют право прописаться в недвижимости, находящейся в ипотеке. При этом им необязательно получать одобрение кредитора. Но для того, чтобы прописать третьих лиц, не являющихся близкими родственниками заемщика, необходимо получить официальное разрешение. Регистрация в ипотечной квартире мало чем отличается от обычной прописки. Однако специалисты рекомендуют заемщикам заранее уведомлять кредитора о намерении прописать родных и посторонних, чтобы избежать возникновения конфликтных ситуаций.

Прописка в ипотечной квартире

Однако этот процесс может вызвать определенные трудности из-за противоречий между федеральным и местным, например московским, законодательством. Так, были случаи, когда сотрудники паспортных столов ссылались на приложение 2 к постановлению правительства Москвы № 859-ПП от 31 октября 2006 года, в котором говорится о том, что для регистрации в жилом помещении на срок от шести месяцев помимо прочих документов требуется «согласие получателя ренты, залогодержателя (при вселении в жилое помещение, переданное по договору ренты (пожизненного содержания с иждивением) либо находящееся в залоге)».

Этот документ вступает в прямое противоречие с «Административным регламентом предоставления Федеральной миграционной службой государственной услуги по регистрационному учету граждан РФ по месту пребывания и по месту жительства», утвержденным приказом ФМС России от 20 сентября 2007 года № 208, где приводится исчерпывающий список необходимых документов:

В регламенте говорится, что таким основанием могут служить договор найма или поднайма, а также заявление лица, предоставившего гражданину жилое помещение, т. е. собственника. Согласие залогодержателя не упоминается.

Таким образом, дополнительные требования сотрудников паспортных столов незаконны и могут быть обжалованы в суде.

С другой стороны, как правило, банки прописывают в договоре об ипотеке требование о необходимости получения согласия на прописку в ипотечную квартиру. А в случае регистрации, например, детей они настаивают на том, чтобы заемщик дал письменное обязательство выписать их в случае наложения на квартиру взыскания.

Кредитные учреждения перестраховываются: все зарегистрированные в квартире будут выписаны так или иначе, если долговое обязательство не будет выполнено и недвижимость придется продавать.

До настоящего времени не было ни одного случая, чтобы банк расторг договор ипотечного кредитования и потребовал досрочный возврат долга в полном объеме из-за регистрации третьих лиц. Тем не менее соглашение подписывается клиентом добровольно, поэтому его следует соблюдать.

7 советов, как согласовать перепланировку в ипотечной квартире

Всегда может оказаться, что в квартире, купленной в ипотеку, расположение внутренних помещений не устраивает хозяина. В этом случае перепланировка становится единственным способом улучшить жилье, сделав его более комфортным. Но заемщики зачастую не знают, как законно согласовать и провести работы, если квартира в залоге у банка.

Юристы дали советы, как и при каких условиях можно сделать перепланировку ипотечного жилья, которое находится в залоге у банка.

Совет № 1. Помните, что собственником квартиры является банк

Общие правила перепланировки закреплены в ст. 25 Жилищного кодекса РФ. Для москвичей действует отдельное постановление правительства Москвы «Об организации переустройства и (или) перепланировки жилых и нежилых помещений в многоквартирных домах и жилых домах».

Но важно помнить, что, пока кредит не погашен, фактическим владельцем является не заемщик, а банк, с которым заключен договор, подчеркнул Баранов. Если вы не сможете оплатить ипотеку, у банка будут все законные основания вернуть залоговую квартиру, напомнил он.

Совет № 2. Внимательно изучите договор

Проведение перепланировки ипотечной квартиры возможно, но есть ряд нюансов. Первое, что нужно сделать, перед тем как проводить существенные изменения в квартире, — это изучить договор об ипотеке и понять, нет ли там прямого запрета на перепланировку, рекомендует Баранов. Юрист отметил, что если такого запрета нет, то нужно изучить, что заемщик вправе делать с помещением.

«Возможно, там будет формулировка о проведении косметического ремонта, замене дверных конструкций и проемов или что-то другое. Также важно детально изучить раздел ответственности сторон, чтобы обезопасить себя от лишних убытков», — рекомендует глава компании «Достигация».

Совет № 3. Получите разрешение банка

После того как вы убедились, что в договоре нет запрета на перепланировку, нужно получить письменное согласие банка, рассказала глава агентства недвижимости «ТрендХаус» Ксения Аверс. Она отметила, что, скорее всего, кредитная организация потребует, чтобы после проведенных работ не снизилась рыночная стоимость объекта и его ликвидность.

«Если вы решите сделать необычную планировку, то банк согласия точно не даст. Ведь такие варианты варианты будут на любителя при продаже. Это значит, что если вы не рассчитаетесь по ипотеке и банку придется продавать квартиру, найти покупателя будет сложно и кредитная организация выручит меньше денег», — пояснила эксперт.

Совет № 4. Подготовьте техническое заключение

Перед тем как обратиться в банк за разрешением, необходимо разработать проект перепланировки и подготовить техническое заключение, рассказала адвокат частной практики Ольга Благовещенская. По ее словам, техзаключение и проект можно получить в любой юридической компании, которая специализируется на сделках с недвижимостью.

Это платная процедура. По словам юриста, иногда также требуется привлечение независимой оценки будущей перепланировки, чтобы подтвердить ее безопасность и исключить все риски.

Совет № 5. Напишите официальное письмо в банк

Чтобы получить разрешение, в банк необходимо направить официальное письмо с пакетом документов, в том числе техзаключением и проектом перепланировки, подчеркнула глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

«Банк обязан рассмотреть ваше заявление и дать письменный ответ. Скорее всего, согласие от кредитной организации будет платной услугой, поэтому придется потратиться еще до начала работ по переустройству жилья», — объяснил Артем Баранов.

Совет № 6. Обратитесь в жилищную инспекцию

С разрешением банка и остальными документами необходимо обратиться в жилищную инспекцию или администрацию города, рассказал глава юридической компании «Достигация». Он уточнил, что только после того, как жилищная инспекция или администрация даст согласие на проведение перепланировки ипотечной квартиры, можно заводить бригаду рабочих и начинать строительные работы.

«До этого момента начинать работы в ипотечной квартире не советуем, так как риски очень большие. От желания осуществить перепланировку до ее реализации пройдет не меньше четырех месяцев», — резюмировал Баранов.

Совет № 7. Помните, что банки против перепланировок

Банки неодобрительно относятся к перепланировкам ипотечного жилья, так как объекты с произведенной реконструкцией могут быть менее рентабельными, чем без нее, уточнила Митрошина. Кроме того, по ее словам, кредитор не может проконтролировать, довел ли заемщик до конца процедуру перепланировки. «Если ипотечный заемщик не справится с кредитным обязательствами, квартира будет продана на торгах, и есть риск, что планировка не будет завершена. Поэтому банки изначально избавляют себя от такой ответственности», — пояснила юрист.

Банки допускают перепланировку, если страховая компания, которая производила страхование недвижимости, дает добро, получив подтверждение оценщика, что объект после перепланировки прибавит в цене, уточнила юрист. По ее словам, это очень редкие случаи и опираться на них не стоит.

Мифы об ипотеке: нужно ли бояться кредитов на жилье

Ипотечные кредиты часто сопряжены с предубеждениями и мифами. Например, что ипотечную квартиру сложно продать и опасно покупать. Вместе с сотрудниками банков, юристами и психологами рассказываем о самых популярных заблуждениях по поводу жилищных кредитов.

Миф № 1. Ипотека — кабала на всю жизнь

Один из самых распространенных мифов заключается в том, что ипотека — это кредит, который придется платить до пенсии, что это «хомут» и «кабала». Именно такое предубеждение останавливает многих от оформления кредита. Но на практике это далеко не всегда так.

Банки выдают ипотеку на длительный срок — до 20–30 лет. Однако многие заемщики гасят ипотеку раза в два быстрее, чем изначально планировали, отмечает руководитель центра разработки ипотечных продуктов ПСБ Марина Заботина. Например, в ПСБ средний срок ипотечного кредита составляет семь лет. «Для частичного или полного досрочного погашения займа многие используют собственные накопления, налоговый вычет за квартиру или маткапитал. Кроме того, сегодня на рынке есть льготные программы кредитования, ставки по которым значительно ниже, чем по стандартным ипотечным программам», — пояснила она.

Безусловно, к оформлению ипотеки нужно подходить обдуманно, взвесив свои финансовые возможности и нагрузку, а также изучить условия кредитования в разных банках. «Даже если заемщик уверен в своих финансовых возможностях, лучше оформить ипотеку на максимальный срок — это позволит комфортно выплачивать аннуитетные платежи даже в случае снижения доходов или заметного роста расходов (например, при рождении ребенка)», — рекомендовала Марина Заботина.

Комфортный платеж

По данным Национального бюро кредитных историй (НБКИ), в первом полугодии 2021 года размер рекомендованного семейного дохода, при котором можно комфортно погашать средний ипотечный кредит в России, составил 78,2 тыс. руб. (+11,3% за год). Для московской семьи этот показатель составляет 168,7 тыс. руб. (+12,6%).

Миф № 2. Квартиру не отберут, если в ней прописаны дети

Некоторые заемщики считают, что если в ипотечной квартире прописаны дети, то банк ее не сможет изъять в случае большой просрочки по кредиту. Но это не так. «Законодательство не предусматривает ограничений для изъятия у должника ипотечного жилья, поэтому, даже если ипотечная квартира это единственное жилье для детей должника, она все равно будет изъята для погашения ипотечного кредита», — предупредил управляющий партнер юридической фирмы «ГК Лигал» Кирилл Гавриличев.

По его словам, в судебной практике закрепился подход, что право несовершеннолетних детей на пользование жильем производно от права родителей проживать в жилом помещении. Соответственно, если ипотечное жилье изымается, то прекращается право на проживание детей в квартире. Даже если не снимать детей с регистрационного учета добровольно, то банк сможет снять детей с регистрации через суд, добавил юрист.

Миф № 3. После развода ипотеку платит супруг, который оформил кредит

После расторжения брака ипотека платится тем супругом, с которым заключен договор ипотеки. Однако, поскольку часто ипотека признается общим долгом супругов, то при разделе ипотечной квартиры супруг, заплативший после расторжения брака больше платежей, вправе требовать, чтобы ему выделили большую долю в квартире, отметил Кирилл Гавриличев.

По его словам, часто супруги-созаемщики не решают, кто будет платить ипотеку, и кредит платит только один из супругов. «Несмотря на то что кредит погашен, у платившего супруга появляется право регрессного требования возрата денежной суммы к бывшему супругу в размере половины уплаченных платежей. Данные споры иногда становятся для неплатившего супруга кабальными. Поэтому после расторжения брака настоятельно рекомендую супругам решить вопрос с ипотекой — разделить ее пополам или передать кредит с квартирой одному супругу, а второго освободить от долга», — советует юрист.

Читайте также

Миф № 4. Продать ипотечную квартиру нельзя, пока не погасишь кредит

Еще одно частое заблуждение — ипотечную квартиру нельзя продать и опасно покупать. Это мнение тоже ошибочное. Сделки с ипотечными квартирами действительно имеют свои нюансы. Самая главная особенность — проводить такие операции можно только с согласия банка. Также можно досрочно погасить ипотеку, а потом продать. Подробнее о способах продажи ипотечной квартиры читайте в материале «Как продать квартиру в ипотеке: 4 варианта».

«Обычно, для того чтобы продать квартиру, достаточно получить только согласие банка или использовать механизмы погашения ипотеки. Но зачастую также могут требовать оценку стоимости, документы БТИ (техпаспорт и экспликацию), выписку ЕГРН и выписку из домовой книги для подтверждения отсутствия обременения и зарегистрированных лиц», — говорит юрист Никита Тарновский. В большинстве случаев покупка ипотечной квартиры, наоборот, гарантирует чистоту сделки и безопасность, поскольку банк уже полностью проверил объект перед выдачей кредита, добавил эксперт.

Миф № 5. Получить льготы по ипотеке сложно

Некоторые заемщики при оформлении ипотеки даже не подозревают о наличии льгот и специальных ипотечных программ по сниженным ставкам. Среди них, например, семейная ипотека, льготная ипотека на новостройки, сельская ипотека, дальневосточная ипотека. Выдача таких кредитов является стандартной, главное — вписаться в рамки программы.

Например, семейная ипотека под 6% годовых с этого года распространяется на семьи с первенцем. Программа ограничена по сумме кредита: для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области — 12 млн руб., для других регионов — 6 млн руб. Срок кредита — до 30 лет, первоначальный взнос — от 15%.

Для многодетных семей предусмотрена льгота, по которой государство выделяет до 450 тыс. руб. на ипотеку. Также можно воспользоваться маткапиталом — направить его на первоначальный взнос или выплату основного долга. В регионах часто действуют свои ипотечные программы. Узнать о них можно на сайте местного правительства или администраций.

Читайте также

Миф № 6. Снизить переплату по кредиту практически невозможно

По словам экспертов, это зависит от варианта погашения ипотечного кредита. Так, заемщик может снизить размер ежемесячного платежа или уменьшить срок ипотеки, отмечает главный аналитик «Росбанк Дом» Ирина Бабина. По ее словам, вариант сокращения срока кредитования — наиболее выгодный для уменьшения переплаты по кредиту. «При сокращении срока в составе ежемесячного платежа увеличивается часть, которая идет на погашение тела кредита, и уменьшается часть процентов. Дальнейшее погашение происходит быстрее, так как начисляется меньше процентов и переплата сокращается», — объяснила она.

Чтобы выбрать приемлемый вариант, заемщик должен оценить, что для него важнее — снизить сумму ежемесячного платежа, сократив свои расходы, или уменьшить срок кредита, увеличив ежемесячные выплаты. «Если нет уверенности в стабильности своих доходов, то разумнее снизить сумму платежа. Если финансовое положение стабильно — лучше сократить срок кредитования, увеличив при этом размер ежемесячного платежа», — рекомендовала Марина Заботина из ПСБ.

Миф № 7. Рефинансировать ипотеку всегда выгодно

Это не всегда так. По сути, рефинансирование — это выдача нового кредита, которая сопряжена с расходами. Например, заемщику нужно будет повторно оформить отчет об оценке недвижимости, страховой полис жизни и здоровья. По мнению экспертов, рефинансировать кредит выгодно, если это поможет снизить ставку не менее чем на 1–1,5%.

Рефинансирование ипотеки может быть нецелесообразным, если заемщик выплатил большую часть кредита. Если речь идет об аннуитетном платеже (а таких кредитов большинство), в первые годы выплат большую часть в ежемесячном платеже составляют проценты и меньшую — сам основной долг. По мере выплат доля, приходящаяся на проценты в платеже, снижается, заемщик больше гасит долг.

«При рефинансировании банк пересчитывает график платежей заново. То есть вы снова начинаете отдавать большую часть суммы в счет уплаты процента. Общее правило таково, что в случае выплаты более половины кредита в рефинансировании уже нет большого смысла, а порой это даже невыгодно с учетом перерасчета», — говорит эксперт аналитического центра ЦИАН Виктория Кирюхина.

Читайте также

Миф № 8. Ипотека приводит к депрессиям и ограничениям

Наличие ипотеки меняет жизнь заемщика и сказывается на его эмоциональном состоянии, особенно если в жизни происходят стрессовые ситуации (потеря работы или болезнь). В таких случаях лучше сразу обращаться в банк с просьбой предоставить ипотечные каникулы.

Но многое при получении ипотеки зависит от самого заемщика. Для некоторых долгосрочный кредит становится ограничителем: люди боятся рисковать, сменить работу, если прежняя их не устраивает, говорит психолог Ксения Аверс. У некоторых действительно случаются депрессии, отмечает она.

Но не всегда ситуация складывается негативно: для некоторых людей ипотека, наоборот, становится точкой карьерного роста, добавляет нейропсихолог Елена Данилова. По ее словам, многое зависит от того, какие установки преобладают в сознании и подсознании человека — таким и будет его отношение к долгу. «Нельзя сказать однозначно, что на 20 лет человек проваливается в депрессию и всю свою дальнейшую жизнь посвящает выплатам за жилье. Поэтому для тех, кто нацелен развиваться в профессии, кредит — это дополнительная мотивация. Для тех, кто не привык быть должным, обслуживать долгосрочные кредиты будет сложнее», — отметила эксперт.

Важно и то, как сам заемщик расценивает ипотеку: как вынужденную меру, которая не несет радости, или как возможность иметь свое жилье и чувствовать себя в нем комфортно. Единственная страховка от стрессов при ипотеке — это соблюдение правил финансовой грамотности и кредитной нагрузки.