забыли провести реализацию в прошлом квартале что делать

Не отразили вовремя реализацию – как исправить?

С ошибками при ведении учета сталкиваются все, ведь не ошибается тот, кто ничего не делает. Но даже опытных бухгалтеров вопросы по исправлению ситуации иногда ставят в тупик. Например, договорной отдел долго согласовывал договор с покупателем и в итоге согласовал «задним» числом. Как быть бухгалтеру, если отчетный период уже закрыт? Разберемся на практическом примере в 1С: Бухгалтерии, как исправить такую реализацию в бухгалтерском и налоговом учете.

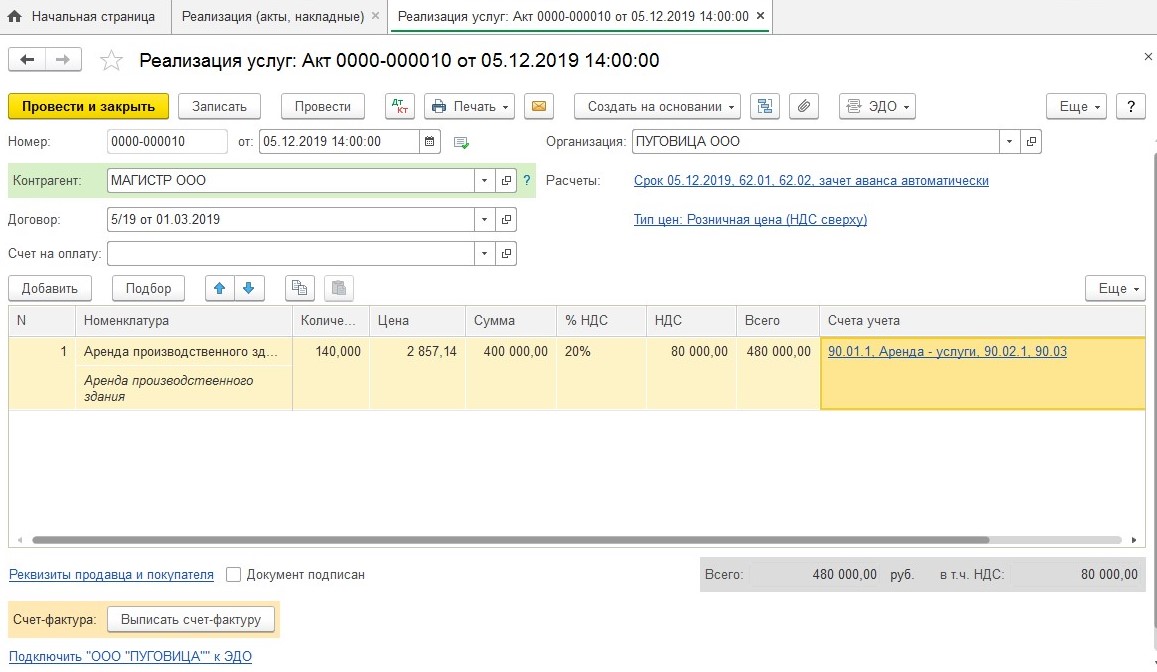

Итак, допустим, бухгалтерия ООО «Пуговица» (применяет ОСН) по каким-то причинам «забыла» отразить реализацию ООО «Магистр» на сумму 480 000 рублей в 1 квартале 2019 года (31.03.2019г.). А обнаружили это в декабре 2019 года, т.е. в том же году, но в другом отчетном периоде. При этом в первом квартале и полугодии 2019-го по данным налогового учета был получен убыток более 500 000 рублей.

Сначала разберемся, как исправить ситуацию в бухгалтерском учете. Основным документом, регламентирующим исправление ошибок в бухгалтерском учете, служит ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.10.2010 №63н). Согласно этому документу, реализацию в нашем примере нужно отразить текущей датой.

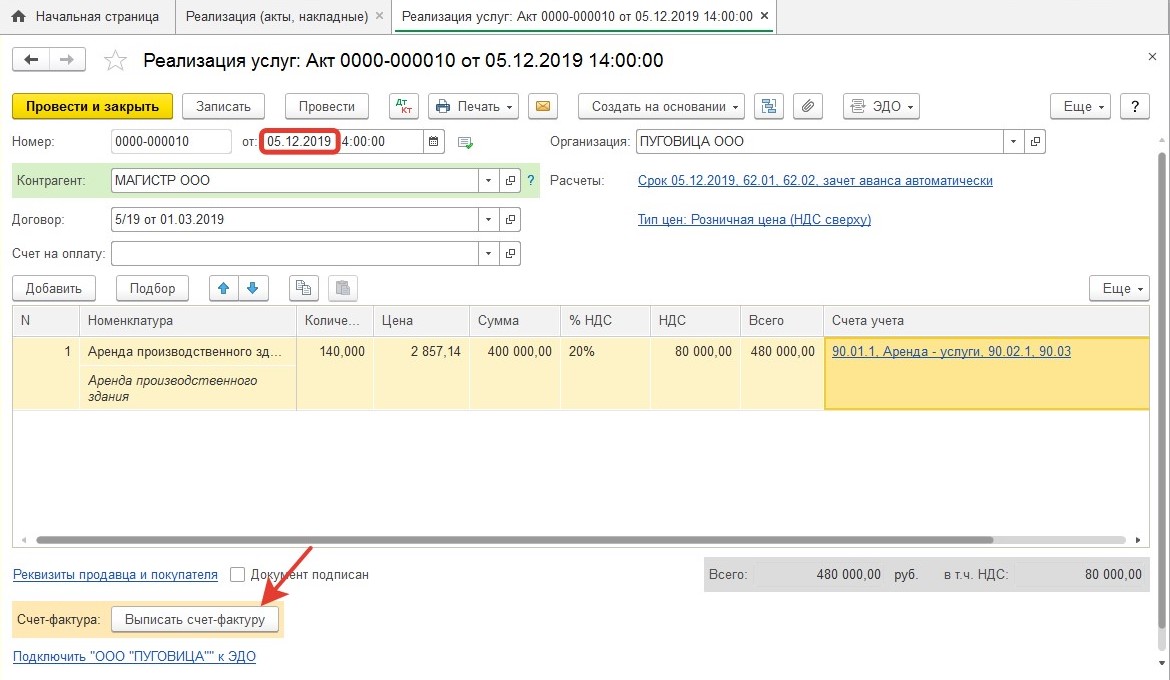

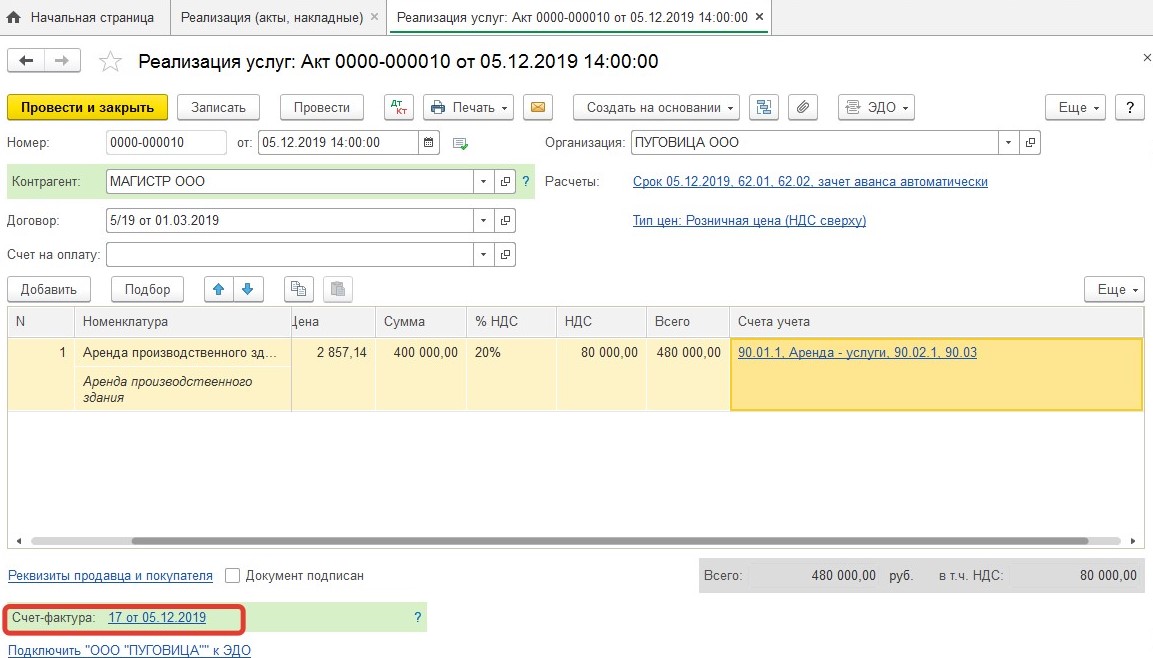

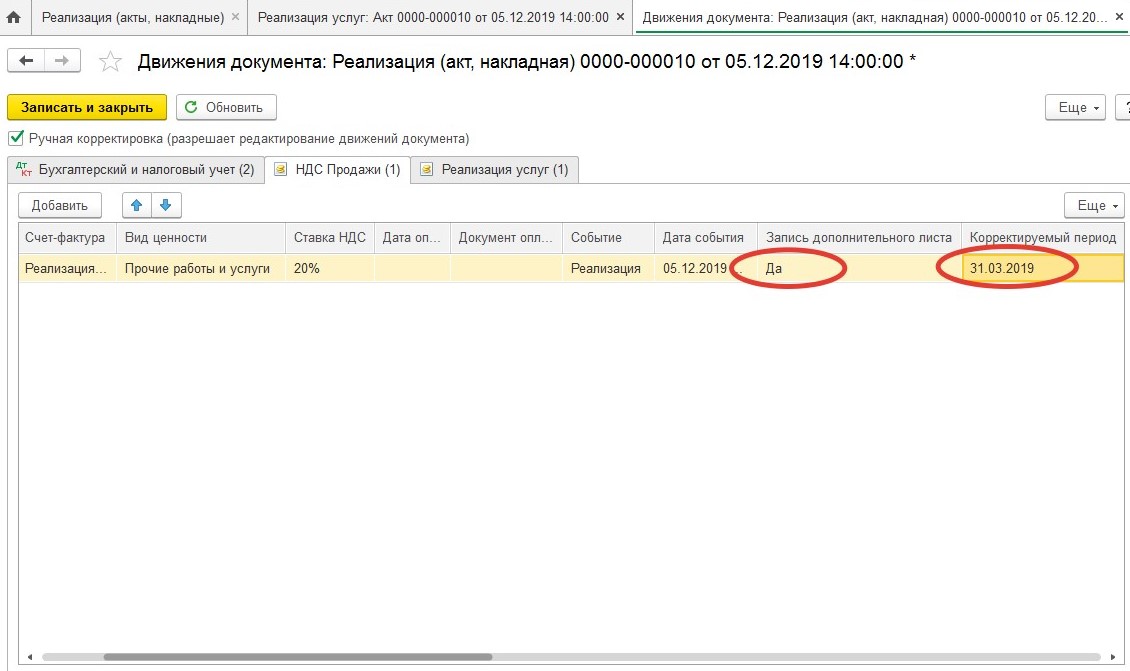

Затем исправляем данные налогового учета по НДС – необходимо подать уточненную декларацию и доплатить сумму налога в бюджет. Для этого регистрируем счет-фактуру в книге продаж (автоматически документ будет зарегистрирован текущей датой):

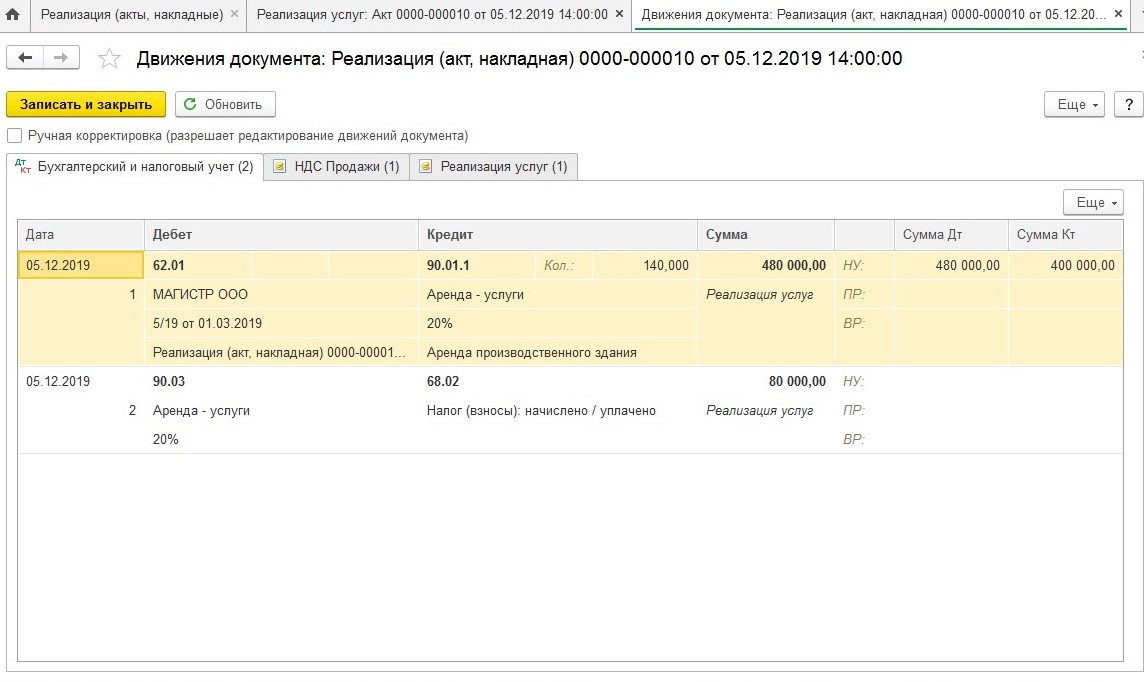

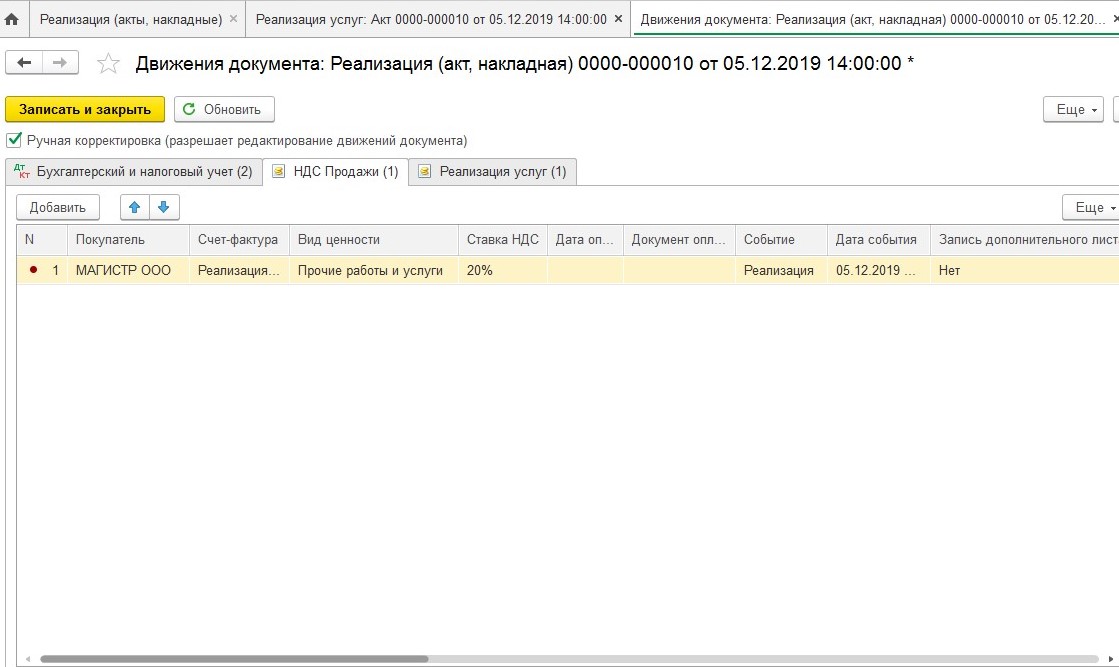

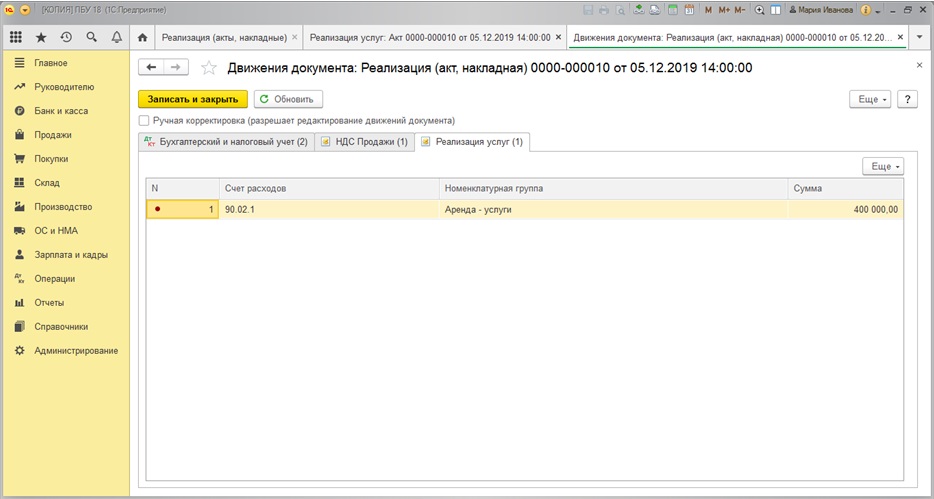

При проведении документа реализации программа сформирует движения по счетам учета:

И движения по регистрам «НДС Продажи» и «Реализация услуг»

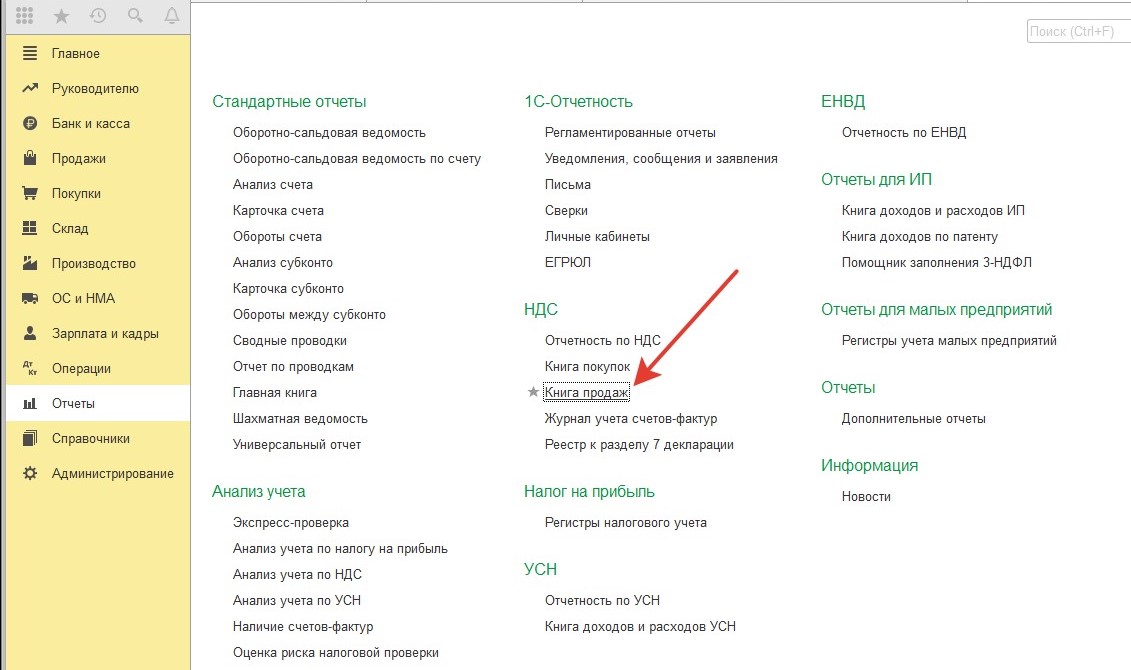

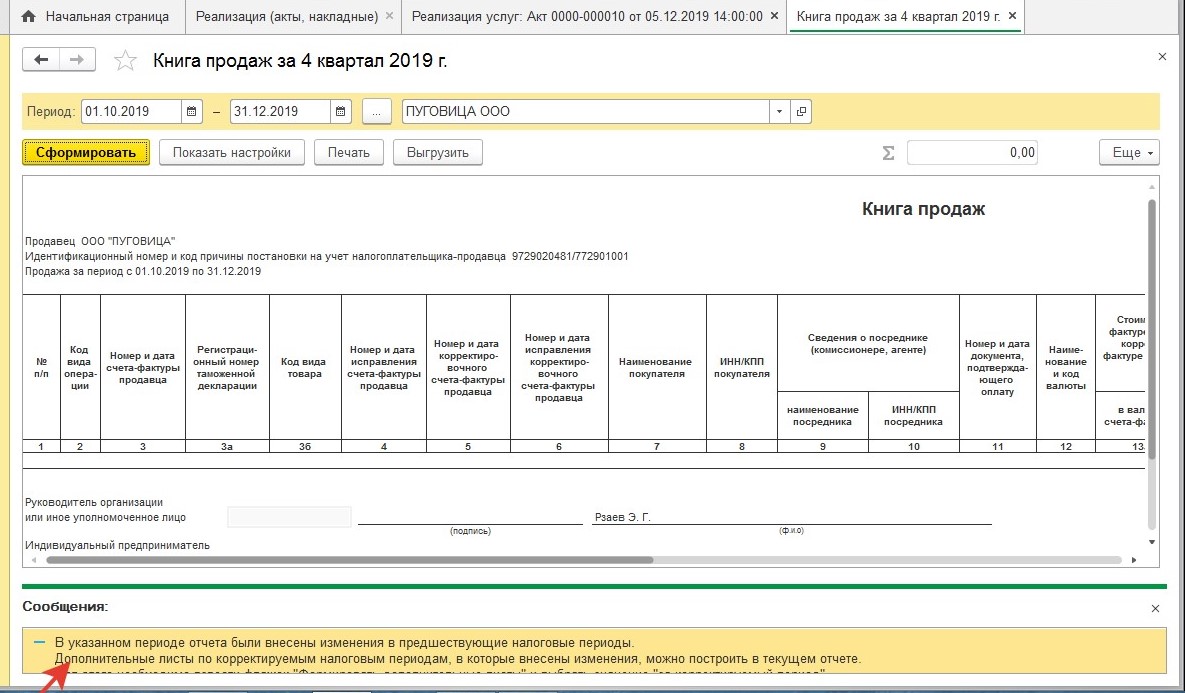

Сформируем книгу продаж:

При формировании отчета за текущий квартал программа выдаст сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

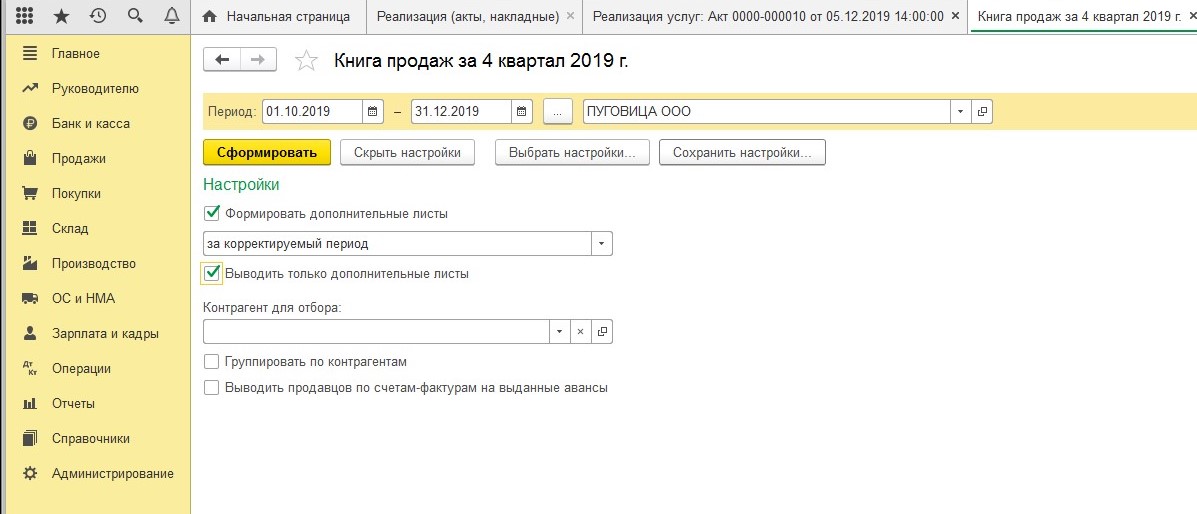

Воспользуемся указанным советом и установим необходимые настройки:

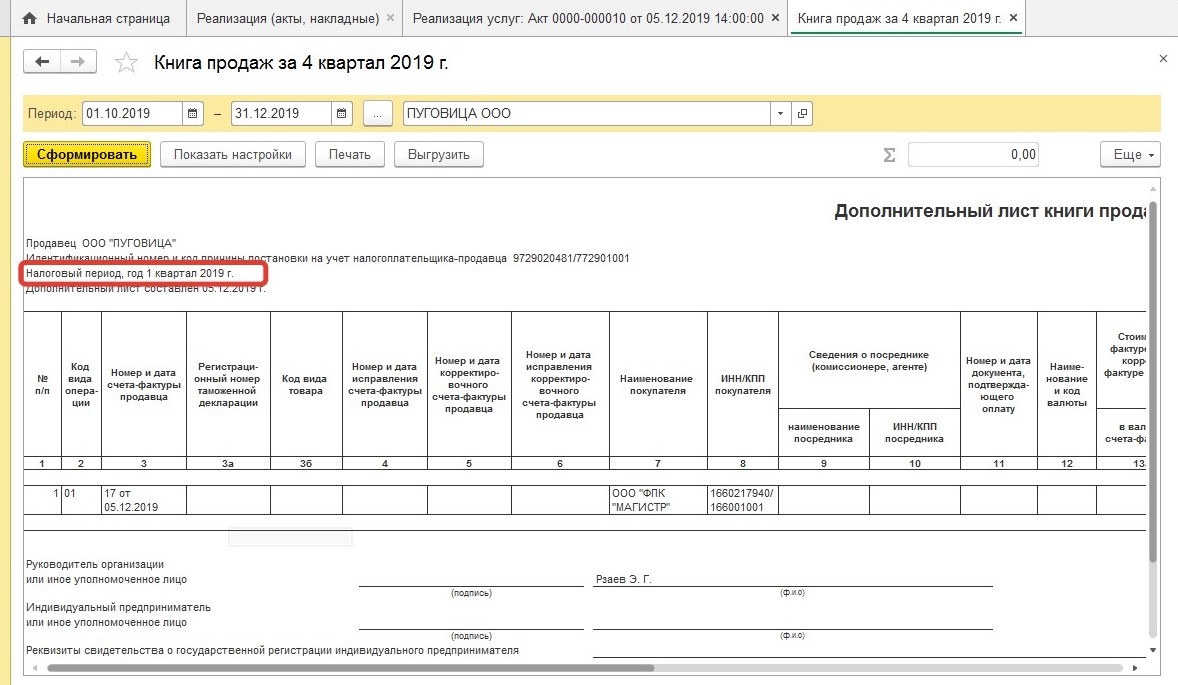

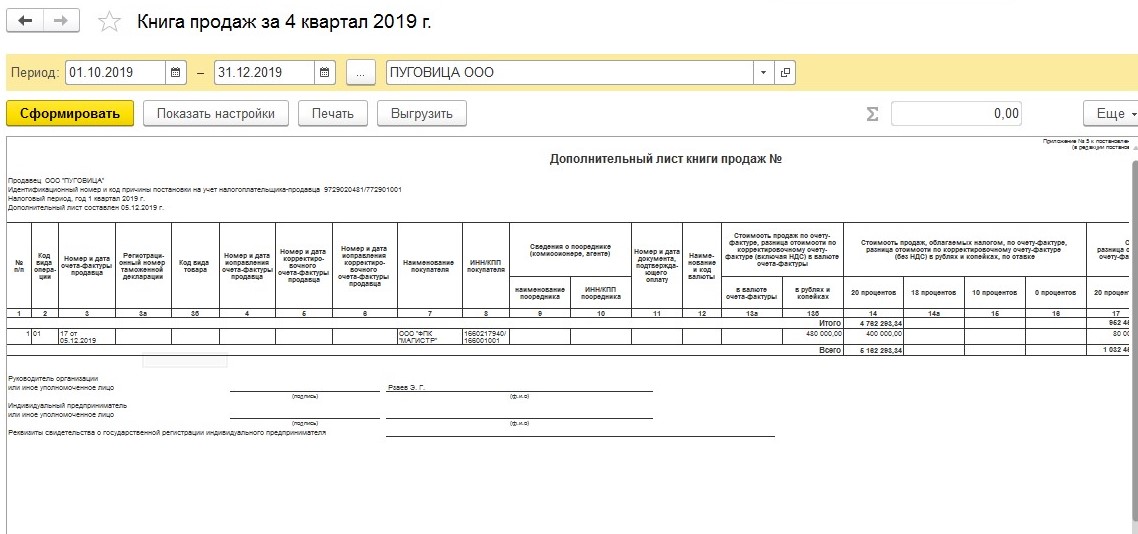

Программа сформирует дополнительный лист книги продаж за 1 квартал 2019 года:

Остается только создать и заполнить корректирующую декларацию по НДС, на титульном листе нужно указать номер корректировки и дату заполнения отчета (обязательно должна быть позже даты ввода документа реализации).

Как быть с декларацией по налогу на прибыль?

Так как по условиям нашего примера в первом квартале и полугодии по налогу на прибыль был получен убыток, то в этом случае авансы по налогу мы не платим, соответственно, подавать уточненную декларацию не обязаны.

Однако, после предоставления уточненной декларации по налогу на добавленную стоимость выручка от реализации в отчетах по НДС и налогу на прибыль перестанет совпадать:

Стр.010 + Стр.100 Приложения №1 к листу 02 Декларации по налогу на прибыль ≠ Стр.010 гр.3 разд.3 за все кварталы с начала года Декларации по НДС

Поэтому после предоставления декларации по НДС есть вероятность получить от налоговиков сообщение с требованием дать пояснения о причинах такого несовпадения (подп. 4 п. 1 ст. 31, п. 1 ст. 82, п. 3 ст. 88 НК РФ). Срок, в течение которого нужно дать пояснения – 5 рабочих дней со дня, следующего за днем получения от налоговиков сообщения с требованием об их представлении. Налоговики предлагают воспользоваться для этих целей рекомендованной формой пояснений (письмо ФНС России от 07.04.2015 №ЕД-4-15/5752@), но вы также можете представить их и в произвольной форме.

В том случае, если в периоде совершения ошибки была бы получена налоговая прибыль, то необходимо было бы также подать уточненную декларацию по прибыли и доплатить авансовые платежи по налогу в бюджет.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Забыли провести реализацию в прошлом квартале что делать

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация обязана представить в налоговый орган уточненные налоговые декларации по НДС и налогу на прибыль за периоды, в которых фактически была произведена реализация товаров, ранее не отраженная в учете. До представления уточненных деклараций организации необходимо уплатить недоимки по налогам и соответствующие им пени.

Организация имеет право, но не обязана, представить уточненные декларации за периоды, в которых излишне учтен доход от реализации и исчислен НДС, и в которых не были учтены расходы на приобретение товаров и услуг. Однако в связи с истечением трехлетнего срока с момента уплаты налогов право на возврат или зачет сумм переплаты организацией утрачено. Утрачено также и право на вычет НДС по товарам и услугам, своевременно не поставленным на учет.

В бухгалтерском учете исправительные записи производятся в периоде обнаружения ошибок. Исправлять ранее представленные и утвержденные формы бухгалтерской отчетности не требуется.

Обоснование вывода:

Налоговый учет

Порядок исправления ошибок в налоговом учете регламентирован п. 1 ст. 54 НК РФ.

В общем случае при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абзац 2 п. 1 ст. 54 НК РФ).

При этом в случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога (абзац 3 п. 1 ст. 54 НК РФ).

В рассматриваемой ситуации периоды совершения ошибок известны. Однако влияние этих ошибок на суммы уплаченных налогов за прошлые налоговые (отчетные) периоды различное.

Так, неотражение в прошлых периодах доходов от реализации товаров привело к занижению суммы НДС и налога на прибыль, подлежащих уплате (даже при уменьшении выручки на стоимость реализованных товаров). Соответственно, перерассчитать налоговые базы, суммы НДС и налога на прибыль необходимо за те налоговые (отчетные) периоды, в которых были допущены данные ошибки (абзац 2 п. 1 ст. 54 НК РФ).

Поэтому организации необходимо внести изменения в соответствующие аналитические регистры налогового учета (абзац 1 п. 1 ст. 54, ст. ст. 313, 314 НК РФ), заполнить дополнительные листы к книгам продаж (абзац 3 п. 3, п. 4 Правил ведения книги продаж) и представить в налоговый орган уточненные налоговые декларации (п. 1 ст. 81 НК РФ).

Обратите внимание, что уточненные декларации представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

Во избежание штрафных санкций по ст. 122 НК РФ до представления уточненных деклараций необходимо заплатить подлежащие доплате суммы налога и пени (пп. 1 п. 4 ст. 81 НК РФ, письмо Минфина России от 13.09.2016 N 03-02-07/1/53498).

Ошибка в виде дважды учтенной выручки от реализации одних и тех товаров привела к переплате налога на прибыль (даже при уменьшении выручки на стоимость реализованных товаров) и НДС за соответствующие налоговые (отчетные) периоды. Неотражение расходов на приобретение товаров и услуг привело также к переплате налога на прибыль, а также НДС, так как НДС по приобретениям не был принят к вычету.

В общем случае такие ошибки можно исправлять в периоде их обнаружения на основании абзаца 3 п. 1 ст. 54 НК РФ.

Положения абзаца 3 п. 1 ст. 54 НК РФ применяются в том случае, если по итогам периода, в котором была допущена ошибка, организация получала прибыль и уплачивала налог (письма Минфина России от 13.08.2012 N 03-03-06/1/408, от 30.01.2012 N 03-03-06/1/40, от 07.05.2010 N 03-02-07/1-225). Кроме того, по мнению уполномоченных органов, для применения абзаца 3 п. 1 ст. 54 НК РФ необходимо также получение организацией прибыли в текущем периоде (письма Минфина России от 16.02.2018 N 03-02-07/1/9766, от 24.03.2017 N 03-03-06/1/17177, от 22.07.2015 N 03-02-07/1/42067).

В рассматриваемой ситуации в указанных в вопросе периодах организация работала с прибылью, и по итогам текущего периода будет получена прибыль. Однако с момента переплаты налогов прошло более трех лет, и организация утратила право распоряжаться соответствующими суммами излишне уплаченных в бюджет налогов (п. 7 ст. 78 НК РФ, п. 30 Обзора судебной практики ВС РФ N 2 (2018), утвержденного Президиумом ВС РФ 04.07.2018, письма Минфина России от 16.02.2018 N 03-02-07/1/9766, от 04.08.2017 N 03-03-06/2/50113, от 04.04.2017 N 03-03-06/1/19798). Если организация отразит в текущем периоде корректировки доходов и расходов за прошлые периоды, то неправомерно уменьшит свои текущие налоговые обязательства. В связи с этим считаем, что положения абзаца 3 п. 1 ст. 54 НК РФ в рассматриваемой ситуации не применяются.

При этом у организации есть право (не обязанность) представить уточненные декларации за налоговые (отчетные) периоды, в которых были допущены ошибки, приведшие к излишней уплате налогов (абзац 2 п. 1 ст. 81 НК РФ). В то же время на возврат или зачет налогов в данном случае рассчитывать не приходится.

Трехлетний срок для принятия к вычету НДС по своевременно не оприходованным товарам и услугам также организацией пропущен (п. 1.1 ст. 172 НК РФ), несмотря на то, что в учете операции по их приобретению будут отражены в текущем периоде.

По мнению судей, в целях исчисления НДС определяющим в понятии «принятие на учет» является не период, когда соответствующая проводка была фактически оформлена, а период, когда она должна была быть оформлена (постановления АС Московского округа от 03.11.2017 N Ф05-13490/17 по делу N А40-142439/2016, ФАС Западно-Сибирского округа от 15.01.2014 N Ф04-7782/13 по делу N А46-5583/2013, АС Северо-Западного округа от 16.03.2016 N Ф07-487/16 по делу N А56-23406/2015).

Бухгалтерский учет

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Исправление ошибок в бухгалтерском учете и отчетности;

— Вопрос: По данным поставщика сумма кредиторской задолженности значительно превышает сумму кредиторской задолженности, числящейся на счете 60 у организации (ООО). При этом организация подписала акт сверки с суммой указанной задолженности. Период появления ошибки и обстоятельства возникновения разницы неизвестны, предположительно разница возникла более пяти лет назад. Как исправить ошибку в бухгалтерском учете организации в 2016 году? (ответ службы Правового консалтинга ГАРАНТ, июнь 2016 г.)

— Вопрос: В результате сверки расчетов с контрагентом (поставщиком) в мае 2015 года выявлена дебиторская задолженность в размере 4066 руб. У организации данная задолженность не числилась, однако акт сверки расчетов был подписан сторонами с отражением данной задолженности. Предположительно, ошибка возникла в 2014 году (сверка расчетов по состоянию на 31.12.2014 произведена не была). На основании акта сверки сумма выявленной задолженности была погашена контрагентом. Ранее расчеты с указанным контрагентом отражались на счете 76. Каков порядок бухгалтерского и налогового учета (в части налога на прибыль и НДС) суммы выявленной и погашенной задолженности? (ответ службы Правового консалтинга ГАРАНТ, июль 2015 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Хозяйствующий субъект должен самостоятельно определить уровень существенности ошибки, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности. Организация может установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса. Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике (подробнее смотрите в ответе на Вопрос: Можно ли в учетной политике для бухгалтерского учета установить уровень существенности ошибки в размере 10%? (ответ службы Правового консалтинга ГАРАНТ, февраль 2019 г.)).

Не отразили вовремя реализацию – как исправить?

Любая компания рано или поздно сталкивается со всевозможными ошибками в процессе ведения учета. Но иногда, даже опытные бухгалтеры, становятся в тупик, пытаясь исправить ту или иную ситуацию. Например, как быть если отдел очень долго подписывал договор, а в итоге еще и подписал его «задним» числом. Каким образом провести договор, если отчетный период был закрыт? Мы разберем на конкретном примере подобную ситуацию в программе 1С: Бухгалтерия и расскажем о том, как вы можете исправить подобную проблему в налоговом учете.

Допустим, ваша компания не смогла или забыла по определенным причинам отобразить договор на сумму полмиллиона рублей в первом квартале 2019 года, а обнаружили они это только в декабре этого же года. Грубо говоря, это тот же год, но совершенно другой отчетный период.

Сначала давайте разберемся, каким образом исправляется подобная ситуация в учете бухгалтера. Главный документ, который регламентирует исправление подобных ошибок ПБУ 22/2010, который называется «Исправление ошибок в бухучете и отчетности». Именно по этому документу реализацию необходимо отобразить именно текущей датой.

Далее мы вставляем исправленные данные учета по НДС из налоговой и вам необходимо подать декларацию, чтобы доплатить недостающую сумму налога в государственный бюджет. Чтобы это сделать, нужно регистрироваться в книге продаж и провести счет-фактуру.

Следом, когда вы будете проводить документ, программа автоматически сформирует движение по счетам.

Далее вам нужно перейти в движение по регистрам и «Реализацию услуг».

Теперь вы можете заметить, что «НДС Продажи» содержит запись с текущей датой по четвертому кварталу 2019. Теперь вам нужно скорректировать НДС за первый квартал этого года, делается это там же.

Для этого сделайте дополнительный лист в книге продаж и подайте уточненную декларацию.

Далее формируем книгу для продаж

Теперь, когда вы будете формировать отчет за квартал, текущий, то программа вам выдаст следующее сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

Воспользуйтесь советом, который вам дается в сообщении и устанавливайте все необходимые настройки, как на рисунке ниже:

Теперь программа будет формировать еще один лист для книги продаж к первому кварталу 2019 года.

Теперь вам останется только создать декларацию по НДС, которая будет корректирующей и указать на титульном листе номер корректировки, а также дату, когда вы заполняли отчет. Обратите внимание, что дата должна быть позже, чем дата, когда документ был введен в реализацию.

Что делать с декларацией по прибыльному налогу

По нашему примеру налог на прибыль был получен в убыток, и тогда в этом году аванс по налогу мы не платим, а значит уточненную декларацию можем не подавать. Но нужно заметить, что после того, как вы предоставите уточненную декларацию, то сумма в отчетах и по налогу будет не совпадать.

Именно поэтому после предоставления декларации вы можете получить от налоговой инспекции требование пояснить о причине такой разницы. У вас будет 5 рабочих дней, чтобы подать пояснение. Его можно подать в произвольной форме или скачать ее на нашем сайте и заполнить.

Как сделать корректировочную декларацию по НДС, если забыли провести реализацию за прошлый квартал?

За 2 кв. 2019 не проведена одна товарная накладная. Счет-фактура создан. Как создать корректировочную декларацию по НДС за 2 кв. 2019?

В данном случае занижены налоговая база по НДС и по налогу на прибыль, поэтому необходимо:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо огромное Елене Гряниной за классный двухдневный семинар по 24 критическим ошибкам в ЗУП!

Неучтенная реализация услуг прошлого года, если бухгалтер не знал о данном факте хоз.жизни

При выписке первичных документов бухгалтер сам может допустить ошибки. Но что делать, если менеджеры оформили документы покупателю, а потом случайно удалили документ, а бухгалтер о таких документах даже не знал? Читайте в нашей статье как внести неучтенные документы, выписанные покупателю в прошлом году в бухгалтерском и налоговом учете. А также как отразить их в целях учета НДС.

- Как исправить ошибку Регистрация пропущенного документа на реализацию услуг Регистрация неучтенного СФ на отгрузку покупателю Реформация баланса в НУ и закрытие периода Доплата НДС и пеней в бюджет Уточненная декларация по НДС Доначисление налога на прибыль и доплата в бюджет Начисление и уплата пеней по налогу на прибыль Уточненная декларация по налогу на прибыль Бухгалтерская отчетность за текущий год

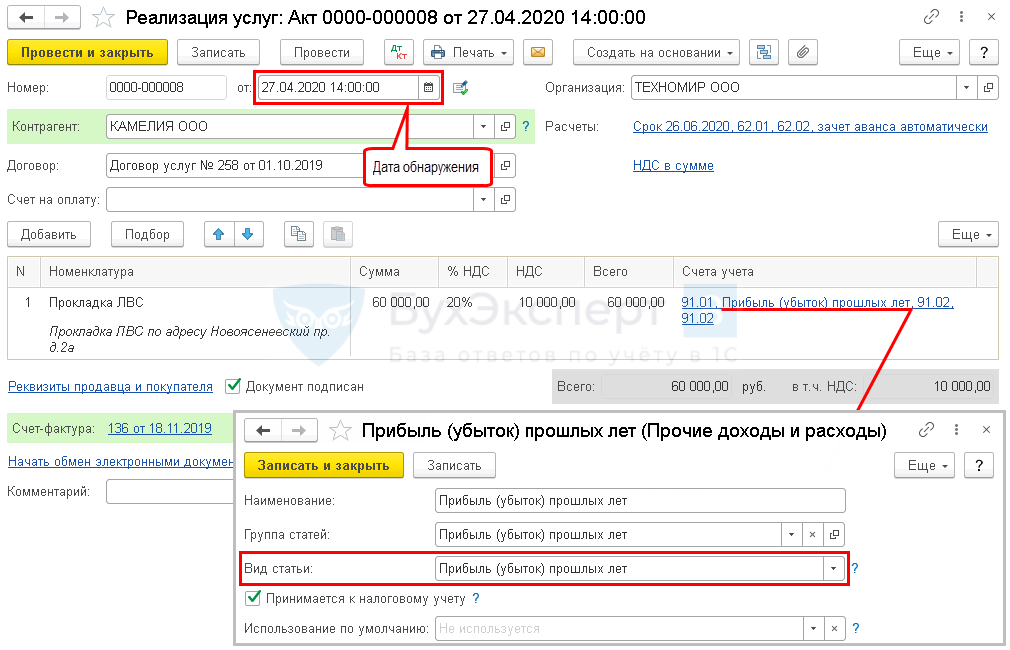

Пошаговая инструкция

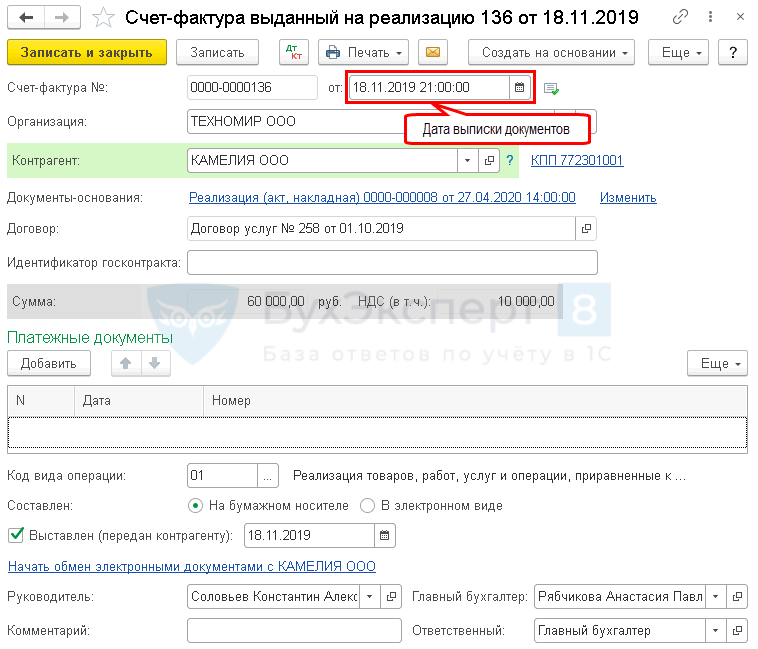

18.11.2019 (IV квартал) в программе Управление торговлей менеджеры выписали акт на работы по Прокладке ЛВС, а также счет-фактуру на сумму 60 000 руб. (в т. ч. НДС 20%). Но по случайности документ пометили на удаление, не выгрузили и забыли передать в Бухгалтерию.

Бухгалтер не знал о случившемся факте хозяйственной жизни (ФХЖ) на момент составления отчетности, сверка с данным контрагентом не была осуществлена. Бухгалтерская отчетность представлена и утверждена.

Как зарегистрировать неучтенный документ реализации, если факт выписки документов обнаружился 27.04.2020 (II квартал)?

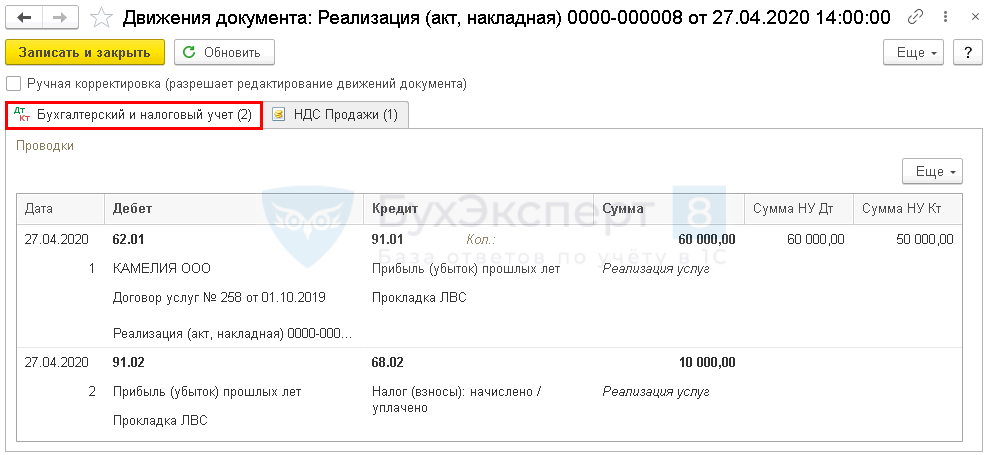

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация неучтенного документа на реализацию услуг | |||||||

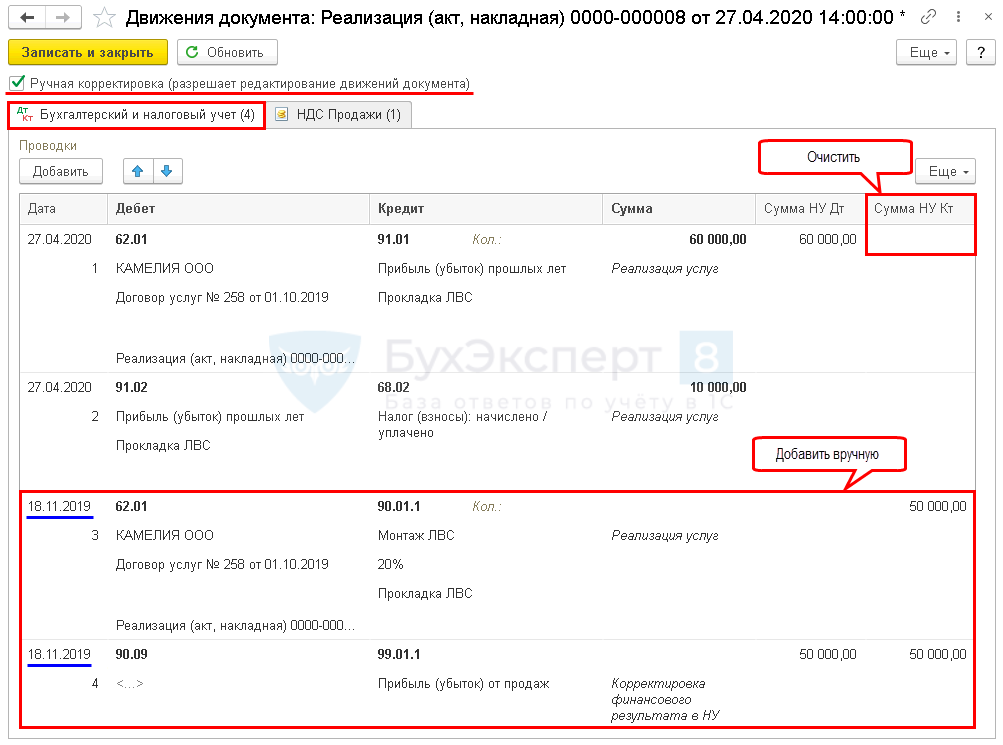

| 27 апреля | 62.01 | 91.01 | 60 000 | 60 000 | Выручка от реализации услуг в БУ | Реализация (акт, накладная) — Услуги (акт) | |

| 91.02 | 68.02 | 10 000 | Начисление НДС с выручки | ||||

| 18 ноября | 62.01 | 90.01.1 | 50 000 | Ручная корректировка Выручка от реализации услуг в НУ | |||

| 90.09 | 99.01.1 | 50 000 | 50 000 | Ручная корректировка Корректировка финансового результата в НУ | |||

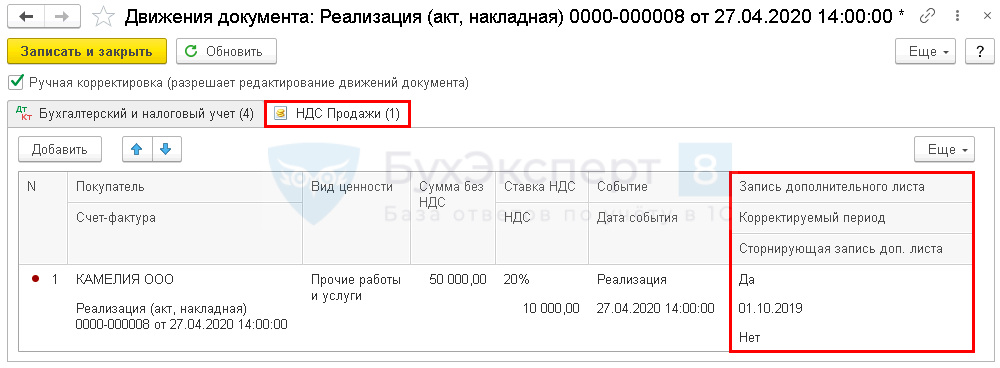

| 18 ноября | — | — | Ручная корректировка регистра НДС Продажи — Доп.лист за IV квартал | ||||

| Регистрация неучтенного СФ на отгрузку покупателю | |||||||

| 18 ноября | — | — | 60 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 10 000 | Отражение НДС в доп. листе Книги продаж | Отчет Книга продаж | |||

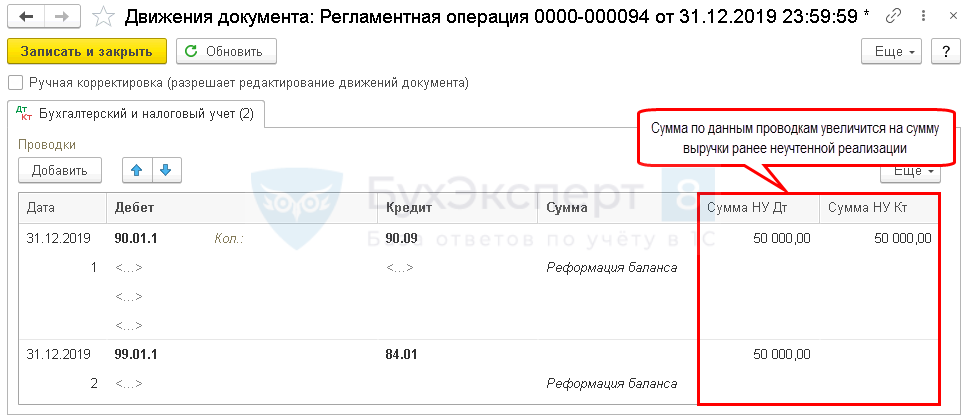

| Реформация баланса в НУ | |||||||

| 31 декабря | 90.01.1 | 90.09 | 50 000 | 50 000 | Закрытие субсчета 90.01.1 | Закрытие месяца — Реформация баланса | |

| 99.01.1 | 84.01 | 50 000 | Закрытие счета 99.01.1 | ||||

| Уплата задолженности по НДС в бюджет | |||||||

| 27 апреля | 68.02 | 51 | 10 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета — Уплата налога | ||

| Начисление и уплата пеней по НДС в бюджет | |||||||

| 27 апреля | 91.02 | 68.02 | 188,37 | Начисление пеней по НДС | Операция, введенная вручную — Операция | ||

| 68.02 | 51 | 188,37 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога | |||

| Доначисление налога на прибыль | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 1 500 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 8 500 | Доначисление налога на прибыль в региональный бюджет | ||||

| Уплата задолженности по налогу на прибыль в бюджет | |||||||

| 27 апреля | 68.04.1 | 51 | 1 500 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога | ||

| 68.04.1 | 51 | 8 500 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога | |||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 8,40 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 47,60 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 8,40 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| 68.04.1 | 51 | 47,60 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по налогу на прибыль за 2019 в ИФНС | |||||||

| 27 апреля | — | — | 50 000 | Отражение неучтенных доходов от реализации | Регламенти-рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 1 стр. 010 | ||

| Представление уточненной Декларации по НДС за IV кв. в ИФНС | |||||||

| 27 апреля | — | — | 10 000 | Отражение суммы НДС к уплате | Регламенти-рованный отчет Декларация по НДС — Раздел 3 стр. 010 | ||

| — | — | 10 000 | Отражение суммы НДС к уплате в доп. листе | Регламенти-рованный отчет Декларация по НДС — Раздел 9 Прил. 1 | |||

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ «БМЦ Р-18/2011-КпР»):

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к недоплате налога на прибыль в предыдущем отчетном периоде.

Перерасчет налоговой базы производится в периоде возникновения ошибки (IV квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ)

Получите понятные самоучители 2021 по 1С бесплатно:

При занижение суммы исчисленного НДС к уплате необходимо:

Проводки

По умолчанию документ формирует проводки.

Но в НУ ошибка исправляется в периоде обнаружения, поэтому:

Не смотря на то что, дата проводок относится к прошлому периоду, граница последовательности в закрытии месяца не нарушается. Подробнее Почему при ручной корректировке проводок не нарушается граница последовательности?

Для целей учета НДС исправления также внесите вручную:

После таких дополнений исчисленный НДС отразится в дополнительном листе книги продаж в периоде выписки документов (IV квартал).

Перепроведите только регламентную операцию Реформация баланса. Другие операции не трогайте!

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

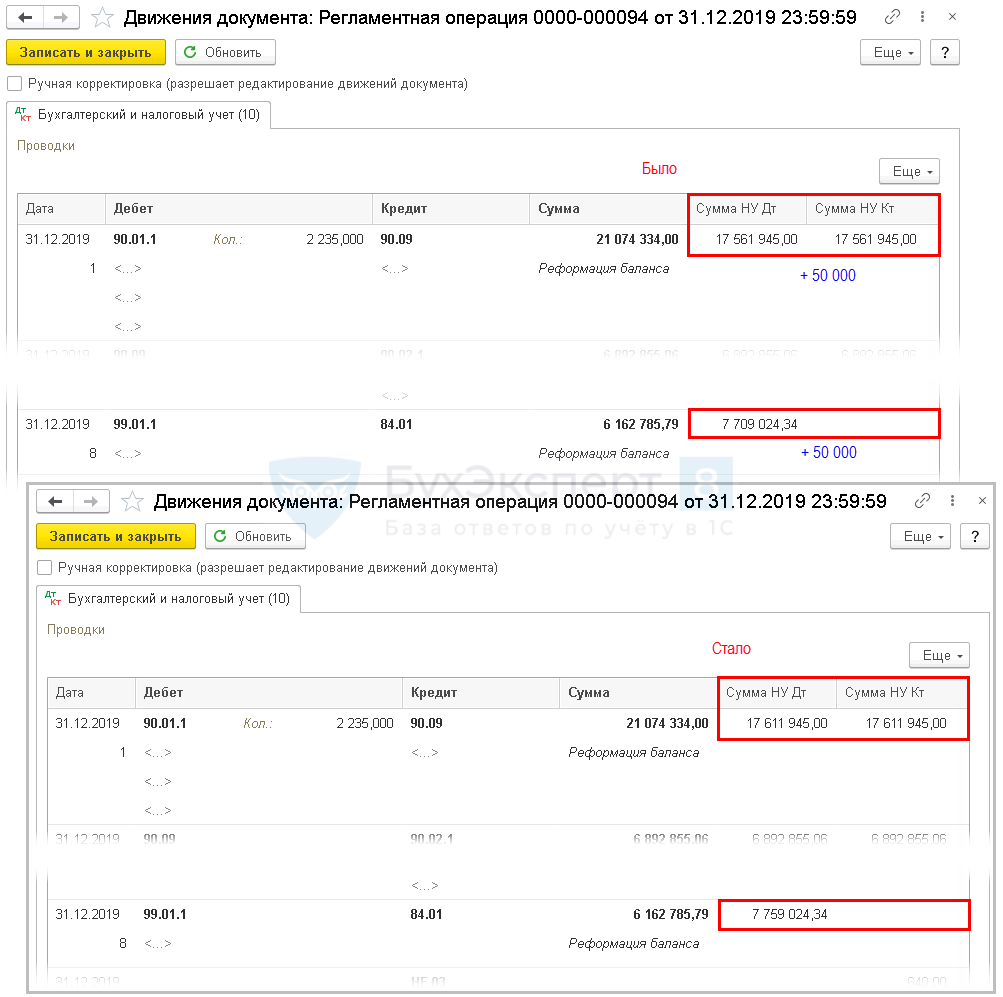

Сумма выручки уменьшена на 50 000 руб., следовательно, ранее налоговая база была занижена на 50 000 руб.

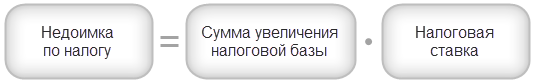

Рассчитаем недоимку по налогу на прибыль по следующей формуле:

Недоимка по налогу на прибыль за IV кв. составила:

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

При исправлении суммовой ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо огромное Елене Гряниной за классный двухдневный семинар по 24 критическим ошибкам в ЗУП!