Что берется в расчет среднего заработка для начисления отпускных

Как правильно рассчитать отпускные работникам в 2021 году. Примеры и калькулятор расчета

эксперт Контур.Школы по бухгалтерскому учету, зарплате, кадрам, трудовому праву

За 10 лет Контур.Школа ответила на сотни вопросов про расчет отпускных. Каждый год мы проводим вебинары и онлайн-курсы и знаем, что нужно бухгалтеру по этой теме. В этой статье вы найдете порядок расчета отпускных по шагам, онлайн-калькулятор, примеры расчета и видеосовет

На ежегодный основной оплачиваемый отпуск могут рассчитывать все работники организации. В общем случае его продолжительность составляет 28 календарных дней.

Порядок расчета отпускных

Порядок расчета отпускных регламентирует Постановление Правительства РФ от 24.12.2007 № 922 (далее — Постановление 922). Чтобы рассчитать средний заработок для оплаты отпуска, необходимо выполнить ряд действий. Рассмотрим по шагам.

Шаг 1. Определить состав выплат работнику в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Постановления 922):

Премии включаются в расчет среднего заработка в особом порядке, который поименован в п. 15 Постановления 922.

Шаг 2. Определить расчетный период

Расчетный период для исчисления среднего заработка — 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения 922).

Календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно):

Из расчетного периода исключается время, а также начисленные за это время суммы, если:

В расчет среднего заработка для отпускных следует включать только те дни (часы), в которые работник присутствовал на работе, согласно установленному ему графику, и выполнял работу, предусмотренную трудовым договором, заключенным с ним при трудоустройстве.

На практике могут возникнуть нестандартные ситуации:

Нестандартная ситуация 1

Нестандартная ситуация 2

Шаг 3. Рассчитать средний заработок для отпускных

Ситуация 1: расчетный период полностью отработан

Ситуация 2: весь расчетный период не отработан

Рассчитаем средний заработок на период отпуска Гришина Виктора:

В конце статьи есть шпаргалка

Ежегодный отпуск можно делить на части

При предоставлении каждой из частей отпуска расчетный период надо определять каждый раз заново:

Начислить отпускные можно в любой день, начиная с даты издания приказа об отпуске:

Шаг 4. Выплатить отпускные, перечислить НДФЛ и страховые взносы

Из начисленной суммы следует удержать НДФЛ, а потом выплатить работнику отпускные. Работодатель обязан выплатить отпускные не позднее чем за три календарных дня до начала отпуска (ч. 9 ст. 136 ТК РФ). День выплаты отпускных — это дата получения дохода в целях НДФЛ.

Перечислить НДФЛ в бюджет надо не позднее последнего числа месяца, в котором перечислены отпускные (п. 6 ст. 226 НК РФ).

Страховые взносы с отпускных

Страховые взносы начисляют на всю сумму среднего заработка за тот же месяц, в котором начислены отпускные (Письмо Минтруда России от 04.09.2015 № 17-4/Вн-1316).

Перечислить страховые взносы с отпускных следует не позднее 15-го числа месяца, следующего за месяцем, в котором начислили отпускные (п. 3 ст. 431 НК РФ).

Отпуск в рабочих днях

Есть такие категории работников, которым отпуск предоставляется в рабочих днях:

За каждый месяц работы работнику предоставляется два рабочих дня отпуска:

Пример расчета отпускных, предоставленных в рабочих днях

Синициной Анне предоставлен ежегодный оплачиваемый отпуск в рабочих днях с последующим увольнением (с 1 по 2 октября). С работницей был заключен срочный трудовой договор на временную работу (с 1 по 30 сентября). За отработанный месяц Синициной Анне было начислено 30 000 руб.

Бухгалтер рассчитает отпускные так:

Расчет отпускных в 2021 году. Примеры расчета

Выводы к статье:

Хотите быстро рассчитать отпускные в соответствии со всеми утвержденными правилами? Воспользуйтесь бесплатным калькулятором отпускных от сервиса Контур.Бухгалтерия.

Калькулятор расчета отпускных

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Ответы на вопросы. Про график отпусков 649.5 КБ

Список. Кто из работников вправе попросить внеочередной отпуск 565.6 КБ

Расчет отпускных в 2021 году. Пять ошибок, которых следует избегать

эксперт Контур.Школы по бухгалтерскому учету, зарплате, кадрам, трудовому праву

Ошибки при расчете отпускных приводят к тому, что работник получит больше или меньше нужной суммы. Выплатили больше — завысили расходы на оплату труда, грозит ответственностью для компании. Выплатили меньше — обидели работника и нарушили его права. Разберем 5 главных ошибок бухгалтера

Порядок расчета среднего заработка при определении отпускных регламентирует Постановление Правительства РФ от 24.12.2007 № 922

Расчет отпускных по шагам вы найдете в статье «Как правильно рассчитать отпускные. Примеры и калькулятор расчета». Далее — разбор ошибок.

Ошибки при расчете отпускных

Ошибка № 1. Неправильно определен расчетный период для отпускных

Причина этой ошибки кроется в том, что бухгалтер неверно трактует норму п. 5 Положения № 922. Здесь указано время, которое надо исключать из расчета.

При исчислении среднего заработка из расчетного периода исключается время и начисленные за это время суммы, если:

Если на момент расчета отпускных в расчетном периоде есть неявки по невыясненным причинам, исключать это время также нельзя. Аналогично и с прогулами. Это полностью соответствует п. 5 Положения № 922.

Ошибка № 2. В организации расчетный период менее 12 месяцев, что ухудшает положение работников

Средний заработок работника независимо от режима его работы рассчитывают исходя из фактических заработной платы и отработанного времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения № 922).

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ). Обратите внимание, ключевые слова «если это не ухудшает положение работников».

Прежде чем выплатить отпускные работнику, бухгалтер должен рассчитать отпускные два раза:

Если отпускные, рассчитанные из 12 предшествующих месяцев, окажутся больше, то выплатить следует эту сумму.

Ошибка № 3. В расчет отпускных неправильно включены выплаты в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Положения № 922). Ключевые слова — «предусмотренные системой оплаты труда».

Ошибка № 4. В расчет отпускных включены все премии в расчетном периоде

Примеры ошибок. В расчет отпускных включены премии:

Пример. Работник уходит в отпуск в марте 2021 года. В расчетном периоде начислено две годовые премии: в марте 2020 года за 2019 год и в январе 2021 года за 2020 год. Премия за 2019 год оказалась больше, чем премия за 2020 год. Бухгалтер включил в расчет среднего заработка премию за 2019 год, так как она больше. Это неправомерно. Согласно п. 15 Положения № 922, вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, включаются независимо от времени начисления вознаграждения.

Пример. В расчетном периоде, составляющем 12 месяцев, за один и тот же показатель работнику начислено пять ежеквартальных премий. Все премии были включены в расчет. Бухгалтер так поступил, аргументируя это тем, что все они начислены в расчетном периоде. Это не так. Согласно п. 15 Положения № 922, включить можно не более четырех ежеквартальных премий за один и тот же показатель. Аналогично и с ежемесячными, и полугодовыми премиями.

Ошибка № 5. Неверно применили коэффициент повышения

Средний заработок при расчете отпускных работника рассчитывается с учетом коэффициента повышения, хотя увеличение оклада коснулось только одного работника.

Согласно п. 16 Положения № 922, применять коэффициент повышения допустимо только в том случае, если оклады были повышены всей организации, всему филиалу или всему структурному подразделению.

Как исправить ошибки при расчете отпускных

Вы обнаружили ошибку при начислении отпускных. Что делать? Для начала разберитесь, отпускные завышены или, наоборот, занижены:

Если такое согласие получено, то удержать излишне выплаченную сумму можно в полном объеме. Это будет рассматриваться как удержание по инициативе работника, а ограничений здесь нет. Но если работник откажется, то вернуть излишне выплаченные отпускные получится только через суд.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

18 советов про график отпусков 606.4 КБ

5 практических ситуаций про график отпусков. Вопрос‑ответ 646 КБ

Кто вправе просить внеочередной отпуск (в законах нет единого перечня, эксперты Контур.Школы подготовили для вас этот список) 560 КБ

Расчет отпускных

Контур.Бухгалтерия — 14 дней бесплатно!

Автоматизированный расчет отпускных в несколько кликов. Экономьте свое время.

Работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка. (ст. 114 ТК РФ). Причем некоторым категориям работников к основному отпуску положены дополнительные отпуска.

Средний заработок, сохраняемый работнику на время отпуска, определяется по формуле:

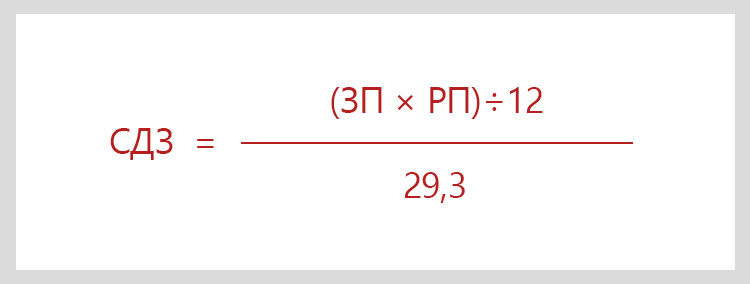

Средний дневной заработок = Сумма начисленной з/п за расчетный период / (Кол-во полных месяцев × Среднемесячное число календарных дней (29,3))

Сумма отпускных = Средний дневной заработок × Количество дней отпуска

Сумма отпускных будет также зависеть от того, проводилось ли повышение тарифных ставок (окладов) в расчетном периоде или после.

Количество дней отпуска для расчета

Некоторым категориям работников положен удлиненный основной отпуск (ст. 115 ТК РФ). Например, не достигшие 18 лет работники должны отдыхать 31 календарный день, а инвалиды — 30 (ст. 267 ТК РФ, ст. 23 Федерального закона от 24 ноября 1995 г. № 181-ФЗ)

В трудовом законодательстве предусмотрены также дополнительные отпуска работникам (ст. 116 ТК РФ).

Для расчета важно исключить из дней отпуска все нерабочие праздничные дни. То есть все общероссийские праздники, установленные ст. 112 ТК РФ, и праздники, установленные в конкретном регионе законом субъекта РФ (ч. 1 ст. 72 Конституции РФ, ст. 22, 120 ТК РФ, ст. 4 Федерального закона от 26 сентября 1997 г. № 125-ФЗ, п. 2 письма Роструда от 12 сентября 2013 г. № 697-6-1). При этом выходные дни в расчет по-прежнему включаются. Аналогично с нерабочими днями с сохранением заработной платы — они включаются в расчет, отпуск на них не переносится.

Важно! Нерабочие дни, на которые перенесены праздничные выходные, в расчет включаются. Если выходной совпадает с праздником, то Правительство РФ издает постановление, в котором устанавливает дату, на которую переносится выходной праздничный день. Например, в 2021 году 12 июня выпало на субботу, а выходной с этого дня перенесли на 14 июня. Если сотрудник будет в отпуске 14 июня, то этот день тоже надо оплатить.

Определение расчетного периода

Расчет отпускных в несколько кликов в веб-сервисе Контур.Бухгалтерия!

По общему правилу расчетный период для расчета среднего дневного заработка определяется как 12 календарных месяцев, предшествующих месяцу, на который приходится первый день отпуска (ст. 139 ТК РФ, п. 4 Положения, утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922, далее — Положение).

Из расчетного периода необходимо исключить все время, когда работник (п. 5 Положения):

Может получиться, что в предшествующих отпуску 12 месяцах вообще не было времени, когда работнику начислялась зарплата за фактически отработанные дни, либо весь этот период состоял из времени, исключаемого из расчетного периода. В этом случае в качестве расчетного периода нужно взять 12 месяцев, предшествующие первым упомянутым 12 месяцам (п. 6 Положения).

Если же у работника не было фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до его начала, то в качестве расчетного периода принимаются дни того месяца, в котором работник уходит в отпуск (п. 7 Положения).

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные расчетные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ).

Определение заработка за расчетный период

Расчет отпускных в несколько кликов в веб-сервисе Контур.Бухгалтерия!

В расчет берутся все начисленные работнику выплаты, которые предусмотрены системой оплаты работодателя, независимо от источников этих выплат (ст. 139 ТК РФ). В пункте 2 Положения, утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922, имеется открытый перечень подобных выплат.

Нельзя включать в расчет среднего заработка:

Премии (иные вознаграждения), предусмотренные системой оплаты труда, принимаются в расчет с учетом некоторых особенностей, установленных п. 15 Положения.

В веб-сервисе Контур.Бухгалтерия отпускные рассчитываются в несколько кликов:

Расчет среднего дневного заработка

Зная расчетный период и общую сумму заработка за этот период, следует определить средний дневной заработок работника:

Средний дневной заработок = Заработок за расчетный период / (12 × 29,3)

29,3 в формуле соответствует среднемесячному числу календарных дней. Эта формула подходит для полностью отработанного расчетного периода. Причем он считается отработанным полностью, если в каждом его месяце нет исключаемых дней (дней временной нетрудоспособности, командировок, отпусков, простоев и т п.).

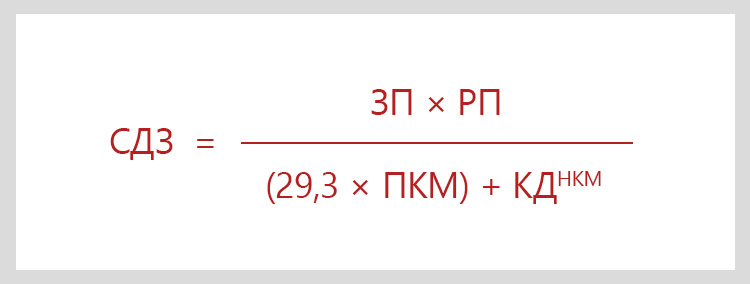

Если расчетный период отработан не полностью, применяется формула:

Средний дневной заработок = Заработок за расчетный период / (29,3 × Количество полностью отработанных месяцев в расчетном периоде + Количество календарных дней в не полностью отработанных месяцах расчетного периода)

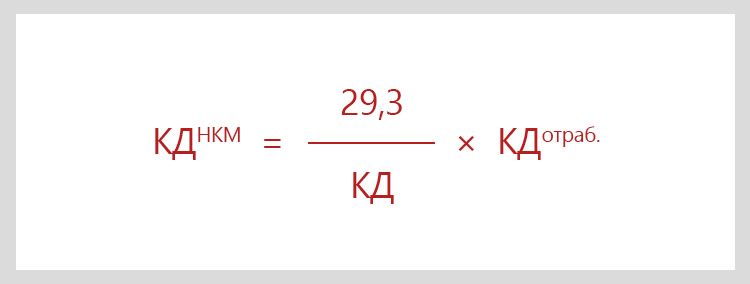

Причем для каждого не полностью отработанного месяца нужно применить формулу:

Количество календарных дней в не полностью отработанном месяце = 29,3 / Количество календарных дней месяца × Количество календарных дней, приходящихся на время, отработанное в данном месяце.

Работник работает в организации с 1 августа 2020 года. 15 июля 2021 г. он уходит в отпуск на 14 календарных дней. В этом случае расчетный период составляет 11 месяцев — с 1 августа по 30 июня. За расчетный период сумма заработка для расчета отпускных составила 600 000 руб. Повышений окладов за это время в организации не было.

В марте работник 21 календарный день находился в командировке. Оставшихся дней марта — 10 (31 − 21). Соответственно март является неполным месяцем расчетного периода, из которого для расчета отпускных берется только 9,5 дней (29,3 × 10 / 31).

В октябре работник болел 11 календарных дней. Оставшихся дней октября — 20 (31 − 11). Соответственно октябрь также является неполным месяцем, из которого для расчета отпускных берется только 18,9 дней (29,3 × 20 / 31).

Полностью отработанных месяцев в расчетном периоде остается 9 (11 − 2). Соответственно средний дневной заработок работника составит:

600 000 руб. / (29,3 дн. × 9 мес. + 9,5 дн. + 18,9 дн.) = 2 054,09руб.

Работнику необходимо выплатить сумму отпускных 28 757,26 руб. (2 054,09 руб. × 14 дн.).

Сотрудникам, которые получают отпуск в рабочих днях, средний дневной заработок рассчитывается на основе количества рабочих дней по календарю 6-дневной рабочей недели:

Средний дневной заработок = Зарплата, начисленная за расчетный период / Количество рабочих дней по календарю шестидневной рабочей недели, которые приходятся на отработанное сотрудником время

Если расчетный период вообще не отработан и не было зарплаты непосредственно перед отпуском (например, сотрудница вышла из отпуска по уходу за ребенком или работник был в длительной командировке и сразу уходит в отпуск), то применяется формула (п. 8 Положения):

Средний дневной заработок = Оклад (тарифная ставка) / 29,3

Учет повышений окладов (тарифных ставок)

Расчет отпускных в несколько кликов в веб-сервисе Контур.Бухгалтерия!

При расчете отпускных нужно применять коэффициент повышения, если оклады (тарифные ставки) были повышены:

Коэффициент повышения = Новый размер оклада / Старый размер оклада

Если вместе с повышением оклада изменяется структура ежемесячных выплат и надбавок к окладу, то формула будет такая:

Коэффициент повышения = (Новый размер оклада + Новые размеры ежемесячных выплат, надбавок и доплат, зависящих от суммы оклада) / (Старый размер оклада + Старые размеры ежемесячных выплат, надбавок и доплат)

При применении коэффициентов повышения нужно учитывать, что не все выплаты должны корректироваться. Необходимо применять коэффициент только к тем выплатам, которые установлены как фиксированный процент или определенная кратность к окладу (тарифной ставке). Те выплаты, которые установлены в абсолютном размере (не зависящем от оклада, тарифной ставки) либо в виде некой вилки (диапазона) значений процентов или кратности по отношению к окладу (тарифной ставке), повышать для расчета среднего заработка не нужно.

Для быстроты расчета воспользуйтесь нашим онлайн-калькулятором расчета отпускных.

Считайте отпускные в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Как рассчитать средний заработок

Оформление трудовых отношений в надлежащем виде играет существенную роль в дальнейшем процессе трудовой деятельности. И если для нанимателей теневая занятость наряду с рисками имеет и преимущества — они экономят на налогах и взносах, упрощают отчетность, игнорируют предусмотренные ТК РФ гарантии, то для работников неофициальное трудоустройство больше связано с неблагоприятными последствиями, чем с преимуществами.

Соглашаясь на такие условия труда, человек может забыть об оплачиваемом отпуске, получении выплат во время болезни или увольнении с выходным пособием. И даже если работодатель обещает соискателю соблюдать его трудовые права надлежащим образом, несмотря на отсутствие официального оформления, в большинстве случаев эти заверения голословны.

Таким образом, легальная занятость — это гарантия финансовой стабильности работника в любых жизненных ситуациях, поскольку ТК РФ обязывает нанимателей выплачивать работникам среднюю зарплату при наступлении тех или иных обстоятельств.

Показатель средней заплаты нужен, чтобы оплатить сотрудникам периоды отсутствия в офисе, а также рассчитать ряд начислений. Эта величина используется для начисления отпускных, больничных, оплаты отсутствия на рабочем месте в связи с командировкой или прохождением диспансеризации, для увольнительных выплат при сокращении персонала, а также чтобы начислить декретные пособия. Но чтобы правильно произвести выплаты, бухгалтеру нужно знать, как произвести расчеты и что учесть в этих целях.

Правила расчета среднемесячной зарплаты в ситуациях, закрепленных ТК РФ, унифицированны (ст. 139 ТК РФ). В расчетах используется среднедневной заработок. Однако в зависимости от ситуации могут быть особенности, например, при суммированном учете рабочего времени.

Особенности процедуры расчета средней зарплаты предусмотрены одноименным положением, утвержденным Постановлением Кабмина РФ от 24.12.2007 № 922 (далее положение № 922).

Чтобы посчитать среднемесячные начисления для оплаты больничных и декретных, применяется другой порядок, утвержденный Постановлением от 15.06.2007 № 375 (далее положение № 375).

Расчетный период для расчета среднего заработка

Вне зависимости от того, какой в компании действует режим труда, среднемесячный заработок считается по реально выплаченной сотруднику зарплате и норме выработки за последние 12 месяцев (календарных), идущих перед оплачиваемым событием (ст. 139 ТК РФ, п. 4 положения № 922). То есть расчетным периодом для случаев, предусмотренных ТК, является 12-месячный срок.

При этом календарные месяцы берутся полностью — с 1-го по 30 (31)е число, а для февральского периода — с 1-го по 28 (29)е число.

Вместе с тем, статья 139 ТК РФ разрешает вводить и другие периоды. Главное, чтобы это было официально задокументировано и не ухудшало положение персонала.

При подсчете среднего размера выплат отдельные дни и суммы их оплаты не засчитываются (п. 5 положения № 922). Это периоды:

Отметим, что речь идет о случаях, регламентированных трудовым законодательством. В иных ситуациях, например, для подсчета декретных и детского пособия, период будет другим.

Суммы, входящие в расчет среднего заработка

О том, какие начисления учитываются в подсчетах, кратко говорится в ст. 139 ТК РФ: это все выплаты в рамках принятой в фирме системы оплаты труда. Более подробно этот вопрос раскрыт в п. 2 положения № 922. В нем конкретизировано, что именно подлежит учету:

Выплаты с признаками социальных и не являющиеся оплатой работы из расчета нужно исключать. Речь идет о матпомощи, оплате дороги, обедов, отдыха, ЖКУ и других аналогичных выплатах.

Формула расчета среднего заработка

Для определения среднего размера выплат по оплате труда используется среднедневной заработок. Если в фирме рабочее время учитывается суммированно, то берется иной показатель — среднечасовой заработок (п. 9 положения № 922).

Таким образом, средняя зарплата рассчитывается по формуле: средний заработок (СЗ) = среднедневной заработок x число дней оплачиваемого периода.

При суммированном учете рабочего времени используется другая формула: средний заработок (СЗ) = среднечасовой заработок x число рабочих часов по графику в оплачиваемом периоде.

Исчисление среднего заработка

Для этого нужно знать величину среднедневного заработка (СДНЗ).

Она определяется по формуле (не применяется к расчету отпусков и компенсаций за неиспользованный отпуск, а также для расчета пособий): СДНЗ = зарплата за проработанные в расчетном периоде дни / число проработанных дней.

Чтобы рассчитать отпускные, которые по общему правилу выплачиваются за календарные, а не рабочие дни, применяется другая формула. О ней мы расскажем ниже.

На практике возникают ситуации, когда у работника в необходимом периоде не было выплат по оплате труда или он не работал. В таком случае расчет проводится с учетом следующих особенностей:

Пример исчисления среднего заработка на время командировки

Сотрудник организации с пятидневной рабочей неделей был отправлен в командировку с 11 по 17 февраля 2020 года. Расчетный период 12 месяцев — с 1 февраля 2019 года по 31 января 2020 года. В этом периоде работник три дня болел (с 12 по 14 марта 2019 года) и был в ежегодном оплачиваемом отпуске с 2 по 29 июля 2019 года.

В расчетном периоде сотруднику выплатили:

СДНЗ: 522 000 рублей/224 дня = 2 330,36 рубля.

СЗ: 2 330,36×5 дней командировки (рабочих) = 11 651,80 рубля.

Особенности расчета среднего заработка для больничного

Правила расчета больничных определены положением об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, уходу за ребенком, утвержденным Постановлением Правительства РФ от 15.06.2007 № 375. Чтобы оплатить больничный лист, используется среднедневной заработок (п. 15 положения № 375). В него включаются все выплаты работника, на которые начислены взносы в ФСС. Средняя зарплата определяется по формуле (ч. 3 ст. 14 закона № 255-ФЗ, п. 15 (1) положения № 375): СРДНЗ = заработок за расчетный период / 730.

Расчетным периодом в целях расчета пособия за больничный лист являются два календарных года, предшествующих году болезни (ч. 1 ст. 14 закона № 255-ФЗ, п. 6 положения № 375). При этом средний заработок за каждый год ограничен предельной величиной базы для начисления взносов (ч. 3.2 закона № 255-ФЗ, п. 19 (1) положения № 375).

Если за два последних календарных года у сотрудника не было заработка или его размер не превысил МРОТ, то средний заработок считается равным федеральному МРОТ, установленному на день болезни с учетом районных коэффициентов (ч. 1.1 ст. 14 закона № 255-ФЗ).

Пример расчета

Ежемесячные облагаемые взносами выплаты сотруднику, который представил больничный лист, в 2019 и 2020 годах составляли 60 000 рублей. За расчетный период заработок составил: 720 000 720 000 = 1 440 000 рублей.

Предельная величина базы для начисления взносов в ФСС в 2019 году равна 865 000 рублей, в 2020-м — 912 000 рублей. Заработок сотрудника за каждый год расчетного периода не превысил предельные величины баз.

Определяем средний дневной заработок: 1 440 000 / 730 = 1 972,60 рубля.

Тонкости расчета среднего заработка для отпускных

Гарантия оплачиваемого отдыха предусмотрена ст. 114 ТК РФ. В ней сказано, что на время основного отпуска за работниками сохраняется средний заработок. Так как данный случай предусмотрен ТК РФ, то здесь применяется порядок, предусмотренный п. 2 положения № 922.

Для отпускных начислений в средней зарплате засчитываются выплаты, поименованные принятой в фирме системой оплаты труда. Периодом для подсчета будет 12 календарных месяцев перед отпускным месяцем (п. 4 положения ). Если сотрудник отправляется на каникулы в июне, то для расчетов берется промежуток времени с 1 июня прошлого года до 31 мая настоящего года.

Как правило, отпуск предоставляется в календарных днях (ст. 115 ТК РФ). Для оплаты таких отпусков средний заработок определяется по формуле (п. 9 положения): СЗ = средний дневной заработок x количество календарных дней отпуска.

Для определения среднего дневного заработка используется показатель среднемесячного числа календарных дней, равный 29,3 (п. 10 положения). Однако точная формула зависит от того, полностью сотрудник отработал месяцы расчетного периода или нет.

Месяцы отработаны полностью (пункт 10 положения):

СДНЗ = зарплата за расчетный период (за вычетом неучитываемых сумм) /12 / 29.3

Сотруднику предоставлен дополнительный оплачиваемый отпуск с 20 по 22 января 2021 года. Расчетный период с 1 января 2020 года по 31 декабря 2020 года он отработал целиком. Зарплата за расчетный период составила 600 000 рублей.

СДНЗ составил: (600 000 рублей / 12 / 29,3) = 1 706, 50 рубля.

СЗ за месяц: 1706,50×3 (дни отпуска) = 5 119,50 рубля.

В месяцах были недоработки (пункт 10 положения):

СДНЗ = зарплата за расчетный период / (29,3 x число полностью выработанных месяцев число дней в невыработанных месяцах).

Число дней в невыработанном месяце = 29.3 / (на количество календарных дней месяца x на количество календарных дней, приходящихся на время, проработанное в данном месяце).

Пример расчета

Сотрудник с 11 по 24 января 2021 года отправляется в двухнедельный отпуск. Расчетный период — 1 января—31 декабря 2020 года. В расчет включается 530 000 рублей.

В этом периоде работник не работал:

Таким образом, сотрудник полностью отработал 6 месяцев: январь, июнь, июль, август, сентябрь, ноябрь.

Подсчитываем число дней в не полностью проработанных месяцах:

СДНЗ: 530 000 рублей / (29,3×6 мес. 22,23 дн. 26,46 дн. 22,68 дн.)) = 2 144,27 рубля.

СЗ: 2 144,27 руб. x 14 дн. = 30 019,78 рублей.

Расчет среднего заработка при увольнении

При увольнении сотрудника, ликвидации компании или сокращении штата ему выплачивается выходное пособие в размере среднего за месяц заработка (ч. 1 ст. 178 ТК РФ).

Так как эта выплата предусмотрена ТК РФ, то для расчета среднего заработка применяется общий порядок с использованием среднего дневного заработка (положение № 922).

Согласно пункту 9 положения, для определения средней зарплаты нужно умножить среднедневную зарплату на количество оплачиваемых рабочих дней.

Среднедневная зарплата рассчитывается по формуле:

СДНЗ = начисления за проработанные в расчетном периоде дни / число проработанных дней.

Пример расчета

Сотрудник компании с пятидневной рабочей неделей уволен по сокращению штата 17 августа 2020 года. Ему оплачивается период с 18 августа по 17 сентября 2020 года, то есть 23 рабочих дня. Расчетный период: 1 августа 2019 года — 31 июля 2020 года. Зарплата за этот период составила 420 000 рублей (отпускные не учитываются). В нем было отработано 230 дней.

СДНЗ = 420 000/ 230 дн. = 1 826 рублей;

СЗ — 1 826 рублей x 23 дн. = 41 998 рублей.

Расчет среднего заработка для пособия

События, связанные с рождением ребенка, также подлежат оплате. Женщина получает декретные и в течение первых полутора лет жизни малыша — детское пособие. Их размер тоже привязан к среднему заработку. Декретные составляют 100 процентов средней зарплаты. А детское пособие — 40 процентов от этой величины каждый месяц, но не меньше нижней границы, определяемой государством (ст. 11 закона № 255-ФЗ).

Чтобы посчитать выплаты, следует руководствоваться положением № 375.

Для подсчетов используется средняя зарплата за два календарных года перед годом ухода в декрет. Время работы в другом месте тоже учитывается (п. 6 положения). В средний заработок включаются все начисления работнику, на которые начислены взносы в ФСС.

Если сотрудник уходит во второй декрет без выхода на работу и, соответственно, за последнюю двухлетку ему не платили зарплату, то для исчисления среднего размера выплат по оплате труда неоплачиваемые годы можно заменить. Для этого берутся два предшествующих первоначальному декрету года. Подменять годы можно только в том случае, если в результате декретные и детские выплаты будут больше (п. 11 положения).

Для исчисления размера пособия используется среднедневной заработок (п. 15 положения). Он определяется по формуле (п. 15 (2) положения): СДНЗ = заработок за расчетный период / на число календарных дней в этом периоде.

Из расчета исключаются:

При этом среднедневная зарплата не может быть больше суммы, полученной делением предельных величин баз для начисления взносов, действующих в двух годах, предшествующих отпуску, на 730.

Соответственно, расчет этой величины проводится по формуле: максимальный размер СДНЗ = предельные величины баз за 2 предыдущих года / 730.

Кроме того, если у работника за последние два года вообще не было зарплаты или ее месячный размер не превышал МРОТ, то средний заработок принимается равным МРОТ (п. 11(1) положения). Среднедневной заработок из МРОТ рассчитывается по формуле (п. 15 (3) положения): минимальный СДНЗ = МРОТ на дату отпуска x 24 / 730.

Пример расчета

Сотрудница с 18 января уходит в отпуск по беременности и родам. В последние два года облагаемые взносами выплаты составили: 663 000 рублей: в 2020 году — 339 000 рублей в 2019 году — 324 000 рублей.

Общее количество календарных дней в 2019 и 2020 годах составляет (365 366) = 731. Поскольку в расчетном периоде женщина была 21 день на больничном, то в расчете участвуют только (731 — 21) = 710 дней.

СДНЗ: 663 000 /710 дн. = 993, 80 рубля.

В 2019 году лимиты для страховых отчислений в ФСС — 865 000 рублей, в 2020-м — 912 000 рублей.

СДНЗ в максимально возможном размере: (865 000 912 000) / 730 = 2 434, 25 рубля.

Наименьшая возможная сумма СДНЗ: 12 792 (МРОТ 2021 года) x 24 / 730 = 420,56 рубля.

Учет премии при расчете среднего заработка

Если подсчеты ведутся в рамках ТК РФ, то учет происходит так (п. 15 положения № 922):

Если в расчетном периоде была недоработка или из него убирались дни, то премиальные начисления учитываются:

При этом, согласно подпункту «н» п. 2 положения № 922, премии должны быть предусмотрены системой оплаты труда.

Учет премий для расчета пособий по нетрудоспособности, беременности, родам и уходу за ребенком осуществляется по правилам, установленным п. 14 положениея № 375:

Таким образом, правила расчетов зависят от многих факторов. Применение одного или другого порядка обусловлено конкретной ситуацией. Для случаев, указанных в ТК (отпуск, служебная поездка, увольнение, прохождение обязательного медосмотра), действуют свои унифицированные правила. Однако и здесь формулы могут различаться в зависимости от определенных условий. Для исчисления пособий по болезни, детских и декретных есть свои особенности и применяется иной порядок. Формулу для подсчетов нужно выбирать с учетом того, за какое событие будет начисляться пособие.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок.