Что будет если клиент выберет повышенную процентную ставку

8 факторов, от которых зависит ставка по кредиту

Один из главных параметров, по которому заёмщики выбирают кредит, — это процент, который придётся переплатить банку. По данным ЦБ, в январе 2021 года средняя ставка по кредитам сроком до одного года составляла 13,51% годовых, а свыше года — 10,63% годовых. Мы решили разобраться, от чего зависит ставка по кредиту в разных банках и какие факторы влияют на её окончательный размер для клиента.

1. Ключевая ставка

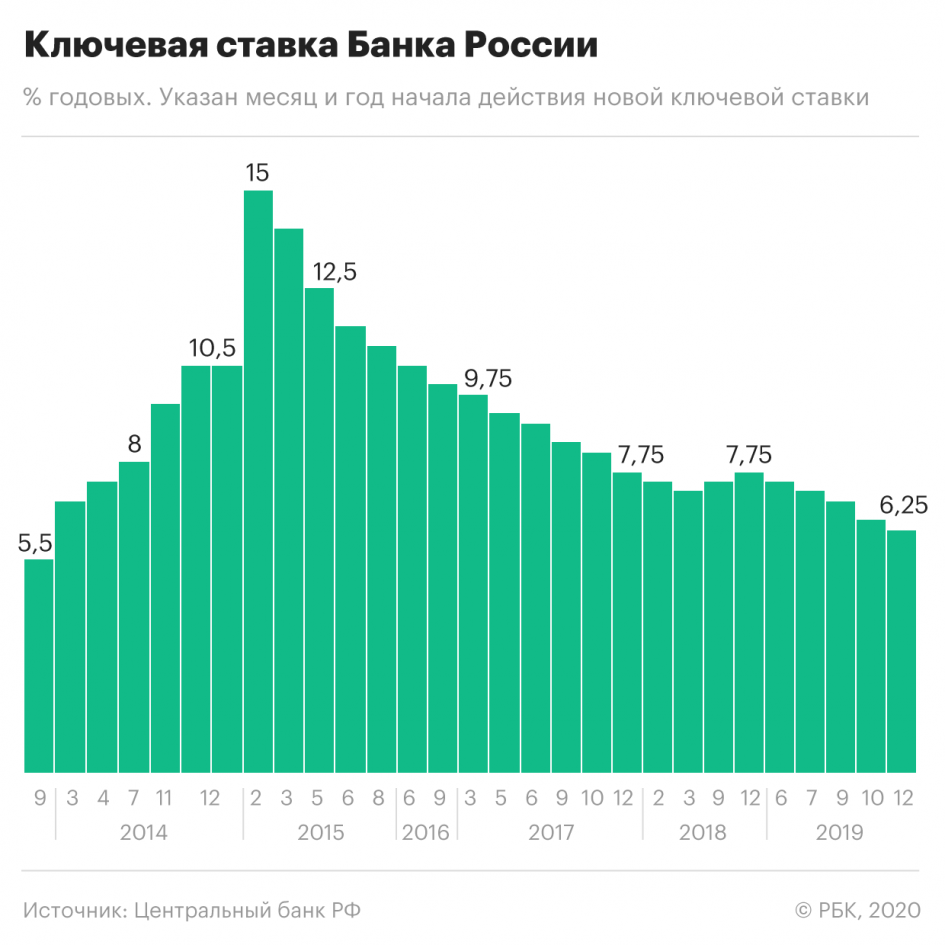

Сейчас ставка ЦБ составляет 4,5% годовых. Это довольно мало: в последние годы ключевая ставка находилась на историческом минимуме. И только в марте 2021 года ЦБ впервые с 2018 года повысил её — с 4,25% годовых на 0,25 процентного пункта. Необходимость в таких действиях финансовый регулятор объяснил повышенной инфляцией и более быстрым, чем ожидалось, восстановлением экономики после пандемии коронавируса.

2. Стратегия банка

Размер итоговой ставки, конечно, определяет сам банк — в зависимости от своей политики и стратегии.

Например, банк может стремиться к увеличению кредитного портфеля, и тогда он будет снижать ставку, отмечают в банке «Зенит». В других же случаях кредитные организации, наоборот, делают ставку на депозиты — и в этом случае поднимают ставки по кредитам, чтобы ограничить эту сферу своей деятельности.

Повлиять на такое решение банка заёмщик не может. Но зато можно выбрать банк с более низкими ставками по кредиту. На Сравни.ру есть специальный сервис — «Персональный подбор кредита», который позволяет узнать лучшее предложение, которое банки готовы предложить именно вам.

Сервис работает так: вы заполняете небольшую анкету, где нужно указать цель кредита, желаемую сумму и город получения, а также ФИО, электронную почту, телефон и данные паспорта. Эти данные нужны, чтобы сервис проверил ваш кредитный рейтинг — от него зависит ставка и готовность банков одобрить вам кредит.

Затем сервис покажет подборку предложений банков, которые с высокой вероятностью будут готовы одобрить вам кредит. В понравившийся банк вы можете отправить заявку и узнать ответ в течение нескольких минут.

3. Сумма и срок кредитования

Большую роль играют сумма и срок кредитования. Как правило, долгосрочный крупный кредит банк готов выдать под меньшую ставку, чем небольшой и краткосрочный.

«Процентная ставка по долгосрочному кредиту, по которому предоставлен ликвидный залог, будет меньше, чем по краткосрочному кредиту без обеспечения. При этом процентные ставки в первую очередь зависят от типа кредита. К примеру, ставка по потребительскому кредиту сроком до года будет выше, чем по кредиту с большим сроком кредитования», — говорит руководитель управления кредитования физических лиц АО «Банк Финам» Ольга Бычкова.

В целом банк больше заинтересован в том, чтобы люди брали в нём крупные кредиты и достаточно надолго, чтобы сумма выплат в итоге оказалась довольно значительной и выплачивалась долгий срок. А небольшие краткосрочные кредиты менее интересны банкам.

4. Возраст заёмщика

Очень важные параметры, на основе которых банк принимает решение, одобрить ли кредит и под какую ставку, — это сфера занятости потенциального клиента, а также его возраст, отметили в пресс-службе Промсвязьбанка.

Согласно исследованию Банка России, в 2019 и 2020 году наиболее активными заёмщиками в России были люди в возрасте от 30 до 40 лет, на них приходилось 40% всей задолженности физических лиц по кредитам в стране. Именно эту категорию людей очень любят в банках. Они, как правило, имеют стабильный доход, постоянную работу и более ответственны при возврате кредитов.

Но несмотря на любовь к людям среднего возраста, для молодёжи и пенсионеров банки тоже предусмотрели программы кредитования. В Сбербанке такая категория заёмщиков (и пенсионеры, и молодёжь) может получить кредит по ставке от 10,9% при наличии поручителя. Да и вообще, пенсионеры, несмотря на возраст, являются в целом желаемой категорией для банка, так как они очень дисциплинированные. А молодёжь, как правило, получает более высокую ставку.

Посмотреть ставки по кредитам в разных банках

5. Наличие зарплатной карты в банке

Если клиент получает зарплату на карточку банка — то есть является зарплатным клиентом, — то получить кредит под более низкую ставку ему будет проще.

Так, например, в Сбербанке, когда банк знает, сколько его клиент получает и сколько тратит, он может сам прислать СМС или показать в разделах «Кредиты» в приложении « Сбербанк Онлайн » предварительное предложение оформить кредит по минимальной ставке от 10,9%. А в ВТБ ставки для зарплатных клиентов стартуют вообще от 6% годовых.

6. Платёжеспособность

Если человек, который обращается за кредитом, не является зарплатным клиентом банка, то ставка для него, как правило, будет выше. Но многое будет зависеть от целой совокупности факторов, по которым банк оценивает финансовые обстоятельства заёмщика.

Например, Ситибанк ориентируется на кредитное качество заёмщика и анализирует, как аккуратно клиент будет выплачивать свою задолженность, говорит руководитель управления потребительского кредитования дирекции по работе с частными клиентами Ситибанка Анна Цветкова. Клиенты с наивысшим кредитным качеством могут претендовать на минимальную ставку. Чем ниже кредитное качество потенциального заёмщика, тем выше назначаемая ставка.

Сюда входят такие параметры, как : соотношение доходов и расходов, наличие движимого и недвижимого имущества в собственности, возможность предоставить залог или пригласить поручителей и многое другое.

7. Кредитная история

Ещё один критерий — наличие кредитной истории и, главное, её качество. Кредитная история — это документ, который характеризует платёжную дисциплину человека за последние 10 лет и отражает то, какие кредиты он брал и выплатил (или не выплатил) и насколько своевременно. Кредитные истории формируют бюро кредитных историй (БКИ) на основании информации о заёмщике, которую туда направляют банки.

Получив эту информацию, заёмщик может запросить свою кредитную историю во всех БКИ, где она есть, в любой момент бесплатно — до двух раз в год. Банки же, оценивая кредитные качества заёмщика, запрашивают кредитную историю самостоятельно.

Банки оценивают кредитную историю заёмщика, используя специальную шкалу — кредитный рейтинг. Чем выше количество баллов рейтинга, тем надёжнее считается заёмщик. Рейтинг зависит от разных параметров: наличие уже выплаченных или действующих кредитов, просрочек, долговой нагрузки (чем больше денег остаётся у заёмщика после выплаты минимальных платежей по действующим кредитам, тем лучше) и других.

Чтобы посмотреть, как улучшить ваш кредитный рейтинг, можно купить отчёт « Идеальный заёмщик » с пошаговой инструкцией и расшифровкой всех факторов, влияющих на ваш рейтинг. Отчёт стоит 390 ₽.

Наличие хорошей кредитной истории — всегда большой плюс для потенциального заёмщика, подтверждает Анна Цветкова из Ситибанка. На основании истории по текущим и уже выплаченным кредитам банк может предположить, насколько аккуратно он будет выплачивать новое кредитное обязательство.

8. Наличие страховки

Приобретение страховки (жизни и здоровья заёмщика) — дополнительный фактор, который может понизить уровень процентной ставки по кредиту. Так, например, банк «Уралсиб» в апреле снизил ставки по потребительским кредитам — теперь они начинаются от 5% годовых при одновременном оформлении полиса страхования жизни и здоровья.

Важно отметить, что такая страховка — необязательное условие, и банки не имеют права требовать от заёмщика оформить её. Но могут повышать ставку, если страховки нет или если клиент откажется от страховки в «период охлаждения» (такое условие часто прописано в договоре — поэтому обязательно читайте договор перед тем, как поставить свою подпись и согласиться на кредит).

При этом оформление страховки далеко не всегда в конечном итоге уменьшит ставку по кредиту. Банк всё равно рассматривает целую совокупность различных параметров заёмщика, и страховка может стать далеко не самым значимым из них. Например, в Ситибанке нам рассказали, что у них нет обязательного страхования при оформлении кредита, и поэтому наличие или отсутствие страховки вообще не влияет на ставку.

Комментарий эксперта

У каждого банка своя методика оценки того или иного заёмщика, то есть каждый банк по своей внутренней методике рассчитывает рейтинг клиента, который складывается из множества факторов.

Описать портрет заёмщика, который будет идеальным для всех, к сожалению, не получится. В целом банк должен оценивать перспективы возврата как высокие. На это влияет, конечно, возраст клиента, опыт работы, компетенция и область деятельности, наличие имущества в собственности, сумма кредита, сроки кредитования, наличие страховки и залога.

Наличие детей, конечно же, не является минусом заёмщика. Скорее, оно влияет на допустимый уровень кредитной нагрузки и учитывается при оценке доходов и расходов человека, который обращается за кредитом.

А вот отсутствие кредитной истории — это минус для клиента, так как количество знаний о нём, которые может получить банк при принятии решения, значительно снижается. Кредитная организация не может оценить многие значимые факторы, а значит, и уровень кредитного риска возрастает, и это, без сомнения, влияет на процентную ставку.

Как частному инвестору реагировать на изменение процентной ставки ЦБ

Базовая процентная ставка — что это такое?

Базовая (или ключевая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и обычным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Зачем ЦБ меняет ставку?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику в стране.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. В этой ситуации ЦБ повышает процентную ставку. Покупательная способность населения и темпы развития экономики проседают, но зато инфляция оказывается под контролем.

При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Какая связь между ставкой и фондовым рынком?

На стоимость акций ключевая ставка тоже влияет, и может даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

Что будет на ближайшем заседании ЦБ?

Опрошенные РБК Quote аналитики прогнозируют, что на ближайшем заседании Центробанк с большой долей вероятности откажется от снижения процентной ставки и оставит ее в силе — на уровне 6,25% годовых.

Связано это в первую очередь со вспышкой коронавируса, полагает эксперт долгового рынка «Иволга Капитала» Илья Григорьев: «Если до проявления ситуации снижение ставки было под вопросом из-за нестабильности на сырьевых рынках и продолжавшихся эффектов предыдущих снижений ставок, то сейчас давление на монетарную ситуацию происходит еще сильнее. ЦБ, вероятнее всего, пока возьмет паузу для оценки эффектов происходящего на мировых рынках до апреля».

С этим согласен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. По его словам, если ЦБ все же снизит ставку, это станет потрясением для рубля.

«И большинство опрошенных аналитиков, и диспозиция на денежном рынке предполагают отсутствие изменений, — пояснил Коган. — Банк России на текущий момент не обладает всей полнотой информации о том, как будет развиваться эпидемия нового коронавируса, насколько сократится потребление энергоносителей и как долго будет продолжаться бегство от риска на мировых финансовых рынках, против которого сохранение высокой с учетом инфляции ключевой ставки может служить компенсаторным механизмом».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Повышенный процент и навязанные услуги: семь дел клиентов против банков

Фабрика мороженого «Престиж» оформила кредит в ПАО «ВТБ24» на 15 млн руб. По условиям договора ставка составила 12,7 % годовых. Спустя 7 месяцев банк уведомил о повышении процента по кредиту до 19% годовых: в приложении к соглашению есть особые условия, которые позволяют изменять процентную ставку в одностороннем порядке. Если фабрика этот документ подписала, значит, она согласилась со всеми его условиями.

Но заемщик успешно оспорил изменение. По мнению суда, банк должен был обосновать, почему поднял ставку. Суд решил, что причин для этого у «ВТБ24» не было. Решение устояло в апелляции и кассации (дело № А56-25803/2015)

Одностороннее изменение условий кредитования было и остается одним из самых частых причин споров с банками, считает Ольга Туренко, адвокат АК Бородин и Партнеры Бородин и Партнеры Федеральный рейтинг. группа Банкротство (включая споры) (mid market) группа Налоговое консультирование и споры (Налоговые споры) группа Разрешение споров в судах общей юрисдикции ×

Как правило, договор дает банку право изменять условия кредитования. Но если не указано, когда в каких случаях это возможно, то это нарушение ч. 1 ст. 29 закона о банках. Тогда положение об изменении процента неправомерно.

Ольга Туренко, адвокат АК Бородин и Партнеры Бородин и Партнеры Федеральный рейтинг. группа Банкротство (включая споры) (mid market) группа Налоговое консультирование и споры (Налоговые споры) группа Разрешение споров в судах общей юрисдикции ×

Если такие случаи в соглашении предусмотрены, то банку придется доказать в суде, почему при этих основаниях возможно изменить условия кредита, отмечает Туренко.

Часто встречаются споры из-за навязанных страховок. По делу № 2-7801/2019 «Уралсиб» одобрил Ивану Учаеву* кредит по пониженной ставке на условии, что он застрахует свою жизнь и здоровье. Мужчина согласился и заключил договор страхования в СК «Уралсиб Страхование». А через неделю решил «перестраховаться» и оформил полис в другой компании.

В ответ банк повысил процент по займу с пониженных 11,9% до обычных 17,9%. Поскольку по документам оба соглашения нужно заключать одновременно, в один день. Второй договор страхования Учаев подписал спустя неделю, то есть нарушил условия соглашения. Клиент обратился в суд и поначалу проигрывал.

Но Верховный суд акты нижестоящих инстанций отменил и направил дело на пересмотр (пока не рассмотрено). Коллегия указала: суды не учли, насколько реально исполнить условие об одновременном заключении договоров, и не оценили его законность. ВС указал, что согласно ч. 12 ст. 7 закона о потребительском кредите («Заключение договора потребительского кредита»), если клиент не предоставит договор страхования в течение 30 дней, банк может потребовать досрочно погасить заем, но никак не повышать процент по кредиту (дело № 49-КГ20-18-К6).

О страховке спорят и тогда, когда клиент погасил кредит досрочно. Так произошло с Ольгой Ромашкиной*. Она погасила автокредит в «Плюс Банке» за год вместо пяти лет и потребовала от «Росгосстрах-Жизнь» вернуть ей пропорциональную часть премии в размере 128 000 руб. Компания отказалась, суды с этим согласились. Поскольку договор страхования истица заключила добровольно, стороны согласовали условия, а сам факт погашения кредита не является основанием для возврата страховой премии. Другого мнения оказался Верховный суд. Он указал: заемщик вправе требовать возврата части страховой премии (если погасил кредит раньше времени), но при условии, что выплата по страховке зависит от остатка долга по кредиту (дело № 78-КГ18-18).

В 2007 году Кристина Казанкина* оформила в «УРСА Банке» кредитную карту и пользовалась, но долг не гасила. К 2014 году долг вырос до 865 000 руб., а права требования перешли к коллекторскому агентству ООО «Бастион». Согласия Казанкиной на такую сделку не спрашивали.

Две инстанции нарушений закона не нашли и иск удовлетворили. Суды решили, что согласия Казанкиной на заключение договоров цессии не требовалось, поскольку личность кредитора не имела для нее значения. Апелляция обратила внимание еще и на то, что в кредитном договоре не было запрета на передачу прав на долг третьим лицам.

Верховный суд с нижестоящими инстанциями не согласился. Он напомнил, что специальные положения закона о защите прав потребителей не позволяют банку уступать долги компаниям без специальной лицензии, а ее у «Бастиона» не было. ВС отметил, что на передачу долга договор и не нужен (о нем говорила апелляция). Наоборот, стороны могут согласовать возможность передачи прав требования по долгу, в том числе и коллекторам. Так как такого пункта в соглашении между Казанкиной и банком не было, ВС направил дело на новое рассмотрение в апелляцию. При повторном рассмотрении Новосибирский областной суд решение райсуда отменил, в удовлетворении иска отказал (дело № 67-КГ19-2).

Кудрявцев полагает, что кредитные организации выполняют условие, на которое указал ВС: включают в договор пункт о возможности уступки прав требований. Заемщик может попросить исключить этот пункт, но банк – сильная сторона и вряд ли на это пойдет.

Индивидуальный предприниматель Данил Ульянов открыл счет в Промсвязьбанке, на следующий день на него поступило около 120 млн руб. Банк сразу запросил у ИП сведения и документы о переведенных средствах, согласно антиотмывочному закону (№ 115-ФЗ).

Ульянов отчитался, но банк решил, что недостаточно, и ввел ограничения по операциям банковского счета. ИП попросил закрыть счет и перевести деньги в другой банк. Промсвязьбанк так и сделал, но взыскал «заградительную комиссию» в 10% от остатка средств. То есть почти 12 млн руб. Предприниматель с этим не согласился и через суд потребовал вернуть деньги как неосновательное обогащение. Первая инстанция ему отказала. 9-й ААС снизил размер комиссии до 1%, а почти 11 млн руб. указал вернуть клиенту. С этим согласилась и кассация, а ВС не стал передавать кассационную жалобу банка для рассмотрения экономколлегии (дело № А40-195846/2018).

В 2017 году АО «ТАЛК» открыло кредитную линию с лимитом в 40 млн руб. в Стройлесбанке. А он удержал комиссию за открытие кредитной линии, которая согласно договору составила 390 000 руб.

Так как около 90% акций «Талка» находятся в собственности Тюменской области, в интересах региона в суд обратился прокурор области (согласно ст. 52 АПК «Участие в деле прокурора»). Он просил АС Тюменской области признать недействительным пункт договора о дополнительной комиссии и обязать банк вернуть ее. Надзорное ведомство указало, что банк фактически взыскал допкомиссию за свои договорные обязательства. Убедить первую инстанцию прокурор не смог: суд решил, что пункт нужен для компенсации возможных финансовых потерь банка. Апелляция встала на сторону истца: условие незаконное, поскольку не подразумевает оплату каких-либо дополнительных услуг. Это решение «засилил» суд округа (дело № А70-11653/2018).

По мнению судов, банки должны доказывать, что понесли издержки в связи с открытием кредитной линии.

Заемщику, чтобы оспорить комиссию за стандартную услугу банка, нужно обращать внимание, что банк не понес дополнительных затрат, заключает Рубанов.

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

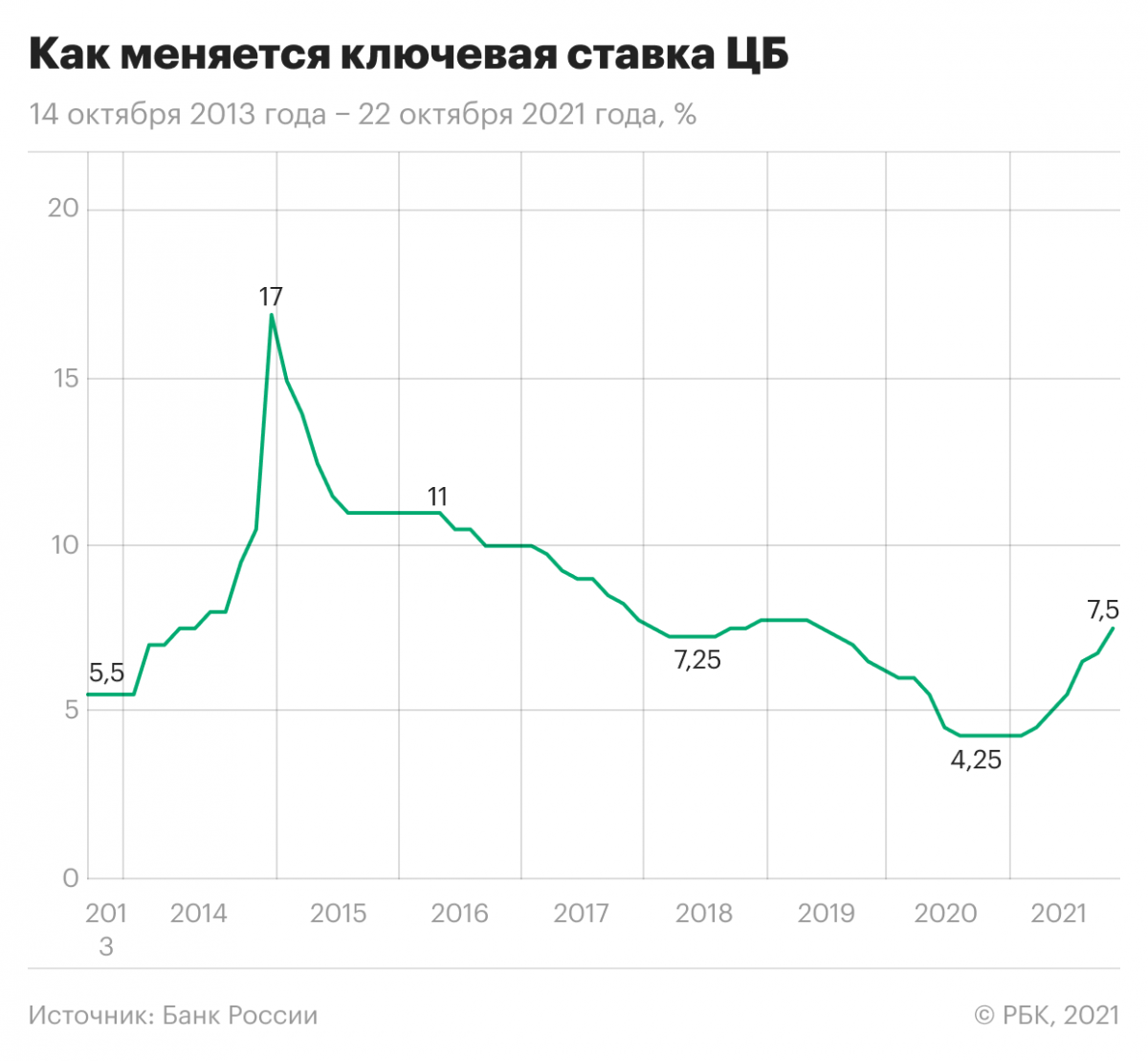

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале