Что будет если зашортить акции перед дивидендами

Вот почему нельзя продавать (шортить) акции перед дивидендами

Сегодня будем говорить про то, что вам никогда не стоит делать на фондовом рынке, а именно продавать (шортить) акции перед дивидендами.

Кому удобнее есть видео-формат:

Дивиденды и реестр акционеров

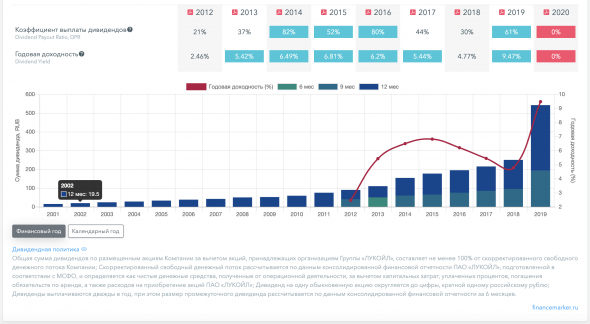

В первую очередь пару слов о том, что вообще такое дивиденды. Дивиденды — это способ компании выплатить часть прибыли. Для частных инвесторов — это отличный способов получения дополнительной доходности на фондовом рынке не просто от переоценки тех активов, которые вы купили, а от участия в той прибыли, которую генерирует компания.

Когда компания объявляет выплату дивидендов, назначается определенный день, на который составляется так называемый реестр акционеров, то есть список людей, кто в этот день числится как держатель акций.

Именно эти люди получат в итоге дивиденды. Из-за этого возникает ситуация, при которой, если вы сегодня покупаете акции, вы получаете дивиденды, а если вы, завтра покупаете акции, вы дивиденды уже не получаете.

Дивидендный гэп

И, конечно же, это должно быть учтено в рыночной цене. Здравый смысл говорит о том, что если сегодня я покупаю акцию за 100 рублей, но получу дивиденды 10 рублей, то завтра я за эти же акции 100 рублей точно не заплачу, потому что уже дивиденды уже не получу.

Это изменение заложено в цену, и выражается в таком явлении, как дивидендный гэп — в первый день, когда акции торгуются уже без дивидендов, цена падает примерно на размер этих самых дивидендов.

На фоне этого может возникать целый ряд разных дивидендных стратегий, когда мы будем действовать по-разному в зависимости от того, какую стратегию мы выбрали.

Дивидендные стратегии

Самая простая — это просто купить акции, попасть в дивидендную отсечку, получить дивиденды.

Другая стратегия — мы покупаем акции сразу в первый день после отсечки, когда они торгуются уже без дивидендов. То мы покупаем по более низкой цене в расчете на то, что дивидендный гэп будет закрываться.

Как правило, достаточно часто он действительно закрывается. Фактически, это позволяет другим способом получить не гарантированную, но вероятную доходность.

Ещё одна стратегия, когда мы за несколько месяцев до отсечки покупаем акции в расчете на то, что с каждым днем все больше инвесторов будет покупать данные акции (инвесторы будут хотеть получить дивиденды). Спрос будет повышаться и ближе к дивидендной отсечке будет подрастать цена.

При этом мы также продаем до дивидендной отсечки, то есть сам дивиденд мы не получаем, а получаем прибыль за счет увеличенного спроса и повышения цены акции.

Стратегий может быть очень много. Нельзя однозначно сказать какая из них лучше, какая хуже. Для разных акций все может быть по-разному. Дивидендный гэп может закрываться быстро, а может вообще не закрываться.

Здесь гарантированная прибыль будет только непосредственно от самого дивиденда. Но вы можете получить дивиденд, а после дивидендной отсечки акции обвалятся. То есть идеальной стратегии нет.

Продажа акций (шорт) перед дивидендами

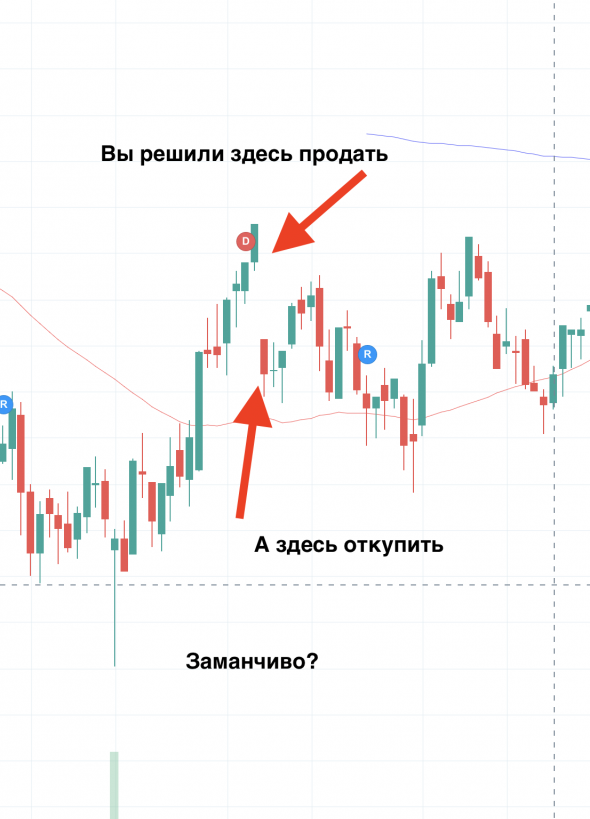

Наконец, мы подбираемся к самому интересному. Это стратегия, когда вы думаете, что можете продать акции перед дивидендной отсечкой, а на следующий день после гэпа откупить обратно дешевле.

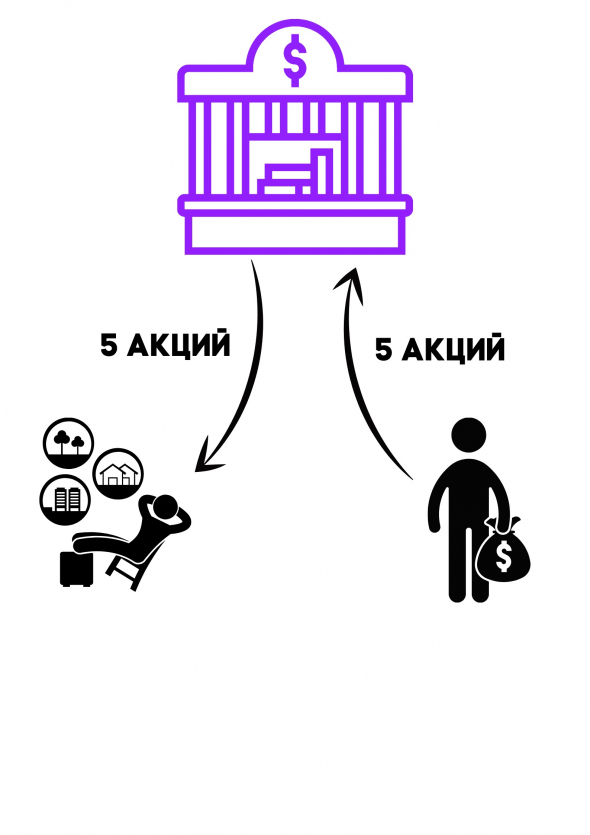

Чтобы вам продать акции, вам нужно, чтобы они у вас как-то оказались. Поэтому, когда вы продаете акции, вы фактически их занимайте у своего брокера. Он данные акции начисляет вам на брокерский счет. Далее их уже продаете вы.

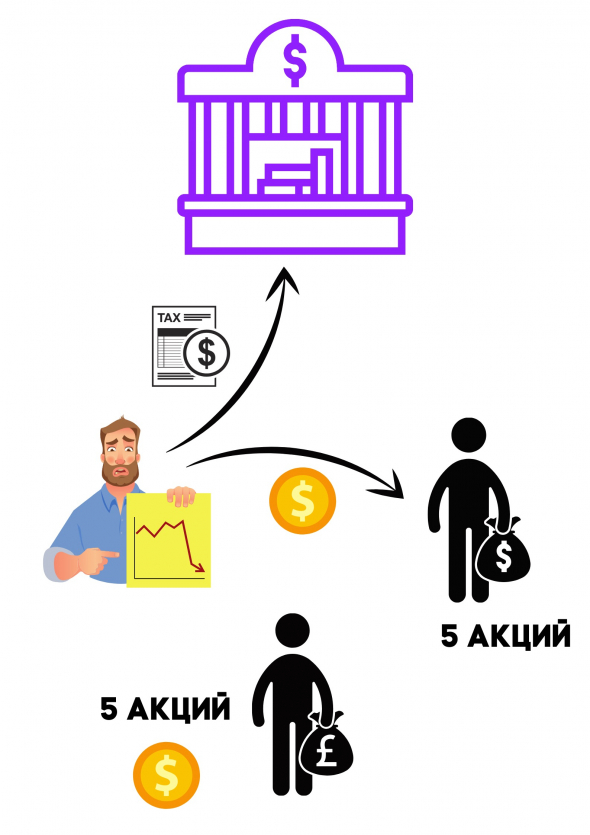

Чтобы вам брокер одолжил акции, он их должен у кого-то взять. Скажем у нас есть человек А, который хочет получить дивиденды по данным акциям, которые он купил сегодня или заранее. Он их держит и хочет получить дивиденды. Брокер занимает акции у человека А зачисляет их на ваш брокерский счет.

А вы их продаете человеку Б, который точно также хочет получить дивиденды. Единственное что он не покупал акции заранее, а пришел на рынок сегодня, в последний день, когда можно купить акции с дивидендами.

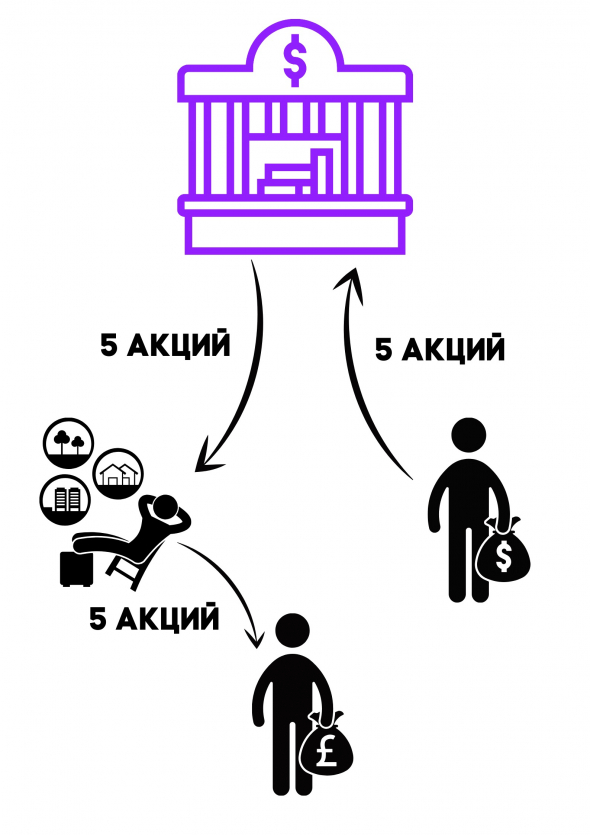

Возникает ситуация, при которой у нас и человек А, который покупал акции заранее (и держит их до дивидендной отсечки) должен получить дивиденды (он же не знает, что брокер их перезанял), и человек Б купил акции и также будет акции держать до отсечки.

Но фактически, если это были 5 акций человека А и 5 акций человека Б, в сумме оба эти человек получат дивиденды как за 10 акций. Но схема такая, что это одни и те же акции и их всего 5.

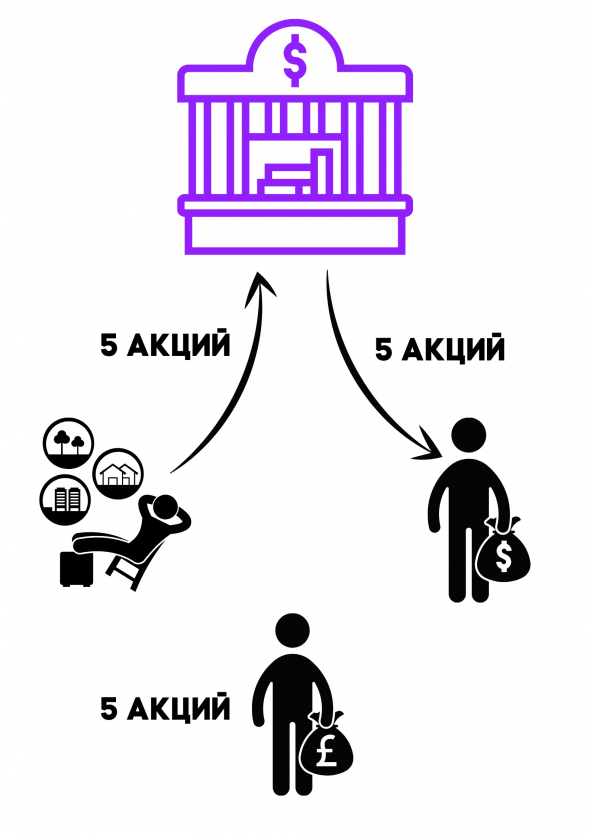

Что происходит дальше? Настает новый день, вы обратно откупайте акции и возвращаете заем своему брокеру. Брокер возвращает акции человеку А. Вы получили доход благодаря дивидендному гэпу, то есть вы продали дороже, откупили дешевле. Человек А получил назад свои акции, человек Б также имеет свои акции.

Кульминация и развязка

Дальше происходит самое интересно. Непосредственно компания, согласно своему реестру акционеров, начинает выплачивать те дивиденды, которые причитаются. У компании в реестре акционеров есть человек Б, но человека А у нее нет.

Его нет потому что его акции были отданы в заем вам, и вы их перепродали человеку Б. От компании дивиденды получает только человек Б. Брокер за него удерживает налог, начисляет дивиденды и так далее.

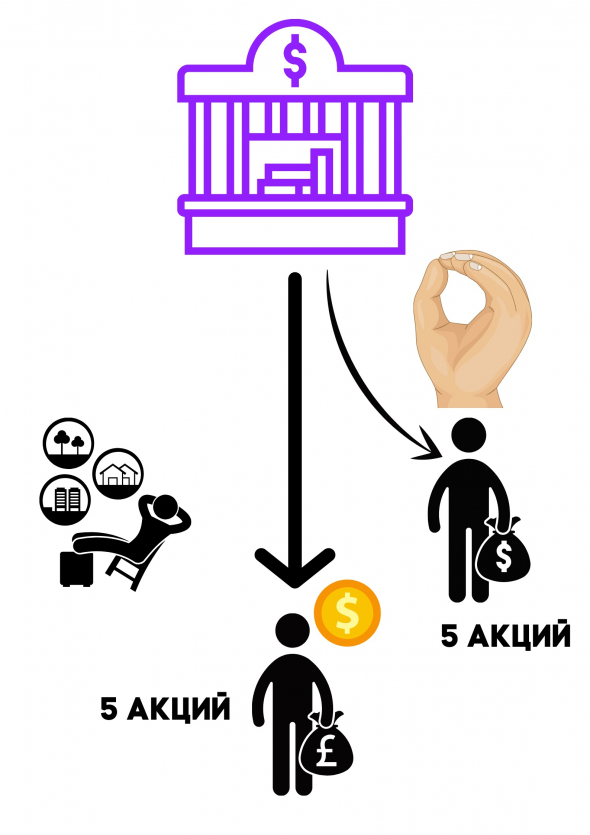

А человеку А дивиденд должны заплатить теперь именно вы, и брокер будет удерживать эти деньги с вас.

Главное, что вы заплатите не просто дивиденд, но еще и налог. Потому что с дивидендов платится налог 13%.

Теперь получается такая ситуация:

Теперь посчитаем ваш минус.

Вот такая ситуация, поэтому, как мы уже и говорили ранее, ни в коем случае не стоит продавать (шортить) акции перед дивидендами. Как правило, брокеры если не дают своим клиентам проводить такие операции, то как минимум предупреждают их о последствиях. Но если нет — за все будете платить вы.

А вы что об этом думаете? Знали про такой нюанс фондового рынка?

Что будет с дивидендами, если в дату отсечки ценные бумаги были в шорте?

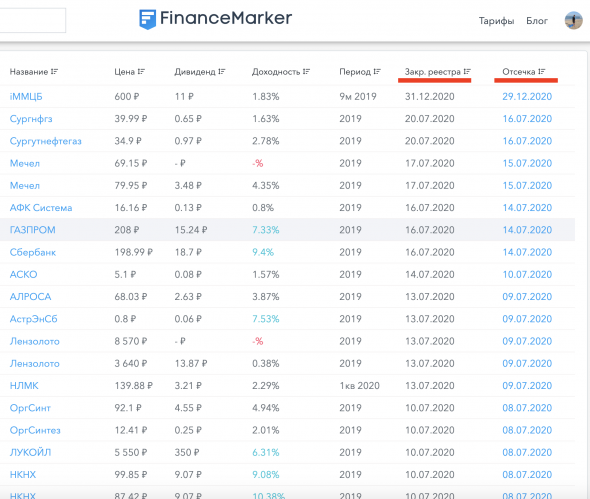

Достаточно часто встречается ситуация, когда после закрытия реестра акционеров котировки на акции снижаются примерно на величину объявленных дивидендов. Это явление называется дивидендным гэпом и привлекает начинающих трейдеров возможностью заработать на коротких позициях — шортах. Трейдер берёт бумаги в долг у брокера, продаёт их по высокой цене, потом покупает дешевле и возвращает брокеру, а разницу забирает себе.

Однако в случае, если на дату отсечки по бумагам был открыт шорт, вам придётся заплатить размер дивидендов инвестору, который купит акции, плюс налог в размере 13% от этой суммы. Дивидендный гэп не всегда равен сумме дивидендов, поэтому в итоге вы можете получить даже отрицательный результат. Подробно условия начисления дивидендов при шорте разобраны в статье «Открытого журнала» на примере акций Московской биржи.

Хотите увидеть в данной рубрике ответ на ваш вопрос? Задайте его через форму обратной связи внизу страницы!

Также напоминаем, что клиенты «Открытие Брокер» могут получить бесплатную консультацию наших экспертов на сайте или в личном кабинете.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Дивиденды, шорт и гэп

Рассмотрим риски короткой позиции по ценным бумагам в дивидендный период.

Многие, кто торгует на рынке, заметили, что в период «отсечек» (даты фиксации реестра акционеров, имеющих право на получение дивидендов) цена по бумагам резко падает вниз. Такая ситуация называется «дивидендным гэпом».

Ниже приведён пример гэпа в акциях Московской биржи. Дата фиксация реестра — 15 мая 2018. Так как расчёты на бирже проходят в режиме Т+2, последняя дата сделки для попадания в реестра акционеров — 11 мая 2018. Акции на открытии торгов после 11 мая упали на 5 рублей, что примерно эквивалентно сумме дивидендов — 5,47 рубля на акцию.

Для неопытного человека такая ситуация может показаться способом лёгкого заработка, ведь дата фиксации реестра известна заранее. Однако прежде чем шортить, давайте ознакомимся со всеми присущими рисками.

Шорт, или короткая позиция, представляет собой ситуацию, при которой брокер одалживает вам ценные бумаги, которых у вас нет, для продажи. Таким образом, появляется возможность зарабатывать на падении цены: продал дорого, после падения цены откупил и вернул брокеру бумаги. За эту услугу брокер берёт вознаграждение в виде ставки по сделкам специального РЕПО. Такие сделки совершаются ежедневно до тех пор, пока вы не закроете короткую позицию.

Репо (от англ. repo – repurchase agreement) – вид сделки, при которой ценные бумаги продаются и одновременно заключается соглашение об их обратном выкупе по заранее оговоренной цене

Необходимость специальных сделок РЕПО обусловлена тем, что, согласно действующему законодательству, на счетах депо не может быть отрицательного остатка. Депозитарий может учитывать только права требования депонента на ценные бумаги. Никаких долгов по ценным бумагам! Поэтому по коротким позициям брокер вынужден каждый вечер привлекать с рынка или занимать у других клиентов ценные бумаги, чтобы покрыть ваш минус.

Ст.8 федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»

В день фиксации реестра акционеров составляется список лиц, имеющих право на получение дивидендов от компании. Но тот, кто дал вам взаймы акции, не может получить дивиденды, так как вы продали его бумаги. Чтобы исправить эту несправедливость, брокер удерживает с вашего счёта сумму, эквивалентную сумме дивидендов, причитающейся первоначальному владельцу. С учётом того, что для первоначального владельца такая операция будет доходом, она облагается НДФЛ. Поэтому дополнительно брокер спишет сумму НДФЛ 13% от суммы дивидендов.

Вернёмся к дивидендному гэпу в акциях Московской биржи.

Допустим, вы очень удачливы: 11 мая продали 500 акций по 123 рубля (максимум в тот день) на сумму 61 500 рублей, а 14 мая откупили их по 118 рублей (минимум в тот день) на 59 000 рублей. Прибыль от сделок составит 2,5 тысячи рублей. Однако брокер удержит с вас сумму дивидендов, увеличенную на 13%, а это 3 143,69 рублей = [5,47 рублей за акцию] * [500 акций] / [1-13%]. Очевидно, что игра не стоила свеч, так как по итогу ваш финансовый результат составил бы 643,68 рублей.

С теорией всё более-менее понятно, а что насчёт практики? Откройте брокерский счет онлайн в «Открытие Брокер» и начинайте торговать прямо сейчас! А мы поможем советами и рекомендациями – всё самое полезное каждую неделю будет приходить прямо на ваш email, если подпишетесь на рассылку.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как зарабатывать на падении акций

Сага о короткой позиции

Вы уже очень умные.

Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Как инвестировать в акции и не прогореть

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

900 000 Р деньгами

100 000 Р акциями «Магнита»

Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз:

900 000 Р деньгами

100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

900 000 Р деньгами

0 Р акциями «Магнита»

Итого: 900 000 Р

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

1 000 000 Р деньгами

0 акций «Магнита»

Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч:

1 000 000 Р деньгами

+100 000 Р от проданных акций «Магнита»

Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз:

1 000 000 Р деньгами

100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера:

Вот почему нельзя продавать (шортить) акции перед дивидендами

Всем привет!

Сегодня будем говорить про то, что вам никогда не стоит делать на фондовом рынке, а именно продавать (шортить) акции перед дивидендами.

В первую очередь пару слов о том, что вообще такое дивиденды. Дивиденды – это способ компании выплатить часть прибыли. Для частных инвесторов – это отличный способов получения дополнительной доходности на фондовом рынке не просто от переоценки тех активов, которые вы купили, а от участия в той прибыли, которую генерирует компания.

Когда компания объявляет выплату дивидендов, назначается определенный день, на который составляется так называемый реестр акционеров, то есть список людей, кто в этот день числится как держатель акций.

Именно эти люди получат в итоге дивиденды. Из-за этого возникает ситуация, при которой, если вы сегодня покупаете акции, вы получаете дивиденды, а если вы, завтра покупаете акции, вы дивиденды уже не получаете.

И, конечно же, это должно быть учтено в рыночной цене. Здравый смысл говорит о том, что если сегодня я покупаю акцию за 100 рублей, но получу дивиденды 10 рублей, то завтра я за эти же акции 100 рублей точно не заплачу, потому что уже дивиденды уже не получу.

Это изменение заложено в цену, и выражается в таком явлении, как дивидендный гэп – в первый день, когда акции торгуются уже без дивидендов, цена падает примерно на размер этих самых дивидендов.

На фоне этого может возникать целый ряд разных дивидендных стратегий, когда мы будем действовать по-разному в зависимости от того, какую стратегию мы выбрали.

Самая простая – это просто купить акции, попасть в дивидендную отсечку, получить дивиденды.

Другая стратегия – мы покупаем акции сразу в первый день после отсечки, когда они торгуются уже без дивидендов. То мы покупаем по более низкой цене в расчете на то, что дивидендный гэп будет закрываться.

Как правило, достаточно часто он действительно закрывается. Фактически, это позволяет другим способом получить не гарантированную, но вероятную доходность.

Ещё одна стратегия, когда мы за несколько месяцев до отсечки покупаем акции в расчете на то, что с каждым днем все больше инвесторов будет покупать данные акции (инвесторы будут хотеть получить дивиденды). Спрос будет повышаться и ближе к дивидендной отсечке будет подрастать цена.

При этом мы также продаем до дивидендной отсечки, то есть сам дивиденд мы не получаем, а получаем прибыль за счет увеличенного спроса и повышения цены акции.

Стратегий может быть очень много. Нельзя однозначно сказать какая из них лучше, какая хуже. Для разных акций все может быть по-разному. Дивидендный гэп может закрываться быстро, а может вообще не закрываться.

Здесь гарантированная прибыль будет только непосредственно от самого дивиденда. Но вы можете получить дивиденд, а после дивидендной отсечки акции обвалятся. То есть идеальной стратегии нет.

Наконец, мы подбираемся к самому интересному. Это стратегия, когда вы думаете, что можете продать акции перед дивидендной отсечкой, а на следующий день после гэпа откупить обратно дешевле.

Чтобы вам продать акции, вам нужно, чтобы они у вас как-то оказались. Поэтому, когда вы продаете акции, вы фактически их занимайте у своего брокера. Он данные акции начисляет вам на брокерский счет. Далее их уже продаете вы.

Чтобы вам брокер одолжил акции, он их должен у кого-то взять. Скажем у нас есть человек А, который хочет получить дивиденды по данным акциям, которые он купил сегодня или заранее. Он их держит и хочет получить дивиденды. Брокер занимает акции у человека А зачисляет их на ваш брокерский счет.

А вы их продаете человеку Б, который точно также хочет получить дивиденды. Единственное что он не покупал акции заранее, а пришел на рынок сегодня, в последний день, когда можно купить акции с дивидендами.

Возникает ситуация, при которой у нас и человек А, который покупал акции заранее (и держит их до дивидендной отсечки) должен получить дивиденды (он же не знает, что брокер их перезанял), и человек Б купил акции и также будет акции держать до отсечки.

Но фактически, если это были 5 акций человека А и 5 акций человека Б, в сумме оба эти человек получат дивиденды как за 10 акций. Но схема такая, что это одни и те же акции и их всего 5.

Что происходит дальше? Настает новый день, вы обратно откупайте акции и возвращаете заем своему брокеру. Брокер возвращает акции человеку А. Вы получили доход благодаря дивидендному гэпу, то есть вы продали дороже, откупили дешевле. Человек А получил назад свои акции, человек Б также имеет свои акции.

Дальше происходит самое интересно. Непосредственно компания, согласно своему реестру акционеров, начинает выплачивать те дивиденды, которые причитаются. У компании в реестре акционеров есть человек Б, но человека А у нее нет.Его нет потому что его акции были отданы в заем вам, и вы их перепродали человеку Б. От компании дивиденды получает только человек Б. Брокер за него удерживает налог, начисляет дивиденды и так далее.

А человеку А дивиденд должны заплатить теперь именно вы, и брокер будет удерживать эти деньги с вас.

Главное, что вы заплатите не просто дивиденд, но еще и налог. Потому что с дивидендов платится налог 13%.

Теперь получается такая ситуация:

Теперь посчитаем ваш минус.

Вот такая ситуация, поэтому, как мы уже и говорили ранее, ни в коем случае не стоит продавать (шортить) акции перед дивидендами. Как правило, брокеры если не дают своим клиентам проводить такие операции, то как минимум предупреждают их о последствиях. Но если нет – за все будете платить вы.

А вы что об этом думаете? Знали про такой нюанс фондового рынка?