если чистая прибыль отрицательная что это значит

Чистая прибыль — ликбез для начинающих инвесторов

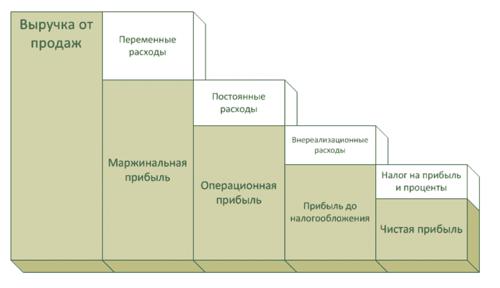

В отчётностях и пресс-релизах компаний можно встретить множество различных финансовых показателей, которые зачастую для новичка звучат одинаково. Например, многие путаются в понятиях операционная, валовая, чистая прибыль, прибыль до уплаты налогов и прибыль, приходящаяся на акционеров компании. Также далёкие от фондового рынка и финансов люди путают выручку с прибылью. И это нормально. Поэтому сегодня я предлагаю вам разобрать, что такое чистая прибыль, попутно объяснив остальные виды прибыли, а также понять, как она образуется, как распределяется и как её анализировать.

Чистая прибыль — один из важнейших показателей компании. Слово «чистая» в данном показателе означает, что прибыль была очищена от налогов, расходов и других отчислений. Чтобы определить, что такое чистая прибыль, предлагаю сначала разобраться с выручкой.

ВЫРУЧКА — доход, полученный от реализации.

Например, К. является индивидуальным предпринимателем, накануне 8 марта он купил 1 000 роз по 3 руб. за штуку. Позже, 8 марта, он продал ранее купленную партию: 1 000 роз по 30 руб. за штуку. Таким образом, выручка К. составила 30 тыс. руб. Но говорит ли это о том, что К. заработал 30 тыс.?

Нет, так как в данном примере не учтены расходы. Чтобы узнать сумму прибыли, необходимо вычесть из выручки, 30 тыс., переменные расходы, то есть расходы, зависящие от объёма производства, что в данном примере равно трём тысячам. 30 тыс. — 3 тыс. = 27 тыс. руб. Мы узнали МАРЖИНАЛЬНУЮ, или ВАЛОВУЮ ПРИБЫЛЬ.

Но это ещё не все расходы, которые были у К., поэтому из валовой прибыли необходимо вычесть постоянные расходы или коммерческие и управленческие расходы. К управленческим расходам относятся затраты на оплату охраны, интернета, ЖКХ, канцелярских принадлежностей и зарплаты административно-управленческого персонала (например, бухгалтерия, юристы и другие). К коммерческим расходам относятся затраты на оплату труда, логистику и хранение товара, аренду и содержание зданий, рекламу и прочее.

В условиях нашей задачи не указаны коммерческие и управленческие расходы, однако для точности эксперимента давайте предположим, что К. потратил на транспортировку, хранение и рекламу одну тысячу рублей. Вычитая из валовой прибыли постоянные расходы, мы получим: 27 тыс. — 1 тыс. = 26 тыс. ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Теперь важно учесть, были ли внереализационные доходы или расходы в результате данной деятельности. Что это? Это доходы и расходы, не связанные с реализацией. К ним относятся:

Допустим, что К. сделал несколько скидок своим клиентам на общую сумму 500 руб., и его прибыль снизилась: 26 тыс. — 0,5 тыс. = 25,5 тыс. ПРИБЫЛИ ДО НАЛОГООБЛОЖЕНИЯ.

Теперь следует учесть, что К. является индивидуальным предпринимателем и должен заплатить налог на прибыль и другие обязательные платежи (пенсионные и страховые отчисления). Предположим, что данные расходы составляют 10 тыс., поэтому ЧИСТАЯ ПРИБЫЛЬ К. равна: 25,5 тыс. — 10 тыс. = 15,5 тыс.

Таким образом, чистая прибыль — это часть дохода предприятия, которая осталась после уплаты налогов, сборов, отчислений и других обязательных платежей. и скрупулёзно анализируйте отчётность компании.

Если мы говорим о публичных компаниях, то есть тех, которые размещают свои акции на бирже, появляются ещё три показателя.

Мы разобрали, как образуется чистая прибыль, и думаю, больше не возникнет вопросов, почему у компании может увеличиться выручка, но при этом будет числиться чистый убыток — отрицательная чистая прибыль.

Поэтому при анализе чистой прибыли компании я всегда сравниваю её в динамике по отношению к предыдущим периодам, оцениваю выручку и расходы, которые привели к соответствующей динамике.

Именно по качеству распределения чистой прибыли можно оценить, насколько корректно работает менеджмент: правильное распределение должно привезти к увеличению эффективности деятельности компании.

Основными направлениями распределения чистой прибыли являются:

Для нас как для инвесторов наиболее выгодно распределение прибыли на дивиденды. Однако если компания решила не выплачивать дивиденды или снизила их размер, направив деньги на инвестиции, то перед тем, как негативно воспринимать данную информацию, стоит понять, что эти инвестиции дадут компании и вам в будущем. Так как зачастую кратковременное снижение котировок, связанное с дивидендным кризисом, быстро отыгрывается благодаря грамотным инвестициям.

Как правильно считать прибыль и в чем постоянно ошибаются предприниматели

Руководитель сервиса управления финансами компании Genplace о классических ошибках предпринимателей при определении прибылей и убытков. С примерами.

Продолжаю транслировать на vc.ru серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерскую отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Сегодня речь пойдет о распространенных ошибках предпринимателей при определении финансового результата. Я буду говорить о классическом бухучете, но в управленческом учете это работает ровно так же.

Что такое финансовые результаты

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании.

Прибыль от продаж (Operating Income) — это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании — продажи того, что она произвела. Убыток от продаж — неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Прибыль до налогообложения (Income Before Tax) — это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите — это прочий доход, а стоимость новогоднего корпоратива — прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

Чистая прибыль (Net Income) — прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

Нераспределенная прибыль (Retained Earnings) — чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании. Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании — в бухгалтерском балансе.

Вне бухучета можно считать и другие варианты финансовых результатов. Например, EBIT и EBITDA, о которых я подробно рассказывал на vc.ru. Но любой финрез считать бесполезно, если неправильно определять его составляющие — доходы и расходы.

Как считать доходы

1. Доходы появляются, когда компания получает любые активы, а не только деньги. Или, когда уменьшаются ее обязательства перед контрагентами.

2. Поступление активов или погашение обязательств будет доходом компании только если ее капитал станет больше. Это и есть увеличение экономических выгод. Чтобы увеличение активов стало доходом, нужно в результате сделки не получить такое же или большее увеличение обязательств. Чтобы уменьшение обязательств стало доходом, нужно в результате сделки не получить такое же или большее уменьшение активов.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Сегодня покупатель забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда компания получила доход и сколько он составил?

Вчера на расчетном счете появилось 50 руб. Это предоплата за товар. Если компания не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с активом у компании появились обязательство. Для его погашения нужно отгрузить товара на 50 руб. или вернуть деньги покупателю. Экономические выгоды не увеличились. Поэтому вчера дохода у компании еще не было. Сегодня компания отгрузила товары покупателю. 50 руб. она получила вчера — сегодня эти деньги стали доходом, потому что обязательство погашено поставкой товаров. Сегодня компания получила еще один актив — дебиторскую задолженность покупателя. Еще 50 руб. Если покупатель ее не погасит, компания сможет взыскать долг в суде. Таким образом, сегодня компания получила доход 100 руб.

Вот еще пара ситуаций, когда поступление денег не является доходом. В отличие от предоплаты, эти деньги доходом не станут никогда.

Взят кредит. Деньги появились, но одновременно с обязательством по их возврату.

Получена оплата от покупателя с НДС. НДС — доход государства, а не компании. Подробнее — тут. Поэтому на сумму налога увеличились обязательства перед бюджетом.

Важно запомнить: Доход никак не связан по времени с поступлением денег. Деньги могут поступать раньше, позже или одновременно с получением дохода. Поступления могут вообще не быть связаны с доходами. В бухучете это называется допущением временной определенности фактов хозяйственной жизни. Поэтому планировать и учитывать доходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы не заработали.

Как считать расходы

1. Расходы возникают, когда компания отдает любые активы, а не только деньги. Или, когда увеличиваются ее обязательства перед контрагентами.

2. Выбытие активов или возникновение обязательств будет расходом компании только если ее капитал станет меньше. Это и есть уменьшение экономических выгод. Чтобы уменьшение активов стало расходом, нужно в результате сделки не получить такое же или большее уменьшение обязательств. Чтобы увеличение обязательств стало расходом, нужно в результате сделки не получить такое же или большее увеличение активов.

Вчера продавец и покупатель договорились о купле-продаже партии товаров за 100 руб. Вчера же покупатель перечислил предоплату 50 руб. Сегодня он забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель заплатит завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда покупатель понес расход и сколько он составил?

Вчера с расчетного счета ушло 50 руб. Это предоплата за товар. Если продавец не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с выбытием одного актива (денежных средств) у компании появился другой актив (дебиторская задолженность). То есть меньше активов не стало и экономические выгоды не уменьшились. Поэтому вчера расхода у покупателя еще не было. Сегодня у покупателя появился новый актив — товары, которые он забрал со склада продавца. Их стоимость — не расход, потому что активов стало больше, а не меньше. То есть сегодня расхода тоже нет.

Так может расход появится завтра, когда покупатель выплатит вторые 50 руб.? Ведь активы-то уменьшатся. Нет. Сегодня мы получили товаров на 100 руб. Это не доход, потому что на эти же 100 руб. возникло обязательство перед продавцом. Частично оно погашено вчера, когда покупатель перечислил предоплату. Завтра оно будет погашено полностью. Покупатель останется при своих активах, просто они изменят форму: 100 руб. денежных средств поменяется на 100 руб. товаров.

Еще пример для закрепления понимания. Являются ли расходом выплаты по кредиту? При получении кредита возникает обязательство. При его погашении — обязательство списывается. Нет ни дохода, ни расхода. Но это относится только к телу кредита — сумме, которая была взята в долг. Проценты по кредиту — это увеличение обязательств перед банком, в обмен на которые вы не получаете никаких активов. Другие обязательства при этом не уменьшаются. Следовательно, начисленные проценты уменьшают экономические выгоды компании. Проценты — это расход. Причем расход этот возникает не когда проценты выплачиваются, а когда банк получает право их истребования по договору.

Важно запомнить: Расход никак не связан по времени с поступлением денег. Деньги могут выплачиваться раньше, позже или одновременно с признанием расхода. Выплаты могут вообще не быть связаны с расходами. Поэтому планировать и учитывать расходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы еще не заработали.

Когда получена прибыль

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Руководитель тут же купил на оптовке всю партию товара, обещанную покупателю, за 40 руб. Сегодня покупатель забрал ее со склада. Когда компания получила прибыль и сколько она составила?

Вчера не было ни дохода, ни расхода. Поступившая предоплата уравновешена обязательством выплатить 50 руб., которое будет гаситься поставкой товара. А истраченные на закуп товара 40 руб. — не расход, потому что в обмен на денежные средства компания получила запасы на ту же сумму. Поэтому вчера прибыли еще не было.

Сегодня право собственности на товар перешло покупателю. Это значит, что актив выбыл безвозвратно. Экономические выгоды компании уменьшились на 40 руб., в которые обошлось его приобретение. Это — расход. В то же время обязательство перед покупателем исполнено полностью, а значит он должен продавцу 100 руб. в соответствии с договором. Эта сумма увеличивает активы продавца. 50 руб. уже перечислено вчера, еще 50 руб. пока существует в виде дебиторской задолженности. Поэтому сегодня продавец фиксирует доход 100 руб. Поступившие завтра деньги уменьшат дебиторку, но не приведут к увеличению экономических выгод. Это как переложить монетку из одного кармана в другой. Таким образом, уже сегодня известны доходы (100 руб.) и расходы (40 руб.). Разница между ними (60 руб.) — это прибыль. И она получена сегодня.

Отделение в бухучете денежных потоков от доходов и расходов важно для понимания реальной экономической ситуации в компании. Если считать все поступившие деньги своим доходом, а все выплаченные деньги — своим расходом, можно твердой рукой вести компанию к закрытию.

Предположим, что в примере 4 предоплата составила 100 руб., а на оптовке удалось купить товар за 120 руб., но с отсрочкой платежа до завтра. Если ориентироваться только на денежный поток, то вчера продавец получил доход 100 руб. Сегодня с деньгами ничего не происходило. Зато завтра расход составит 120 руб. И результатом операции станет убыток 20 руб. Но вчера доход был 100 руб., а расхода не было вовсе. Поэтому продавец предполагал, что все 100 руб. — это его прибыль. И потратил ее. А завтра он будет думать чем заплатить поставщику.

Одновременная фиксация дохода и расхода не дает принять желаемое за действительное. Из бухучета сразу по завершению операции виден ее финансовый результат. При этом понятно кто из сторон сделки сколько должен контрагенту. Предприниматель, который учитывает и планирует доходы и расходы отдельно от денежных потоков, понимает экономику своей компании и не тратит незаработанные деньги. Тот же, кто валит все в одну кучу, приближает себя к банкротству и достает главбуха главным бухгалтерским мемом: «Почему прибыль есть, а денег нет?»

Прибыль есть, а денег нет

Чтобы не стать персонажем этой сказки достаточно понимать, что финансовый результат и денежный поток нужно рассматривать в комплексе. Если смотреть на них по отдельности, легко принять желаемое за действительное.

Компания оказывает услуги. За месяц от покупателей поступило 100 руб. Из них 70 руб. ушло на зарплату и аренду. На расчетном счете осталось 30 руб. Это прибыль? Вовсе не обязательно!

Вариант 1. В этом месяце было оказано услуг на 300 руб. Из них 100 руб. поступили на расчетный счет, еще 200 руб. остались в виде дебиторской задолженности. Она станет деньгами только в следующем месяце, а доходом является уже сейчас. Значит, прибыль составила 230 руб. А вот денег в конце месяца осталось только 30 руб. Прибыль есть, а денег нет!

Вариант 2. Все поступившие 100 руб. — это предоплата. Услуги в счет нее еще предстоит оказать. Пока это не доход: если услуга не будет оказана, деньги придется вернуть. 70 руб. зарплаты выплачивалось за работу, выполненную в прошлом месяце. Это уже не расход. Но за этот месяц предстоит выплатить сотрудникам и арендодателю еще 70 руб., а это уже расход — они свои обязательства за месяц выполнили. Значит, убыток составил 70 руб. Деньги есть, а прибыли нет!

Для того, чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток в бухучете придуманы два отчета.

Не путайте расходы с затратами

Затраты — это категория, которая в правовом поле не определена. Но через нее определяются другие категории. Например, ПБУ 5/01 «Учет материально-производственных запасов» предписывает принимать запасы к учету по фактической себестоимости, а это «сумма фактических затрат организации на приобретение». Похожие отсылки встречаются и в других нормативных документах. В международных стандартах затраты (Cost) также не расшифровываются. Но на Западе все понимают cost примерно одинаково — уровень экономической подготовки среднего бухгалтера там значительно выше, да и терминология выстраивалась веками. А у нас подмена понятий идет даже на уровне минфиновской нормативки.

Затраты — это стоимость потребленных ресурсов. Купили материалы — затратами будет цена приобретения. Начислили зарплату — образовались затраты в сумме обязательства перед работником. Но при этом далеко не очевидно, что экономические выгоды компании уменьшились, и надо признавать расход.

Компания производит тортики. Позавчера были куплены продукты на 300 руб. Вчера из этих продуктов начали делать 3 тортика. Сегодня испекли 2, еще 1 только предстоит отправить в духовку. Зарплата кондитера за 2 готовых тортика составила 200 руб., за 1 незаконченный — 70 руб. Для простоты будем считать, что больше никаких затрат не было. 1 из 2 испеченных тортиков сегодня продали, второй пока стоит в холодильнике.

Тортик № 1: изготовлен и продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 200 руб., т.к. актив (тортик) выбыл. Теперь это актив покупателя.

Тортик № 2: изготовлен и не продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (готовая продукция). Экономические выгоды не изменились.

Тортик № 3: изготовлен не полностью. Затраты составили 170 руб. (100 руб. — продукты и 70 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (незавершенное производство). Экономические выгоды не изменились.

Всего затраты за месяц составили 570 руб., а расходы только 200 руб. Оставшиеся 370 руб. капитализировались в активах. Они станут расходами, когда мы продадим оставшиеся тортики.

Если цена тортика 250 руб., то доходы за период составили 250 руб. Вычитая из них расходы, получим прибыль 50 руб. И это настоящая прибыль: мы поменяли актив, стоимостью 200 руб., на 250 руб. денег.

Вычитая затраты, получим убыток 320 руб.? Нет! Это не убыток. Завтра мы продадим оставшиеся 2 тортика за 300 руб. и заработаем на каждом по 50 руб. Если мы будем считать 320 руб. капитализированных в стоимости тортиков затрат расходами, то можем решить, что делать тортики — плохой бизнес. И отказаться от выгодного направления.

Не вычитайте затраты из доходов — это бессмысленное и вредное занятие.

Итого:

Чтобы правильно считать финансовые результаты, необходимо отделить денежные потоки от доходов и расходов и фиксировать прибыль в момент изменения экономических выгод. Неважно где это происходит: в классическом бухучете или в управленке. Без такого разделения вы не владеете информацией о реальном финансовом состоянии бизнеса.

Впервые материал опубликован на vc.ru.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Оценка компаний с отрицательной прибылью

В большинстве примеров проведения оценок, аналитики рассматривают фирмы, имевшие положительную прибыль. В этой статье мы изучим подмножество фирм с отрицательной или с чрезвычайно низкой прибылью. Такие фирмы мы будем относить к категории проблемных (troubled firms). Вначале мы рассмотрим, почему фирмы имеют отрицательную прибыль, а затем разберем те способы, которые позволяют адаптировать процесс оценки так, чтобы учесть причины, лежащие в основе проблемы.

Для случая фирм, имеющих проблемы временного характера, такие как забастовки или отмена заказа на продукцию, мы докажем, что процесс корректировки здесь прост: мы вычитаем из текущих доходов часть затрат, связанных с временными проблемами. Для случая «циклических фирм», где отрицательная прибыль вытекает из ухудшения общей ситуации в экономике, а также для случая «товарных фирм», на доходы которых могут влиять циклические изменения на товарных рынках, мы поддержим использование нормализованной прибыли в процессе оценки.

Для случаев же с фирмами, имеющими долгосрочные или операционные проблемы (устаревшее оборудование, плохо обученная рабочая сила, низкие инвестиции в прошлом), процесс проведения оценки усложнится, поскольку нам придется принимать допущения о том, способна ли фирма «пережить» свои проблемы и самостоятельно справиться с реструктуризацией. Наконец, мы рассмотрим фирмы, которые имеют отрицательную прибыль вследствие заимствования слишком крупных средств, и обсудим, как лучше всего избежать этой потенциальной причины для дефолта.

Отрицательная прибыль: последствия и причины

Фирму с отрицательной или чрезвычайно низкой прибылью труднее оценивать, чем фирму с положительной прибылью. В этом разделе мы сначала рассмотрим причины, по которым подобные фирмы создают проблемы для аналитиков, а затем изучим источники возникновения отрицательной прибыли.

Последствия отрицательной или чрезвычайно низкой прибыли

Фирмы, теряющие деньги, фактически создают несколько проблем для аналитиков, пытающихся их оценить. Хотя никакие из этих проблем не относятся к концептуальным, они значимы с точки зрения измерения.

Очевидно, что полученный результат не будет иметь смысла, если фирма улучшит ситуацию с прибылью в следующем периоде. Альтернативный подход к оценке роста прибыли заключается в использовании аналитических оценок прогнозируемого роста прибыли, особенно за ближайшие пять лет. Согласованная оценка этих темпов роста, сделанная всеми аналитиками, исследовавшими актив, является общедоступной для многих американских компаний — как государственная информация — и часто используется в процедурах оценки в качестве ожидаемых темпов роста. Но для фирм с отрицательной прибылью в текущем периоде эта оценка темпов роста не будет доступной или значимой. Третий подход к оценке роста прибыли состоит в использовании фундаментальных переменных. Этот подход также трудно применить для случая фирм, имеющих отрицательную прибыль.

Дело в том, что две фундаментальные входные переменные — доходность, приносимая инвестициями (доходность собственного капитала или капитала) и коэффициент реинвестиций (или коэффициент нераспределенной прибыли) — обычно вычисляются во многом на основе текущей прибыли. Когда же такая прибыль отрицательна, обе эти переменные становятся незначимыми с точки зрения перспектив оценки ожидаемого роста.

В ходе этих вычислений предполагается, что прибыль создает налоговые обязательства в текущем периоде. Хотя обычно дело обстоит подобным образом, фирмы, теряющие деньги, могут перенести эти потери во времени, используя их применительно к прибыли в будущие периоды. Таким образом, аналитики, оценивающие фирмы с отрицательной прибылью, должны следить за чистыми операционными убытками этих фирм и помнить об этом для использования этих данных в целях защиты доходов будущих периодов от налогов.

Предпосылка о том, что предприятие продолжает функционировать, может оказаться неприменимой. Последняя проблема, связанная с осуществлением оценки компаний, имеющих отрицательную прибыль, состоит в следующем: такие фирмы вполне могут оказаться банкротами, если их прибыль остается отрицательной. Кроме того, предпосылка о бесконечной жизни фирмы, лежащая в основе оценки заключительной ценности, в подобных случаях может оказаться неподходящей.

Эти проблемы менее заметны, но все равно существуют для случая фирм, имеющих чрезвычайно низкую прибыль; т. е. текущая прибыль фирмы оказывается гораздо ниже, чем прибыль, которая зарабатывается фирмой исторически. Хотя для этих фирм можно выяснить исторический рост и рост фундаментальных переменных, полученные показатели окажутся, по всей вероятности, малозначимыми, поскольку текущая прибыль занижена. Темпы исторического роста прибыли окажутся отрицательными, а фундаментальные переменные будут давать очень низкие оценки ожидаемого роста.

Причины отрицательной прибыли

Существует несколько причин, почему фирмы имеют отрицательную или чрезвычайно низкую прибыль, причем одна их часть имеет временный характер, а другая — долгосрочный, а есть и такие, которые связаны с пребыванием фирмы в определенной фазе жизненного цикла.

Например, в практике целлюлозно-бумажных комбинатов общим больным местом является прохождение через циклы высоких цен на бумагу (что влечет получение прибыли), за которыми следуют низкие цены на туже бумагу (что приводит к убыткам). В некоторых случаях отрицательная прибыль может возникать из-за нарушения поставок необходимого сырья или же резкого роста цен.

Например, рост цен на нефть будет негативно влиять на прибыль всех авиакомпаний. Что же касается «циклических фирм», то рецессия будет воздействовать на выручку и прибыль. Поэтому неудивительно, что автомобильные компании декларируют низкую или отрицательную прибыль в течение «плохих экономических фаз». Красной нитью через все эти рассуждения проходит идея, согласно которой мы ожидаем, что по мере исчезновения проблемы рост прибыли начнется скорее в ближайшем, чем в отдаленном будущем. Таким образом, мы рассчитываем на то, что прибыль «циклической фирмы» «придет в норму» сразу же после того, как экономика вступит в фазу оживления. Точно так же, мы ожидаем увеличение прибыли авиакомпании сразу же после возврата к прежнему уровню цен на нефть.

Долгосрочные проблемы. Иногда отрицательная прибыль отражает глубокие и более долгосрочные проблемы фирмы. Одни возникают вследствие плохого стратегического выбора, сделанного в прошлом, другие отражают операционную неэффективность, а третьи носят чисто финансовый характер, являясь результатом значительных займов фирмы, которые превышают ее текущие денежные поступления.

Прибыль фирмы может быть отрицательной по причине неверного стратегического выбора в сфере ассортимента выпускаемой продукции или в маркетинговой политике, который мог привести к разрушительным последствиям. Для такой фирмы финансовое благополучие не является легко достижимым и требует значительной реструктуризации, а часто и нового управленческого персонала.

Фирма может иметь отрицательную прибыль из-за неэффективности операционных процессов — например, из-за устаревших машин и оборудования или низкой квалификации рабочей силы. Отрицательная прибыль может также отражать те неблагоприятные решения, которые были приняты ее менеджментом в прошлом, и связанные с ними непрерывные издержки. Например, фирмы, охваченные лихорадкой поглощений и выплатившие в связи с этим большие суммы денежных средств, могут из-за этого в течение нескольких лет получать отрицательную прибыль.

В некоторых случаях фирма, операционный процесс которой находится в порядке, может получать отрицательную прибыль вследствие ее предпочтений финансировать свои операции за счет слишком большого объема долгов. Например, многие из фирм, вовлеченных в 1980-е годы в финансируемые за счет кредитов поглощения, декларировали отрицательную прибыль на протяжении нескольких лет после осуществления этих процедур.

Жизненный ЦИКЛ. В некоторых случаях отрицательная прибыль фирмы может быть обусловлена не проблемами, связанными с ее управлением, а местом ее нахождения в соответствующей фазе своего жизненного цикла. Приведем здесь три примера.

Фирмы, функционирующие в тех видах бизнеса, которые требуют огромных инфраструктурных инвестиций и приносят отдачу через большой промежуток времени, часто теряют деньги до тех пор, пока объекты такого инвестирования не будут возведены (а оборудование не установлено). После того как такие инвестиции осуществлены, и фирма оказывается способной создавать выручку, прибыль становится положительной величиной. Можно доказать, что дело обстояло именно так в ситуациях с телефонными компаниями в начале двадцатого века в США, компаниями кабельного телевидения в 1980-е годы и компаниями сотовой связи в начале 1990-х годов.

Малые биотехнологические или фармацевтические фирмы часто тратят миллионы долларов на исследования, чтобы получить многообещающие лекарства, на которые они будут получать патенты. Но затем эти фирмы годами ждут, пока Управление по контролю над качеством пищевых продуктов, медикаментов и косметических средств (Food and Drug Administration — FDA) одобрит продажу созданных ими лекарств. Тем временем, они продолжают тратить деньги на НИОКР и несут крупные убытки.

Третья группа включает молодые начинающие компании. Часто такие компании имеют интересные и потенциально прибыльные идеи, но теряют деньги до тех пор, пока не конвертируют их в коммерческие продукты. До конца 1990-х годов такие компании редко получали статус публично торгуемых фирм, и для удовлетворения своих потребностей в собственном капитале они опирались на венчурное финансирование. Одним из поразительных свойств бума новых технологических компаний в период 1997-2000 гг. явилось количество таких фирм, игнорировавших венчурное финансирование и непосредственно обратившихся к фондовым рынкам.

Когда говорят о «деньгах из воздуха» невольно приходят в г.