Инвестиционный вклад в сбербанке в чем подвох

Стоит ли открывать ИИС в Сбербанке?

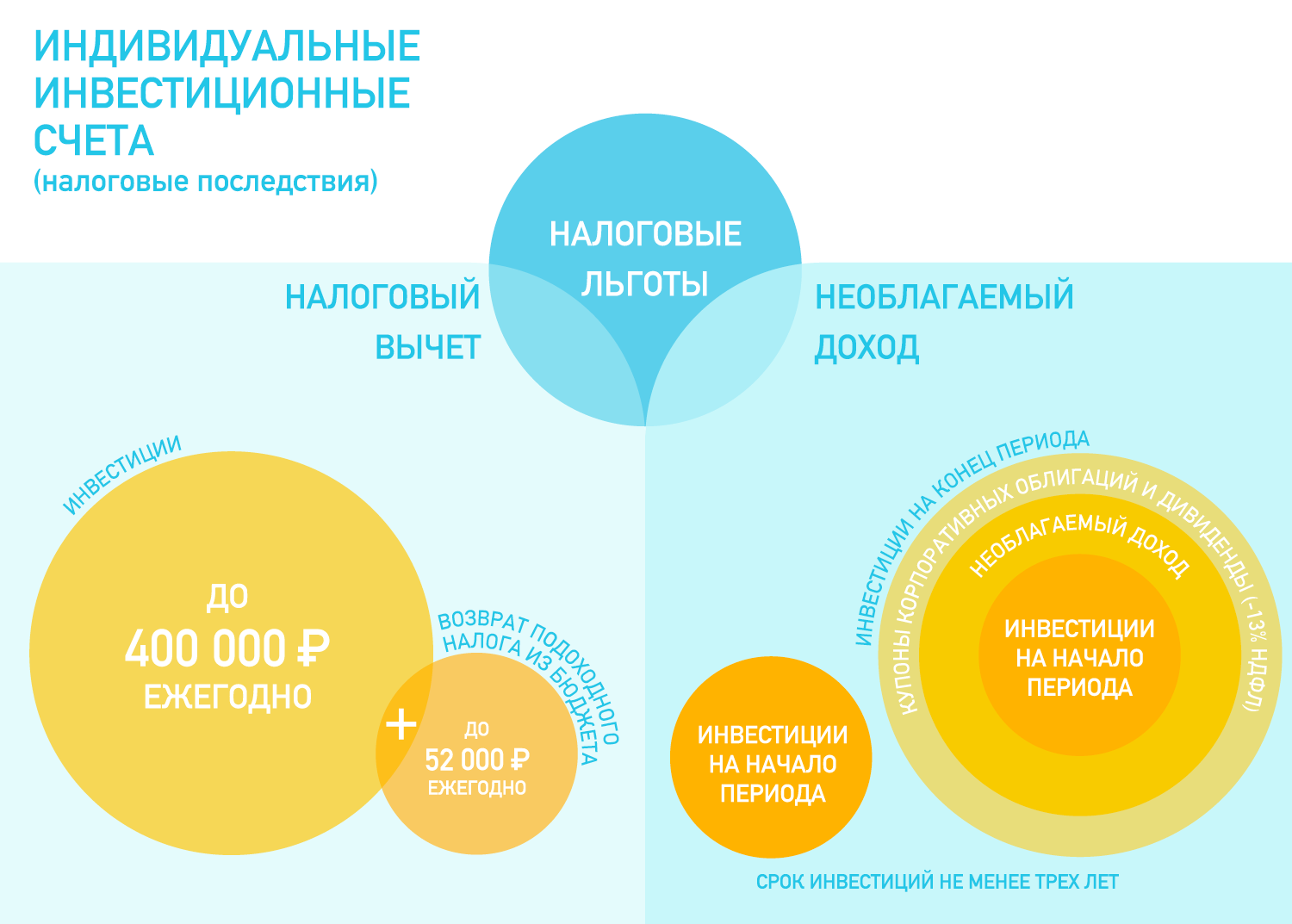

Когда проценты по депозитам стали невысокими, многие задумались, стоит ли открыть ИИС в Сбербанке. Для тех, кто пока не в курсе, поясним, что ИСС – это индивидуальный инвестиционный счет, при помощи которого частные лица могут поучаствовать в фондовом рынке и при этом получить определенные налоговые льготы.

Рынок акций и облигаций действительно может принести больше прибыли, чем банковский вклад, но при этом доход и даже сохранение первоначального размера денежных средств не может быть гарантировано. Чтобы принять правильное решение, определенные особенности ИИС в Сбербанке надо знать заранее.

Почему стоит открыть ИИС в Сбербанке

К сожалению, проценты по банковским вкладам могут быть ниже реальной инфляции. Особенно обидно бывает, когда вклад в рублях сделан в момент внешней экономической стабильности. Но потом вдруг в течение периода действия депозита что-то происходит, ситуация резко меняется, и изменившиеся цены вокруг – полностью уничтожают всякую прибыль, и более того, на полученные назад деньги можно купить меньше, чем если бы они были потрачены сразу.

Инструменты ИИС

Есть ли варианты заработать больше, чем по вкладу в банке? Именно для этого была предложена система индивидуальных инвестиционных счетов, с помощью которых можно инвестировать деньги не во вклады, а на рынке ценных бумаг.

Владельцам счетов доступны в основном два класса инструментов: облигации – долговые обязательства государства и компаний, и акции – фактически, доли в предприятиях, позволяющие получать часть прибыли за счет дивидендов, а также зарабатывать на росте курсовой стоимости.

Если с облигациями все ясно, в конце концов в день погашения инвестор получит обещанную сумму, то по акциям доход не гарантирован. Начинающим стоит порекомендовать не гнаться сразу за особо высокой прибылью, а начать с бумаг лучших компаний, так называемых голубых фишек.

ИИС и налоговые льготы

Для того, чтобы заинтересовать граждан в инвестициях в ценные бумаги, государство предоставило участникам рынка ряд льгот по налогам. Причем предлагается два варианта ИИС. Во-первых, можно получить налоговый вычет на сумму до 52 тысяч рублей в год при пополнении индивидуального инвестиционного счета. Такой тип ИИС выгоден тем, кто получает белую зарплату. Но он считается бесполезным для индивидуальных предпринимателей и пенсионеров.

Инвестиционные вклады: чем опасны для неопытных инвесторов

1 Время прочтения: 5 минут

Банковские вклады с инвестиционной составляющей привлекают повышенным процентом, но отпугивают непредсказуемостью дохода. Какие они бывают и кому подходят?

С 1 октября 2021 года потенциальному клиенту банка или брокера придется сдать тест, чтобы получить доступ к инвестиционным продуктам. Так ЦБ пытается исправить «недоработки» банкиров и брокеров, которые якобы плохо консультируют клиентов о рисках инвестиционных продуктов. В результате клиент может не только остаться без дохода, но и потерять часть своих вложений, опасается регулятор.

Если вы не инвестируете и думаете, что вас это точно не коснется, то ошибаетесь. Ограничения будут распространяться в том числе и на оформление комбинированных вкладов, которые выглядят привлекательно на фоне классических благодаря более высоким процентам.

Мы решили восполнить информационные пробелы. Итак, инвестиционный вклад: в чем его плюсы и почему ЦБ так не рекомендует его неопытным инвесторам?

Что такое инвестиционный вклад?

Это банковский вклад с повышенной ставкой, который можно открыть только при одновременном оформлении в банке инвестиционного продукта.

Деньги, которые клиент вносит на такой вклад, делятся на две части:

1. Классический депозит. По нему банк обязан выплачивать указанные в договоре проценты, а также вернуть вложения в установленный срок. Эта сумма защищена системой страхования вкладов (если банк в ней участвует) в пределах 1,4 млн рублей, как и все депозиты.

2. Финансовые инструменты. Эта часть не защищена государством. Доход от инвестирования клиент делит с банком. В какие именно инструменты вкладывать деньги, решают уполномоченные банком специалисты. В зависимости от продукта инвестируемая часть может быть размещена на брокерском счете или ИИС с доверительным управлением, в паевой инвестиционный фонд, направлена на инвестиционное или накопительное страхование жизни.

Разберем каждый из вариантов.

Доверительное управление (брокерский счет или ИИС)

Управляющий будет вкладывать деньги клиента в акции, облигации, золото, фонды недвижимости и прочие инструменты. За эти услуги он возьмет вознаграждение, обычно в виде процента от вложенной суммы.

Индивидуальный инвестиционный счет (ИИС) отличается от брокерского некоторыми ограничениями и дополнительными возможностями. Государство предоставляет владельцам счета ежегодный налоговый вычет на вложенные средства в размере 13%.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

Оформляя доверительное управление, клиент выбирает подходящую для себя стратегию по риску и доходности: чем более высокорисковые инструменты используются, тем выше потенциальная доходность.

Доходность доверительного управления не гарантирована. Более того, клиент может понести убыток и вовсе потерять свои вложения.

Паевой инвестиционный фонд (ПИФ)

Управляющая компания вкладывает деньги пайщиков в финансовые инструменты по заранее объявленным правилам (инвестиционная декларация). За управление компания ежемесячно забирает из каждого фонда часть средств в качестве своего вознаграждения. При успешном управлении вкладчик получает доход.

Доход паевых инвестиционных фондов зависит от роста стоимости активов, в которые вложены средства пайщиков.

Накопительное страхование жизни (НСЖ)

Клиент заключает со страховой компанией — партнером банка договор накопительного страхования жизни и делает регулярные страховые взносы. Часть взноса идет на страхование, а часть инвестируется. Если в период действия договора клиент попадет в покрываемую полисом ситуацию, страховая компания выплатит сумму страхового покрытия. Если обошлось без происшествий, страховая вернет накопительную часть и доход — если его принесла инвестированная часть средств.

Договор НСЖ оформляется на период от пяти до 30 лет. Если клиент решит забрать вложения в период действия договора, страховщик вернет только часть вложенных денег — выкупную сумму. Она прописывается в приложении к страхованию и зависит от внесенных платежей и срока действия соглашения. Как правило, чем раньше вы расторгнете договор, тем меньше получите.

Доход по НСЖ не гарантирован и не прогнозируем, он зависит от инвестиционного результата страховой компании за календарный год.

Инвестиционное страхование жизни (ИСЖ)

Инвестиционное страхование жизни работает по аналогии с НСЖ. Основное отличие заключается в том, что клиент вносит на счет страховой компании всю сумму сразу, а не накапливает ее, делая регулярные взносы. По окончании срока вкладчик получает внесенную сумму и возможную прибыль от инвестирования этих средств. Договор ИСЖ обычно заключается на срок до семи лет.

Попробуем разобраться, что такое инвестиционное страхование жизни и на что стоит обратить внимание при приобретении данной услуги.

В чем плюсы инвестиционного вклада?

1. При грамотном управлении инвестиционный вклад может принести дополнительный доход — не только процент от депозитной части, но и прибыль от инвестированных средств.

2. Вкладчику не требуется осваивать правила инвестирования: управление полностью берет на себя компания.

3. В случае необходимости депозитную часть можно изъять в любой момент.

Какие риски есть у инвестиционного вклада?

1. Результаты инвестиционной части непредсказуемы: можно получить прибыль, а можно остаться в убытке, причем доходы депозитной части не перекроют потери по инвестиционной.

2. Если клиенту потребуется экстренный возврат вложенных средств, депозит будет возвращен без накопленных процентов и, возможно, не полностью — в зависимости от условий договора.

3. Плата за управление инвестициями взимается вне зависимости от результата. Если за время размещения средств не накопилось достаточно прибыли для оплаты услуги, комиссия вычитается из суммы вложения.

4. Клиент не может управлять своими инвестициями «вручную», ему приходится полагаться на профессионализм управляющего.

Кому подойдет?

Клиентам, которые ищут предсказуемый финансовый инструмент, стоит обратить внимание на классические банковские продукты. Обычные депозиты стоит рассмотреть и тем, кто не располагает финансовой подушкой. Инвестиционный вклад подойдет тем, кто хочет приумножить сбережения за счет повышенных ставок и при этом готов рискнуть некоторой частью вложенных средств.

Оксана ДАНИЛЕНКО, эксперт по депозитным продуктам Банки.ру

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

ИИС в вопросах и ответах

Подробная инструкция по ИИС для тех, кто хочет быстро все понять

По итогам августа 2021 года число индивидуальных инвестиционных счетов на Московской бирже превысило 4,3 миллиона.

Хороший повод разложить все по полочкам для тех, у кого еще нет ИИС — или уже есть, но остались вопросы.

Я собрал в этой статье вопросы про ИИС, которые нам в Т—Ж чаще всего задают. Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один, внести на него можно не более 1 млн рублей за год. Также бывает ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы у ИИС по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 52 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговый вычет, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня.

Если закрыть ИИС раньше трех лет с даты открытия, право на вычет пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В течение календарного года на ИИС можно внести не более 1 млн рублей. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС очень интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф-инвестиции, Сбер, ВТБ, «Открытие».

ИИС с доверительным управлением можно открыть в управляющей компании, например «Сбер управление активами», «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги интересуют, есть ли у вас счета в банках, связанных с брокерами или УК. В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой.

На сайте Московской биржи есть топ-25 брокеров и УК по числу клиентов и по числу ИИС. Я советую выбрать брокера или УК из этого списка: это крупные надежные компании со всеми нужными лицензиями.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, и его закрывать не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.

Как почувствовать себя инвестором

Как становятся инвесторами

Инвестор на фондовом рынке — это тот, кто старается заработать, вкладывая деньги в ценные бумаги: акции и облигации. Просто так, в банке или магазине, их купить нельзя — для этого нужно открыть брокерский счёт. Называется он так, потому что его для вас открывает брокер — компания или банк. По вашему поручению брокер будет покупать и продавать на рынке ценные бумаги по подходящей цене и зачислять их на ваш счёт.

Если вы откроете брокерский счёт, на нём смогут лежать:

Если вы открыли брокерский счёт и купили хотя бы одну ценную бумагу — вы уже инвестор, поздравляем.

Кстати, необязательно всё делать самому: можно открыть счёт для инвестиций в управляющей компании и инвестировать в готовую стратегию. Это удобно для тех, кто не хочет брать на себя лишний риск или доверяет профессионалам.

А где тут налоговые льготы?

Чтобы получить льготы, нужно открыть не просто брокерский счёт, а Индивидуальный инвестиционный счёт (ИИС). Именно он позволяет получать налоговый вычет от государства. С этим счётом можно делать всё то же самое, что с обычным брокерским счётом — покупать и продавать ценные бумаги и валюту.

Разница в том, что у ИИС есть несколько ограничений:

1. По сроку. Забрать деньги с ИИС получится только через 3 года после открытия счёта. Точнее, можно закрыть счет и вернуть деньги раньше, но тогда теряется право на возврат налога. Если уже успели получить возврат налога, то придётся вернуть его и уплатить пени.

2. По сумме. На ИИС можно переводить до 1 млн ₽ в год, а возвращать налоги можно только с 400 000 ₽, то есть максимальная сумма возврата — 52 000 ₽, 13% от 400 тысяч. Если получится переводить на ИИС такую сумму каждый год, общий возврат налога по результатам за три года составит 156 000 ₽.

3. По количеству. ИИС у инвестора может быть только один — открыть второй ИИС у того же или у другого брокера нельзя. Иначе потеряете право на льготу. Если уже успели получить возврат налога, то придётся вернуть его и уплатить пени. А вот простых брокерских счетов у вас может быть сколько угодно.

Как это работает

Налоговый вычет по типу А, или вычет на взносы

Допустим, вы решили положить на ИИС 100 000 ₽ в июле 2019 года. Это значит, что уже в начале 2020 года вы сможете подать налоговую декларацию и заявление о возврате налогов. Через 3-4 месяца после этого вам на карту придёт налоговый вычет 13 000 ₽.

Так работает вычет на взносы. Выбирайте его, если фондовый рынок для вас — это скорее страшно, чем интересно. Вы можете не ограничиваться простым хранением денег на ИИС, а купить на эту сумму консервативные инструменты с минимальным уровнем риска, например облигации государства (ОФЗ) или крупных стабильных компаний — потенциальная выгода будет больше, чем просто от возврата налогов.

Налоговый вычет по типу Б, или вычет на доход

Подойдёт вам, если вы не боитесь рисковать и надеетесь заработать по итогам трёх лет инвестирования с использованием ИИС. В конце этого периода можно вывести полученный доход и вернуть себе с него 13% налога.

Как открыть ИИС в Сбербанке?

С 2015 года в нашей стране действует новая система инвестиций. Если вы не хотите, чтобы прибыль от вложений в различные проекты облагалась НДФЛ, откройте индивидуальный инвестиционный счет (ИИС).

Сегодня мы расскажем о том, каковы особенности оформления ИИС в крупнейшем российском банке.

Что такое ИИС, и как он работает?

Такой счет вправе открыть любое физическое лицо – резидент РФ. Владелец вносит средства, которые может использовать для совершения сделок лично либо передать их в доверительное управление третьим лицам (брокерам).

Перечислим характерные особенности ИИС:

ИИС можно открыть только в рублях.

ИИС не является разработкой отечественных финансистов, это заимствованная технология. Аналогичные механизмы давно используются в развитых странах – США, Канаде, Японии, Австралии. Именуются они по-разному, но цели преследуют идентичные:

Налогообложение по ИИС

Существует 2 схемы получения льгот:

Первый вариант подойдет гражданам, у которых главный источник дохода – официальная зарплата. Компенсация выплачивается в конце каждого года в форме налогового вычета.

Для получения льготы нужно предоставить в ИФНС декларацию 3-НДФЛ.

Для подтверждения операций потребуется справка с места работы, где прописаны суммы уплаченного за предыдущий отчетный период налога. Если получаете зарплату в конверте, схема вам невыгодна.

Описанный способ недоступен для ИП, работающих по упрощенной схеме налогообложения, а также для пенсионеров и безработных граждан.

Второй вариант подходит для активных инвесторов. Схема проста: открываете ИИС → вносите деньги → пускаете их в оборот → получаете через 3 года прибыль без учета НДФЛ.

Чтобы получить льготу, потребуется представить банку справку, что за предыдущие 3 года вы не получали вычетов по первому типу.

Выбрать подходящую схему налогообложения вы можете перед открытием ИИС. Менять ее в течение срока не разрешается.

Плюсы и минусы ИИС

Самым очевидным преимуществом является то, что инвестор полностью освобождается от налогового бремени. Хотя при использовании первой схемы налогообложения НДФЛ придется заплатить, но потом его можно вернуть.

Еще один значимый плюс ИИС – защита от рисков, присутствующих в любых инвестициях. Создав личный счет, вы обезопасите себя если не от потери всей прибыли, то хотя бы ее части (которая пойдет на оплату налогов). А действуя по традиционной стратегии, к примеру, вкладываясь только в государственные и корпоративные облигации, вы сведете вероятность потерь к минимуму. Также вы защитите свои активы от инфляции.

Среди других достоинств ИИС можно выделить следующие:

Доступная сумма, прозрачность оформления, стабильный высокий доход делают ИИС привлекательным для простых граждан.

Несмотря на большое количество плюсов ИИС имеет отрицательные стороны. Один из главных минусов – длительный срок инвестирования.

Помимо этого, у ИИС есть и другие недостатки:

Прежде чем открыть ИИС, рекомендуем тщательно взвесить все плюсы и минусы этой процедуры, проконсультировавшись со специалистом.

Куда можно вложить деньги?

Обычно средства с ИИС вкладывают в акции или облигации.

Что такое акции, знают даже те, кто практически не знаком с миром финансов. Мы не будет рассказывать о том, как работают такие вложения, отметим лишь, что при грамотном подходе они принесут гораздо больше прибыли, чем другие объекты инвестирования.

Облигации схожи с депозитом. Их относят к более консервативным инструментам для капиталовложений.

По мнению многих финансистов, облигации должны присутствовать в любом финансовом портфеле.

Мы привели лишь самые распространенные финансовые инструменты, на практике их гораздо больше.

Особенности ИИС в Сбербанке

Условия ведения личного инвестиционного счета в крупнейшем отечественном банке во многом аналогичны общепринятым стандартам:

Откройте ИИС в Сбербанке и сможете сразу же распоряжаться полученным доходом.

Как открыть ИИС в Сбербанке?

Открыть ИИС в Сбербанке через интернет нельзя.

Условия открытия ИИС в Сбербанке

У каждого финансового учреждения есть свои требования к открытию ИИС. Сбербанк – не исключение. Рассмотрим ключевые моменты:

Для получения налоговых льгот не обязательно, чтобы все деньги находились в работе. Главное – открыть ИИС и пополнить его на нужную сумму.

Минимальный доход, который вы можете получить, — 13%. Их вам вернут за уплаченный ранее НДФЛ. Если разделить их на 3 года действия договора, процентная ставка будет небольшой. Но если грамотно распорядиться средствами, можно получить внушительный доход, который вам не сможет дать ни один банк в качестве депозита.

Резюме

Личный инвестиционный счет – удобный и выгодный финансовый инструмент. Открыв его, вы освободите себя от налогов и сможете получить больше прибыли, чем от обычного вклада.

У каждого банка есть свои условия открытия и ведения ИИС. Чтобы выбрать подходящее финансовое учреждение, рекомендуем обратится к специалисту и уточнить все интересующие моменты.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

Устроилась на работу в бюджетную организацию,в первой же платежке зарплаты у меня удержали п/н исс. я могу от этого отказаться или это обязательно.

Добрый день, Анжела!

Ваш работодатель, как налоговый агент, совершенно правомерно при выплате Вам заработной платы удержал и перечислил в бюджет налог на доходы физических лиц (бухгалтерия в расчетном листке зашифровала его как п/н исс).

Может ли госслужащий не занимающий должность руководителя открыть индивидуальный инвестиционный счет или купить пай в пифе в банке? При этом, если данная деятельность не будет приводить к конфликту интересов. Заранее, спасибо.

Госслужащие не имеют право пользоваться зарубежными инвестиционными инструментами

ETF на ММВБ, а также зарубежное накопительное страхование – спорные инструменты (для госслужащего прямого запрета на владение нет)

Владение зарубежной недвижимостью для госслужащих пока разрешено

Врачи, учителя и другие бюджетники под ограничения не попадают

У госслужащих есть возможность инвестировать за рубеж через российские фонды

Согласно данным Организации экономического сотрудничества и развития (ОЭСР) в России 17,7% работоспособного населения заняты в госучрежденях. В эту категорию попадают не только чиновники, но и все бюджетники – врачи, учителя, правоохранительные органы, военные и т.д., но это цифра не учитывает работников корпораций, принадлежащих государству.

Очевидно, что 17,7% — это довольно большая часть населения нашей страны и, как показывает практика, не все бюджетники знакомы со своими возможностями и ограничениями в области инвестиций.

Начнем с того, что ограничения в области инвестиций для госслужащих безусловно есть. Согласно закону «О государственной гражданской службе Российской Федерации» ФЗ №79 в редакции от 22.12.2014 :

«…устанавливается запрет … открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами.»

Как видно из этой краткой выдержки, запрет распространяется на использование зарубежных инвестиционных инструментов. В эту категорию попадают банковские вклады, акции, облигации, паи фондов, производные инструменты и доверительное управление.

Под некоторым вопросом остается накопительное страхование за рубежом. Несмотря на отсутствие четкого определения, большинство экспертов считают такой вид страхования финансовым инструментом.

Другим спорным вопросом является покупка иностранных депозитарных расписок (по сути иностранных акций) на российских биржах, а также иностранных ETF (пай биржевого фонда) на ММВБ. Покупка пая ETF сейчас довольно просто осуществима через любого брокера на ММВБ. Возможно, со временем популярность этого рода инвестиций значительно возрастет благодаря умеренным издержкам и простоте. После прохождения листинга на ММВБ паи иностранного фонда являются уже российской ценной бумагой, но все же предоставляют право на долю в зарубежном фонде.

Под запрет пока не попала недвижимость, хотя запрет на владение зарубежной недвижимостью для чиновников уже много лет обсуждается в Думе, решение так и не принято.

По владению российскими ценными бумагами существует следующее ограничение:

«… если владение гражданским служащим ценными бумагами, акциями (долями участия, паями в уставных (складочных) капиталах организаций) приводит или может привести к конфликту интересов, гражданский служащий обязан передать принадлежащие ему ценные бумаги, акции (доли участия, паи в уставных (складочных) капиталах организаций) в доверительное управление…»

Это ограничение по определению касается только руководителей учреждений и госкорпораций.

Как видно, Закон о государственной службе накладывает довольно серьезные ограничения, особенно для тех, кто желает диверсифицировать свои инвестиции с помощью зарубежных активов. Стоит разобраться более подробно, кого именно касаются эти ограничения.

В ФЗ №79 фигурирует следующий список:

государственные должности Российской Федерации;

должности первого заместителя и заместителей Генерального прокурора Российской Федерации;

должности членов Совета директоров Центрального банка Российской Федерации;

государственные должности субъектов Российской Федерации;

должности федеральной государственной службы, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации, Правительством Российской Федерации или Генеральным прокурором Российской Федерации;

должности заместителей руководителей федеральных органов исполнительной власти;

должности в государственных корпорациях (компаниях), фондах и иных организациях, созданных Российской Федерацией на основании федеральных законов, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации или Правительством Российской Федерации;

должности глав городских округов, глав муниципальных районов;

должности федеральной государственной службы, должности государственной гражданской службы субъектов Российской Федерации, должности в Центральном банке Российской Федерации, государственных корпорациях (компаниях), фондах и иных организациях, созданных Российской Федерацией на основании федеральных законов, отдельные должности на основании трудового договора в организациях, создаваемых для выполнения задач, поставленных перед федеральными государственными органами, осуществление полномочий по которым предусматривает участие в подготовке решений, затрагивающих вопросы суверенитета и национальной безопасности Российской Федерации, и которые включены в перечни, установленные соответственно нормативными правовыми актами…

Все запреты относятся так же к супругам и несовершеннолетним детям должностных лиц.

Если обобщить, то под ограничения попадают все работники в органах исполнительной, законодательной и судебной власти (их принято назвать госслужащими), а также работники госкорпораций. Врачи, учителя и другие бюджетники под ограничения не попадают.

Для тех, кто является госслужащими тем не менее остается возможность инвестировать в российские ценные бумаги. Кроме того, госслужащие могут покупать паи российских инвестиционных фондов, которые инвестируют в определенные категории зарубежных активов. Сейчас на рынке существуют ПИФы, занимающиеся покупкой золота и других драгоценных металлов за рубежом, иностранных акций и облигаций, недвижимости и т.п.