Инвестиционный вид заработка что это

Инвестиции

Вложение денег с целью получения прибыли в будущем или привлечение денег для развития бизнеса

Инвестиции — это вложение денег с целью получения прибыли в будущем. Их главная задача — приумножить капитал.

Для бизнеса инвестиции — это способ закрыть финансовые потребности. Инвесторы могут помогать не только деньгами, но и знаниями, связями и опытом. Они даже могут направить на производство собственных специалистов.

Рассказываем, как инвесторы находят проекты для финансирования, как инвестировать самостоятельно и куда еще можно вкладывать деньги.

Зачем нужны инвестиции

Инвестиции приносят выгоду обеим сторонам сделки: бизнесу — финансовую поддержку, а инвестору — прибыль.

Бизнесу. Цель привлечения инвесторов зависит от стадии развития бизнеса. Например, стартапам нужны деньги, чтобы разработать новый продукт, найти потенциальных клиентов и запустить производство. Зрелому бизнесу поддержка партнера позволит расширить границы влияния и выйти на новый рынок.

Найти инвестора можно разными способами: изучить рейтинги частных инвесторов в интернете и связаться с ними лично, участвовать в программах по развитию стартапов и заодно приобрести связи среди инвесторов. Эти варианты подойдут стартапам, а для финансирования на поздних стадиях проекта обращаются, например, в инвестиционные фонды.

Иногда инвесторы сами находят проекты. Как правило, их интересуют заметные компании со стабильным доходом, наработанной базой клиентов и перспективными идеями. О них инвестор может узнать из СМИ или в результате анализа рынка.

Инвестору. Деньги можно хранить дома или на счете в банке, но инфляция будет снижать их покупательскую способность: с каждым годом купить на них можно меньше, чем сегодня. Чтобы избежать этого, можно вложить их и получать дополнительную прибыль.

У инвесторов могут быть разные цели:

От цели инвестирования зависит выбор инструмента для инвестиций, стратегии и стиля инвестирования.

Во что можно инвестировать

Любое распределение денег с целью их приумножить можно считать инвестицией. Деньги можно внести на счет в банке, чтобы получать небольшой процент, — это самый безопасный способ инвестировать, но доход от него ниже, чем от других. Вклад работает так: когда клиент вносит на счет деньги, одну их часть банк отдает на хранение в Центробанк, а другую использует для получения прибыли. Например, выдает кредит другому клиенту. Частью этой прибыли он делится с вкладчиком.

Еще можно вложить деньги в недвижимость — например, купить квартиру и сдавать ее в аренду — это тоже считается инвестицией. Но чаще всего, когда говорят про инвестиции, имеют в виду вложение в финансовые активы — это акции, облигации, паи инвестиционных фондов, валюта и драгоценные металлы. О таких инвестициях мы расскажем подробнее.

Акции. Это долевые ценные бумаги, которые позволяют владеть частью бизнеса, а иногда и управлять им. Если компания закроется, владелец акций получит часть имущества организации, то есть выплаты, пропорциональные доле его участия в компании. Размер выплат также зависит от типа акций и условий, прописанных в уставе организации.

Прибыль от акций можно получать двумя способами: покупать и продавать их или получать дивиденды — часть прибыли компании за определенный период.

У акции нет срока действия. Ее можно продать в любой момент, если понадобятся деньги или если покажется, что она достаточно выросла в цене и может случиться обвал.

Облигации. Это долговые ценные бумаги. При покупке облигации инвестор дает часть своих денег в долг компании на время. Пока компания пользуется деньгами, инвестор получает купоны — так называют процентные выплаты держателям облигаций.

У облигаций есть срок. Когда он закончится, инвестор получит назад всю вложенную сумму.

Паевой инвестиционный фонд (ПИФ). ПИФ можно сравнить с коллективной копилкой или сейфом, куда частные инвесторы складывают свои деньги. Взамен они получают пай — именную ценную бумагу, в которой указан размер их доли в общем фонде.

Сам по себе пай не приносит прибыли — ни процентов, ни купонов, ни дивидендов. Заработать можно, если выросла стоимость активов фонда. Тогда погасить или продать пай можно по более высокой цене. При погашении из фонда возвращается сумма, которая равна стоимости пая. При продаже пай переходит другому инвестору на бирже.

За владение паем есть комиссии, они обычно указаны в описании фонда.

Если владеть паем хотя бы три года, налог платить не нужно.

Валюта. Можно покупать любую валюту, держать на вкладе и получать проценты. Если курс станет выше, чем при покупке, валюту можно продать и заработать на разнице.

Курс трудно предсказать: он может стремительно вырасти и принести много денег, а может резко упасть — тогда прибыли не будет.

Драгоценные металлы. Можно купить слитки, монеты или вложить деньги в обезличенный металлический счет — он нужен для хранения «виртуальных» металлов. С помощью этого счета можно купить или продать металл, не получая его на руки. Стоимость золота, серебра и платины разная, поэтому и динамика изменения цены у них тоже разная. Банки сами устанавливают цену покупки и продажи металла, исходя из цены Центробанка.

Центробанк опирается на цену металла на Лондонской бирже: там выставляют цену в долларах за унцию. Но банки и ювелиры используют измерение в тройских унциях: 1 унция = 31,1 г. Поэтому Центробанк делит цену на бирже на 31,1 и переводит сумму в рубли — получается цена за 1 г металла. Пользуясь этим, можно заработать дополнительные деньги на продаже металла: при падении рубля драгоценный металл в рублях дорожает.

Кто может стать инвестором

Инвестировать может любой человек, но торговать на бирже самостоятельно не получится. Для этого нужен посредник, у которого есть лицензия Банка России на биржевую торговлю. Им может быть брокер, доверительный управляющий или управляющая компания, если деньги будут вкладываться в паевые инвестиционные фонды.

Проверить лицензию посредника можно на сайте Центрального Банка.

Если обратиться к управляющему или управляющей компании, все решения о покупке и продаже активов будут выполнять доверительные лица — самому ничего делать не придется.

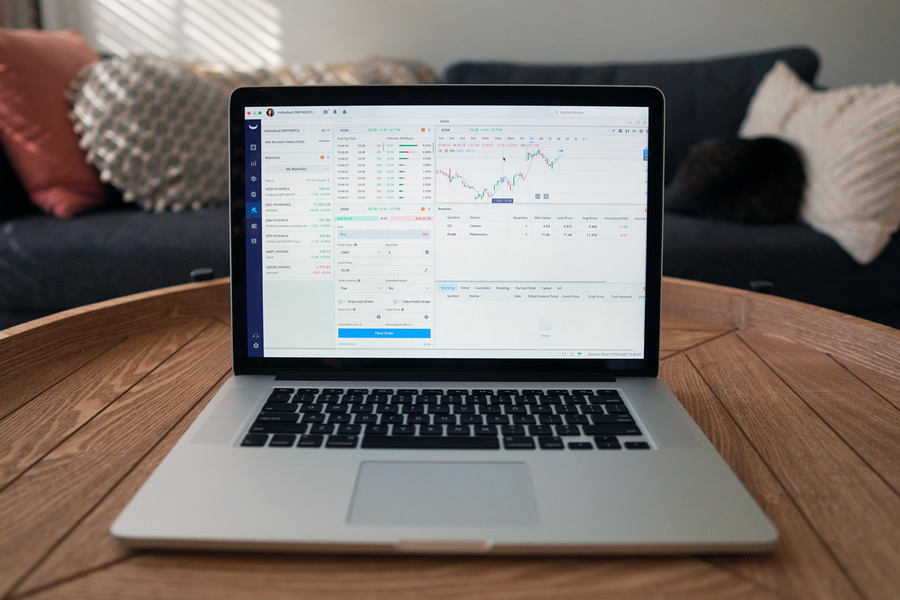

Брокер также будет выполнять поручения клиента на рынке — покупать и продавать, но изучать биржевые сводки, графики и статистику придется самостоятельно. Если этого не делать, можно вложить деньги в низколиквидные инвестиции и все потерять.

Чтобы начать работать с брокером, нужно:

Юридическое лицо тоже может стать инвестором. Например, инвестициями занимаются банки и инвесткомпании. Они используют деньги вкладчиков и торгуют на рынке ценных бумаг, зарабатывая на марже — разнице между суммой покупки и продажи акций, облигаций или векселей.

Какие инвестиции бывают

Инвестиции отличаются по форме собственности, ликвидности и сроку, на который вкладывают деньги.

По форме собственности. Форма собственности определяет, кто вкладывает деньги. Инвестиции бывают:

Иногда инвестиции могут быть смешанными: например, часть принадлежит государству, часть — частному лицу, а часть — иностранной компании

По ликвидности. Ликвидность указывает, как быстро актив может быть продан по рыночной цене. Инвестиции бывают трех видов:

По сроку вложений. Есть три вида инвестиций в зависимости от периода, на который вносят деньги:

Краткосрочные инвестиции позволяют быстро получить небольшую прибыль, долгосрочные — нескоро, но в большем размере.

Перед инвестированием оценивают, подходит ли актив по финансовым возможностям и сроку получения прибыли. Например, если цель — накопить и инвестор не спешит получить деньги за короткий срок, он вкладывает деньги в активы с фиксированным и невысоким доходом.

Как собрать инвестиционный портфель

Часто в портфель включают разные активы, чтобы снизить риски: например, если акции упадут в цене, рост валюты компенсирует потерю. Расширение портфеля разными активами называется диверсификацией. Диверсификация бывает двух видов: по секторам экономики и классам активов.

Диверсификация по классам активов. Драгоценные металлы, акции, облигации — все это разные классы активов. Чтобы найти баланс между доходами от активов и расходами на них, можно складывать в портфель разные классы. Например, при покупке акций всегда больше рисков, поэтому можно добавить к ним облигации — они стабильнее.

Если только начинаете инвестировать, советуем обратиться к финансовым консультантам. Они помогут подобрать активы для портфеля и дадут советы, как ими управлять.

Если хотите все делать своими руками, можно воспользоваться сервисами для инвестиций, чтобы оценить, какие активы нравятся: посмотреть описания компаний и фондов, графики роста доходности.

Как снизить риски

При инвестировании есть риск потерять капитал. Чем выше доходность у инструмента, тем выше риски. Поэтому при высоких процентах избежать рисков не получится.

Риски могут быть разными. Например, некоторые возникают, когда невозможно продать актив низкого спроса или высокой разницы между курсом покупки и продажи. Другие относятся к возможному банкротству компании, которая выпускает ценные бумаги. А еще есть внешние риски — это инфляция, риски падения валюты или процентных ставок. Есть несколько способов снизить риски.

Следовать стратегии. При длительных инвестициях ситуация на рынке может меняться. Важно не поддаваться панике, а следовать стратегии и помнить, что в долгосрочной перспективе фондовые рынки растут.

Учитывать риски, которые известны заранее. Некоторые активы имеют заранее определенный уровень риска. Можно сравнить разные инструменты по риску и выбрать те, что имеют наиболее выгодное соотношение риска и доходности.

Не инвестировать в то, что непонятно. Если не знаете, как устроен финансовый инструмент, лучше не вкладывать в него деньги.

Проверять портфель. Со временем некоторые активы в портфеле могут стать более рискованными. Чтобы риски не росли, советуем время от времени выполнять ребалансировку портфеля и приводить процентное содержание активов к первоначальным значениям.

Если вы торгуете через брокера, он должен отчитываться о состоянии вашего портфеля согласно условиям договора или по вашему письменному запросу в течение 10 дней со дня получения запроса. Если у брокера есть личный кабинет, вы можете проверять состояние портфеля там.

Какой налог платят инвесторы

Доход от инвестиций может быть в виде прибыли от продажи или покупки акций или в виде дивидендов, купонов, а также прибыли от продажи валюты.

Доходы от инвестиций облагаются НДФЛ. Если инвестор — резидент России, то он должен заплатить 13% от дохода, если он не превышает 5 млн рублей в год.

Доход от продажи ценных бумаг и валюты на бирже облагается налогом, только если их продали дороже, чем купили.

Когда не надо платить налоги

Если продажа или покупка ценных бумаг или валюты приводят к убыткам, то налог не начисляется. Налог не зачислится и на тот доход, который еще не поступил на инвестиционный счет.

Физлицам в некоторых случаях можно не платить НДФЛ, если доход получен от купли или продажи зарубежных акций и налог был уплачен другой стране. Чтобы узнать, нужно ли платить НДФЛ, надо проверить, есть ли у России с этой страной соглашение об избежании двойного налогообложения. Если есть, можно зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России.

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

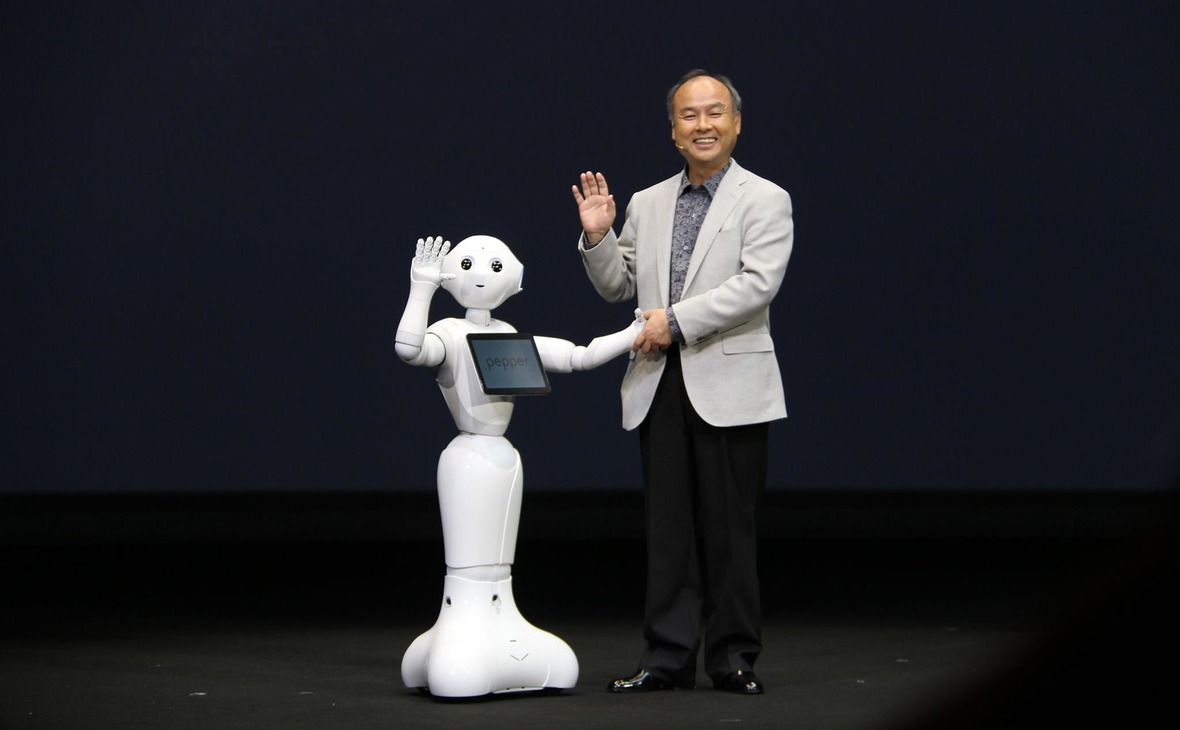

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.