Изк что это в банке

Что такое IBAN в банковских реквизитах и где применяется

Если вы никогда не получали денег из-за границы или не переводили их в иностранные банки, то вы и не сталкивались с аббревиатурой IBAN. А кто выполнял перечисленные операции, могли услышать требование предоставить международный номер счета для перевода. Давайте разберемся, что такое IBAN в банковских реквизитах, и где его получить.

Понятие и основное назначение

Государства во всем мире разрабатывают свои законы, стандарты и правила. Это нормально. Но вот несколько стран решили объединиться в какой-нибудь союз, чтобы упростить торговлю, расчеты и многое другое. И тогда отличия начинают сильно тормозить этот процесс.

Логичный исход – это создание унифицированных правил, обязательных для выполнения всеми членами, входящими в союз. Так произошло в свое время в Еврозоне. Были сформированы единые банковские стандарты, и придуман специальный код.

IBAN – это международный номер банковского счета для облегчения межбанковских расчетов, ускорения процессов перевода денег между странами. Благодаря ему все счета в странах, которые вошли в новую систему, прописываются в едином формате.

Первоначально код был введен для государств Евросоюза, но постепенно соглашение подписывают и другие государства, не входящие в союз. Например, бывшие республики СССР, такие как Грузия, Украина, Казахстан и др.

Страны, которые не используют эти стандарты, соответственно и не имеют международного номера в разработанном формате. Например, в России ни у одного банка нет такого кода. Поэтому узнать IBAN своей карты Сбербанка, например, никак не получится. Его просто не существует.

Означает ли это, что мы не можем проводить операции с иностранными банками? Нет, не означает. Мы используем другие реквизиты, по которым любая финансово-кредитная организация мира сможет идентифицировать наш банк, который переводит деньги или принимает их. Какая именно информация должна быть, и где ее взять, мы рассмотрим в нашей статье дальше.

Формат кода

Разберем, как выглядит номер счета в международном формате. Он не может быть более 34 символов (букв и цифр). Например, во Франции код состоит из 27 символов, в Великобритании – из 22, а на Мальте – из 31.

Соблюдается следующий порядок в расшифровке кода:

Несмотря на то что код разделен пробелами, при заполнении платежного поручения он должен быть записан без пробелов и дополнительных знаков, символов.

Стоит очень серьезно отнестись к внесению в документы кода. Неправильная цифра или буква приведут к тому, что деньги не поступят по адресу. При этом выполнение операции затянется, а комиссионные за нее банк возьмет в полном объеме.

Во избежание ошибок можно воспользоваться специальной программой “IBAN Calculator”. Она проверяет код. Конечно, личные данные получателя вы не получите, но сможете посмотреть страну и банк, куда направляются деньги.

Как проводить операции с иностранными банками россиянам

Мы выяснили, что россиянам международный код не нужен, если они не проводят операции с заграничными банками. Стандартные платежные данные можно увидеть в мобильном приложении, онлайн-банке или в распечатке к договору обслуживания счета/карты.

Как быть, если вы хотите перевести деньги получателю в страну, которая работает в системе международного кодирования:

Все сведения, касающиеся получателя, запрашиваются у него и вносятся в соответствующие поля платежки.

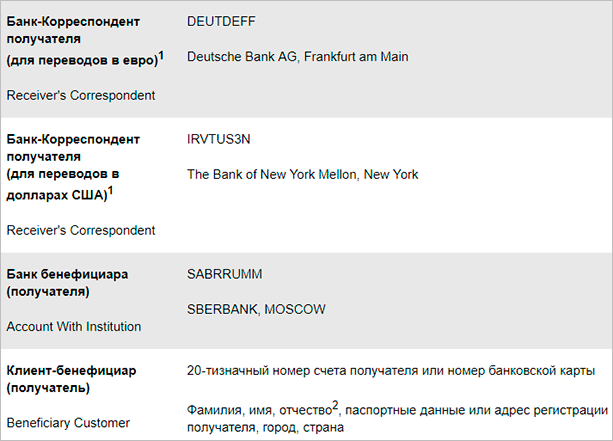

Если деньги из иностранного банка нужно получить россиянину, то необходимо предоставить отправителю данные, которые содержат код SWIFT. Например, если перевод делается на счет, открытый в Сбербанке, то поля платежки выглядят следующим образом (информация с сайта Сбербанка):

Еще проще получить реквизиты в своем мобильном приложении. По умолчанию они показываются для рублевых операций. Но если сменить валюту, то информация изменится.

Еще раз акцентирую ваше внимание, что все поля должны заполняться английскими буквами (Ф. И. О., адрес, назначение платежа и т. д.).

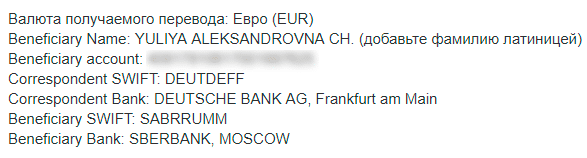

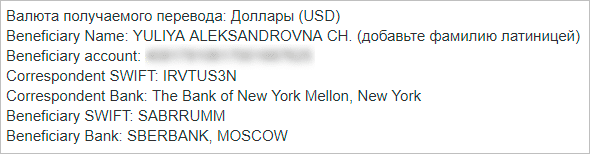

Вот как выглядят данные по моей карте в Сбербанке для получения евро и долларов.

Заключение

Надеюсь, что у вас не возникнет сложностей с переводом денег за рубеж или с получением их от иностранных отправителей. IBAN был создан для упрощения и ускорения расчетов. К сожалению, Россия использует другие стандарты, поэтому и возникает необходимость объяснять новые термины и аббревиатуры. Если сомневаетесь при заполнении платежного поручения, то лучше обратиться в офис банка и удостовериться, что деньги пойдут по нужному адресу.

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

План ОНиВД

План ОНиВД – совокупность мероприятий, направленных на обеспечение непрерывности и/или восстановление деятельности кредитной организации в случае возникновения непредвиденных обстоятельств. Это внутренний документ банка, который определяет комплекс действий по предотвращению или своевременной ликвидации последствий нарушения режима работы финансового учреждения, вызванного возникновением чрезвычайной ситуации или иным событием, препятствующим выполнению кредитной организацией принятых на себя обязательств.

Рекомендации по структуре и содержанию плана, а также по организации проверки возможности его выполнения приведены в приложении 5 к положению ЦБ РФ от 16 декабря 2003 года № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах».

Работы банка по составлению и поддержке плана ОНиВД в актуальном состоянии можно разделить на три этапа: разработка, которая в себя также включает согласование и утверждение плана, а также пересмотр и проверка.

При разработке плана анализируются следующие факторы:

– виды и характер возможных непредвиденных обстоятельств и степень их воздействия на деятельность кредитной организации;

– перечень критически важных внутренних банковских процессов, а также автоматизированных информационных систем, обеспечивающих их осуществление;

– показатели восстановления внутренних банковских процессов, в т. ч. такие, как срок восстановления, допустимый размер материальных затрат и потерь информации.

В план рекомендуется включать:

– порядок его реализации;

– перераспределение обязанностей и полномочий между подразделениями и служащими банка в случае возникновения непредвиденных обстоятельств;

– перечень установленных в кредитной организации процедур, выполнение которых необходимо для успешной реализации плана ОНиВД, а также очередность и сроки их выполнения. Например, резервное копирование информации, заключение договоров с контрагентами на оказание услуг, обеспечивающих реализацию плана, и т. д.;

– порядок взаимодействия (в т. ч. порядок экстренного оповещения и связи) между органами управления, подразделениями и служащими кредитной организации при возникновении непредвиденных обстоятельств;

– порядок информирования заинтересованных лиц о возникновении чрезвычайных ситуаций и взаимодействия с ними (в т. ч. с Банком России);

– детальные инструкции для подразделений и служащих финансового учреждения, содержащие описание действий, необходимых для поддержания или своевременного возобновления функционирования критически важных для деятельности кредитной организации внутренних банковских процессов и автоматизированных информационных систем;

– порядок завершения работы в чрезвычайном режиме и возврата в режим повседневного функционирования.

Для того чтобы служащие банка были готовы при возникновении непредвиденных обстоятельств действовать согласно плану ОНиВД, нужно проводить обучение, включающее в себя также проведение учений. Тестировать план следует не реже одного раза в год. Для этих целей рекомендуется определить группу наблюдателей, контролирующую выполнение предусмотренных планом ОНиВД мероприятий. По итогам проверки группа составляет протокол и отчет.

План необходимо пересматривать не реже одного раза в два года. При этом надо учитывать недостатки, обнаруженные в ходе его тестирования, а также вновь выявленные факторы, которые могут привести к нарушению повседневного функционирования кредитной организации в случае возникновения чрезвычайных ситуаций.

Банковские термины

Поиск по словарю

RBK Money ― система платежей в России для проведения оплат в интернете. Через сервис RBK Money пользователь может пополнить баланс на телефоне, погасить коммунальные платежи, оплатить услуги провайдера, оплатить онлайн-покупки. Для начала использования системы пользователь должен пройти в ней регистрацию.

PayPass ― технология, которая позволяет проводить платежи в бесконтактной форме. Сервис разработала компания MasterCard Worldwide. Главная цель услуги ― быстрая и простая оплата покупки. В процессе расчета картой, которая поддерживает PayPass, ее нужно приложить к терминалу PayPass и подтвердить платеж.

FinCERT ― отдел по безопасности Центробанка, которых отслеживает и предоствражащет компьютерные атаки на банки. FinCERT собирает данные от банков о кибератаках, проводит анализ этой информации и предоставляет банкам данные о потенциальных угрозах, готовит рекомендации по борьбе с атаками. Подразделение работает

CVV2 ― код защиты карты и проверки ее подлинности. Такой защитный инструмент используется системой платежей Visa. CVV2 прописан на обратной карты банка около места для подписи владельца. Код содержит 3 цифры. Код ― отдельный элемент карты и не считается продолжение

CVC2 ― код защиты карты и проверки ее подлинности. Такой защитный инструмент используется системой платежей Masterсard. CVC2 прописан на обратной карты банка около места для подписи владельца. Код содержит 3 цифры. Код ― отдельный элемент карты и не считается продолжение

Cirrus ― система платежей между банками, которую разработала компания Cirrus System, Inc. Пластиковые карты банка Cirrus работают только в банкоматах с изображением Cirrus или Eurocard/Mastercard. С карты можно только снять деньги, но нельзя произвести оплату в интернете, купить товары и

Behavioral-scoring ― оценка кредитоспособности клиента, которая основана на его более вероятных действиях. С помощью этой системы делают прогноз по изменению платежеспособности заемщика и изменяют его лимиты. Такой скоринг проводится, когда клиент уже получил кредит. Банк по его действиям оценивает вероятность

Application-scoring ― оценка заемщика на предмет его кредитоспособности при получении кредита. Такая оценка используется при выдаче займа или оформлении кредитной карты. Кредит в таком случае одобряется автоматически. Чтобы система выдала решение по выдаче кредита, клиенту нужно заполнить анкету. Каждому ответу

Apple Pay ― онлайн-сервис для оплаты покупок с помощью iPhone или Apple Watch. Сервис разработан компанией Apple и заменяет оплату картой. Расплатиться с помощью данной системы можно в терминалах, которые поддерживают NFC. Сервис работает с крупными и региональными банками. Apple

Кредитор — одна из сторон кредитного договора, которая передает другой стороне определенное количество денежных средств или другие материальные ценности в обмен на долговое обязательство отдать их в течении установленного срока. Кредитором может выступать как юридическое, так и физическое лицо. Гражданский

Кредитный цикл — термин экономической теории, в основе которой лежит представление о циклизации финансового потока в кредитовании. Суть теории сводится к тому, что денежные средства, которые выделяются финансовыми организациями в качестве кредита на развитие реального сектора экономики, оказывают непосредственное влияние

Кредитный потребительский кооператив — объединение физических или юридических лиц на добровольной основе членства по территориальному, профессиональному или другому принципу, созданное в целях получения финансовых средств членами объединения, которых также именуют пайщиками. Иными словами, группа лиц на добровольной основе объединяется для

Кредитный портфель — актив банка, состоящий из совокупного остатка задолженности по всем выданным кредитам на момент определенной даты. В кредитном портфеле учитываются долговые обязательства как физических, так и юридических лиц. В соответствии с российским бухгалтерским стандартом, кредитный портфель рассчитывается по

Кредитная система — совокупность коммерческих банков и других финансовых институтов, выполняющих отдельные кредитные операции, которые объединены общими правовыми нормами, регулирующими их деятельность, а также устанавливающими порядок их взаимодействия с хозяйствующими субъектами. Традиционно кредитная система делится на две составляющие: Банковская составляющая

Кредитная политика банка — направление деятельности кредитной организации, ее программа в области кредитования физических и юридических лиц. Стандартно в основе кредитной политики лежит рассчитанное соотношение рисков и доходности финансовых операций банка. Основной целью кредитной политики является получение наибольшей доходности при

Кредитная оценка заемщика — оценивание клиента кредитной организации, который подал заявку на выдачу кредита. Оценка заемщика — это первое, что делает банк при поступлении заявки. Для начала потенциальному заемщику необходимо заполнить анкету различными данными. Далее банк проводит скоринг — так

Кредитная история — полная информация об исполнении заемщиком своих долговых обязательств, которая хранится в бюро кредитных историй. Кредитная история является важным документом, который изучается банком перед принятием решения о выдаче кредита заемщику. Кредитная история состоит из 3 частей: Титульная часть

Комиссия банка — одноразовая или периодически повторяющаяся плата за услуги кредитной организации, которая как правило, взимается в виде процентов от определенной суммы денежных средств. Комиссия банка также может взиматься в виде абсолютной величины, например, 2 тысячи рублей в месяц за

Код субъекта кредитной истории — персональный код, выступающий в роли пароля, состоящего из цифровых и буквенных символов и хранящийся в Центральном каталоге кредитных историй. Данный код обеспечивает безопасность и не дает третьим лицам получить доступ к информации о кредитной истории,

Кассовые операции — операции, которые связанны с приемом, обработкой, хранением и выдачей денежных средств, а также денежных документов. Стандартно кассовые операции в организации выполняет специальный человек — кассир. Он подписывает договор о полной материальной ответственности и несет ответственность за сохранение

Банковское дело

Банковские термины: «А»-«Я»

Аваль — поручительство по векселю, осуществленное третьим лицом в виде особой гарантийной записи; банковская гарантия, выраженная в виде надписи на лицевой стороне векселя либо на специально прикрепленном к нему листе.

Авальный кредит — банковский кредит, предназначенный для покрытия гарантируемого обязательства клиента. Авальный кредит существует в виде разнообразных форм гарантий или поручительств: гарантия платежа, поручительство по кредиту, гарантия поставки, гарантия предоставления ссуды, налоговые, таможенные, судебные поручения. Банковские гарантии призваны компенсировать различные виды риска.

Авансированный капитал — денежный капитал, предназначенный для приобретения средств производства, организации дела, осуществления бизнес-проектов, обещающих принести в будущем прибыль.

Аверажный срок — усредненные периоды поэтапной оплаты кредитов (месячные, полугодовые, годовые и т.п.).

Аверс (фр. avers) — лицевая сторона монеты, противоположная реверсу

Авизо (от итал. aviso — извещение) — официальное извещение банка об исполнении расчетной операции, направляемое одним контрагентом другому.

Авуары (от фр. avoir — имущество, актив) — средства банка в национальной и иностранной валюте, а также векселя, чеки, переводы, аккредитивы, хранящиеся на его счетах или в других банках.

Автомат по выдаче денег — банкомат, позволяющий только получать деньги с помощью пластиковой карты.

Авторизация — разрешение на доступ к ресурсам или службам, процесс, в результате которого эмитент карты дает разрешение на совершение транзакции. Этот процесс подтверждает, что указанная сумма не превышает остаток средств на кредитной карте и резервирует указанную сумму кредита.

Агент — юридическое или физическое лицо, совершающее определенные действия по поручению другого лица от его имени и за его счет без права подписи документов по сделкам.

Агентская операция — совершение юридических действий, связанных с куплей-продажей товаров на оговоренной территории по поручению одной стороны (принципала) независимой от нее другой стороной (агентом) за счет и от имени принципала.

Агрегат денежный — показатель структуры и объема денежной массы.

Агрегирование — укрупнение экономических показателей путем объединения в группы. Примером могут служить денежные агрегаты МО, Ml, М2 и др.

Адр, adr (American Depository Receipt, американская деловая расписка) — свободно обращающаяся расписка, свидетельствующая о покупке акций корпорации, зарегистрированной за пределами США. Операции с АДР проводятся вместо операций с самими ценными бумагами; позволяют обходить национальное законодательство, запрещающее нерезидентам покупку акций отдельных компаний.

Ажио — см. лаж.

Аккредитив (от лат. accredo — доверяю) — 1) форма безналичного расчета, при которой оплата предъявленных расчетных документов поставщика производится за счет целевых средств, депонированных в банке покупателя; 2) именная ценная бумага, удостоверяющая право лица, на имя которого она выписана, получить в кредитном учреждении указанную в ней сумму.

Аккредитивная форма расчетов — форма расчетов за товары и услуги без денег посредством аккредитивов. Применяется, в основном, при иногородних расчетах, когда поставщик получает денежные средства в обслуживающем его банке, за счет активов, депонированных (сданных на хранение) покупателем в обслуживающем его банке.

Акселератор (от лат. accelero — ускоряю) — отношение прироста инвестиций к вызвавшему его относительному приросту дохода, потребительского спроса или готовой продукции. В макроэкономике используется вместе с мультипликатором для моделирования динамики производства ВВП по фазам экономического цикла, аксиома (от греч. axioma — значимость, требование) — положение, вводимое в научную теорию без доказательства.

Актив (от лат. activus — деятельный) — 1) часть бухгалтерского баланса, показывающая, какие материальные, финансовые и нематериальные ценности принадлежат фирме. Противоположность пассива; 2) имущество и права на него, принадлежащие физическому или юридическому лицу.

Активные операции банка — операции по размещению привлеченных и собственных средств банка с целью получения дохода.

Активы карточки — часть платежного лимита, на сумму которой держатель может производить покупки или снимать наличные. Активы карточки = Платежный лимит — Неснижаемый остаток с учетом произведенных расходов.

Активы предприятия — имущество предприятия, учитываемое в бухгалтерской практике. Включает: материальные, финансовые и нематериальные активы. К материальным активам предприятия относятся земля или право на владение, использование ее; здания и сооружения производственного и непроизводственного назначения; установленное и неустановленное оборудование; движимое имущество непроизводственного назначения; запасы сырья, топлива и полуфабрикатов (на складах, в цехах, в дороге), готовой продукции; имущество, сданное в аренду; принадлежащие предприятию филиалы и дочерние компании, если они не имеют статуса юридического лица, а их балансы не разделены с балансом данной фирмы. Финансовые активы предприятия включают кассовую наличность, депозиты в банках, вклады, чеки, страховые полисы, вложения в ценные бумаги, обязательства других предприятий и организаций по выплате средств за поставленную продукцию (коммерческий кредит), портфельные вложения в акции иных предприятий; пакеты акций других предприятий, дающие право контроля, паи или долевые участия в других предприятиях. Нематериальные активы предприятия — это различные виды интеллектуальной собственности.

Акцепт — 1) ответ лица о принятии оферты (предложения заключить договор); 2) согласие на оплату или гарантирование оплаты денежных, расчетных, товарных документов или товара. Акцепт широко применяется как форма расчетов за поставляемые товары, оказанные услуги, произведенные работы во внутреннем и международном товарно-денежном обороте.

Акцептант карточки — сторона, принимающая карточку от ее держателя в качестве платежного инструмента и посылающая информацию о транзакциях обслуживающему банку-эквайеру. Акцептантами карточки выступают торгово-сервисные фирмы, а также банкоматы.

Акциз (от франц. accise от лат. accicus — уменьшенный, урезанный) — вид косвенного налога на товары и услуги массового потребления, которые приносят сверхприбыль (спиртные, табачные изделия, бензин и т. д.). Один из важнейших источников наполнения госбюджета.

Акционерное общество — коммерческая организация, созданная на основе добровольного объединения капиталов юридических и физических лиц, выпустивших акции. Акционерное общество (как организационно-правовая форма) может быть открытым или закрытым. Акции открытого акционерного общества переходят от одного лица к другому без согласия акционеров. Акции закрытого акционерного общества могут переходить от одного лица к другому только с согласия большинства акционеров, если иное не оговорено в уставе.

Акционерный капитал — капитал акционерного общества, образованный за счет привлечения денежных средств путем продажи акций и облигаций.

Аллонж — листок, прилагаемый к векселю для дополнительных индоссаментов (передаточных записей).

Альтернативный приказ — приказ купить или продать определенные ценные бумаги по лимитированной цене.

Альпари — соответствие биржевого рыночного курса ценных бумаг или валюты их номиналу (паритету).

Амортизация кредита — процесс погашения кредита путем внесения регулярных платежей по основной сумме долга и процентам.

Андеррайтер (от англ. underwrite — подписывать) — лицо, обеспечивающее подписку на ценные бумаги, принимающее на себя обязанности по размещению, реализации ценных бумаг (акций) на рынке.

Андеррайтинг (от англ. underwrite — подписывать) — 1) размещение ценных бумаг по публичной подписке через посредников, функции которых обычно выполняют инвестиционные банки. Они покупают ценные бумаги у компаний по заранее установленной цене (цене первичного рынка) и затем размещают их среди инвесторов по более высоким ценам (ценам вторичного рынка); 2) принятие недвижимости на страхование.

Аннуитет (нем. Annuitat, от позднелат. annuitas — ежегодный платеж) — 1) ежегодно уплачиваемая денежная сумма (взнос, рента, доход); 2) разновидность государственного займа, выплаты по которому осуществляются ежегодно.

Арбитраж (от франц. arbitrage) — 1) способ разрешения споров (главным образом имущественного характера), при котором стороны обращаются к арбитрам (третейским судьям), избираемым самими сторонами или назначаемым по их соглашению либо в порядке, установленном законом; 2) сделка с целью извлечения прибыли за счет разницы, существующей в данный момент, в ценах на один товар (курсах одной валюты, одной ценной бумаги) на разных товарных (валютных, фондовых) рынках.

Арбитражный суд — государственный орган, осуществляющий судебную власть при разрешении возникающих в процессе предпринимательской деятельности споров, вытекающих из гражданских правоотношений, либо из правоотношений в сфере управления.

Аренда (польск. arenda, от лат. arrendare — отдавать внаймы) — имущественный наем, при котором собственник передает арендатору имущество во временное владение или пользование за плату. Широко использовалась как предварительная мера для приватизации (см. также лизинг).

Арендная плата — плата за объект аренды. Потенциально арендная плата может включать: во-первых, амортизацию арендованного имущества; во-вторых, часть прибыли от использования арендованного имущества в качестве капитала; в-третьих, рентные платежи (например, при аренде недвижимости).

Ассигнация (польск. asygnacja, от лат. assignatio — назначение) — 1) бумажные денежные знаки, обращавшиеся в России (1769—1849 гг.); 2) контракт, по которому одна сторона передает по какому-либо мотиву другой стороне определенную сумму денег, ценные бумаги либо другие ценности.

Ассигнование — выделение денежных средств.

Аудит (англ. audit — проверка, ревизия) — документальная проверка деятельности компании.

Аудитор (от лат. auditor— слушатель; ученик; следователь) — ревизор, проводящий документальную проверку деятельности компании.

Аутсайдер (от англ. outsider — посторонний) — предприятия какой-либо отрасли производства, не входящие в крупные (монополистические) объединения.

Аффилированное лицо — акционеры или работники, входящие в состав органов управления фирмой. Аффилированное лицо, используя свое положение, может получать дополнительные доходы, нанося ущерб другим членам акционерного общества.