какие надо взять документы с банка на банкротство в мфц

Банкротство физ лиц за 6 месяцев через МФЦ

По новым правилам банкротство физ лиц требует наличие 3-х условий.

Первое условие: размер долгов от 50 тыс. до 500 тыс. рублей.

Второе условие: внесудебное банкротство физ лиц возможно при наличии оконченного исполнительного производства.

Третье условие: отсутствие другого возбужденного исполнительного производства.

Рассмотрим внесудебную процедуру банкротства физического лица более подробно.

Внесудебное банкротство физ лиц идет 6 месяцев.

Шестимесячный срок начинает течение не с подачи документов в МФЦ, а со дня включения сведений в ЕФРСБ.

В Едином федеральном реестре сведений о банкротстве – сокращенно ЕФРСБ, публикуют сведения о начале процедуры.

Таким образом, раньше чем через полгода, пока не закончат процедуру банкротства физлица, долги не спишут.

Банкротство физ лиц через МФЦ бесплатно.

Статья 223.7 закона о банкротстве устанавливает принцип бесплатности.

Иными словами, за процедуру внесудебного банкротства гражданин не платит.

По крайней мере, МФЦ бесплатно рассматривает заявление о банкротстве.

За публикацию сведений в Едином федеральном реестре сведений о банкротстве тоже платить не надо.

3 условия для внесудебного банкротства физ лиц.

Условия внесудебного банкротства – это критерии, которым должен соответствовать гражданин, чтобы обанкротиться через МФЦ.

Если физ лицо соответствует всем 3-м критериям, то МФЦ обязан запустить процедуру внесудебного банкротства.

Первое условие.

Размер долга гражданина от 50 тыс до 500 000 рублей.

Данный критерий устанавливает диапазон общего размера долгов, который дает право на внесудебное банкротство.

Газета Известия сообщала о среднем размере долга россиян перед банками в сумме 249 000 рублей.

Если верить этой цифре, то многие граждане имеют шанс обанкротиться через МФЦ.

Обратите внимание.

Заявление о банкротстве и сопутствующие документы доступно сформировать самостоятельно онлайн за 27 минут.

Подсказки сервиса облегчат составление заявления.

Готовая пошаговая инструкция избавит от ошибок на всех стадиях банкротства.

Какие долги учитывают для внесудебного банкротства физ лиц?

Под долгами понимают только денежные обязательства.

Проще говоря, учитывают только обязательства, по которым физ лицо должно уплатить деньги.

Если должник обязан передать имущество, допустим на 325000 рублей, то указанную сумму не учитывают для целей внесудебного банкротства.

Иными словами, долг должен быть только денежным обязательством.

К денежным долгам также относят обязанность по уплате обязательных платежей.

Что такое обязательные платежи?

К обязательным платежам относят:

Иными словами, всё, что граждане платят по налоговому законодательству, есть обязательные платежи.

Для справки.

Коммунальные платежи не относят к обязательным платежам.Тем не менее, долги по коммуналке являются денежными обязательствами.

Другими словами, коммунальные долги учитывают в общей сумме долгов при определении условий для внесудебного банкротства.

Какие виды обязательств учитывают при внесудебном банкротстве физ лиц?

Как мы выяснили, для внесудебного банкротства имеют значение:

Проще говоря, значение имеют денежные долги и неуплаченные налоги, госпошлины и сборы.

Налоговые инспекции списывают налоги с банковских карт. Поэтому гражданину накопить большие долги по налогам не так просто.

Другое дело потребительские кредиты, ипотека, долги по ДТП и т.д.

Остановимся подробнее на денежных обязательствах, потому что они имеют важные нюансы.

Наступление срока исполнения денежного обязательства значения не имеет.

Просроченный долг – это обязательство, срок исполнения по которому уже наступил.

Для целей внесудебного банкротства значение имеют не только просроченные долги, но и долги, срок исполнения по которым еще не наступил.

Например.

Договор займа на 173000 рублей заключен 01.09.2020 года со сроком возврата с 01.12.2020 до 31.12.2020 года.

Иными словами, обязательство возникло 01.09.2020 года, но срок исполнения наступит только 01.12.2020.

Тем не менее, обязательство в сумме 170 тысяч рублей, нужно учитывать в общей сумме долгов.

Напомню, что общая сумма долгов для внесудебного банкротства не должна превышать полмиллиона рублей.

Внесудебное банкротство гражданина от алиментов не спасает.

Долги по алиментам учитывают в общей сумме долгов для внесудебного банкротства.

То есть, алиментные обязательства также учитываются при определении общей суммы долгов.

Иными словами, долги по алиментам, включают в расчет долга в диапазоне от 50 тыс. до 500 тыс. рублей.

Для сведения.

Несмотря на учет алиментов в общей сумме долгов, завершение внесудебного банкротства не освобождает от уплаты алиментов.

Иными словами, в отличие от обычных денежных долгов, которые после процедуры считают безнадежными, долги по алиментам сохраняются.

Проще говоря, внесудебное банкротство от алиментов не спасает.

Обязательство по договору поручительства включают в общую сумму долгов для внесудебного банкротства физ лица.

Объясню на примере.

Гражданин решил подать заявление в МФЦ на внесудебное банкротство.

Если он является поручителем, то сумму по поручительству указывает в общей сумме долгов.

При этом не имеет значение наличие просрочки основного должника.

Другими словами, не важно: платит или не платит должник, за которого поручился гражданин.

Сумму по поручительству включают в общую сумму долгов, даже если основной должник усердно платит сам.

Какие долги НЕ учитывают для внесудебного банкротства физ лиц?

Долги, не учитываемые в критериях внесудебного банкротства:

Таким образом, различные финансовые санкции, которые начисляют банки, МФО и другие ростовщические структуры, включая ФНС, не влияют на общий размер долга.

Второе условие.

Оконченное исполнительное производство в связи с отсутствием у должника имущества.

Исполнительное производство оканчивается в случае возвращения исполнительного листа взыскателю.

Правовое основание смотрите в статье 46 закона об исполнительном производстве.

Существует 7 оснований, когда исполнительный лист возвращают взыскателю.

Возврат исп/листа по любому из 7-ми оснований оканчивает исполнительное производство.

Однако, для целей внесудебного банкротства физ лица значение имеет только одно основание окончания производства.

Иными словами, только отсутствие у должника имущества должно быть причиной возврата исполнительного листа.

Таким образом, если пристав окончил производство по пункту 4 части 1 статьи 46 закона № 229-ФЗ, то 2-ое условие для банкротства соблюдено.

Третье условие.

Не возбуждено иное исполнительное производство.

Дословно 3-е условие звучит так:

Не возбуждено иное исполнительное производство после возвращения исполнительного документа взыскателю.

На мой взгляд, применение 3-го условия на практике может вызывать вопросы.

Особенно, если учесть степень юридической подготовки некоторых сотрудников МФЦ.

В чем, по моему мнению, может заключаться сложность?

Из формулировки 3-го условия можно выделить 2 взаимосвязанных признака:

Объясню на примере.

У должника было 1 исполнительное производство, которое окончено из-за отсутствия имущества.

Если после окончания указанного производства новое не возбуждалось, то 2-ое и 3-е условия соблюдаются в чистом виде.

Все прекрасно, никаких сложностей.

У должника было 2 или больше исполнительных производств.

Одно производство окончено по причине отсутствия имущества.

Новое производство после возвращения исп/листа не возбуждалось, но второе производство по-прежнему на исполнении.

Теперь представим средне статистического клерка из МФЦ.

Он или она видят в базе оконченное исполнительное производство. Отлично, условие об окончании исп/производства соблюдается.

Однако, в той же базе клерк видит и другое неоконченное производство, которое было возбуждено не после, а до окончания первого.

Какова вероятность, что сотрудник МФЦ посчитает, что 3-е условие соблюдается?

На мой взгляд, вероятность ниже средней.

Если учитывать привычку клерков динамить граждан и желание перестраховаться, то вероятность может быть еще ниже.

В такой ситуации остается обжаловать возврат заявления о банкротстве в арбитражный суд.

В пошаговой инструкции по внесудебному банкротству через МФЦ есть раздел по обжалованию незаконного возврата заявления.

Там же найдете образцы документов для обжалования.

Подведем предварительный итог.

МФЦ принимает заявление о банкротстве и запускает процедуру если:

Никакие другие требования и условия МФЦ устанавливать не вправе.

Что делает МФЦ после получения заявления о признании гражданина банкротом во внесудебном порядке?

Первым делом МФЦ проверяет сведения банка данных исполнительных производств.

Банк исполнительных производств является общедоступным.

Поэтому до подачи заявления о банкротстве проверьте внесены ли сведения об окончании исп/производства в банк данных.

Не верьте сотруднику МФЦ, который заявляет, что проверяет вас по секретной базе данных.

Сотрудник МФЦ берет информацию только из общедоступной базы исполнительных производств.

МФЦ обязан проверить базу данных в течение 1-го рабочего дня.

Закон о банкротстве дает МФЦ только 1 рабочий дней на проверку базы данных исполнительных производств.

Если вам говорят, что проверка будет идти дольше, то это нарушение.

Тыкайте сотрудника в пункт 5 статьи 223.2 закона о банкротстве.

2 действия МФЦ после проверки базы данных исполнительных производств.

В зависимости от результатов проверки МФЦ выполняет одно из следующих действий.

Внесение сведений о возбуждении процедуры внесудебного банкротства в ЕФРСБ.

Напомню, что для возбуждения внесудебного банкротства нужно несколько условий:

а) в базе данных есть сведения о возвращении исп/листа из-за отсутствия у должника имущества,

б) новое исполнительное производство не возбуждено.

Если в базе данных все в порядке, то МФЦ запускает банкротство.

Возврат гражданину заявления о банкротстве.

Если в базе данных проблемы с условиями для банкротства, то МФЦ вернет заявление.

В случае возврата заявления, МФЦ обязан указать причину возврата.

Независимо от того, какое действие выполняет МФЦ, срок для его осуществления составляет 3 рабочих дня.

на внесение сведений в ЕФРСБ или возврат заявления отведено 3 рабочих дня.

Напомню, что на проверку базы данных МФЦ отвели только 1 рабочий дней.

На принятие решения дано только 3 рабочих дня.

Таким образом, через 4 рабочих дня заявитель может узнать результат по своему заявлению.

Что делать, если вернули заявление о банкротстве физ лица?

Первым делом следует проверить причины возврата.

В зависимости от обоснованности причины возврата заявителю доступны 2 варианта действий.

1-ый вариант.

Причина возврата заявления о банкротстве обоснована.

Если МФЦ обосновано вернул заявление, то можно подать новое заявление.

Повторно подать заявление о банкротстве можно не ранее чем через 1 месяц.

Месячный срок исчисляется со дня возврата заявления.

2-ой вариант.

МФЦ необоснованно вернул заявление о банкротстве.

Если заявитель не согласен с причиной возврата, то возврат обжалуют в суде.

Жалобу на возврат заявления подают в арбитражный суд по месту жительства гражданина.

Найти арбитражный суд не сложно, так как в каждом регионе только один арбитражный суд.

Банкротство физ лиц имеет 3 плюса.

Включение в ЕФРСБ сведений запускает банкротство физ лиц во внесудебном порядке.

Процедура внесудебного банкротства возбуждается со дня внесения сведений в ЕФРСБ.

Рассмотрим, какие положительные изменения происходят в жизни должника со дня возбуждения банкротства.

1-ый плюс.

Вводится мораторий на удовлетворение требований кредиторов.

Мораторий приостанавливает исполнение должником денежных обязательств и уплаты обязательных платежей.

Другими словами, кредиторы перестают «дербанить» должника.

Однако с 1-ым плюсом не все так безмятежно.

Есть требования кредиторов, на которые мораторий не распространяется.

В-первую очередь, мораторий не действует на кредиторов, которых должник не указал в Списке кредиторов.

Обратите внимание.

Онлайн сервис по подготовке заявления о банкротстве автоматически формирует Список кредиторов.

Подсказки сервиса и прилагаемая пошаговая инструкция помогут обойти «подводные камни» при банкротстве.

При составлении заявления и списка не следует мухлевать, потому что обман не в пользу заявителя.

Банкротство физ лиц любое введение в заблуждение трактует не в пользу должника.

Во вторую очередь, мораторий не действует на требования, тесно связанные с личностью кредитора.

Например, мораторий не действует на требования по алиментам.

Не приостановят выплаты по требованиям о возмещении вреда, причиненного жизни или здоровью.

Иными словами, если должник платит алименты, возмещает вред, в том числе, моральный, то мораторий не действует.

2-ой плюс.

Перестанут начислять неустойки, пени, штрафы и другие финансовые санкции.

Как только МФЦ внес сведения в реестр о банкротстве, кредиторы перестают начислять санкции.

Неустойки, пени и штрафы излюбленный способ ростовщиков высасывать ресурсы из доверчивых сограждан.

С момента возбуждения процедуры внесудебного банкротства «бандитский счетчик» перестает считать.

3-ий плюс.

Кредитор не сможет направить в банк исполнительный лист для списания средств с карты.

Самым удобным для кредитора способом получить деньги – это направить исп/лист в банк должника.

Получив исполнительный лист, банк обязан списать деньги со счета должника. При этом, кредитору даже не нужно подавать исп/лист судебному приставу-исполнителю.

Начатое банкротство физ лиц лишает кредитора право принудительно списывать деньги с карты.

Со дня возбуждения внесудебного банкротства, легкий способ списать деньги со счета должника не работает.

Кредитор утрачивает возможность «потрошить» счета должника по своему усмотрению.

Подведем итог.

Наличие 3-х условий дает должнику возможность запустить процедуру внесудебного банкротства.

МФЦ принимает заявление и запускает банкротство физ лиц во внесудебном порядке.

От полноты и правильности составления заявления и списка кредиторов зависит насколько удастся избавиться от долгов.

На этом будем закругляться.

Изложенные вопросы, только небольшая часть информации, которую следует понимать должнику.

В других статьях и в пошаговой инструкции продолжу делиться информацией по внесудебному банкротству.

Документы для банкротства физических лиц через МФЦ

Человек, у которого нет возможности расплатиться с долгами ввиду отсутствия доходов и имущества, может обратиться в МФЦ, чтобы стать банкротом во внесудебном порядке. Это стало возможным с 1 сентября 2020 года благодаря ФЗ №289.

Подать на банкротство физического лица через МФЦ можно в том случае, если общий размер долга составляет 50 000 – 500 000 руб. Сюда нужно включить все виды долгов, от банковских займов и набежавшим по ним штрафных санкций до неоплаченных налогов и алиментов.

Процедура банкротства физического лица через МФЦ максимально упрощена. Если собрать необходимый пакет документов, то она займет всего 6 месяцев и не потребует финансовых затрат.

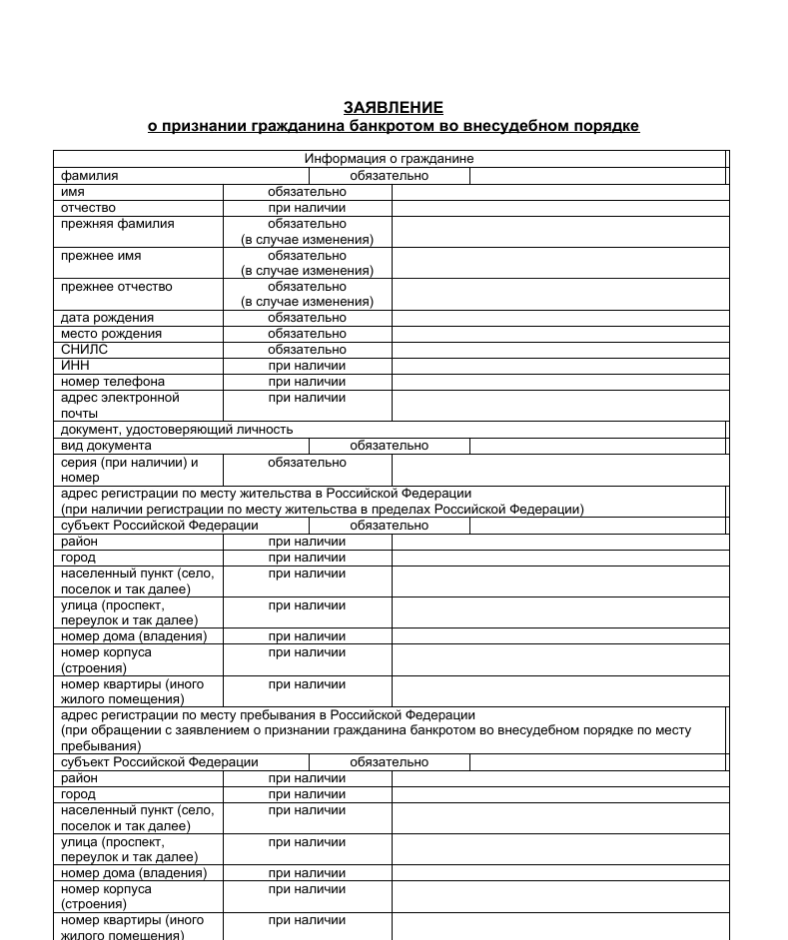

Банкротство физических лиц через МФЦ: какие документы потребуются

По сравнению с судебной процедурой, перечень документов для банкротства через МФЦ невелик:

Но важно обратить внимание на один нюанс. Внесудебное банкротство физических лиц через МФЦ возможно только в том случае, если должник уже прошел через процедуру исполнительного производства, которое было прекращено из-за отсутствия доходов и имущества, которое можно было бы изъять и пустить с молотка в счет оплаты долгов.

Поэтому к списку документов непременно требуется приложить Постановлении об окончании исполнительного производства. Перед тем, как отправиться в МФЦ, убедитесь, что не было возбуждено новое исполнительное производство. Сделать это можно на сайте ФССП или на портале Госуслуг.

Список кредиторов, без которого не получится оформить банкротство физического лица через МФЦ, должен быть составлен по установленной форме. Сперва указывается информация о должнике-гражданине, затем заполняются сведения по каждому кредитору.

Для денежных обязательств это:

Штрафы и пени включаются в основную сумму долга, что нужно учитывать при расчете.

В отношении иных платежей:

Тех кредиторов, которые не будут указаны в заявлении, процедура списания долгов не коснется, и с ними придется рассчитываться в обычном порядке.

Отдельная форма заполняется, если долги гражданина возникли в связи с деятельностью в качестве ИП.

Достоверность и полнота указанных сведений подтверждается личной подписью должника.

Какие надо взять документы с банка на банкротство в мфц

В сентябре 2020 года гражданам стало доступно банкротство в упрощенной форме. Для этого не требуется привлекать финансового управляющего, а вся процедура занимает не более шести месяцев. Но сумма долга при таком виде банкротства не превышает 500 тыс. руб.

При прохождении упрощенного банкротства через МФЦ главное — правильно подать заявление, указать всех кредиторов и перечислить задолженности, а также собрать минимальный список документов. Об этом и расскажем в статье.

Условия упрощенного банкротства

Если сумма долга физлица — 50 до 500 тыс. руб., нет дополнительных источников дохода, ему разрешается подать заявление через МФЦ. Но в Госдуме рассматривается законопроект, который позволит гражданам подавать документы через портал Госуслуг. Пока что подать заявление на упрощенное банкротство разрешается только через МФЦ.

Согласно закону № 127-ФЗ от 1 сентября 2020 года все граждане, у которых нет денег на оплату долгов, имеют право подать заявление на прохождение банкротства в упрощенной форме. Услуга доступна также для ИП и самозанятых.

Что сделать перед началом банкротства?

Для запуска процедуры банкротства в упрощенном порядке подтвердите два условия:

ФСПП не выявили имущества для продажи в счет погашения задолженности;

долг от 50 до 500 тыс. руб.

Проверьте эти условия до обращения в МФЦ. Даже долги по коммунальным услугам и штрафы в ГИБДД, которые превышают указанную сумму, иначе получите отказ.

Проверьте наличие долгов через следующие онлайн-сервисы:

Помните, если не укажите кредиторов, которым задолжали денег, процесс банкротства приостановят. Придется заново собирать и подавать документы.

Пример

Анастасия работала сутки напролет и забыла, сколько задолжала банкам. Она посчитала, что должна нескольким кредиторам около 350 тыс. руб., и не стала проверять всю сумму задолженности через налоговую службу и делать запрос в БКИ. В итоге выяснилось, что Анастасия забыла еще одного кредитора, которому должна 180 тыс. руб. вместе с пеней и штрафами. В процедуре упрощенного банкротства было отказано, т. к. общая сумма задолженности превышает 500 тыс. руб.

Чтобы не попасть в подобную ситуацию и быть уверенным в результате, заранее проверьте все долги через сайты.

Документы для прохождения банкротства

Если отсутствует статус ИП, закажите выписку об отсутствии зарегистрированного ИП через ЕГРИП.

Список дополнительных документов выглядит следующим образом.

Свидетельство о браке или расторжении. Документ о расторжении брака потребуется, если договор расторгли в течение последних трех лет.

Копия брачного договора. Если был составлен брачный договор, сделайте копию и заверьте у нотариуса.

Есть дети. Копию свидетельства о рождении детей.

Инвалидность и справки о тяжелых заболеваниях. Обратитесь в поликлинику.

Присвоен статус безработного. Возьмите справку с центра занятости по месту жительства.

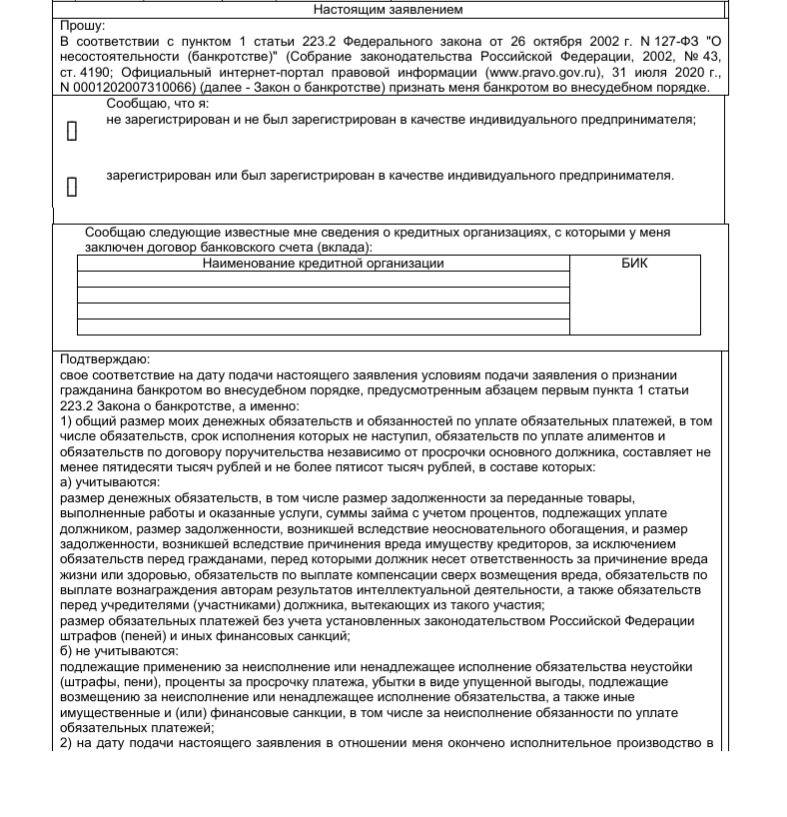

Образец заполненного заявления:

Пример

Общая сумма долга Ирины превышает 200 тыс. руб. Работу потеряла, других источников дохода нет. Решила подать заявление и собрать документы самостоятельно. Ирина уже получила официальный статус безработной и состояла на бирже труда, но забыла взять справку и сообщить об этом МФЦ. В итоге в оформлении банкротства было отказано из-за недостоверных сведений. Ирине пришлось заново писать заявление.

Подача заявления на упрощенное банкротство

Для подачи заявления обратитесь в МФЦ. Постановление ФССП подтверждать и копировать не потребуется. Главное, проверьте сами, что приставы закончили дело. Если сумма долга превышает 500 тыс. руб., вы вправе уменьшить сумму долга, рассчитавшись с некоторыми кредиторами, чтобы пройти банкротство в упрощенной форме.

Если ваш долг превышает 500 тыс., воспользуйтесь стандартной процедурой банкротства. Это более сложная процедура и требует финансовых затрат. Обращайтесь в компанию МБК. Тщательно проверим документы и поможем оформить заявку. Получите бесплатную консультацию по прохождению стандартной процедуры банкротства физического лица, оформив онлайн заявку.

После заполнения контактных данных в заявлении, на втором листе будет список по открытым счетам, вкладам и статусе ИП. Список кредиторов, которым должны деньги, заполните отдельно. Укажите в форме следующие сведения:

местонахождение и название кредитора, — если это компания;

реквизиты кредитного договора;

сумму долга, включая пени и штрафы.

Копию списка кредиторов с суммой задолженности приложите к заявлению. Подайте подготовленные документы вместе с заявлением в МФЦ по месту жительства. Разрешается подавать документы не только лично, но и через представителя. Сотрудник МФЦ внизу заявления поставит дату принятия документов на рассмотрение. Обязательно ставят подпись и печать МФЦ. Запрещается подавать документы почтой.

Оформите онлайн-заявку на бесплатную консультацию и получите советы специалиста по подготовке к банкротству.

Проверка документов и заявления

Менеджеры МФЦ проверят заявление и прикрепленные документы. При обнаружении ошибки или несоответствия процедуру банкротства приостановят. Если документы в порядке, а должник соответствует заявленным требованиям, в течение трех суток сотрудники МФЦ опубликуют извещение о банкротстве в ЕФРСБ.

Кредиторов о начале процедуры заявитель уведомлять не обязан. Это забота банков, которые проверяют сведения по своим источникам и Федеральным ресурсам. Когда будет запущена процедура банкротства, долги, штрафы и пени перестают начисляться. Длительность процедуры не превышает шести месяцев.

Что делать, если появились деньги?

При появлении дополнительного дохода заявитель обязан уведомить об этом МФЦ. На это выделяется пять суток с момента изменений о дополнительном доходе. Если банкрот не уведомит об изменениях МФЦ, банкротство приостановят.

Когда должник получает неофициальный заработок и в МФЦ не могут проверить данные, уведомлять об изменениях не обязательно.

Пример

Леонид подал заявление на упрощенную форму банкротства в мае. Собрал документ, указал список кредиторов, прикрепил цветные копии. Сотрудники МФЦ проверили и в течение трех дней внесли запись в ЕФРСБ о начале процедуры банкротства. Общая сумма долга перед кредиторами у Леонида составляла 180 тыс. руб. Но через три месяца после подачи заявления должник получил работу на стройке с окладом в 80 тыс. руб. Леонид обратился в МФЦ, чтобы приостановить процедуру банкротства и рассчитаться с кредиторами.

Что будет, если не внести кредитора в форму о банкротстве?

Когда должник забывает или целенаправленно не вносит кредитора в список упрощенной процедуры банкротства, заявителя ждут неприятные последствия. Кредитор, которого нет в списке, вправе обратиться в МФЦ для прекращения процедуры банкротства и передачи дела в арбитраж.

Сотрудники МФЦ отреагируют на заявление кредитора, изучат дело и вынесут решение. Если требования кредитора будут обоснованы, процедуру банкротства в упрощенной форме прекратят и направят дело в суд.

Признание банкротом

После признания должника банкротом, все долги перед кредиторами будут списаны. Информацию о банкротстве МФЦ публикует в ЕФРСБ. И если после признания банкротства кредиторы будут требовать возврата денег, банкрот вправе обратиться в суд. Что касается последствий банкротства в упрощенной форме, то они ничем не отличаются от стандартного банкротства. Мы уже писали об этом в статье «Последствия банкротства физических лиц».

В присвоении статуса банкрота нет ничего страшного, с появлением упрощенного банкротства количество пройденных процедур возросло в разы. Сделать это можно самостоятельно, используя информацию выше, или с помощью МБК.

Узнавайте о новых статьях МБК по подписке. Повышайте финансовую грамотность вместе с нами.