Сотрудник был на больничном а ему начислили зарплату как исправить

Вопрос: Работник в июле был на больничном, а ему за месяц начислили и выплатили зарплату. При поступлении листка нетрудоспособности в бухгалтерию, зарплата за июль была пересчитана, возникла задолженность работника перед организацией по излишне выплаченной зарплате. Вправе ли организация по заявлению работника удержать с его зарплаты больше 20%, чем установлено ТК РФ? Может ли работник сам добровольно вернуть излишне полученные денежные средства на расчетный счёт организации? (информационный портал Роструда «Онлайнинспекция.РФ», октябрь 2017 г.)

Работник в июле был на больничном, а ему за месяц начислили и выплатили зарплату. При поступлении листка нетрудоспособности в бухгалтерию, зарплата за июль была пересчитана, возникла задолженность работника перед организацией по излишне выплаченной зарплате. Вправе ли организация по заявлению работника удержать с его зарплаты больше 20%, чем установлено ТК РФ? Может ли работник сам добровольно вернуть излишне полученные денежные средства на расчетный счёт организации?

Учет времени, фактически отработанного каждым работником, является обязанностью работодателя. Поэтому в данном случае у работодателя нет оснований для удержания из заработной платы работника.

Работник вправе добровольно вернуть излишне полученные денежные средства на расчетный счёт организации.

Согласно ч. 4 ст. 91 Трудового кодекса РФ работодатель обязан вести учет времени, фактически отработанного каждым работником.

В соответствии со ст. 137 ТК РФ удержания из заработной платы работника производятся только в случаях, предусмотренных настоящим Кодексом и иными федеральными законами.

Удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (часть третья статьи 155 настоящего Кодекса) или простое (часть третья статьи 157 настоящего Кодекса);

при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Удержания за эти дни не производятся, если работник увольняется по основаниям, предусмотренным пунктом 8 части первой статьи 77 или пунктами 1, 2 или 4 части первой статьи 81, пунктах 1, 2, 5, 6 и 7 статьи 83 настоящего Кодекса.

В случаях, предусмотренных абзацами вторым, третьим и четвертым части второй настоящей статьи, работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, если работник не оспаривает оснований и размеров удержания.

Заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда (часть третья статьи 155 настоящего Кодекса) или простое (часть третья статьи 157 настоящего Кодекса);

если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Информационный портал Роструда «Онлайнинспекция.РФ», октябрь 2017 г.

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Текст материала опубликован на информационном портале Роструда «Онлайнинспекция.РФ» и размещен в Системе ГАРАНТ в соответствии с письмом Федеральной службы по труду и занятости (Роструда) от 02 июля 2015 г. N 2169-ТЗ.

Как исправить ошибки в расчете зарплаты. Всегда ли закон на стороне сотрудника?

Иногда работник может получить больше, чем причитается, а работодатель эти деньги захочет вернуть. Трудовое законодательство, пусть и достаточно гуманное, в этой ситуации далеко не всегда на стороне работников. С другой стороны — работодатель может ошибиться и в другую сторону — выплатить меньше. Разбираемся как исправить ошибки в расчетах по заработной плате в учете и отчетности.

Статья 137 ТК РФ. Читайте до конца

Традиционно это выглядит так: на просьбу вернуть излишне выплаченное сотрудник ссылается на Трудовой кодекс, ведь там сказано, что:

«Заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана. »

Но любой документ стоит дочитать до конца. Тот же пункт 4 статьи 137 ТК РФ предусматривает как минимум три случая, когда излишне выплаченная зарплата все-таки может быть взыскана:

Если есть основания для возврата излишне выплаченной зарплаты, то можно предложить работнику вернуть лишнее добровольно. Если сотрудник отказался, то из 100% законных методов остаются лишь обращение в КТС и суд.

Как вернуть излишне выплаченное

Счетная ошибка — это всегда арифметическая ошибка, т. е. та, что допущена при расчетах. Например, надо было сложить, а произошло умножение. Не считаются счетными ошибками:

Сознательный работник вправе вернуть переплату наличными в кассу, или согласиться на удержание. У работодателя есть месяц, чтобы удержать переплату у работника (при условии, что сотрудник его не оспаривает).

Действовать можно следующим образом: издать приказ об удержании из зарплаты, в котором работник обозначит свое согласие как с основанием, так и с суммами удержания. Формулировка может быть следующей:

«В связи с допущенной счетной ошибкой при расчете заработной платы за август 2021 г. и на основании частей 2 и 3 статьи 137 ТК РФ,

Удержать из заработной платы М. А. Ивановой за сентябрь 2021 г. излишне выплаченную сумму в 5 500 (пять тысяч пятьсот) руб.»

«С приказом ознакомлена, с основанием и суммой удержания согласна, М. А. Иванова».

Собственноручная подпись обязательна.

Аналогичный порядок действий применим и тогда, когда переплата произошла в других, установленных законом, случаях (доказанная вина работника в невыполнении норм труда, простое и т.п.). И при этих обстоятельствах необходимо согласие работника с основаниями и размерами удержания. Следует помнить о том, что общий размер всех удержаний при каждой выплате зарплаты не может быть более 20% (ст. 138 ТК РФ).

Если же трудящийся не спешит соглашаться или уже уволился, то для возврата переплаты имеет смысл сразу обращаться в суд.

Пересчет НДФЛ и страховых взносов при переплате заработной платы

Излишне начисленная и выплаченная зарплата включается в базу по НДФЛ и по страховым взносам. Уменьшить суммы, подлежащие уплате в счет налога и взносов, допустимо лишь при удержании переплаты или возврате (добровольном или по судебному решению) (ст. 210, 421 НК РФ, ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев. »).

Если удержание или возврат имели место с первого квартала 2021 г., то в ИФНС представляется уточненный расчет 6-НДФЛ по форме, действующей с 1 января 2021 года, который подается:

Корректируя сведения за налоговый период (год), следует включить в 6-НДФЛ также справку о доходах и суммах НДФЛ.

Если оформляется корректировка за 2020 г., то следует использовать форму расчета, по которой сведения подавались первоначально. Перерасчет зарплаты подлежит отражению в расчете по страховым взносам того отчетного периода, к которому относится ошибка. Уточненные расчеты по страховым взносам подаются в налоговый орган, по взносам на травматизм — в ФСС РФ.

Налог на прибыль. Как исправить ошибку

Если ошибка обнаружена и исправлена до того, как излишне начисленные суммы были учтены при исчислении налога на прибыль, то, определяя налоговую базу отчетного (налогового) периода, достаточно включить в расходы на оплату труда уже исправленные, уточненные суммы.

Исправленные суммы страховых взносов и взносов на травматизм включаются в прочие расходы.

В противном случае — если излишек уже учтен при расчете налога на прибыль, — придется пересчитать налоговую базу за тот период, в котором учтен этот излишек, уплатить недоимку и пени и подать уточненную декларацию.

Если сотруднику недоплатили

Мы обсуждали ситуацию, когда сотруднику переплатили заработную плату, ведь именно такая ситуация вызывает множество споров и разногласий, как по самому факту переплаты (действительно ли работодатель совершил ошибку при расчете и выплате), так и по суммам удержания.

Но, когда дело касается недоплаты, то тут все однозначно: сотруднику недополученную зарплату надо доплатить, да еще и с компенсацией за каждый день задержки (ст. 236 ТК РФ).

Компенсация рассчитывается так. Сначала считаем, сколько дней составляет просрочка (отсчет начинается со дня, следующего за днем, в который должна была быть выплачена зарплата по графику, и включает день погашения долга). Затем умножаем между собой три показателя:

1/150 ключевой ставки * дни просрочки * сумма недоплаченной заработной платы

Пример: зарплата в организации выплачивается 10 числа. Но в августе 2021 года бухгалтер одному из работников случайно не перевела зарплату (не отправила платежку в банк) и перечислила ее только 13 августа. Сумма зарплаты — 18 000 рублей, количество дней просрочки — 3 дня (с 11 по 13 августа включительно).

Ключевая ставка рефинансирования — 5,5%.

Сумма компенсации не облагается НДФЛ как в пределах установленных норм (т. е. в пределах 1/150 ставки рефинансирования), так и в случаях, когда работодатель установил повышенный размер компенсации и зафиксировал этот факт в трудовом или коллективном договоре.

Компенсация облагается страховыми взносами, т. к. в списке необлагаемых выплат она не указана (ст. 422 НК РФ).

Корректировка отчетов в связи с недоплатой

Из-за недоплаты придется внести корректировки в отчеты прошлых периодов. Это необходимо сделать, если зарплата, например, не была выплачена во втором квартале, а все отчеты по нему уже сданы.

Удержан налог будет в период фактической выплаты, поэтому в строке с суммой удержанного НДФЛ налог с суммы недоплаты не показываем.

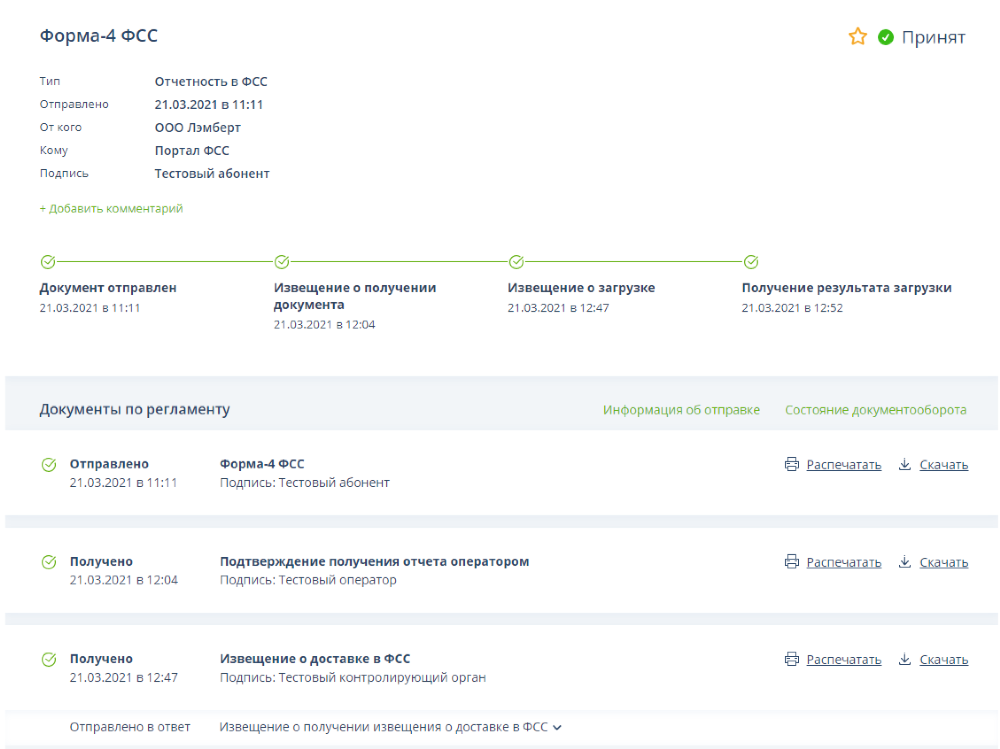

Также необходимо внести изменения в расчет 4-ФСС (по взносам на страхование от несчастных случаев).

Перед тем, как подавать уточненные отчеты, рекомендуем доплатить взносы и пени по ним.

Как исправить ошибки в бухгалтерском учете

Вряд ли можно предположить (если только речь не идет о преступном умысле), что суммы излишне выплаченной зарплаты существенны. Поэтому такую ошибку в учете, скорее всего, можно считать несущественной.

Сумма компенсации не облагается НДФЛ как в пределах установленных норм (т. е. в пределах 1/150 ставки рефинансирования), так и в случаях, когда работодатель установил повышенный размер компенсации и зафиксировал этот факт в трудовом или коллективном договоре.

Компенсация облагается страховыми взносами, т. к. в списке необлагаемых выплат она не указана (ст. 422 НК РФ).

Корректировка отчетов в связи с недоплатой

Из-за недоплаты придется внести корректировки в отчеты прошлых периодов. Это необходимо сделать, если зарплата, например, не была выплачена во втором квартале, а все отчеты по нему уже сданы.

Удержан налог будет в период фактической выплаты, поэтому в строке с суммой удержанного НДФЛ налог с суммы недоплаты не показываем.

Также необходимо внести изменения в расчет 4-ФСС (по взносам на страхование от несчастных случаев).

Перед тем, как подавать уточненные отчеты, рекомендуем доплатить взносы и пени по ним.

Как исправить ошибки в бухгалтерском учете

Вряд ли можно предположить (если только речь не идет о преступном умысле), что суммы излишне выплаченной зарплаты существенны. Поэтому такую ошибку в учете, скорее всего, можно считать несущественной.

Напомним, что критерии существенности организация должна указать в своей учетной политике и обосновать.

Несущественные ошибки текущего года исправляются просто — нужно сделать необходимые проводки — например, сторнировать зарплату рабочему основного производства проводкой:

Исправление делается в месяце обнаружения ошибки (п. 5 ПБУ 22/2010).

В этом случае также важно — повлияла ошибка на финансовый результат отчетного года или нет.

Смысл в том, что ранее сумма зарплаты была включена в расходы. А раз она начислена излишне, то включать ее в расходы было нельзя — восстанавливаем справедливость, отражая ее в прочих доходах.

Отметим, что сумму с 70 счета логичнее перенести на 73 — прочие расчеты с работниками, т.к. она не является оплатой труда:

При возврате денег сотрудником делаем проводку:

В случае с излишне начисленной зарплатой просто сторнируем необходимую сумму:

Напомним, что малые предприятия, не подлежащие обязательному аудиту, вправе все ошибки исправлять, как несущественные — при условии, что это правило закреплено в учетной политике (п. п. 9, 14 ПБУ 22/2010).

Примеры из судебной практики

Решения, вынесенные не в пользу работника:

Апелляционное определение Ставропольского краевого суда от 14.09.2016 № 33-7457/2016.

Суд взыскал излишне выплаченную заработную плату, которую сотрудница, уволенная за прогул, сама себе «начисляла» непосредственно перед подписанием ведомостей электронной подписью и отправкой их в банк.

Суд счел доказанными факты:

Это основание для взыскания излишне выплаченной зарплаты, предусмотренные ст. 137 ТК РФ (последний абзац).

Апелляционное определение Мосгорсуда от 16.07.2020 № 33-19647/2020.

Суд отклонил довод работницы о том, что работодатель неправомерно удержал средства из ее зарплаты. В период временной нетрудоспособности зарплата ей не начислялась, т. е. фактически удержания из зарплаты, на которые она жаловалась, не производились.

Учет выплаченных сумм заработка в период нетрудоспособности, вопреки доводам истца, является перерасчетом, а не удержанием, как это определено статьей 137 ТК РФ. Действующее законодательство не предусматривает возможности выплаты работнику за один и тот же период заработной платы и пособия по временной нетрудоспособности. Трудовые права не нарушены.

Решение в пользу сотрудников

Определение Мособлсуда от 12.10.2010 № 33-19764.

Суд отказал в удовлетворении иска о взыскании суммы переплаты заработной платы, указав на то, что излишне выплаченная работнику заработная плата не может быть взыскана в связи с неправильным применением работниками бухгалтерии положения о начислении заработной платы.

Определение Восьмого кассационного суда общей юрисдикции от 22.04.2021 № 88-5505/2021, 2-153/2020.

Суд решил, что не может быть признана счетной ошибкой допущенная работодателем излишняя выплата ответчику заработной платы в связи со случившемся сбоем учетной программы.

Работник, который работал во время болезни, не может претендовать и на выплату зарплаты, и на компенсацию больничного

Истец состоял в трудовых отношениях с организацией-ответчиком и в связи с состоянием здоровья получил больничный. Тем не менее, он решил не предъявлять листок нетрудоспособности работодателю к учету и оплате, а продолжить ходить на работу и исполнять свои обязанности. В дальнейшем здоровье истца ухудшилось, в связи с чем он написал заявление с просьбой принять к учету и оплате листок нетрудоспособности и оплатить в том числе дни, в которые он выходил на работу. То есть фактически, и выплатить зарплату, и оплатить листок нетрудоспособности.

Выдается ли листок нетрудоспособности членам производственного кооператива, принимающим личное трудовое участие в его деятельности? Узнайте из материала «Листок нетрудоспособности» в «Домашней правовой энциклопедии» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Работодатель отказался оплатить работу в период больничного, указав, что работнику будет выплачено страховое обеспечение.

Суд первой инстанции решил взыскать с работодателя в пользу работника задолженность по зарплате, а также проценты за несвоевременную выплату заработной платы и за моральный вред, но не компенсацию за больничный. При этом задолженность по начисленной зарплате была уменьшена на сумму уже выплаченного работодателем пособия по временной нетрудоспособности.

Суд апелляционной инстанции согласился с таким решением. Он отметил, что за фактически отработанное время работнику полагается заработная плата и это право работника является бесспорным. Вместе с тем, он указал, что действующее законодательство не предусматривает возможности выплаты за один и тот же период и заработной платы, и пособия по временной нетрудоспособности.

Как и в каком размере оплачивать работу на больничном

Что делать, если бухгалтерия получила больничный лист, несколько дней которого были отработаны работником? Разбираемся и даем рекомендации, что с таким документом делать. Рассказываем руководителю, какие у организации могут возникнуть сложности из-за выходов людей на работу во время больничного.

Что начислить за отработанные дни больничного — зарплату или пособие

За дни, когда работник был на больничном, но по каким-то причинам продолжал работать, нельзя начислить и зарплату, и пособие. Что в итоге должен заплатить работодатель работнику? За отработанные на больничном дни положено начислить зарплату, потому что:

Если выплатить пособие вместо зарплаты

Работник, получивший за отработанные дни пособие вместо зарплаты, может обратиться с жалобой в трудовую инспекцию. А за невыплату зарплаты предусмотрены административные штрафы (ст. 5.27 КоАП РФ ). Кроме того, после жалобы работника нужно будет начислить ему зарплату, а пособие пересчитать. Если оно было зачтено в счет уплаты страховых взносов, возникнут недоимка, пени на нее и штраф.

Как доказать в инспекции, что человек работал, а не находился на больничном? Это может быть:

Оформляем документы

Допускать сотрудника на больничном к работе или нет — решает руководство. Как этот факт должен оформить бухгалтер?

Пример. Определяем первые три дня больничного, за которые пособие платит работодатель

Сотрудник работал в первый и третий дни больничного. Тогда организация за свой счет оплачивает пособие за второй, четвертый и пятый дни, а последующие неотработанные дни идут за счет средств ФСС.

Последствия для работника

Размер пособия могут снизить за нарушение режима лечения со дня нарушения режима лечения. Дело в том, что выход на работу в период нахождения на больничном, когда решением врача вы освобождены от работы, является одним из видов нарушения режима лечения (ст. 8 Закона № 255-ФЗ; п. 58 Порядка, утв. Приказом № 624н). Такое нарушение режима может повлечь снижение пособия по временной нетрудоспособности до размера, не превышающего за полный календарный месяц МРОТ, установленный на день оформления больничного (ч. 2 ст. 8 Закона № 255-ФЗ).

Внимание: даже если врач не сделает в больничном листе отметку о нарушении режима, работодатель может сам квалифицировать действия работника как нарушение режима и посчитать, что этот факт является основанием для снижения размера пособия по временной нетрудоспособности.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Прямые выплаты: учет больничных, что делать, если ФСС «аннулировал» больничный лист?

Больничный лист — официально «листок нетрудоспособности» — документ, который подтверждает, что сотрудник болеет, не можете работать, и ему положена компенсация (пособие по временной нетрудоспособности). Больничный лист может быть бумажным или электронным. В 2021 году по всей стране действует система прямых выплат, казалось проблем с расчетами будет меньше. Но в некоторых случаях ФСС может отказать в выплате пособия и работодателю придется внести ряд изменений в отчетность и учет.

Обязанность начислять и своевременно перечислять страховые взносы в полном объёме, рассчитывать и выплачивать пособие по временной утрате трудоспособности, возложена на страхователей — юридических и физических лиц, имеющих наемных работников, согласно статье 4.1 Федерального закона РФ № 255-ФЗ. Через механизм выплат (ст. 6 Федерального закона от 29.12.2020 № 478-ФЗ) можно осуществлять выплату следующих пособий:

У работников нет выбора, они в любом случае теперь смогут получать эти пособия только напрямую из ФСС России путем перечисления на свой банковский счет, указанный в заявлении либо в реестре сведений или через организацию федеральной почтовой связи или иную организацию по заявлению сотрудника (его представителя).

Что касается работодателей, то согласно ч. 3 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ с 1 января 2021 года они лишаются права уменьшать исчисленные страховые взносы на соответствующие суммы пособий. Нормы, дающие право это сделать (п. 2 и 9 ст. 431 НК РФ), утратили силу с 1 января 2021 года.

Порядок выплаты пособия

ФСС оплачивает в полном размере листки нетрудоспособности, выданные по следующим основаниям:

Страхователь же из собственного кармана оплачивает только 3 первых дня пособия по временной нетрудоспособности в случае болезни самого работника, не связанной с травматизмом, за остальные дни Фонд социального страхования рассчитывается с застрахованным лицом напрямую, как выяснили чуть выше.

Обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

Инструкция для работника при получении пособия по временной нетрудоспособности:

Учет пособий по временной нетрудоспособности у работодателя

По большому счету зона ответственности Работодателя по учету и расчету пособий сведена лишь к суммам за первые 3 дня болезни, которые должны быть соответствующим образом отражены в учете и отчетности в госорганы по выплатам сотрудникам. Давайте разбираться.

Налоги и взносы с выплат по больничному

Пособия по временной нетрудоспособности не облагаются страховыми взносами на обязательное пенсионное, медицинское и социальное страхование, в т.ч. взносами на травматизм (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Однако НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог. И работнику выплачивается пособие за минусом НДФЛ.

Как отразить в учете выплаты по больничным листам

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств.

В расчетную ведомость для начисления заработной платы включается, соответственно, только сумма пособия по временной нетрудоспособности, начисленная за счет средств работодателя.

Начисление пособия по временной нетрудоспособности за первые три дня в 2021 году, как и раньше, отражается по кредиту счетов учета затрат 20 (23, 25, 26, 44. ) в корреспонденции с дебетом счета 70. Выплата этого пособия отражается по дебету счета 70 в корреспонденции со счетами учета денежных средств. Удержание НДФЛ с исчисленных сумм отражается записью по дебету счета 70 в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДФЛ»:

Дебет 20 (23, 25, 26, 44. ) Кредит 70

начислено пособие по временной нетрудоспособности за первые три дня болезни

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

с суммы пособия по временной нетрудоспособности за первые три дня болезни удержан НДФЛ

Дебет 70 Кредит 51 (50)

выплачено пособие по временной нетрудоспособности за первые три дня болезни

Как и в каких отчетах отражаются суммы по больничному

Отчет по форме 6-НДФЛ

Так как данное пособие облагается НДФЛ, то работодатель начиная с отчетности за 2021 год отражают данные суммы в форме 6-НДФЛ.

Законодательство рекомендует работодателям выплачивать больничные пособия одновременно с зарплатой, но в справке 6-НДФЛ данные платежи и налоговые отчисления по ним должны учитываться раздельно.

НДФЛ на зарплату, по закону, должен быть перечислен уже на следующий рабочий день после выплаты. А вот налог с больничных выплат перечисляется не позже последнего дня месяца, в который больничный был оплачен.

Выплатить пособие можно и раньше, чем наступит ближайший день выплаты зарплаты, это не запрещено.

Заполнение Раздела 1

В поле 020 будет указана сумма налога, удержанная за налоговый период с дохода всех физических лиц. То есть, в данной строке будет отражена сумма НДФЛ не только с зарплаты, но и с других доходов, облагаемых налогом, в том числе с больничного.

В поле 021 указывается дата, когда должен быть уплачен налог с больничного в ФНС. Напомним, уплатить налог с больничного нужно не позже последнего дня месяца, когда сотрудник получил выплату. А в поле 022 — сумма налога.

Заполнение раздела 2

В разделе 2 новой формы отчёта включаются данные, действовавшие в разделе 1 прошлой формы 6-НДФЛ. То есть, тут указываются общие суммы дохода физических лиц, включая больничные выплаты.

Так, больничный будет отражён в строках 110 и 112 в виде суммы дохода, начисленного всем физическим лицам. В строке 140 — сумма исчисленного налога со всех доходов.

Также в разделе 2 больничный отражается в строке 160 в виде суммы удержанного налога с доходов физлиц, количество которых указывается в 120 строке.

РСВ

При заполнении РСВ выплаты, не облагаемые страховыми взносами в соответствии со статьей 422, коими и являются пособия по временной нетрудоспособности сотрудников, подлежат отражению в соответствующих строках подразделов 1.1, 1.2, приложения 2, и др.

Заполнению подлежит строка 030 в приложении 2 раздела 1 — по ней отражается сумма выплаченных пособий за первые три дня болезни за счет работодателя, которые не облагаются страховыми взносами, соответственно, в строке 050 облагаемая база будет уменьшена на эту сумму.

Поэтому в РСВ отражаем пособие за счет работодателя сначала в общей сумме доходов, а потом среди необлагаемых.

Аналогично в 4-ФСС

Отражаете эти суммы за первые три дня болезни в строке «Суммы, не подлежащие обложению страховыми взносами в соответствии со статьей 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ».

Чтобы проверить контрольные соотношения и убедиться в отсутствии ошибок в отчетах, лучше использовать специальную программу. Сервис «Онлайн-Спринтер» успешно справляется с этой задачей. Вы сможете контролировать отправку, доставку и принятие каждого отчета. При необходимости сформируете корректировку на основании ранее сданной отчетности или ответите на требование о предоставлении подтверждающих документов.

Больничный проверяет ФСС

Больничный лист оформляется в соответствии с приказом Минздравсоцразвития РФ от 26.04.2011 № 347н Об утверждении формы бланка листка нетрудоспособности. Порядок выдачи больничного регулируется приказом Минздравсоцразвития России от 29.06.2011 № 624н (ред. от 24.01.2012, с изм. от 25.04.2014) Об утверждении Порядка выдачи листков нетрудоспособности.

Поскольку расходы на выплату вышеуказанных пособий осуществляются за счет средств ФСС, именно этот контрольный орган проводит проверку соблюдения правил выдачи листков нетрудоспособности, регламентированных Порядком № 624н.

При проверке специалистом ФСС документации на выплату пособия по временной нетрудоспособности может случиться так, что в выплате пособия Фонд откажет.

Например причиной «аннулирования» больничного могут стать следующие:

1. Несвоевременное обращение работника. Согласно статье 12 закона № 255-ФЗ неоплачиваемый больничный — листок, предъявленный комиссии по социальному страхованию спустя 6 месяцев после даты закрытия. Уволенный и нетрудоустроенный сотрудник имеет право обратиться к бывшему работодателю в течение месяца.

2. Совершение преступления. Факт предусматривает наступление болезни вследствие признанного судом умышленного причинения вреда здоровью или попытки суицида не в результате психического расстройства.

3. Неправильное оформление документа. Приказ Минздравсоцразвития РФ от 29.06.2011 № 624 определил единые правила для заполнения листков нетрудоспособности. Несоблюдение норм выполнения медицинскими учреждениями не освобождает юридических и физических лиц от начисления финансовых санкций страховщиком.

4. Нарушение порядка выдачи. Норма касается продления более, чем на 30 дней без заключения врачебно-квалификационной комиссии, выдачи «задним числом» или выписке документов частными клиниками, не имеющими соответствующих лицензий.

5. Сотрудничество по договору подряда. Отношения между сторонами носят гражданско-правовой характер, отчисления в соцстрах предприятие не производит (работник не является застрахованным лицом) и некоторые иные причины.

Что делать работодателю с отчетами, налогами и взносами в случае отказа?

Согласно официальной позиции Минфина (которая доведена до сведения территориальных органов ФНС Письмом от 22.09.2017 № ЕД-4-15/19093) суммы начисленных работнику выплат, которые не являются страховым обеспечением по обязательному социальному страхованию (по причине непринятия территориальным органом ФСС по результатам проверки), подлежат обложению страховыми взносами в соответствии с гл. 34 НК РФ в общеустановленном порядке (Письмо от 01.09.2017 № 03‑15‑07/56382).

Попросту это значит, что выплаченные пособия не имеют статуса пособий по временной нетрудоспособности и возникает обязанность обложения таких сумм страховыми взносами на общих основаниях.

И в данной ситуация целесообразно поступить следующим образом:

Проводки в учете будут такие:

СТОРНО Д 20 (23, 25, 26, 44) — К 70

Сторнировано пособие за первые три дня болезни работника

Пособие по «аннулированному» ФСС больничному отражено как прочая выплата

Д 91 — К 69 субсчета отдельных взносов

Начислены страховые взносы

Д 91 — К 69 субсчет «Пени, штрафы по взносам»

Начислены пени по опоздавшим в бюджет взносам

Д 69 субсчета по взносам и пени в ФСС и ФНС К 51

Перечислены взносы, пени по взносам в бюджет

Итоги

Бывает ФСС «аннулирует» больничный. В этом случае работодателю предстоит корректировать учет и отчетность в бюджет на суммы выплаченных пособий. Однако в связи с введением механизма прямых выплат оперативно решаются вопросы получения средств работником и проверки документов, дающих право на исчисление и выплату пособия по временной нетрудоспособности, что несомненно сглаживает такие моменты, которые достаточно часто встречались при зачетной системе и негативно отражались на работодателе.

Раньше ФСС мог проверить больничные листки по прошествию достаточно большого промежутка времени и при отказе в признании больничного работодатель попадал сразу на крупную сумму взносов (ведь многие проводили зачет), плюс выплаченные суммы становились объектом обложения взносами. Следовательно работодатели «попадали» на существенные пени и штрафы.

Изменения 2021 года сделали систему взаимодействия между государством, работодателем и работником по поводу оплаты пособий мобильной, удобной и наиболее эффективной.