какие налоги платит рекламное агентство

Порядок учета расходов на рекламу в бухгалтерском учете

Расходы на рекламу в налоговом учете 2020

Регламент признания рекламных расходов для целей налогового учета прописан в ст. 264 НК РФ. П. 4 данной статьи прямо указывает, что все рекламные расходы для расчета налога на прибыль делятся на расходы, включаемые в полной сумме (так называемые ненормированные расходы), и расходы, учитываемые в пределах норматива, — нормированные.

Ненормированные расходы на рекламу

Список рекламных расходов, признаваемых НК РФ в полной сумме, строго ограничен.

Если расходы на рекламу организации можно отнести к одной из выше перечисленных групп, то они в полной сумме уменьшают налогооблагаемую базу при расчете налога на прибыль. Следует отметить, что в п. 4 ст. 264 указаны лишь брошюры и каталоги. Несмотря на то что Минфин РФ считает буклеты, флаеры и листовки разновидностью рекламных брошюр, споры об отнесении их к ненормированным расходам не исключены.

Отметим некоторые нюансы, которые надо учитывать при принятии ненормированных рекламных расходов к учету, т. е. включении полной суммы затрат.

К оценке ненормированных рекламных расходов есть повышенный интерес у налоговиков. Во избежание снятия рекламных трат в полной сумме бухгалтеру необходимо скрупулезно относиться к подтверждающим рекламные ненормированные расходы документам. Главное требование кроме общепринятых для первичных документов — подтверждение отнесения этих расходов к упомянутым в п. 4 ст. 264 НК РФ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете затраты на рекламу при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Раздача рекламной продукции и НДС

Организациям, прибегающим к мероприятиям по продвижению на рынке своего товара, работ или услуг в формате раздачи рекламных материалов, важно помнить один момент. Министерство финансов РФ в письмах от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64 обращает внимание: только безвозмездная отдача в рекламных целях брошюр и каталогов освобождается от начисления НДС независимо от стоимости их приобретения. Для всей остальной передаваемой в рекламных целях продукции, имеющей вещественную форму, будь это кружки, календари с логотипом компании и пр., действует правило: если стоимость 1 шт. раздаточного материала превышает 100 руб., в случае передачи должен быть начислен НДС в общеустановленном порядке.

ВАЖНО! С 2015 года при расчете НДС к уплате можно брать в зачет полную сумму входящего НДС по рекламным расходам, не беря в расчет, нормируемые это траты или нет.

Нормируемые рекламные расходы

По сути, любые рекламные траты, прямо не указанные в перечне ненормированных, можно смело относить к нормируемым.

ВАЖНО! Рекламой признается только массовое распространение информации о товаре, услугах, работах, предназначенное для заранее неясного окружения.

Для исчисления налога на прибыль норма рекламных трат — 1% выручки без учета НДС и акцизов. Непринятые в расходы согласно нормативу и выручке этого отчетного периода рекламные расходы переносятся на следующий отчетный период календарного года. С увеличением выручки объем рекламных нормированных трат, которые можно принять к учету, растет. По итогам года может быть посчитана предельная величина учитываемых нормативных рекламных расходов. Сверхнормативный объем при расчете налога на прибыль не берется в расчет.

Счет учета сверхнормативных расходов на рекламу

Счет учета расходов на рекламу, как нормативных, так и сверхнормативных, — 44 «Расходы на продажу». Для удобства пользования и правильного отнесения суммы нормированных трат необходимо наладить аналитический учет рекламных издержек на этом счете.

Рекламные расходы при УСН «доходы минус расходы»

Согласно ст. 346.16 НК РФ организациям на УСН разрешено учесть в своих тратах издержки на рекламу. Определяются такие издержки в порядке, предусмотренном для расчета налога на прибыль. То есть все расходы разделяются по тем же основаниям на нормируемые и нет. Признать рекламные траты, документально подтвержденные и экономически обоснованные, при исчислении единого налога позволено только после их оплаты. У организаций на УСН выручка начисляется кассовым методом, в ее состав включается и полученная предоплата. Сумма нормированных рекламных затрат рассчитывается также в пределах 1% от нее.

О нюансах учета расходов на рекламу при УСН рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе К+.

Ознакомиться со всеми видами трат, какие применяются для расчета единого налога при УСН, с порядком их признания можно в статье: «Перечень расходов при УСН «доходы минус расходы».

Бухгалтерский учет расходов на рекламу

В бухгалтерском учете рекламные траты нормированию не подвергаются и включаются в затратную часть в полной стоимости в том отчетном периоде, в каком они имели место, вне зависимости от того, оплачены они или нет. Для их признания необходимы подтверждающие документы. При этом делается запись:

Итоги

Рекламные расходы привлекают большое внимание проверяющих. Это требует тщательной оценки бухгалтера при принятии тех или иных затрат как нормируемых или ненормируемых маркетинговых трат.

Кто и где должен платить налог на рекламу

То, что реклама является во многом двигателем торговли, является аксиомой. Эта деятельность может приносить значительную прибыль, часть которой в виде налога не должна проходить мимо государственного бюджета.

Однако налога под этим названием нет в Налоговом кодексе РФ с начала 2005 года. Несмотря на это, он по-прежнему актуален, но не как налогообложение продвижения результатов предпринимательской деятельности (товаров, работ, услуг), а под другими наименованиями, в случае подпадания рекламной активности под другие налоговые сборы или законы других стран.

Рассмотрим, кто в 2017 году в РФ должен платить налог на рекламу, в каких формах это происходит, как правильно вычислить сумму и сопроводить платеж нужной документацией. Все о налоге на рекламу в современном отечественном бизнесе читайте в этой статье.

Реклама и законы

Главные законодательные акты, которым не должно противоречить местное самоуправление в части принятия норм относительно налога на рекламу:

СПРАВКА! На территории г. Москвы уплата налога на рекламу регламентируется Законом № 59 от 21.11.2001 года.

Данный вид налога также кратко упоминается в Федеральном законе от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации», где утверждается его ставка.

Примерные рекомендации по вычислению суммы этого налога приводятся в Положении о порядке исчисления и уплаты налога на рекламу, утвержденного Письмом Минфина РФ от 02 июня 1992 года № 04-05-20, ФНС России от 02 июня 1992 года № ИЛ-6-04/176 и Комиссии Совета республик ВС РФ по бюджету, налогам и ценам от 04 июня 1992 года № 5.1/693.

Все остальные законодательные тонкости прописываются в региональных нормативных актах, поскольку данный налог является местным.

Итак, можно дать следующее определение налогу о рекламе – это местный сбор, берущийся с предпринимателей, в чьи расходные статьи входят траты на продвижение собственной продукции.

Основные категории рекламной деятельности

Осуществление рекламной деятельности – это любая форма донесения информации о своих товарах, услугах, работах и др. продукции до общественности через средства массовой информации (печать, телевидение, радио) или иллюстративные средства (табло, «бегущая строка», вывеска, плакат, афиша и т.п.).

Рекламодатель – это юридическое или физическое лицо, несущее расходы на рекламную деятельность, от чьего имени она осуществляется.

Рекламоизготовитель (распространитель) – лицо или организация, изготовившая (и/или разместившая) рекламную информацию по заказу или поручению рекламодателя.

Рекламный носитель – место и способ размещения рекламы.

Не относятся к рекламе следующие сведения, переведенные в публичную форму:

Кому предстоит платить налог на рекламу, а кому – нет

Плательщиками данного вида налогового платежа являются физические и/или юридические лица любой формы собственности или ведомства, которые осуществляют рекламные действия касательно своей продукции. Деятельность должна отвечать таким критериям:

ОБРАТИТЕ ВНИМАНИЕ! Если иностранный гражданин зарегистрировал свою предпринимательскую деятельность на территории под юрисдикцией РФ, налог на рекламу относится к нему в той же степени, что и к гражданам России.

Не платят налог на рекламу:

К СВЕДЕНИЮ! Плательщиком налога может быть не только сам рекламодатель, но и его комитент – организация, осуществляющая для него рекламную деятельность. В таком случае к сумме оплаты этих услуг по договору добавляются средства в размере налогового платежа. Ответственность же за неуплату или ошибки остается на рекламодателе.

С каких сумм исчисляется данный налог

Налоговой базой этого вида муниципальных платежей является конкретная цифра, обозначающая расходы фирмы (или ИП), отнесенные на рекламную деятельность, обозначенную таковой в законодательстве. Траты, считающиеся рекламными:

К этим видам трат относятся не только материальные расходы, но и отчисления на амортизацию и оплату наемного труда.

Не входят в налоговую базу по рекламе следующие расходы:

Как вычислить сумму налога на рекламу

Порядок исчисления не отличается от других налоговых сборов: численный показатель налоговой базы нужно умножить на ставку, которая по данному налогу неизменна и составляет 5%. Данные о расходах берутся из бухгалтерского учета. Они списываются как траты, уменьшающие базу по налогу на прибыль, причем некоторые в полной сумме, а отдельные – только в размере 1% от выручки. Из потраченных на рекламу средств исключается НДС.

ВАЖНО! Если оплата за рекламную деятельность производилась не в рублях, а в иностранной валюте, то для исчисления налога нужно произвести переоценку валютных остатков, то есть перевести показатели в рубли по текущему курсу Центробанка РФ.

Сроки уплаты

Тонкости, касающиеся сроков, устанавливаются муниципальным (региональным) законодательством. Обычно период расчета, уплаты и предоставления декларации составляет:

Ответственность за налоговые нарушения

Юридически значимыми нарушениями уплаты налога на рекламу, влекущими за собой ощутимые последствия, могут быть следующие:

В первом и втором случае у предпринимателя есть декада на исправление допущенной неточности, далее насчитываются пени (при недоимке) или излишнюю сумму уже нельзя будет вернуть или перезачесть (при переплате).

Рекламные расходы для упрощенки 15%

Читатель Валерий спрашивает:

Я ИП на упрощенке «доходы минус расходы». Могу ли списать на расходы рекламу в интернете? И какие вообще правила с учетом рекламных расходов?

Что считается рекламой

Чтобы понять, какие расходы можно списывать на рекламные, а какие нет, разберемся, что такое реклама.

По закону рекламой будет информация, которая отвечает двум критериям:

В законе нет пояснения, что такое неопределенный круг лиц. Критерий неопределенности вызвал вопрос даже у налоговой — ей ответила антимонопольная служба:

Сувенирка тоже вызывает споры. В одном письме антимонопольная служба пишет, что логотипы и товарные знаки на сувенирах — это реклама, и неважно, кому фирма их отдает:

А в другом письме ручки и футболки, которыми пользуются сотрудники, уже не считаются рекламой:

Получается, сувениры для сотрудников и именные каталоги, листовки или брошюры рекламой не считаются.

Нормированные и ненормированные расходы

Любая реклама на упрощенке 15% идет в расходы, но есть отличие в суммах:

Вид расходов зависит от вида рекламы, вот таблица.

Ненормированные — без ограничений

Нормированные — не больше 1% выручки

реклама в газетах, журналах, на телевидении, по радио и в кинотеатрах

призы для победителей розыгрышей, конкурсов или акций: сертификаты, подарки, товары

реклама в интернете:

таргетированная, в том числе во Вконтакте и Инстаграме;

поисковая оптимизация сайта, например оплата услуг агентства или сеошника;

реклама в лифтах, подъездах, на автобусах, машинах или в метро

наружная реклама: изготовление и аренда рекламных щитов, световых табло, стендов

сувениры: ручки, блокноты и статуэтки, футболки с логотипом компании

участие в выставках, ярмарках, экспозициях, выставках-продажах

затраты на проведение дегустаций товаров, раздачу бесплатных образцов продукции

оформление витрин, комнат образцов, демонстрационных залов

изготовление рекламных брошюр, каталогов с товарами или услугами компании

реклама в каталогах торговых сетей. Например, купон сырков «Голландия» в каталоге Пятерочки

уценка товаров, которые потеряли свой товарный вид во время выставки или пока стояли в витрине магазина

реклама внутри зданий: торговых центров, кинотеатров, в аэропортах и вокзалах

Выручкой, от которой считается 1%, налоговая называет все поступления на счет предпринимателя от продажи товаров или услуг. У компаний на общем режиме налогообложения всё сложнее, потому что есть НДС, но об этом расскажем в другой раз.

Расходы на рекламу списывают сразу или в течение года

Закон разрешает учитывать траты на рекламу в расходах сразу после оплаты и подписания акта.

Расходы на ненормированную рекламу предприниматель полностью списывает в том отчетном периоде, в котором потратился. Списать частями расходы не получится. А нормированные расходы списываются в том же периоде или в течение года. Теперь на примере.

Магазин «Лосось» в первом квартале проводит розыгрыш призов в соцсетях. Приз — ноутбук за 20 000 рублей. Чтобы привлечь больше участников, магазин запускает таргетированную рекламу на 300 000 рублей.

300 000 рублей, которые магазин потратил на таргетированную рекламу, он списывает на расходы в первом квартале.

20 000 рублей на приз магазин потратил в январе 2019 года. Как он будет их списывать, зависит от выручки.

Квартал

Выручка магазина

Можно списать

по итогам года

2 000 000 рублей

20 000 рублей

Правило для нормированных расходов такое: списать можно не больше 1% выручки за квартал. Если в следующем квартале выручка вырастет, списываете остаток расходов за прошлый, но опять не больше 1% выручки. Списывать остатки налоговая разрешает до конца года, в котором были траты.

С нормированными расходами есть нюанс: предприниматели на упрощенке платят налог авансом каждый квартал, тогда же списываются расходы. Если списать за квартал больше 1%, по итогам года появится долг по налогам. А значит, налоговая насчитает пеню.

Подтверждения для налоговой: акты, фотографии и счета

Подтверждающие документы — все документы, которые доказывают, что реклама была:

Для выставок, ярмарок и экспозиций такими документами будут план и программа выставки, договор на участие, выставочный каталог, акт оказания услуг и отчет о проведении выставки.

Если магазин заказывает 1000 листовок, тогда одну листовку сохраняет для налоговой. Для наружной рекламы или рекламы в газете бухгалтер попросит фотоотчет:

Подтверждением для рекламы в социальных сетях будут скриншоты, отчеты из рекламного кабинета, списания с расчетного счета и акты. Например, Вконтакте отправляет акты электронно, через систему Диадок:

Как учесть рекламу в Фейсбуке в расходах

Если покупаете рекламу у блогеров, нужен договор оказания рекламных услуг, выписка с расчетного счета, акт и скриншот рекламной публикации.

4 года хранить рекламные материалы

Все документы, которые подтверждают рекламные расходы, и копии рекламных материалов нужно хранить в течение года:

Все, кто отправит документы офисному шредеру раньше, рискуют получить штраф:

Но если предприниматель списывал рекламные траты на расходы, хранить договоры и материалы нужно четыре года. Это требование налогового кодекса. Срок считается с того года, в котором списывали траты.

В 2019 году магазин учел в расходах затраты на наружную рекламу. Договор с рекламным агентством, акты и фотоотчет магазин должен хранить до 31 декабря 2023 года.

Если выбросить документы раньше, есть риск, что во время проверки налоговая отменит списание расходов, потому что у компании нет подтверждающих документов.

Спорные ситуации с рекламными расходами

По моему опыту налоговики при проверках уделяют много внимания рекламным расходам. Налоговая пытается оспаривать расходы в суде, когда в рекламе есть чужие товарные знаки.

У налоговой два аргумента: торговый знак не принадлежит фирме, и лицензионного соглашения на его использование нет. Значит, траты экономически не обоснованы и не могут учитываться в расходах.

Компания «Элита-98» списала на рекламные расходы изготовление и размещение наружной рекламы гипермаркета «Аллея». Налоговая решила, что расходы необоснованны, потому что в рекламе нет ни слова об «Элите-98», и обратилась в суд.

Но у «Элиты-98» были аргументы:

Суд встал на сторону компании.

Вот еще пример: судебное дело налоговой против автодилера.

Дилер «Северный ветер» рекламировал машины «Форд». На рекламу компания потратила 7 миллионов рублей и списала их на расходы. Налоговая потребовала в суде доплатить 7 миллионов, потому что в рекламе не продвигалась компания «Северный ветер».

Суд отклонил требование налоговой, потому что у «Северного ветра» был договор с «Форд Соллерс Холдинг», и в договоре был такой пункт:

«Северный ветер» берет на себя обязанность осуществлять продвижение продукции «Форд Соллерс Холдинг», в том числе путем ведения рекламных акций.

Также суд обратил внимание налоговой, что в рекламе был адрес и телефон «Северного ветра».

Суды чаще поддерживают налогоплательщиков. Свою позицию объясняют так: если реклама нужна для продажи товара — значит, расходы рекламодателя экономически обоснованы. А есть у него договор на товарный знак или нет, неважно.

Как уменьшить налоговую нагрузку на диджитал-агентство и получать дополнительный доход

Разберемся, на какой системе налогообложения выгоднее работать диджитал-агентствам, как снизить налоговую нагрузку и получать дополнительный доход. Текст поможет составить общее представление о теме, но без консультации бухгалтера не обойтись в любом случае.

Ведете рекламу клиентам?

Присоединяйтесь к партнерской программе eLama и получайте агентское вознаграждение.

Разбираемся с понятиями: ОСН и УСН

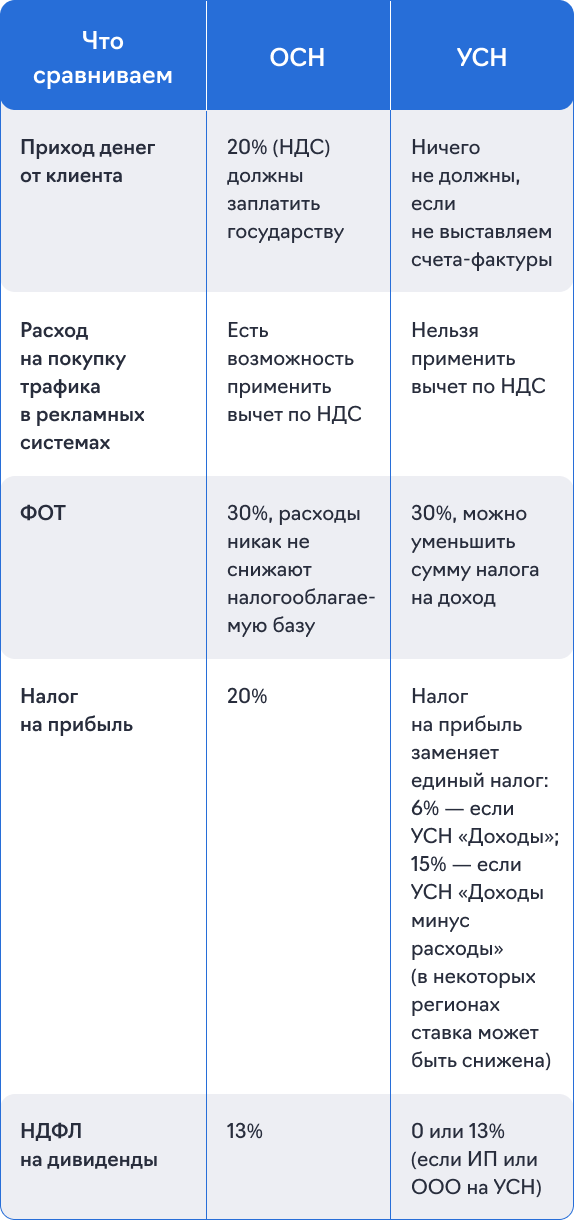

ОСН (или ОСНО) — это основная система налогообложения. Юридические лица и индивидуальные предприниматели на ОСН платят НДС, налог на прибыль и налог на имущество. На ОСН могут работать любые юрлица и ИП, нет ограничений по доходам и количеству сотрудников в организации.Подробнее про ОСН читайте в «Главной книге».

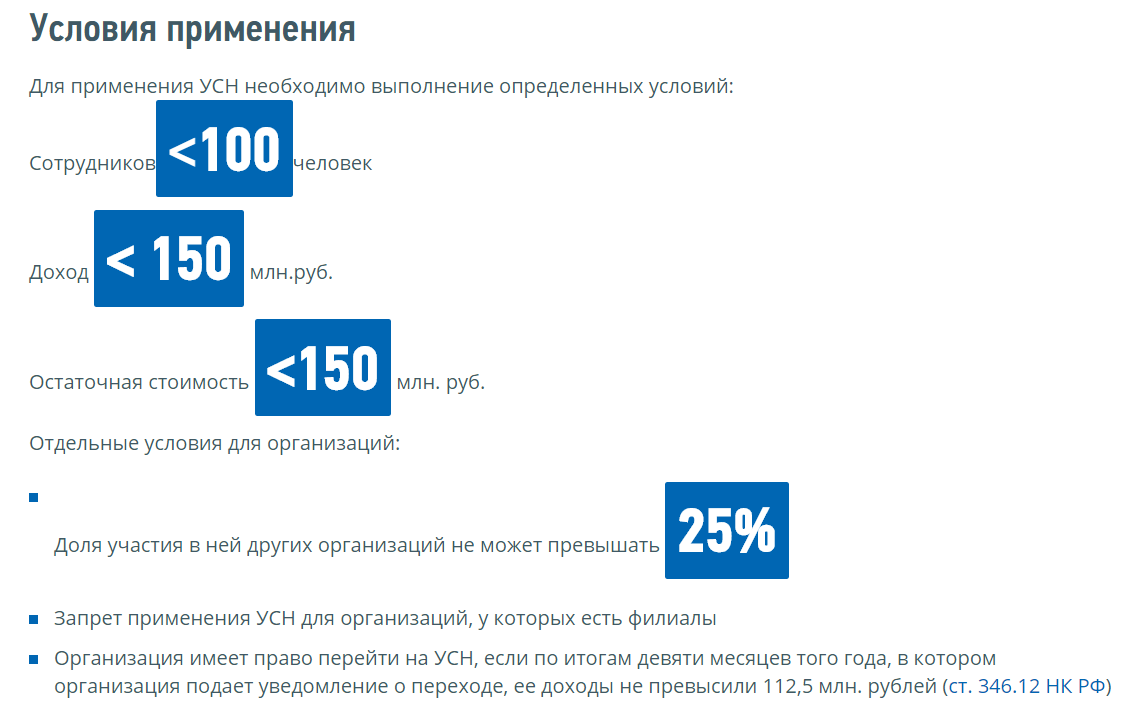

УСН — это упрощенная система налогообложения. Юридические лица и индивидуальные предприниматели на УСН не платят НДС, налог на прибыль и налог на имущество, их заменяет единый налог. Работать на УСН может не каждый, есть ряд требований:

Размер единого налога на УСН зависит от объекта налогообложения — того, с чего именно вы будете платить налог. Объект налогообложения выбирает сам налогоплательщик, за исключением случая, предусмотренного пунктом 3 статьи 346.14 НК РФ.

Есть два варианта для объекта налогообложения на УСН:

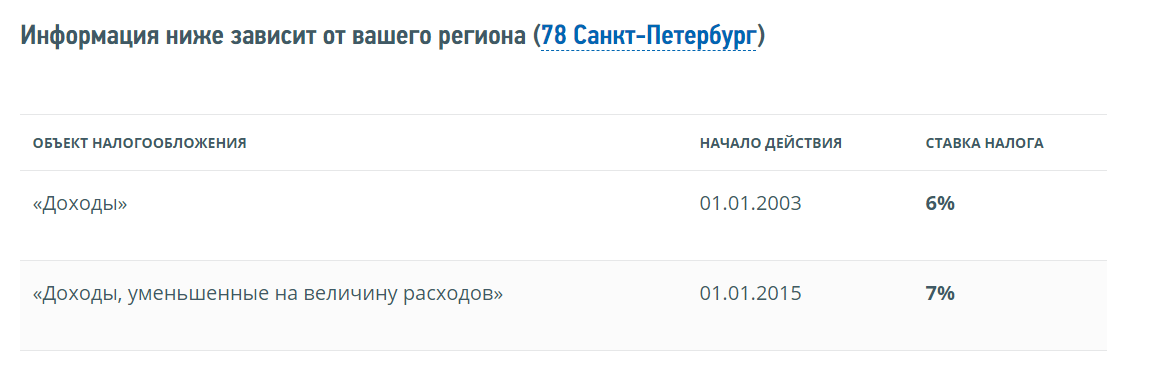

Узнать налоговую ставку для конкретного региона можно на официальном сайте ФНС. Например, в Санкт-Петербурге она будет такой:

Как мы обозначили выше, ИП и юрлица на УСН освобождены от уплаты НДС. Но если к компании на УСН обращается крупный клиент, который является плательщиком НДС, надо искать удобную схему работы. Далее мы на примерах разберем, как действовать компаниям и ИП на УСН и ОСН, когда клиент просит или не просит счет-фактуру.

Представим: мы работаем на УСН, к нам обратился крупный клиент

И хочет, чтобы мы запустили ему рекламу в Яндекс.Директе. Допустим, его бюджет на рекламу — 100 ₽ (специально возьмем сумму поменьше, чтобы было удобнее считать).

Чтобы потратить на рекламу 100 ₽, мы должны перевести в Яндекс.Директ 120 ₽ (так как необходимо заплатить еще и 20% НДС). Почему при оплате рекламы мы должны платить НДС, если работаем на УСН: мы приобретаем услуги у компании, которая работает на ОСН, поэтому платим НДС, включенный в стоимость услуг.

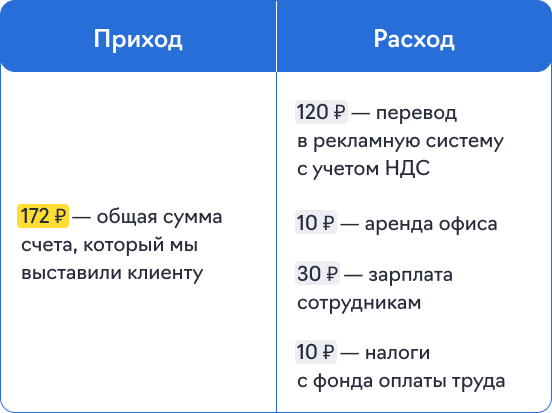

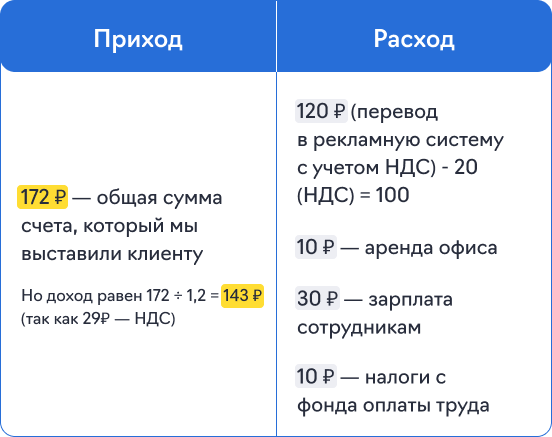

Не забудем и о дополнительных расходах, которые будут влиять на итоговый счет, выставленный клиенту. Например:

Посчитаем сумму счета для клиента: 120 + 10 + 30 + 10 = 170 ₽. Добавим сюда еще 2 ₽ за дополнительные услуги и выставим клиенту счет на 172 ₽. Возможность уменьшения налоговой выплаты зависит от того, нужен ли клиенту счет-фактура.

УСН: клиент не просит счет-фактуру

Вспомним, сколько нам заплатит клиент и сколько мы потратим:

Если следовать этой схеме, то наш доход: 172 − 170 = 2 ₽.

Казалось бы, всё хорошо, если взять реальные суммы. Но не следует забывать, что при УСН мы должны еще заплатить единый налог.

Напомним, единый налог зависит от объекта налогообложения.:

Как можно уменьшить сумму налога при УСН «Доходы минус расходы»

Если в прошлом году вы заплатили минимальный налог (1%), то в этом году при уплате единого налога можно учесть сумму, на которую минимальный налог превысил единый налог. Но это далеко не всё: подробный список можно найти в статье 346.16 НК РФ.

Теперь рассмотрим ситуацию, когда вы работаете на УСН и ваш клиент просит счет-фактуру.

УСН: клиент просит счет-фактуру

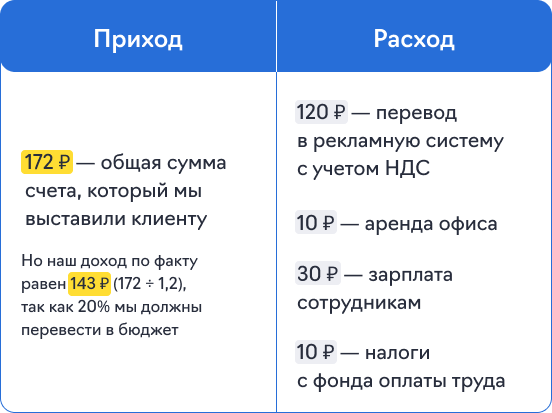

Представим, что к нам обратился крупный клиент, который является плательщиком НДС, ему потребуется счет-фактура. В этом случае мы должны будем перевести в бюджет сумму НДС. Основание — пункт 5 статьи 173 НК РФ.

Возвращаемся к уже знакомой нам таблице и смотрим, что изменилось:

Считаем: 143 − (120 + 10 + 30 + 10) = −27. В итоге имеем убыток 27 ₽. И при этом мы не можем возместить НДС с перевода в рекламную систему. Основание — постановление Пленума ВАС РФ от 30.05.2014 N 33.

Теперь рассмотрим ситуацию, когда мы работаем на ОСН.

Представим: мы работаем на ОСН, к нам обратился крупный клиент

Теперь у нас основная система налогообложения, а это значит, что мы являемся плательщиками НДС. Как и в случае с УСН, рассмотрим две ситуации: когда клиент просит и не просит счет-фактуру.

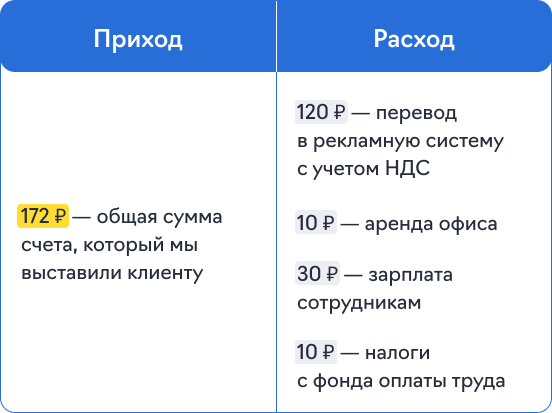

ОСН: клиент не просит счет-фактуру

В этом случае клиент может платить деньги нам напрямую, а мы самостоятельно будем переводить их в рекламные системы и актировать. Наша таблица будет выглядеть так:

Считаем прибыль: 172 − (120 + 10 + 30 + 10) + 20 = 22 ₽.

Так как работаем на ОСН, можем применить вычет по НДС (в примере выше это уже учтено).

Теперь рассмотрим кейс, когда мы работаем на ОСН и наш клиент просит счет-фактуру.

ОСН: клиент просит счет-фактуру

В этом случае наша таблица будет выглядеть так:

Считаем: 143 − (120 + 10 + 30 + 10) + 20 = −7. В итоге мы получили убыток 7 ₽, даже приняв во внимание то, что можем возместить НДС (20 ₽).

Откуда убыток? Разберемся.

Есть понятие — налоговый вычет. Это сумма, которая может уменьшить налогооблагаемую базу. В нашем случае получается, что агентство может применить налоговый вычет за НДС, уплаченный при переводе денег в рекламную систему. А также налоговый вычет смогут применить клиенты агентства, которые работают с НДС.

Еще есть входящий и исходящий НДС:

Подробнее о входящем и исходящем НДС читайте в «Главной книге».

Вернемся к нашему примеру. Исходящий НДС − входящий НДС = (172 − 172 ÷ 1,2) − (120 − 120 ÷ 1,2) = 28 − 20 = 8 ₽.

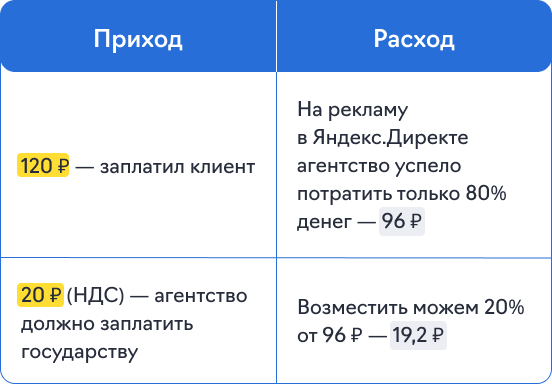

Но не всё так просто:

История примерно такая:

В итоге: 20 − 19,2 = 0,8 ₽ (эта сумма — наш долг государству). Возместить 0,8 ₽ мы сможем только тогда, когда потратим на рекламу оставшиеся 24 ₽, которые нам заплатил клиент.

Подведем итог всему, что разбирали выше.

ОСН или УСН: итоговое сравнение

Судя по этой таблице, работать на УСН выгоднее. Но есть проблемы: если к нам обратится крупный клиент, который является плательщиком НДС, то мы можем согласиться работать с ним, но при этом должны платить НДС без возможности его возместить.

А есть еще третий вариант — работать с такими клиентами через eLama.

Агентство на УСН и крупный клиент: схема работы через eLama

Почему это выгодно агентству на УСН

Партнерская программа eLama для агентств и фрилансеров

В партнерской программе eLama могут участвовать юридические лица и ИП из РФ на ОСН и УСН, а также физические лица.

Чем интересна партнерская программа eLama

Чтобы получать ежемесячное агентское вознаграждение, нужно:

Максимальный размер ежемесячного вознаграждения — 10% от оборотов клиентов в рекламных системах.

Всю информацию о партнерской программе и ежемесячном вознаграждении можно найти в подробных условиях →